Куда вложить деньги в сша

Обновлено: 26.07.2024

Многие инвесторы хотят добавить в свой портфель акции крупнейших компаний США.

Тот же Уоррен Баффетт открыто заявляет, что необходимо делать ставку на американский рынок: «Ничто в принципе не может остановить Америку».

Существуют три основных индекса на акции, торгуемые на американских биржах: Dow Jones, Nasdaq и S&P 500 . Они выступают бенчмарком, то есть образцом, и в разной степени отражают состояние экономики США. Чаще всего инвесторы ориентируются именно на S&P 500 , так как он представлен гораздо более широким количеством компаний и отраслей.

Перед тем как рассмотреть эти индексы подробнее, обозначу идею данной статьи: мы ищем стратегию, которая позволила бы инвестировать в американский рынок самостоятельно, не прибегая к использованию биржевых фондов.

Минусы инвестирования в ETF

Вложение через ETF может не подойти инвестору по следующим причинам.

Комиссия, которую взимает фонд за управление активами. Например, на Московской бирже представлен фонд «Акции американских компаний» FXUS от FinEx, который следует индексу Solactive GBS United States Large & Mid Cap Index. Его годовая комиссия составляет 0,9% от стоимости активов. На стратегической дистанции это может заметно сказаться на итоговом результате портфеля.

Нельзя исключить некачественные компании. ETF предлагает широкий набор акций, в котором кроме топовых компаний оказываются фундаментально слабые или те, в которые инвестор по каким-либо причинам не хочет инвестировать: это может быть личное неприятие бренда или этические соображения. Например, кто-то принципиально не хочет поддерживать табачный бизнес или военные компании, а они часто представлены в индексах: Altria, известная по сигаретному бренду Marlboro, и американские оборонные предприятия Lockheed Martin, Raytheon представлены в индексах S&P 500, S&P 100 и Russell 1000.

Нельзя тонко настроить такой портфель. Инвестору может потребоваться уменьшить долю какой-то компании и нарастить позицию по другой. Еще может понадобиться купить качественную компанию, не входящую в S&P 500 . Во всех этих случаях придется балансировать портфель за счет покупки отдельных акций — то, от чего инвестор надеялся уйти, полагаясь на ETF.

Отсутствие драйва. Инвестиции через ETF сохраняют время: инвестору практически не нужно управлять портфелем. Но многим людям интересно занимать активную позицию в инвестировании: регулировать процесс, изучать и подбирать компании — для многих это становится своего рода прибыльным хобби.

Желание самостоятельно собрать портфель вполне оправданно. Все, что нам нужно, — выбрать стратегию. Если целью ставится американский рынок, то мы можем ориентироваться на один из индексов, а также соответствующие ETF. Скопировав список активов фонда в нужных пропорциях, мы получаем портфель, максимально приближенный к бенчмарку.

Высокодоходные облигации

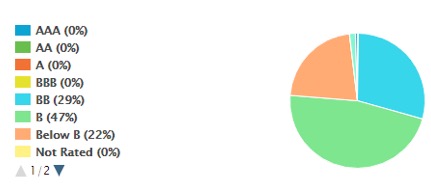

В составе фонда 359 позиций. При этом 75% активов приходится на облигации пограничного инвестиционного класса BB и B.

Краткосрочные облигации (денежные эквиваленты)

Такой класс активов полезно использовать в портфеле как временное хранилище денежных средств, которые задействованы в ребалансировках или предназначены для вывода. Краткосрочные облигации характеризуются минимальным рыночным риском.

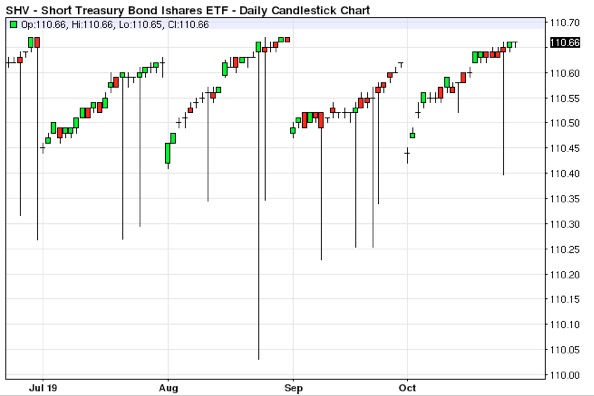

В этом классе активов интересным ETF представляется iShares Short Treasury Bond ETF ( SHV ) — ETF на краткосрочные казначейские облигации США со сроком погашения от одного месяца до одного года. Чтобы убедиться, что рыночный риск в этом фонде минимален, достаточно посмотреть на график. Хотя внутридневные колебания выглядят внушительно, фактически они составляют примерно 0,6% от рыночной цены.

В фонде находятся активы стоимостью чуть более 21 млрд долл. Дивидендная доходность приблизительно 2,2%, дивиденды выплачиваются ежемесячно. Суммарные расходы на управление составляют 0,15% в год.

Акции. Индекс S&P 500

Говоря об американских акциях, невозможно не упомянуть индекс S&P 500 и ETF на него SPDR S&P 500 ETF ( SPY ), который является крупнейшим фондом на рынке США. Под его управлением находятся активы на сумму 277 млрд долл. Дивидендная доходность у него не самая выдающаяся (около 2%), но динамика повторяет динамику фондового рынка, что даёт пайщикам вполне приемлемую полную доходность. Расходы на управление составляют 0,09% в год. Дивиденды выплачиваются ежеквартально. Вряд ли нужно что-то дополнять. Покупка SPY равносильна покупке всего американского рынка сразу, идеальный выбор для пассивного инвестора при покупке фонда акций.

Тонкая красная линия на графике, перекрываемая свечами, показывает динамику самого индекса. Как мы видим, ETF очень точно повторяет поведение S&P 500.

Дивидендные аристократы

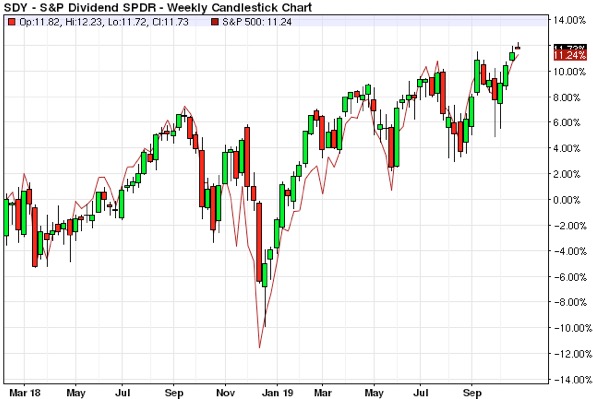

Ещё одной примечательной особенностью американского рынка являются дивидендные аристократы — компании, выплачивающие увеличивающиеся дивиденды более 25 лет подряд. Конечно, можно приобрести ETF на аристократов — SPDR S&P Dividend ETF ( SDY ). В фонде находятся активы на сумму чуть более 19 млрд долл. Расходы на управление составляют 0,35% в год. Дивидендная доходность чуть выше SPY — около 2,5%, дивиденды выплачиваются ежеквартально.

На графике видно, что динамика дивидендных аристократов примерно совпадает с динамикой индекса S&P 500, но на фоне более высоких дивидендов SDY может быть более привлекательным вложением средств.

Недвижимость

В этом классе предлагаем вашему вниманию Global X SuperDividend REIT ETF ( SRET ), повторяющий Solactive Global SuperDividend REIT Index. В этот индекс входят высокодоходные REIT, управляющие недвижимостью по всему миру. Под управлением фонда находятся активы на сумму около 350 млн долл., расходы на менеджмент — 0,59%. Дивидендная доходность около 8%, дивиденды выплачиваются ежемесячно. В составе ETF акции 31 компании с примерно одинаковыми долями. Львиная доля недвижимости находится в США, но некоторые объекты расположены во Франции, Нидерландах и Австралии.

В условиях нестабильности курса рубля многие инвесторы переключают внимание на операции с валютами. Вполне очевидно, что банковские депозиты — это далеко не самый прибыльный способ получения дохода в валюте. К счастью, финансовый рынок может предложить несколько способов заработка, которые гораздо выгодней банковских вложений. При этом одни методы подойдут владельцам небольшого капитала, другие будут доступны состоятельным гражданам.

4 эффективных способа получить прибыль в валюте

Наиболее простой способ — это покупка базового актива, то есть валюты, и продажа фьючерса на неё. В этом случае инвестор снимает прибыль в виде продажи временной премии. Фьючерс — это обязательство на базовый актив. Соответственно, для хеджирования проданного фьючерса мы покупаем валюту и заранее знаем размер прибыли, который получим в течение 3-12 месяцев.

Для небольших капиталов менее хлопотной будет продажа дальних фьючерсов. Для более крупных портфелей имеет смысл продавать ближние фьючерсы — для того, чтобы иметь возможность реинвестирования полученной прибыли. Конечно, поскольку мы осуществляем операции на российской бирже, то получаемая прибыль по расчётным фьючерсам поступает к нам в виде рублей, но на текущий момент операции по конвертации не занимают много времени, а также облагаются незначительной комиссией. К примеру, в середине июня 2018 года разница между курсом доллара на валютной секции Московской биржи и стоимостью фьючерса составляла около 1%. Соответственно, в течение года наша прибыль в рублях может составить до 4% от вложенного капитала.

Владельцам более крупных портфелей может понравиться идея инвестирования в еврооблигации РФ, или отечественных компаний, номинированные в валюте. Естественно, более высокой доходностью в сложившихся условиях будут обладать инструменты, номинированные в долларах США. Ставки в долларах существенно выше, чем ставки в евро, так как к июню 2018 года ФРС повысила ключевую ставку до 1,75%-2,0%, а ЕЦБ продолжает сохранять отрицательную депозитную ставку. К примеру, размещённые в марте 2017 года еврооблигации «Газпрома» с погашением в 2027 году предлагали базовую доходность в долларах США на уровне 4,95%. В условиях пессимизма в отношении к инструментам развивающихся рынков доходность по ним будет расти, что делает наши долгосрочные вложения ещё более прибыльными. Между тем государственные компании являются столь же надёжными, как и само государство, а долг РФ, по сути, ничтожен. К примеру, общий внешний долг России, включая долги корпораций, почти равен сумме международных резервов. Естественно, что для повышения отдачи от инвестиций имеет смысл реинвестировать получаемый купонный доход от еврооблигаций. Кроме того, повысить доходность можно за счёт маржинальной покупки еврооблигаций (иначе говоря, за счёт совершения покупки с «плечом»).

Третий способ, который можно назвать менее комфортным, заключается в инвестировании капитала в бумаги иностранных компаний с высокой дивидендной доходностью. К примеру, на май 2018 года бумаги AT&T предлагают дивидендную доходность на уровне 6,2%, Verizon — 4,94%, Qualcomm — 4,46%, Exxon Mobil — 4,01%. Конечно, стоит помнить, что цены акций могут меняться в течение года, поэтому в моменте можно оказаться с дивидендами, но также с минусом на своём счёте. Тем не менее в долгосрочной перспективе известные и стабильные компании являются не только поставщиками дивидендной прибыли, но и неплохой защитой от девальвации валют.

Конечно, любой из названных способов потребует больше усилий, чем вложения на банковский депозит, но и доход от этих усилий может быть заметно выше.

В последнее время на рынках настоящая эйфория — растут практически все акции, причём не всегда этот рост коррелирует с развитием бизнеса. В особенности это заметно в технологическом секторе: акции часто торгуются по сильно завышенным мультипликаторам.

Иногда такие цены могут быть оправданы. Однако бумаги, находящиеся на пике своей цены, даже если не упадут после окончания эйфории, могут долго ждать, пока показатели бизнеса «дозреют» до рынка. Что же делать инвесторам? Перекладываться в облигации? Вовсе нет! Американский рынок огромен, среди тысяч компаний наверняка найдутся акции стоимости, которые могут вознаградить своих владельцев не хуже акций роста.

Параметры фильтрации

- Устанавливаем фильтр на рост EPS по сравнению с аналогичным кварталом прошлого года в диапазон от 100% до 800%. Даже с такими смелыми запросами выбор будет довольно приличный.

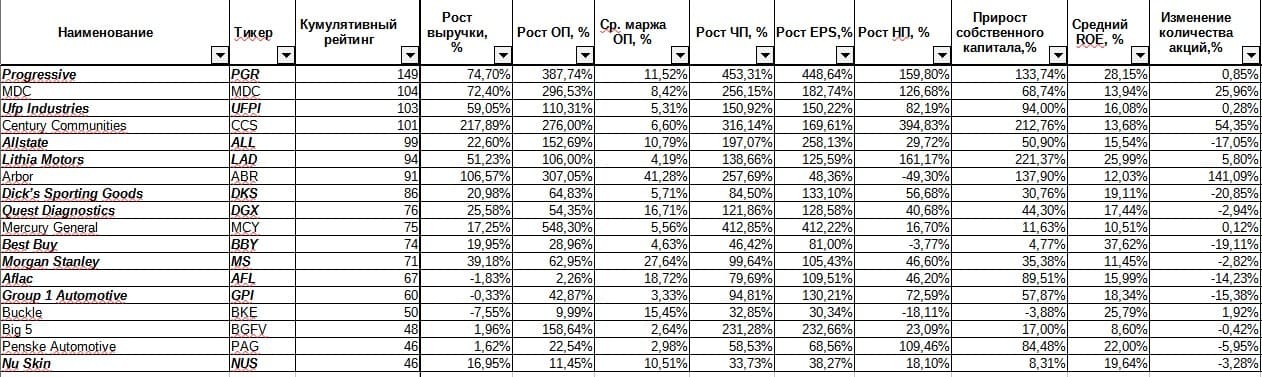

Результаты отбора

На первом этапе скринер выдал около 230 компаний. Из этого количества примерно 40–60 не платят дивиденды. Не все из оставшихся акций можно купить в «Открытие Брокер», поэтому список сократился ещё примерно на 100 позиций. По результатам четвёртого этапа осталось 18 компаний. В итоге был составлен их сравнительный рейтинг.

Методика составления рейтинга детально описана в статье «Динамика финансовых показателей дивидендных аристократов 2016–2020». Полную версию таблицы можно скачать здесь. Жирным курсивом в таблице отмечены акции, которые можно купить на Санкт-Петербургской бирже, остальные доступны только для квалифицированных инвесторов.

В одной из следующих статей проанализируем наиболее примечательные акции из рейтинга.

Данная статья выражает личное мнение автора и не является инвестиционной рекомендацией.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Об американцах часто говорят: «Инвесторы с пелёнок». И это действительно так. О выгодах капиталовложений здесь уверенно рассказывают как успешные бизнесмены, так и обычные домохозяйки. Эта нация является примером для Европы и всего мира. Она достигла в этой сфере поразительных результатов — сегодня весь мир наблюдает, куда вкладывают деньги американцы.

Секрет успеха

Первый фондовый рынок в мире появился на территории США — случилось это более двух столетий назад. Многие десятилетия американцы учились правильно использовать собственный капитал и успешно приумножать его.

Инвестировать собственные сбережения американцы учатся буквально с рождения — даже в садах и школах в игровой форме рассказывают о науке инвестирования. А вот старшие школьники и студенты уже не играют, а становятся участниками настоящих инвестиционных клубов, функционирующих в учебном заведении. Здесь молодые ребята обучаются искусству обращения с ценными бумагами и деньгами, делают свои вклады, терпят убытки и получают первый доход.

Инвестирование в США активно поддерживают на законодательном уровне. Согласно официально статистике, в 2014 году на американском рынке активно работали более 11 тысяч фондов, общая капитализация которых составляла $2,66 трлн. За прошедшие годы количество фондов и их капитализация, соответственно, увеличились.

Вторым важным фактором можно назвать наличие специальных программ для инвесторов, облегчающих процесс капиталовложений. К примеру, большой популярностью пользуется сервис Robinhood, позволяющий совершать покупку ценных бумаг без каких либо наценок или комиссий.

В США создана законодательная база, положительно влияющая на фондовый рынок в целом. Так для защиты американских капиталовкладчиков действует закон Сарбейнса — Оксли. Согласно ему, владельцы компаний, торгующих на фондовом рынке, обязаны вести свой бизнес честно. Учитывая, что речь идёт о достаточно законопослушной нации, случаев нарушения закона отмечается совсем немного.

В результате большинство молодых американцев имеют инвестиционный портфель, размер которого недоступен их европейским ровесникам.

Культура инвестирования в США

Основой культуры инвестирования в США является высокий уровень доверия населения финансовому рынку.

Ключевые факторы:

- примеры успешных инвесторов;

- история;

- инвестиционное обучение детей и молодежи;

- семейные традиции.

Большинство экспертов сферы капиталовложений считают, что главнейшим фактором развития инвестиционной культуры в США выступает именно живой пример. Старшее американское поколение активно инвестирует собственные деньги, получая постоянный доход. Благодаря этому молодежь считает капиталовложения нормой жизни. К тому же о выгодах покупки ценных бумаг или вклада средств в бизнес говорят не только на рабочих встречах, но и за семейным обеденным столом.

Популяризация инвестирования в США тоже играет важную роль. Все ключевые биржевые события страны в обязательном порядке транслируются в виде коротких новостных выпусков на главных телеканалах. Такая реклама не только не считается надоедливой, но и приносит пользу как самому инвестору, так и экономике государства в целом.

Кроме того существует большое количество тематических сайтов, на которых вся информация об инвестировании, новостях, выгодных предложениях изложена в доступной форме. Обычно людей, не связанных напрямую с фондовыми рынками, пугает большое количество непонятных терминов. Заменив их простыми словами, удается повысить интерес населения к данной сфере.

Принципы инвестирования самых известных американских инвесторов

Одной из главных фигур в истории инвестирования США является Гетти Грин. Она насколько преуспела в сфере капиталовложений, что в 1916 году имела статус самой богатой женщины мира. Конечно же, нельзя не учитывать тот факт, что Грин походила из состоятельной семьи и после смерти отца получила наследство в размере 7 млн долларов. Именно эти средства и стали основой её инвестиционной деятельности. Однако, женщине-инвестору удалось превратить $7 млн в $4 млрд!

Принципы инвестирования Гетти Грин точно заслуживают внимания:

- Деньги можно делать на всём. Во времена гражданской войны Грин неплохо увеличила собственный капитал, вложив все имеющиеся средства в военную компанию «Север против Юга».

- Всегда просчитывай наперёд. По окончании гражданской войны Грин отправилась жить в Лондон с единственной целью — для скупки ещё не популярных долларовых банкнот. Учитывая, что в Англии на тот момент доллары не пользовались спросом, покупка была весьма выгодной. Чуть позже предприимчивая Гетти вернулась в США, имея уже внушительный долларовый капитал.

- Деньги должны работать. Самой успешной инвестицией в биографии Гетти Грин стала покупка облигаций Американской железной дороги.

Ярким примером в инвестиционной истории США является Роджер Бэбсон. Принято считать его важнейшим достижением объединение экономики и физики, в результате чего была открыта синергия.

Если же говорить об инвестиционных талантах Бэбсона, то нельзя не отметить его внимание к деталям и умение сделать точный прогноз на будущее. Это и помогло успешному капиталовкладчику избежать краха во время обвала рынка в 1929 году. Когда большинство его коллег в одночасье остались разорёнными, Роджер по-прежнему был «на коне».

Секрет успеха прост — заметив критические колебания рынка, Бэбсон спрогнозировал его крах, и успел своевременно продать акции, переведя валюту в золото.

Если говорить о современных знаменитых американских инвесторах, нельзя не упомянуть о Ричарде Деннисе. На пути к успеху и богатству инвестор не отступал от своего главного принципа — самодисциплина прежде всего! Для инвестирования Деннис выбрал иностранные валюты и нефтедобывающую промышленность. Общий доход Ричарда превысил 300 млн долларов.

Популярные инвестиционные инструменты

Успех американцев в сфере инвестиций основан и на том, что эта нация научилась правильно устанавливать цели капиталовложений. Не мифическая мечта «просто разбогатеть», а конкретная — рассчитаться с долгами, иметь запас денежных средств на «черный день» или же заработать себе на достойную старость. Достигается поставленная цель при помощи различных инвестиционных инструментов.

Инвестинструменты начинающих американских инвесторов

Молодого инвестора отличает отсутствие опыта и наличие небольшой суммы денег. Именно эти факторы и определяют список инструментов, применяемых начинающими капиталовкладчиками в США:

- Покупка ценных бумаг. Согласно официальной статистике, каждый второй американец вкладывает деньги в ценные бумаги. На этом можно получить первый опыт инвестирования и увеличить запас средств для более выгодных капиталовложений.

- Игра на фондовой бирже — более масштабные сделки с ценными бумагами. Инвестирование происходит при участии посредников – брокеров или совместных институтов. Учитывая минимальные риски и высокий доход, фондовые рынки можно назвать идеальным решением для начинающего инвестора.

- Взаимные фонды. Речь идёт о вложениях в портфель ценных бумаг. Посредниками между компаниями, продающими свои акции, и их покупателями выступают профессиональные инвесторы, получающие доход от каждой сделки.

Грамотное сочетание этих видов инвестиций позволяют получить ценный опыт с минимальными рисками, а также накопить достаточную сумму для дальнейшего инвестирования в другие активы.

Во что вкладывается средний класс

К среднему классу можно уверенно отнести американцев, которые уже имеют определённый опыт в сфере инвестирования и обладают достаточным размером инвестиционного портфеля. Большинство представителей этого класса не прекращают делать капиталовложения в ценные бумаги. Но располагая уже неплохим багажом знаний, они пробуют себя и в других областях:

- Криптовалюты — цифровые деньги, как и реальные, позволяют зарабатывать на изменениях курса. Однако это достаточно рискованный инструмент, который требует некоторого опыта.

- Франшизы — этот вид инвестиций позволяет открыть собственные бизнес по примеру уже успешно работающих компаний.

- Стартапы, бизнес — речь может идти как о собственном деле, так и о финансировании чужой идеи. Снова успех зависит от умения делать правильные расчёты.

Стоит заметить, что все эти инструменты имеют достаточно широкий разброс размера входного капитала. Поэтому в определённых условиях их могут использовать (и часто используют) начинающие инвесторы.

Куда вкладывают средства «акулы» инвестиционного бизнеса

На тех, кто достиг значимового результата в инвестиционном бизнесе, ориентируются капиталовкладчики из двух предыдущих категорий.

Основные направления, в которые вкладывается элита инвестиционного мира США:

- Драгоценные металлы — отличный способ защиты собственных денег от губительного воздействия инфляции. Кроме того, в долгосрочной перспективе можно рассчитывать на неплохой прирост капитала.

- Антиквариат и предмет искусства — сделки в этой сфере считаются не только прибыльными, но и статусными. Но чтобы достичь успеха, следует изучить не только антикварное дело, но и законодательную базу с подробными условиями законной торговли предметами старины.

- Элитная недвижимость. Роскошные постройки, в сравнении с другими видами недвижимости, даже во времена кризиса не особенно теряют в цене. Этот вид инвестирования, напоминает покупку драгоценных металлов — защита от инфляции с перспективой неплохого заработка.

Для крупных инвесторов безопасность превыше всего и они в первую очередь думают о том, как сохранить свой капитал, а уже потом — как его приумножить.

Гражданство за инвестиции в США

В США действует расширенная программа для зарубежных инвесторов, принять участие в которой может гражданин любой страны мира. Для привлечения крупных инвесторов существует своеобразный бонус — им выдается иммиграционная виза ЕВ-5, и с её помощью достаточно просто получить Green Card.

Чтобы получить иммиграционную визу ЕВ-5, зарубежный инвестор должен выполнить следующие условия:

- Инвестировать в американскую коммерческую компанию средства в размере от 500 тыс. до 1 млн долларов. Сумма зависит от региона, в котором расположена компания.

- Обеспечить минимум 10 американцев полноценными рабочими местами.

- Принимать участие в развитии финансируемого объекта.

- Предъявить доказательства легальности и законности вкладываемых средств.

На первый взгляд, всё достаточно просто и привлекательно. Но прежде чем принять окончательное решение, стоит многократно взвесить все «за» и «против». Есть множество скрытых аспектов, влияющих на получение Грин Карты. Кроме того, риски такого инвестирования достаточно высоки — в случае разорения или убыточной деятельности компании, в которую вложены средства, гарантии возврата денег инвестору нет.

Для многих стиль жизни американцев является мечтой — хорошие дома, новые автомобили, путешествия и отдых, обеспеченная старость. Несомненно, ключевой составляющей этой картины является высокоразвитая инвестиционная культура. Нам всем есть чему поучиться у американцев — у этой нации деньги действительно делают деньги. И вовсе не обязательно стремиться получить Green Card и переехать жить в США. Вполне возможно воплотить «американскую мечту» в реальность дома, в своей стране.

Автор статьи

Читайте также: