На какой счет относить штрафы налоговой

Обновлено: 28.04.2024

Нарушение налогового законодательства приводит к начислению штрафов и пений. Получить санкцию можно за занижение облагаемой базы или несвоевременную сдачу деклараций. В случае отсутствия оплаты пени начисляются автоматически. Штрафы и пени по 1С 8.3 начисляются вручную. Для них не созданы отдельные шаблоны. Их можно сделать самостоятельно. Важно правильно выбрать счёт, на который будут перенесены штрафы и пени и выполнить проводки в процессе их начисления. Так, штраф за нарушение положений налогового законодательства можно отнести к налоговым санкциям. Они не уменьшают размер облагаемой прибыли.

Подводка ДЕБЕТ 99-КРЕДИТ 68 (69) для начисления санкций по налогам и сборам

Пени по имеющимся налогам отображены по дебету как счета под номером 99 (Прибыль и убытки), счета 91 (Прочие доходы и расходы). Порядок начисления прописан в действующей учётной политике. Счёт 99 удобен благодаря тому, что пользователю не придётся считать разницу между бухгалтерским и налоговым учетом.

Расчет проводок при начислении штрафов/пений

В программе 1С 8.2 можно создать проводку двумя методиками - вручную или через типовую операцию.

Как сформировать проводку вручную?

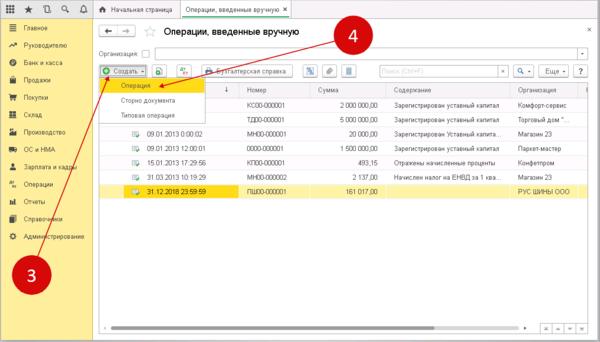

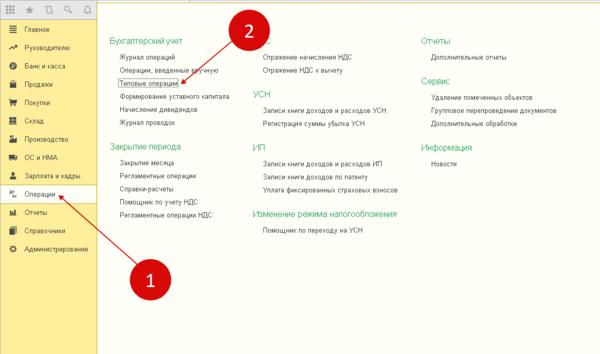

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

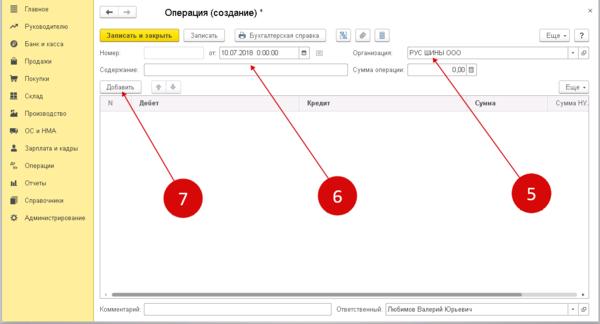

Шаг 2. Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить». Следом откроется форма для создания бухгалтерских подводок.

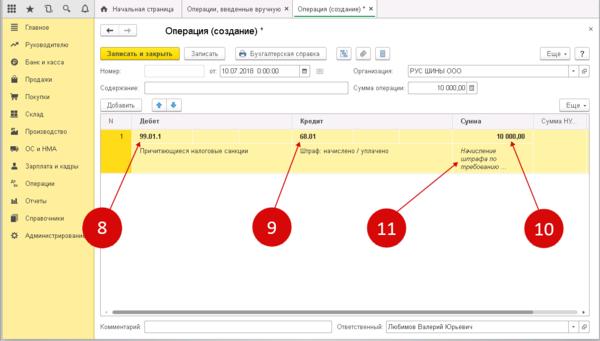

В поле «Дебет» пользователь указывает наименование счёта 99.01.1 «Прибыли и убытки». Далее открывается справочник с несколькими пунктами. Среди них необходимо выбрать «Причитающиеся налоговые санкции». В поле «Кредит» указывается счет бухгалтерского учета , по которому учитываются текущие расчеты по налогу. Именно по нему были начислены штрафные санкции.

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

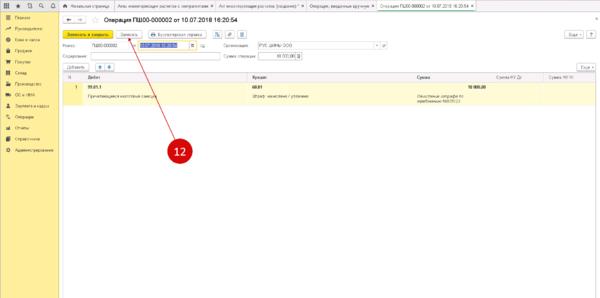

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Типовая операция в программе 1С 8.3

Шаг 1. Нужно создать новую типовую операцию по опции «Начисление штрафа в 1с 8.3 проводки» и «Начисление пени по налогам проводки в 1с 8.3». Для упрощения процедуры дальнейшего использования программы можно создать шаблоны. Они позволят не вводить данные и реквизиты компании каждый раз в ручном формате. Все последующие платежи смогут создаваться на основе данных, сохранённых в хранилище. Для создания актуального шаблона необходимо перейти в раздел «Операции» и кликнуть по ссылке «Типовые операции». Через несколько секунд откроется окно для создания типовых операций.

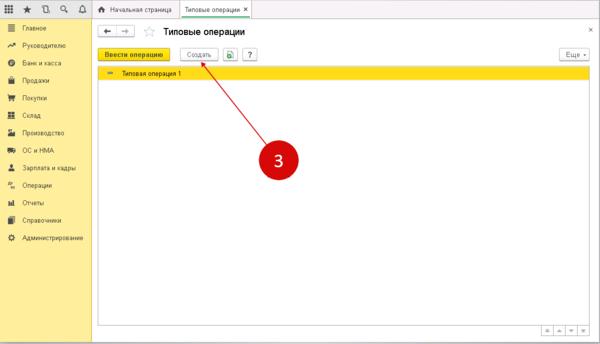

В окне «Типовые операции» стоит выбрать функцию «Создать». В новой вкладке станет доступна форма для открытия операции.

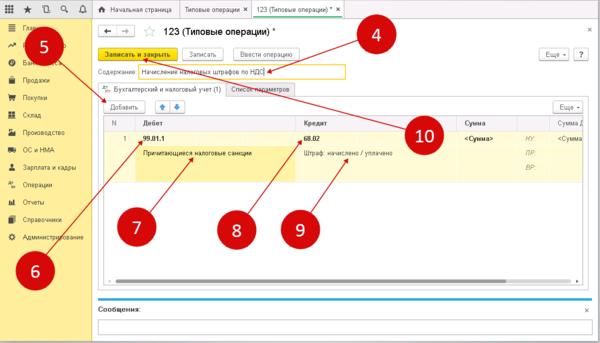

Для реализации задачи пользователю предстоит совершить перечень действий в новой вкладке:

- в пункте «Содержание» указываются такие сведения, как наименование типовой операции (примером услуги становится «Начисление налоговых штрафов по НДС»);

- вторам шагом становится доставлением типовой проводки (клик по надписи «Добавить»)

- в поле «Дебет» заносится действующий счет 99.01.1;

- в поле справочника к счету 99.01.1 подбирается значение «Причитающиеся налоговые санкции»;

- в поле «Кредит» указывается бухгалтерский счет по налогу, по которому планируется создание шаблона, например 68.02 «НДС»;

- в поле справочника к счету 68.02 (нужно определить значение в пункте «Штраф: начислено / уплачено».

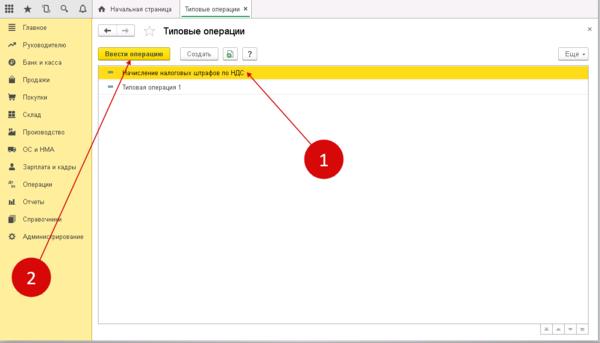

Для подтверждения всех применённых данных стоит кликнуть по надписи «Записать и закрыть». После подтверждения шаблон будет сохранен автоматически. Найти его возможно при следующем запуске программы в списке типовых операций.

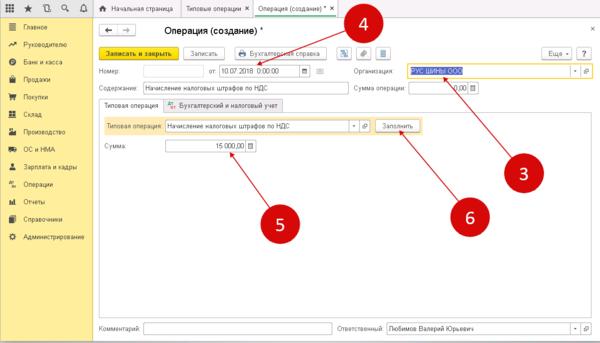

Шаг 2. Владельцу необходимо создать проводку по начислению штрафа в программе 1С 8.3 при помощи типовой операции. Для успешного начисления штрафа при помощи функционала можно зайти в общий список операций (выполняется по шагу 1), а затем кликнуть на нужную и нажать на клавишу «Ввести операцию»

В новой вкладке откроется форма для внесения актуальных типовых сведений. В ней необходимо заполнить поле с наименованием организации или предприятия, дату заполнения. Пользователь указывает ту дату, на которую будет создана текущая проводка по пеням/штрафным санкциям. В самой нижней области указывается сумма штрафа на оплату. Она должна совпадать с официальным требованием от налоговой. Последний шаг - пользователь кликает по надписи «Заполнить». Все действующие проводки фиксируются в программе.

Переход «Бухгалтерский и налоговый учет» позволит увидеть недавно созданный проводки. Важно проверить их на ошибки и опечатки. Если таковых нет, то предприниматель жмёт на пункт «Записать и закрыть» для сохранения бухгалтерской записи в программе 1С 8.3.

Аналогичным методом возможно создать стандартные проводки при начислении государственной пошлины с целью экономии своего личного времени на работе в программе 1С 8.3.

Начислен штраф - проводка по такой операции будет иметь корреспонденцию счетов, зависящую от того, кому предназначаются штрафные санкции. О том, кто может быть их получателем и как это определит запись операций по начислению и уплате штрафов и пеней, читайте в нашей статье.

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

- Начисляемые друг другу контрагентами в связи с нарушением договорных обязательств.

- Возникающие в случае неисполнения налогового законодательства.

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает

Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

Основанием для выполнения проводок по пеням или штрафам, начисляемым к уплате в бюджет, служат документы с суммами этих платежей, выставляемые налоговым органом:

- решения по результатам проведенной проверки;

- требования об уплате налогов (взносов).

Для налогоплательщика они представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога.

По каким налогам пени и штрафы Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

Корреспондирующим счетом для налоговых санкций станет счет 68, на котором для каждого из налогов (взносов) в аналитике следует выделить и пени, и штрафы.

Начисление санкций в пользу налоговых органов, таким образом, отобразится записью Дт 99 (91) Кт 68, а проводка по уплате штрафа или пеней будет выглядеть так: Дт 68 Кт 51.

Если же плательщиком санкций в адрес юрлица оказывается налоговый орган, то бухгалтерские записи в этом случае окажутся аналогичными применяемым при расчетах по подобным платежам, возникающим по договорным взаимоотношениям с иными контрагентами:

- Дт 76 Кт 91 — начисление дохода по санкциям;

- Дт 51 Кт 76 — поступление средств для их оплаты.

Отнесение на счет 99 такого дохода Планом счетов бухучета не предусмотрено. Использование же в этой проводке счета 91 свидетельствует о предпочтительности отражения через счет 91 и налоговых санкций, уплачиваемых налогоплательщиком, поскольку это обеспечивает более удобное сопоставление доходов и расходов.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

- в отношениях между контрагентами в связи с нарушением договорных взаимоотношений;

- при несоблюдении требований налогового законодательства.

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

- по расчетам с контрагентом — Дт 91 Кт 76 (расход) либо Дт 76 Кт 91 (доход);

- по налоговым платежам — Дт 99 (91) Кт 68 (расход) либо Дт 76 Кт 91 (доход).

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

- Налоговый кодекс РФ

- Приказ Минфина РФ от 31.10.2000 № 94н

- Приказ Минфина России от 06.05.1999 № 32н

- Приказ Минфина России от 06.05.1999 № 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

В соответствии со ст. 129.4 НК РФ (недостоверные сведения в уведомлении о контролируемых сделках) выставлено денежное взыскание за нарушение законодательства о налогах и сборах (штраф). Какие бухгалтерские проводки нужно сделать в данном случае?

По данному вопросу мы придерживаемся следующей позиции:

Штрафы за нарушения налогового законодательства (в том числе предусмотренные ст. 129.4 НК РФ) отражаются в бухгалтерском учете на счете 99 "Прибыли и убытки" в корреспонденции со счетом 68 "Расчеты по налогам и сборам".

Статья 129.4 НК РФ введена в действие Федеральным законом от 18.07.2011 N 227-ФЗ.

неправомерное непредставление в установленный срок уведомления о контролируемых сделках (далее - Уведомление), совершенных в календарном году;

представление уведомления, содержащего недостоверные сведения (письмо Минфина России от 06.02.2013 N 03-01-18/2646).

За совершение каждого из указанных правонарушений может быть взыскан штраф в размере 5000 рублей.

Бухгалтерский учет

В соответствии с п. 2 ПБУ 10/99 "Расходы организации" (далее - ПБУ 10/99) расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Расходы организации, в зависимости от их характера, условий осуществления и направлений деятельности организации, подразделяются на расходы по обычным видам деятельности и прочие расходы (п. 4 ПБУ 10/99).

В отличие от штрафов за нарушение условий договоров, которые на основании п. 12 ПБУ 10/99 относятся к прочим расходам, вопросы учета в составе расходов штрафов за нарушения налогового законодательства в ПБУ 10/99 прямо не урегулированы.

Согласно п. 76 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее - Положение N 34н), штрафы, пени и неустойки, признанные должником или по которым получены решения суда об их взыскании, относятся на финансовые результаты у коммерческой организации и до их получения или уплаты отражаются в бухгалтерском балансе получателя и плательщика соответственно по статьям дебиторов или кредиторов.

При этом на основании п. 83 Положения N 34н в бухгалтерском балансе финансовый результат отчетного периода отражается как нераспределенная прибыль (непокрытый убыток), т.е. конечный финансовый результат, выявленный за отчетный период, за минусом причитающихся за счет прибыли установленных в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей, включая санкции за несоблюдение правил налогообложения.

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (далее - План счетов и Инструкция), утвержденными приказом Минфина России от 31.10.2000 N 94н, предусмотрено, что на счете 99 "Прибыли и убытки" в корреспонденции со сч

етом 68 "Расчеты по налогам и сборам" в течение отчетного года отражаются, в частности, суммы причитающихся налоговых санкций (смотрите также письма Минфина России от 29.01.2007 N 03-03-06/1/42, от 15.02.2006 N 07-05-06/31).

Напомним, что налоговая санкция является мерой ответственности за совершение налогового правонарушения (п. 1 ст. 114 НК РФ), под которым понимается совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, плательщика страховых взносов, налогового агента и иных лиц, за которое НК РФ установлена ответственность (ст. 106 НК РФ).

В профессиональной среде существует мнение, согласно которому санкции за нарушения налогового законодательства могут отражаться в составе прочих расходов, т.к. они удовлетворяют определению расходов, данному в п. 2 ПБУ 10/99, а перечень прочих расходов на основании п. 12 ПБУ 10/99 не является закрытым. В этой связи конкретный порядок учета (на счете 91 или счете 99) экономическим субъектам рекомендуется самостоятельно определять в учетной политике на основании п. 7 ПБУ 1/2008 "Учетная политика организации".

На наш взгляд, в контексте требований п. 83 Положения N 34н штрафы за нарушения налогового законодательства следует рассматривать в качестве обособленных платежей, которые оказывают самостоятельное влияние на конечный финансовый результат (чистую прибыль (убыток)), а не в качестве прочих расходов. Такие платежи отражаются по строке 2460 "Прочее" отчета о финансовых результатах.

С учетом изложенного выше в бухгалтерском учете рассматриваемые операции могут быть отражены следующим образом:

Дебет 99 Кредит 68, субсчет "Налоговые санкции"

- отражен признанный организацией штраф за нарушения налогового законодательства;

Дебет 68, субсчет "Налоговые санкции" Кредит 51

- отражена оплата штрафа.

Что касается административных штрафов (по КоАП РФ), то они не являются платежами, аналогичными с налогами, а п. 83 Положения N 34н, по нашему мнению, не позволяет отнести их к обособленным платежам, оказывающим самостоятельное влияние на конечный финансовый результат.

Поэтому административные штрафы, на наш взгляд, следует рассматривать в качестве прочих расходов организации с отражением их на счете 91 "Прочие доходы и расходы" в корреспонденции со счетом 76 "Расчеты с разными дебиторами и кредиторами".

Рекомендуем ознакомиться с материалом:

- Энциклопедия решений. Учет пеней, штрафов и иных санкций, перечисляемых в бюджет (фонды).

15 февраля 2017 г.

Нарушение налогового законодательства приводит к начислению штрафов и пений. Получить санкцию можно за занижение облагаемой базы или несвоевременную сдачу деклараций. В случае отсутствия оплаты пени начисляются автоматически. Штрафы и пени по 1С 8.3 начисляются вручную. Для них не созданы отдельные шаблоны. Их можно сделать самостоятельно. Важно правильно выбрать счёт, на который будут перенесены штрафы и пени и выполнить проводки в процессе их начисления. Так, штраф за нарушение положений налогового законодательства можно отнести к налоговым санкциям. Они не уменьшают размер облагаемой прибыли.

Подводка ДЕБЕТ 99-КРЕДИТ 68 (69) для начисления санкций по налогам и сборам

Пени по имеющимся налогам отображены по дебету как счета под номером 99 (Прибыль и убытки), счета 91 (Прочие доходы и расходы). Порядок начисления прописан в действующей учётной политике. Счёт 99 удобен благодаря тому, что пользователю не придётся считать разницу между бухгалтерским и налоговым учетом.

Расчет проводок при начислении штрафов/пений

В программе 1С 8.2 можно создать проводку двумя методиками - вручную или через типовую операцию.

Как сформировать проводку вручную?

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

Шаг 2. Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить». Следом откроется форма для создания бухгалтерских подводок.

В поле «Дебет» пользователь указывает наименование счёта 99.01.1 «Прибыли и убытки». Далее открывается справочник с несколькими пунктами. Среди них необходимо выбрать «Причитающиеся налоговые санкции». В поле «Кредит» указывается счет бухгалтерского учета , по которому учитываются текущие расчеты по налогу. Именно по нему были начислены штрафные санкции.

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Типовая операция в программе 1С 8.3

Шаг 1. Нужно создать новую типовую операцию по опции «Начисление штрафа в 1с 8.3 проводки» и «Начисление пени по налогам проводки в 1с 8.3». Для упрощения процедуры дальнейшего использования программы можно создать шаблоны. Они позволят не вводить данные и реквизиты компании каждый раз в ручном формате. Все последующие платежи смогут создаваться на основе данных, сохранённых в хранилище. Для создания актуального шаблона необходимо перейти в раздел «Операции» и кликнуть по ссылке «Типовые операции». Через несколько секунд откроется окно для создания типовых операций.

В окне «Типовые операции» стоит выбрать функцию «Создать». В новой вкладке станет доступна форма для открытия операции.

Для реализации задачи пользователю предстоит совершить перечень действий в новой вкладке:

- в пункте «Содержание» указываются такие сведения, как наименование типовой операции (примером услуги становится «Начисление налоговых штрафов по НДС»);

- вторам шагом становится доставлением типовой проводки (клик по надписи «Добавить»)

- в поле «Дебет» заносится действующий счет 99.01.1;

- в поле справочника к счету 99.01.1 подбирается значение «Причитающиеся налоговые санкции»;

- в поле «Кредит» указывается бухгалтерский счет по налогу, по которому планируется создание шаблона, например 68.02 «НДС»;

- в поле справочника к счету 68.02 (нужно определить значение в пункте «Штраф: начислено / уплачено».

Для подтверждения всех применённых данных стоит кликнуть по надписи «Записать и закрыть». После подтверждения шаблон будет сохранен автоматически. Найти его возможно при следующем запуске программы в списке типовых операций.

Шаг 2. Владельцу необходимо создать проводку по начислению штрафа в программе 1С 8.3 при помощи типовой операции. Для успешного начисления штрафа при помощи функционала можно зайти в общий список операций (выполняется по шагу 1), а затем кликнуть на нужную и нажать на клавишу «Ввести операцию»

В новой вкладке откроется форма для внесения актуальных типовых сведений. В ней необходимо заполнить поле с наименованием организации или предприятия, дату заполнения. Пользователь указывает ту дату, на которую будет создана текущая проводка по пеням/штрафным санкциям. В самой нижней области указывается сумма штрафа на оплату. Она должна совпадать с официальным требованием от налоговой. Последний шаг - пользователь кликает по надписи «Заполнить». Все действующие проводки фиксируются в программе.

Переход «Бухгалтерский и налоговый учет» позволит увидеть недавно созданный проводки. Важно проверить их на ошибки и опечатки. Если таковых нет, то предприниматель жмёт на пункт «Записать и закрыть» для сохранения бухгалтерской записи в программе 1С 8.3.

Аналогичным методом возможно создать стандартные проводки при начислении государственной пошлины с целью экономии своего личного времени на работе в программе 1С 8.3.

Нарушение налогового законодательства приводит к начислению штрафов и пений. Получить санкцию можно за занижение облагаемой базы или несвоевременную сдачу деклараций. В случае отсутствия оплаты пени начисляются автоматически. Штрафы и пени по 1С 8.3 начисляются вручную. Для них не созданы отдельные шаблоны. Их можно сделать самостоятельно. Важно правильно выбрать счёт, на который будут перенесены штрафы и пени и выполнить проводки в процессе их начисления. Так, штраф за нарушение положений налогового законодательства можно отнести к налоговым санкциям. Они не уменьшают размер облагаемой прибыли.

Подводка ДЕБЕТ 99-КРЕДИТ 68 (69) для начисления санкций по налогам и сборам

Пени по имеющимся налогам отображены по дебету как счета под номером 99 (Прибыль и убытки), счета 91 (Прочие доходы и расходы). Порядок начисления прописан в действующей учётной политике. Счёт 99 удобен благодаря тому, что пользователю не придётся считать разницу между бухгалтерским и налоговым учетом.

Расчет проводок при начислении штрафов/пений

В программе 1С 8.2 можно создать проводку двумя методиками - вручную или через типовую операцию.

Как сформировать проводку вручную?

Шаг 1. Необходимо создать новую ручную операцию в версии программы 1С 8.3. Пользователь переходит. В раздел «Операции» и кликает на надпись «Операции, введенные вручную». Через несколько секунд пользователю откроется окно для ручных операций.

В открывшейся форме необходимо выбрать пункт «Создать» и выбрать ссылку «Операция». В программе запустится окно для создания нужных проводок по начислению штрафов и пени.

Шаг 2. Важно сделать проводку по начислению штрафа в ручном режиме в окне «Операция (Создание)». На этом этапе клиент заполняет несколько полей с указанием персональных данных. Подтвердить процедуру, нажав на кнопку «Добавить». Следом откроется форма для создания бухгалтерских подводок.

В поле «Дебет» пользователь указывает наименование счёта 99.01.1 «Прибыли и убытки». Далее открывается справочник с несколькими пунктами. Среди них необходимо выбрать «Причитающиеся налоговые санкции». В поле «Кредит» указывается счет бухгалтерского учета , по которому учитываются текущие расчеты по налогу. Именно по нему были начислены штрафные санкции.

Для 68.01 «НДФЛ» нужно выбрать из справочника пункт «Штраф: начислено / уплачено». В открывшемся поле с суммой отмечается размер штрафа или пени в рублях. Ниже необходимо написать содержание проводки, например, «Начисление штрафа по требованию №256».

Последним шагом становится подтверждение процедуры. Пользователь кликает на надпись «Записать». В 1С 8.3 можно создать неограниченное количество проводов по пеням и штрафам.

Типовая операция в программе 1С 8.3

Шаг 1. Нужно создать новую типовую операцию по опции «Начисление штрафа в 1с 8.3 проводки» и «Начисление пени по налогам проводки в 1с 8.3». Для упрощения процедуры дальнейшего использования программы можно создать шаблоны. Они позволят не вводить данные и реквизиты компании каждый раз в ручном формате. Все последующие платежи смогут создаваться на основе данных, сохранённых в хранилище. Для создания актуального шаблона необходимо перейти в раздел «Операции» и кликнуть по ссылке «Типовые операции». Через несколько секунд откроется окно для создания типовых операций.

В окне «Типовые операции» стоит выбрать функцию «Создать». В новой вкладке станет доступна форма для открытия операции.

Для реализации задачи пользователю предстоит совершить перечень действий в новой вкладке:

- в пункте «Содержание» указываются такие сведения, как наименование типовой операции (примером услуги становится «Начисление налоговых штрафов по НДС»);

- вторам шагом становится доставлением типовой проводки (клик по надписи «Добавить»)

- в поле «Дебет» заносится действующий счет 99.01.1;

- в поле справочника к счету 99.01.1 подбирается значение «Причитающиеся налоговые санкции»;

- в поле «Кредит» указывается бухгалтерский счет по налогу, по которому планируется создание шаблона, например 68.02 «НДС»;

- в поле справочника к счету 68.02 (нужно определить значение в пункте «Штраф: начислено / уплачено».

Для подтверждения всех применённых данных стоит кликнуть по надписи «Записать и закрыть». После подтверждения шаблон будет сохранен автоматически. Найти его возможно при следующем запуске программы в списке типовых операций.

Шаг 2. Владельцу необходимо создать проводку по начислению штрафа в программе 1С 8.3 при помощи типовой операции. Для успешного начисления штрафа при помощи функционала можно зайти в общий список операций (выполняется по шагу 1), а затем кликнуть на нужную и нажать на клавишу «Ввести операцию»

В новой вкладке откроется форма для внесения актуальных типовых сведений. В ней необходимо заполнить поле с наименованием организации или предприятия, дату заполнения. Пользователь указывает ту дату, на которую будет создана текущая проводка по пеням/штрафным санкциям. В самой нижней области указывается сумма штрафа на оплату. Она должна совпадать с официальным требованием от налоговой. Последний шаг - пользователь кликает по надписи «Заполнить». Все действующие проводки фиксируются в программе.

Переход «Бухгалтерский и налоговый учет» позволит увидеть недавно созданный проводки. Важно проверить их на ошибки и опечатки. Если таковых нет, то предприниматель жмёт на пункт «Записать и закрыть» для сохранения бухгалтерской записи в программе 1С 8.3.

Аналогичным методом возможно создать стандартные проводки при начислении государственной пошлины с целью экономии своего личного времени на работе в программе 1С 8.3.

Автор статьи

Читайте также: