При открытии валютного счета нужно сообщать в налоговую 2021

Обновлено: 25.04.2024

Сообщать налоговой о ваших счетах стало проще. Но если не сообщить или просрочить, за это будут штрафовать.

Что нужно знать владельцам счетов за границей

Самое важное, чтобы спать спокойно:

- Вы должны сообщить налоговой о том, что открыли или закрыли счет в другой стране. На это есть месяц, а потом будет штраф.

- Сообщать нужно специальным уведомлением — не в произвольной форме.

- Проще всего подать уведомление через личный кабинет налогоплательщика.

- До 1 июня следующего года нужно сдавать отчет о движении денег по счетам и вкладам за рубежом. Но не всем.

- ИП и фирмы отчитываются о движении денег каждый квартал.

- Из-за нарушений валютного законодательства можно потерять до 100% дохода. Это кроме штрафа за отчеты и уведомления.

Что это за приказ

Если у человека или компании есть счет в другой стране, об этом нужно сообщить налоговой. О счетах в России рассказывать не нужно, потому что информацию передают банки. А вот о счетах в иностранных банках должен сообщить сам владелец счета. На это у него есть 30 дней. Сообщать нужно о том, что счет открылся, закрылся или у него изменились реквизиты. Так работает закон о валютном контроле. Сообщать о счетах — это обязанность.

Если сообщить о счете позже, то это нарушение, за которое штрафуют: людей — на 1500 рублей, а фирмы — на 100 000. Причем штраф выпишут, даже если сообщить, но не по правилам. А если совсем никак не сообщать, то, когда узнают, оштрафуют на 5000 рублей. Компаниям вообще не поздоровится: им светит 1 000 000 рублей штрафа.

Как правильно сообщать о счетах за границей

Есть четыре способа сообщить налоговой, что вы открыли или закрыли счет в банке за пределами России. Или если у вас изменились реквизиты, причем не только счета, но и любого вклада.

Лично. Уведомление нужно принести в налоговую по месту жительства. Если постоянной прописки нет, тогда по месту временной регистрации. Если и ее нет — то по месту расположения вашей недвижимости. А когда и недвижимости нет, можно сообщить в любую налоговую. Не подходят только те, которые занимаются регистрацией бизнеса.

Через представителя. Допустим, сами вы приехать не можете, тогда уведомление за вас подает кто-то из родственников. Но при условии, что вы заранее сделали ему доверенность. Форма и сроки при этом не меняются.

Отчет о движении денег по счетам за границей

Налоговая хочет знать не только о том, что у вас есть счет в иностранном банке, но и о том, сколько там денег. Для этого есть отдельный отчет — о движении денежных средств.

Начиная с 2015 года резиденты должны сдавать такие отчеты до 1 июня следующего года. Это тоже можно сделать через личный кабинет, лично и почтой. В отчете нет информации о каждой операции, но должно быть написано, сколько денег у вас было в начале года, сколько пришло, ушло и осталось. Отдельно по каждой валюте.

штраф за опоздание с отчетом по счетам за границей

Я гражданин РФ, но почти не бываю в России. Мне нужно сообщать что-то в налоговую?

Заметьте, вы можете быть резидентом, но уведомление и отчет при этом не подавать. Достаточно прожить за границей больше 183 дней именно за календарный год. К примеру, если в 2017 году вы больше полугода прожили за рубежом и ничего не подавали о своих счетах, вы не нарушили закон. И если в 2018 году будет так же, спокойно открывайте вклады и не рассказывайте о них налоговой: вам за это ничего не будет. Это федеральный закон, который работает с 2018 года.

Налоговый и валютный резидент — это не одно и то же. Их определяют по-разному. Не перепутайте, когда будете считать дни в загранпаспорте.

Еще не нужно сообщать о счетах, которые были закрыты до конца 2014 года. Это касается всех.

Я ничего не предоставлял. Что теперь делать?

С апреля 2016 года срок давности по таким нарушениям — два года. Вас все еще могут оштрафовать в течение двух лет после того срока, когда вы должны были отчитаться, но не отчитались. Чем больше просрочка, тем выше штраф.

По движениям средств за 2018 год нужно отчитаться до 1 июня 2019 года.

Зачем налоговой эта информация

Налоговая хочет знать о ваших счетах и доходе, который вы получаете. Так она сможет проверить, все ли налоги вы заплатили. Может быть, вы сдаете недвижимость за границей, а в российский бюджет ничего не платите. Или у вас вклад в швейцарском банке, а налогов нет. А может, вы продаете ценные бумаги или вообще совершаете операции, которые запрещены.

Все это налоговая хочет разузнать, чтобы что-нибудь вам доначислить. Штрафы за непредставление уведомлений — это еще цветочки. Иногда в российский бюджет придется заплатить 100% дохода, который вы получили в иностранном банке.

С валютным законодательством все строго. Прежде чем открывать счет за границей или заключать договор в долларах, лучше проконсультироваться с экспертом или хотя бы в отделе валютного контроля своего банка.

В судебной практике не нашел ни одного случая, когда налоговая бы штрафовала на основе информации, полученной в рамках автоматического обмена. Зато куча штрафов, когда люди либо сообщили с нарушением срока, либо сообщили об открытии счета, но забыли сообщить о закрытии.

Ну и много штрафов у Грудинина после выборов Президента.

Делайте сами выводы.

Григорий, как говорится: не иди беде на встречу.

А если у меня есть второй паспорт, например Болгарии и я не го открыл счет, то нужно отчитываться ? Как налоговая узнает ?

Если человек гражданин РФ проживает за границей и открывает иностранный счёт в начале календарного года, будет ли нарушением не сообщать об открытии счета в налоговую в течении 30 дней? Ведь на начало года ещё не прошло 183 дня. Но, к примеру, человек уверен, что в этот год проживёт за границей (как и прошлый).

Не могу понять - надо ли сообщать об открытии счета в Wise (ex TransferWise). Там генерируются реквизиты для отправки с территории США, но нет не SWIFT/BIC и т.п. информации. И плюс при уведомлении надо выбрать основание часть 2 или часть 8 статьи статьи 12 Федерального закона от 10.12.2003 N 173-ФЗ - что выбирать - тоже не ясно.

Должен ли я платить налоги в РФ с доходов (зарплата) полученных за рубежом,если получил ВНЖ за рубежом, но прожил еще менее 180 дней тут?

По-моему, у вас ошибка. Вы пишете "Налоговый и валютный резидент — это не одно и то же. Их определяют по-разному. Не перепутайте, когда будете считать дни в загранпаспорте." - хотелось бы тогда ликбез как определять валютного резидента. Поскольку из прилинкованного закона следует что валютным нерезидентом я стану только прожив 365 дней вне России (и возвращаться тоже нельзя). А у вас написано что можно не отчитываться если в календарном году не прожил 183 дня, т.е. вроде как сами и перепутали понятия налогового и валютного резидента. Но это не точно.

А есть ли какие-то понимание, какие максимальные могут быть штрафы, если не сообщить о счете физического лица за рубежом?

Если не сообщать налоговой, но перевести деньги из зарубежного банка в российский, то тот в свою очередь сообщит налоговой и возникнет предмет для штрафа?

Здравствуйте. Открыла счет за рубежем в 2020, налоговой естественно не отчиталась. Движений по счету не было. Сейчас живу в Испании. Что делать с этим счетом? Закрыть? Ждать 2 года чтобы прошел срок давности нарушения? Или можно пользоваться - ведь в 2021, 183 дня я проведу уже в Испании?

Подборка наиболее важных документов по запросу Сообщать об открытии валютного счета (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Сообщать об открытии валютного счета

Открыть документ в вашей системе КонсультантПлюс:

Подборка судебных решений за 2019 год: Статья 14 "Права и обязанности резидентов при осуществлении валютных операций" Федерального закона "О валютном регулировании и валютном контроле"

(ООО "Центр методологии бухгалтерского учета и налогообложения") Суд подчеркнул, что из смысла ст. 14 Закона от 10.12.2003 N 173-ФЗ следует, что возможность осуществления валютной операции по выдаче (отчуждению) в пользу физических лиц - нерезидентов валюты Российской Федерации в виде банкнот Банка России, минуя счета в уполномоченных банках, валютным законодательством Российской Федерации не предусмотрена, в перечень исключений такая операция не входит. Работодатель - резидент обязан выплачивать заработную плату работнику - нерезиденту исключительно в безналичной форме, то есть через банковские счета в уполномоченных банках, со счета, открытого в уполномоченном банке. Общество сообщило о том, что работники (нерезиденты) не имели счетов для получения заработной платы и возражали против их открытия, в связи с чем обществу не представлялось возможности перечислить им плату за труд. Между тем выполнение требований валютного законодательства резидентами не может быть поставлено в зависимость от волеизъявления резидента.

Статьи, комментарии, ответы на вопросы: Сообщать об открытии валютного счета

Открыть документ в вашей системе КонсультантПлюс:

Готовое решение: Как учитывать операции по валютному счету и переоценивать остатки на нем

(КонсультантПлюс, 2022) Транзитный валютный счет - это счет специального целевого назначения, который служит для идентификации поступлений иностранной валюты в пользу организации и учета валютных операций. Банк открывает и закрывает такой счет самостоятельно при открытии и закрытии текущего валютного счета (п. 2.1 Инструкции Банка России от 30.03.2004 N 111-И). Об открытии (закрытии) транзитного валютного счета банк не сообщает в налоговый орган.

Нормативные акты: Сообщать об открытии валютного счета

МНС РФ от 02.09.2002 N ШС-6-14/1355

"О Постановлении Президиума Высшего Арбитражного Суда Российской Федерации от 04.07.2002 N 10335/01"

(вместе с Постановлением Президиума ВАС РФ от 04.07.2002 N 10335/01) Суд первой инстанции указал, что в соответствии с пунктом 2 статьи 11 Налогового кодекса Российской Федерации, пунктами 6, 7, 8 Инструкции Центрального банка Российской Федерации от 29.06.92 N 7 "О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации" транзитные валютные счета относятся к той категории счетов, об открытии которых банк обязан сообщить в налоговый орган.

Если вы открыли счет в зарубежном банке или у иностранного брокера, то об этом нужно сообщить налоговой. Иначе вам могут выписать штраф. Разбираемся, кому нужно отчитываться в ФНС, в какие сроки и как это сделать

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делать

Согласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и другие финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

О чем еще нужно уведомлять налоговую:

о закрытии счета или вклада за границей;

об изменении их реквизитов.

Это правило касается резидентов России, то есть граждан страны за исключением:

граждан России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

граждан России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать эти данные налоговому органу по месту учета не позднее месяца со дня открытия, закрытия счета или вклада либо изменения реквизитов. Резиденты России, которые не являются при этом налоговыми резидентами, также должны отчитываться о зарубежных счетах.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дней и менее в год.

Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2022 года нужно отчитаться за открытие счета в 2021 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Подать документы о зарубежном счете можно несколькими способами:

по почте с уведомлением о вручении;

онлайн с электронной подписью;

через личный кабинет налогоплательщика на сайте ФНС.

Как зарегистрироваться в личном кабинете налогоплательщика

Возьмем последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить.

Чтобы получить реквизиты доступа в личный кабинет, можно обратиться в любой налоговый орган независимо от места жительства и постановки на учет. Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками. Если вы не можете прийти лично, то за вас это может сделать уполномоченный представитель. Для этого ему нужны нотариально заверенная доверенность и свой паспорт.

Зарегистрироваться в личном кабинете также можно с помощью вашей учетной записи на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», «Тинькофф Банк», ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шаги

Шаг 1

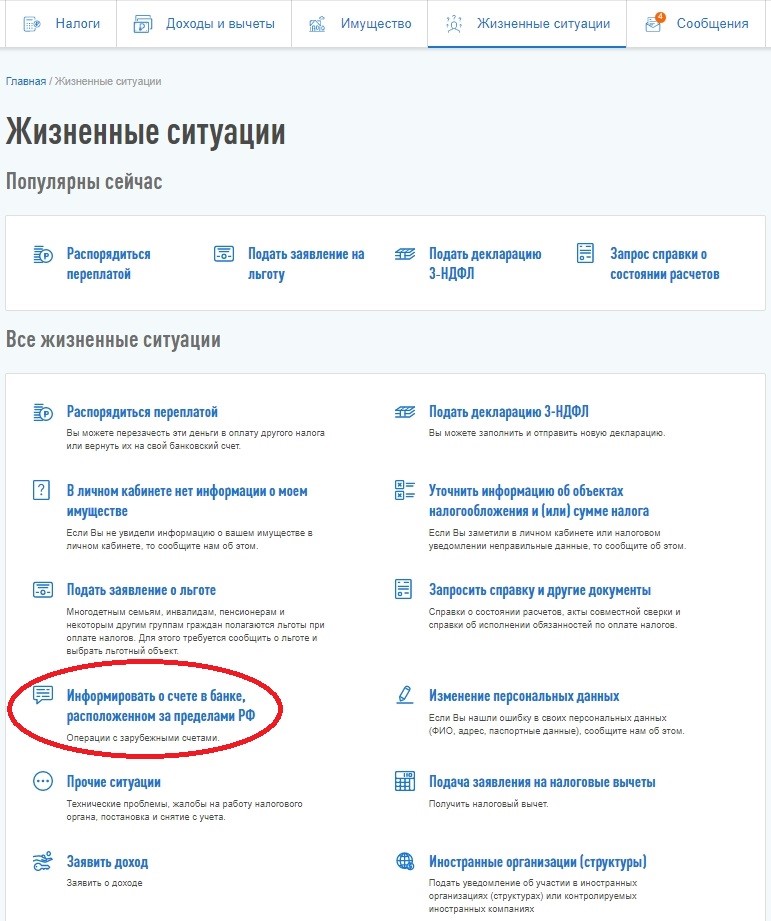

Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информировать о счете в банке, расположенном за пределами РФ».

Шаг 2

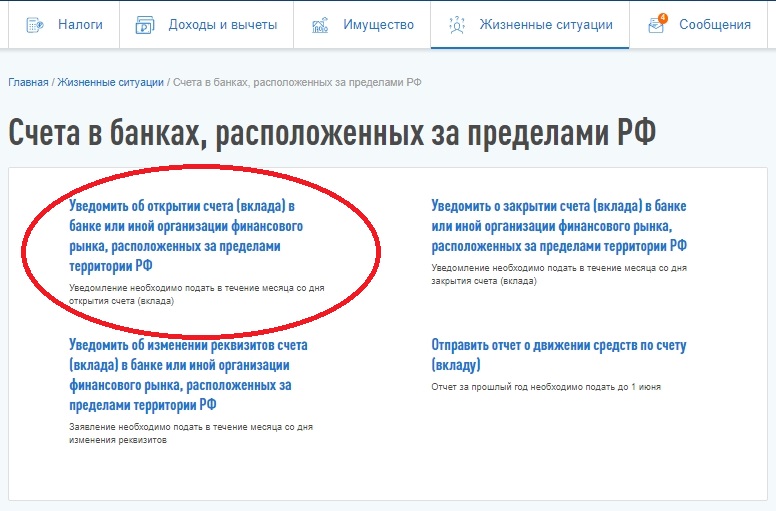

Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке. ».

Шаг 3

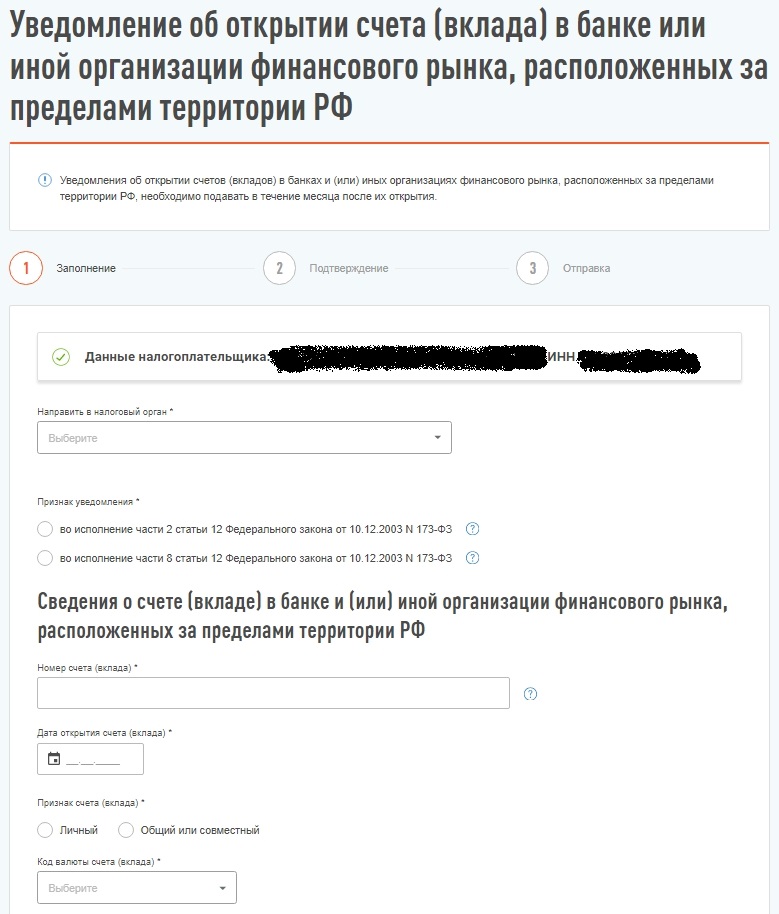

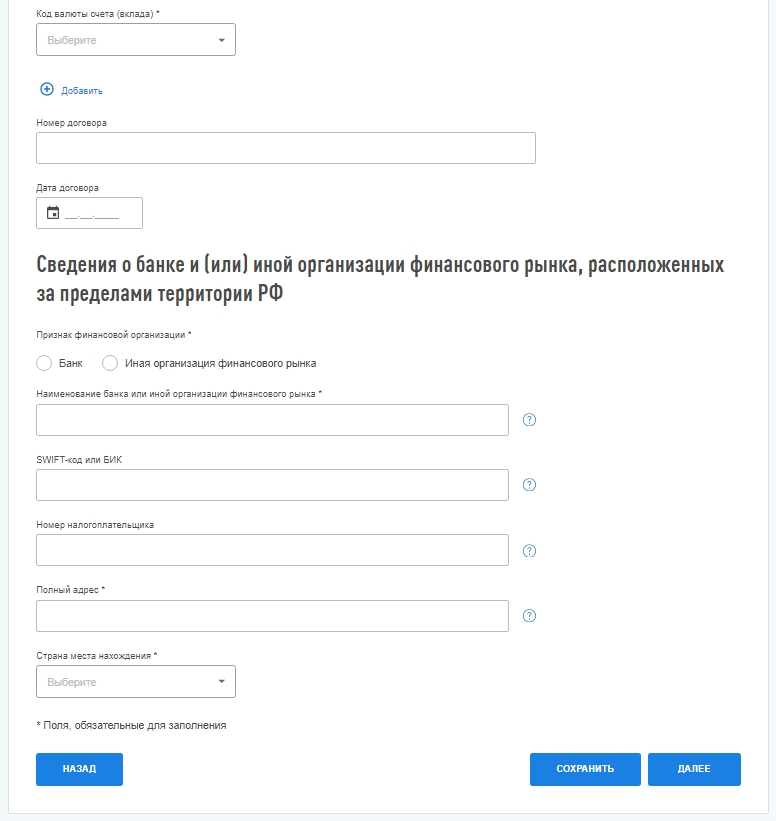

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

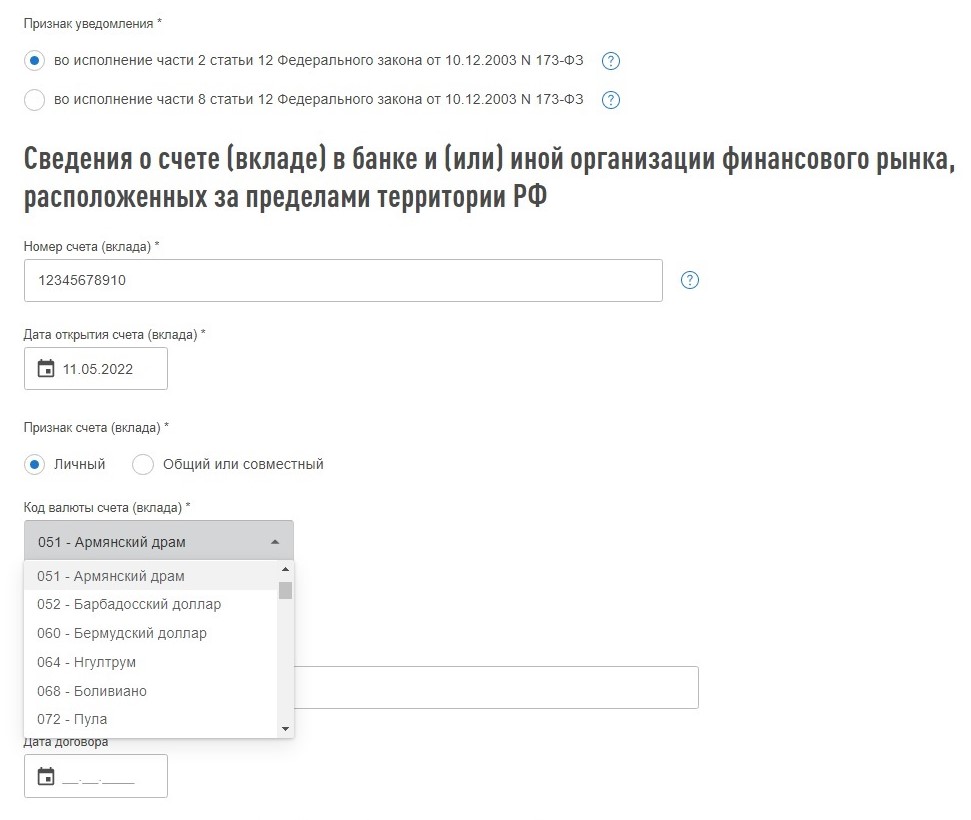

Переходим к полю «признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

Шаг 4

На этой же странице заполняем сведения о счете: его номер, дату его открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми, а также внести валюту, в которой он открыт. Код валюты искать не нужно, можно выбрать из предложенных вариантов.

Шаг 5

Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем, где — в банке или другой финансовой организации, вводим название, ее адрес и страну.

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «номер налогоплательщика» речь идет о номере, который вам присваивает налоговая другой страны. Например, в Казахстане это индивидуальный идентификационный номер (ИИН) — аналог российского ИНН.

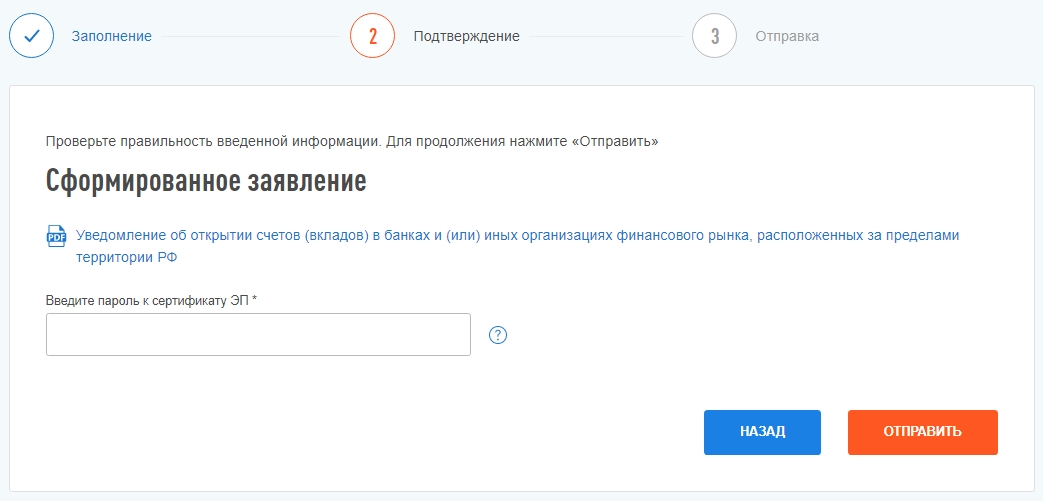

Шаг 6

На следующем этапе необходимо ввести пароль к сертификату электронной подписи (ЭП), поэтому если у вас ее нет, то нужно получить ее заранее.

Что будет, если не подать уведомление?

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

для граждан: от ₽300 до ₽500, если просрочить подачу отчета не более чем на десять дней, просрочка более чем на десять дней, но менее 30 дней — ₽1 тыс. до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

для граждан: от ₽4 тыс. до ₽5 тыс.;

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

для юрлиц: от ₽800 тыс. до ₽1 млн.

До 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:

Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.

Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

О движении денежных средств можно не отчитываться, если у вас на счету меньше 600 тыс. руб, а брокер находится на территории государства – члена ФАТФ или ОЭСР и государство автоматически обменивается с РФ фин. информацией.

Interactive Brokers и другие американские брокеры

Америка не обменивается информацией с Россией, хоть и является членом ФАТФ и ОЭСР. Поэтому при открытии счёта менее 600 тыс. руб. в 2020 году в Interactive Brokers или у другого американского брокера всё равно придётся по нему отчитаться.

Уведомление об открытии счёта

Сроки. Уведомлять необходимо в течение месяца со дня открытия счета у зарубежного брокера. При закрытии счета срок уведомления также составляет до 1 месяца со дня закрытия.

Варианты подачи документов:

через уполномоченного представителя

заказным письмом с уведомлением

в электронном виде через личный кабинет налогоплательщика.

Отчет о движении денежных средств по счету

Сроки. Уведомлять нужно до 01 июня следующего года.

В случае закрытия счета в отчетном году отчет представляется за период с 1 января отчетного года (или с даты открытия счета) по дату закрытия счета включительно. Отчет подается одновременно с уведомлением о закрытии счета в срок, не позднее одного месяца со дня закрытия счета.

Варианты подачи документов:

через уполномоченного представителя

заказным письмом с уведомлением

в электронном виде через личный кабинет налогоплательщика.

Форма отчета определена Постановлением РФ от 17 апреля 2020 г. N 528 «О внесении изменений в постановления Правительства Российской Федерации от 28 декабря 2005 г. N 819 и от 12 декабря 2015 г. N 1365»

3-НДФЛ

Сроки. Крайний срок для подачи декларации — 30 апреля года, следующего за отчётным. В 2020 году в связи с коронавирусом крайний срок подачи декларации за 2019 год перенесли до 30 июля 2020 года.

Важно! Срок уплаты налогов по декларации остался тем же — до 15 июля 2020 года.

Форма. Подать декларацию можно лично в налоговой инспекции, а также через МФЦ, если в регионе принято решение об оказании в них этой услуги.

Более удобен вариант онлайн:

Можно скачать компьютерную программу «Декларация» и заполнить все данные и сформировать декларацию для отправки в налоговую

Пояснительная записка и Расчет налоговой базы к 3-НДФЛ

Если у вас достаточно много сделок, начислений дивидендов и процентов, то учет этих операций может занять несколько дней. В этом случае можно обратиться к специалистам, которые за плату всё посчитают за вас.

А также появились и автоматические сервисы, которые формируют декларацию и расчет налоговой базы быстрее и дешевле людей.

Команда НДФЛ Гуру

Сервис по подготовки Декларации 3-НДФЛ на основании отчета Interactive Brokers.

С 1 января 2020 года вступают в силу изменения в законе «О валютном регулировании и валютном контроле». Среди них — требование для резидентов РФ уведомлять налоговую о счетах, открытых в зарубежных финансовых организациях, и отчитываться о движении денежных средств по таким счетам.

Резидентами признаются все граждане страны независимо от того, являются ли они налоговыми резидентами РФ и находятся ли на территории России большую часть времени. Закон касается как физических, так и юридических лиц.

Административной ответственности за отсутствие уведомления и отчетности сейчас нет, однако при дальнейших изменениях в КоАП она может появиться. Для примера, уже действующий штраф за непредставление данных о счетах в иностранных банках, составляет от 300 до 20 000 рублей.

В чем суть изменений

Раньше физические лица — налоговые резиденты России должны были сообщать в налоговую только о счетах, открытых в банках за рубежом. Теперь закон затрагивает не только банки, но и других участников финансового рынка за пределами России, включая брокеров.

Если вы открыли или закрыли счет у зарубежного брокера или у счета изменились реквизиты, об этом будет необходимо уведомить налоговую службу. Кроме того, нужно будет предоставить отчет о движении средств за предыдущий год.

Речь идет именно о новых документах, а не о декларации 3-НДФЛ. Владельцы брокерских счетов за рубежом и раньше должны были предоставлять ее в налоговую, отчитываясь о доходах от инвестиций, купонов или дивидендов.

Документы и сроки

Уведомление об открытии счета. Сообщить в ФНС России о счетах, открытых у зарубежных брокеров, следует до 1 июня следующего календарного года. Это же касается закрытия счета и изменения его реквизитов. Если вы открыли счет в 2020 году, то уведомить налоговую нужно до 1 июня 2021 года.

Следует ли уведомлять налоговую о брокерских счетах, открытых до 1 января 2020 года, пока неясно. Налоговая пока не обновила и форму уведомления: в ней говорится только о счетах в иностранных банках.

Отчет о движении денежных средств по счету. Этот документ также нужно подавать в ФНС до 1 июня следующего календарного года. В отчете следует указать сумму на счету в начале года, поступления и списания за год и годовой итог. Как и в случае с уведомлением, новой формы пока нет.

Исключения

Сообщать о движении денежных средств не нужно при одновременном соблюдении двух условий:

Годовые изменения по счету не превышают 600 000 рублей или, если списаний и пополнений не было, остаток на счете составляет не более 600 000 рублей. Расчет валюты в рублевом эквиваленте происходит по курсу на 31 декабря отчетного года.

Если трейдер держит счет у брокера в США, отчитываться о движении средств придется независимо от сумм. Хотя США и являются членом ОЭСР и ФАТФ, они не обменивается финансовыми данными с Россией.

Форма подачи

Вы можете сообщить в налоговую инспекцию об открытии или закрытии брокерского счета или движении средств через личный кабинет на сайте ФНС, по почте или лично.

А если ничего не сообщать?

Российский банк может запросить у клиента подтверждение того, что он сообщил в налоговую о счете, открытом у иностранного брокера. Без такого подтверждения банк будет вправе отказать инвестору в переводе средств на счет брокера.

Не сообщать в налоговую о счетах у иностранных брокеров и движении по счетам незаконно. Кодекс об административных правонарушениях пока не упоминает о счетах в финансовых организациях помимо банков, однако представление о санкциях для нарушителей можно составить уже сейчас.

Примеры действующих штрафов, касающихся банковских счетов:

За несвоевременное предоставление данных об открытии-закрытии счета в зарубежном банке — от 1000 до 1500 рублей, за непредоставление данных — от 4000 до 5000 рублей

За несвоевременное предоставление данных о движении по счету в зарубежном банке — от 300 до 3000 рублей, за непредоставление данных — от 2000 до 3000 рублей

За повторные нарушения — до 20 000 рублей

Как зарубежный брокер, работающий с клиентами-резидентами РФ, мы рекомендуем вам обратить внимание на информацию от ФНС и выполнить требования законодательства. Мы будем следить за обновлениями и делиться с вами информацией об изменениях в законе. Как всегда, вы можете обратиться к персональному менеджеру EXANTE за помощью и разъяснениями.

Освобождение от ответственности: компания EXANTE не является налоговым агентом РФ и не имеет юридических лиц на территории России. Текст, который вы прочитали, информационный. Он не имеет юридической силы и не является официальным требованием или инструкцией.

То есть, теперь, кроме обычных комиссий, надо еще и государству платить штрафо-сборы за работу на бирже. А квалификацию у кого получать?

Дмитрий Новиков, если вы открываете счет в EXANTE, мы не проверяем, являетесь ли вы квалифицированным инвестором по законодательству РФ.

Ждем появления на форумах баз данных с реквизитами и точными адресами состоятельных клиентов зарубежных брокеров)

Дядя Ваня СпекулянтЪ, а что, состоятельные клиенты зарубежных брокеров являются какой-то особенной категорией по сравнению с состоятельными клиентами местных брокеров или местных банков, чтобы их личные данные ожидались в открытом доступе?

Дядя Ваня СпекулянтЪ, так отправку-получение бабла всяко засекут и банки настучат на тебя. Или с американской картой, например Сити, не так?

Азат Туктаров, может засекут, а может и нет. Может будут требовать справку из налоговой, а может и нет. Время покажет.

Азат Туктаров, в теории можно было бы юзать иностранные банки и покупать всё в россии по их картам, но на практике во многих местах зарубежными картами уже тупо нельзя расплатится. не проходит оплата на кассе нифига.

websan, Она узнает о нем, когда ты стабильно будешь вывоить ДС в РФ. Банк и налоговая может заподозрить по этим переводом нелегальную предпринимательскую деятельность и запросить обьяснение происхождение ДС. Ну тут все и вскроется ))))

Можно поподробнее про это:

«Резидентами признаются все граждане страны независимо от того, являются ли они налоговыми резидентами РФ и находятся ли на территории России большую часть времени.»

Не нашёл, где это в новом законе.

О главном забыли.

Нужно думать про оборотные штрафы… Остальное мелочи

EXANTE, Вы могли бы прокомментировать, как Вам кажется, сможет ли регулятор/фнс отслеживать простые схемы типа:

Банк(РФ)Кошелек(типа Skrill)Брокер(ДЦ)/Банк(иностр.)

Не уж то смогут выявить где «мои средства на кошельке», а какие «результат торговли»?

EXANTE, очень интересно.

И ещё момент ко всем комментариям:

Нет нигде упоминание о том, что если у тебя открыт счет и при этом операции осуществляются в год в пределах установленных законом о валютном регулировании в новой редакции ты должен об этом уведомлять.

Говорится только о открытии, закрытии и изменении реквизитов.

3-НДФЛ нулевая. а формы с нулями про то, что у тебя не было дохода американцы не дают. Сказали система генерирует форму только когда у тебя ЕСТЬ доход. Им не надо доказывать у себя дома что ты не верблюд. А русским придется доказывать. Налоговая база — по законам страны нахождения счета. Ставки само собой российские, но с указанной американцами налоговой базы. Я буду выходить в нули по итогам торговли за год по остаткам ден.средств как обычно — эти деньги мне сейчас не нужны

а статья… ну вы почитайте, эти аффтары вас научат самим считать налоговую базу. Налоговики потом гарантированно вам скажут, что вы не так считали и ошиблись и оштрафуют. Пока налоговая база определяется по законам страны нахождения счета, но форму с суммой налоговой базы надо еще получить. думаю штампиков, переводов и росстатовских бланков пока требовать не будут ))

Автор статьи

Читайте также: