При выводе денег с брокерского счета налог платится

Обновлено: 05.05.2024

Российские брокеры как налоговые агенты обязаны правильно и своевременно рассчитывать, удерживать и перечислять в бюджет налоги по каждому инвестору. Также брокеры должны вести учёт удержанных налогов и сообщать в налоговую службу, если удержать налог не получилось.

Когда брокер удерживает налог?

- В момент вывода денег с брокерского счёта в течение года.

Налог удерживается только с зафиксированной прибыли по закрытым сделкам. По открытым прибыльным сделкам налог не рассчитывается и не удерживается.

Как брокер удерживает налог?

Если инвестор выводит деньги в течение года, брокер удерживает налог по определённым правилам.

- Если сумма к выводу меньше, чем общий налог к удержанию, то брокер удержит 13% от суммы вывода.

Пример. Инвестор зафиксировал прибыль по акциям в размере 100 000 руб. и решил вывести с брокерского счёта 10 000 руб. В этом случае брокер удержит 1300 руб. (10 000 * 13%). На банковский счёт инвестор получит 8700 руб. (10 000 – 1300).

- Если сумма к выводу больше или равна общему налогу к удержанию, то брокер удержит налог со всей прибыли!

Пример. Инвестор зафиксировал прибыль по акциям в размере 100 000 руб. Полный налог к удержанию — 13 000 руб. (100 000 * 13% НДФЛ). Инвестор решил вывести с брокерского счёта 20 000 руб. В этом случае на банковский счёт поступит только 7000 руб.

Это важно учитывать, если необходимо вывести конкретную сумму.

Как уменьшить сумму удержанного налога?

Чтобы при выводе денег с брокерского счёта брокер не удержал налог со всей зафиксированной прибыли, нужно выводить суммы меньше, чем общий налог к удержанию. Возможно, придётся подать два и более поручений на вывод.

Пример. Инвестор зафиксировал прибыль по акциям в размере 100 000 руб. Полный налог к удержанию — 13 000 руб. (100 000 * 13% НДФЛ). Инвестору нужно вывести с брокерского счёта 20 000 руб. Если он подаст поручение на вывод сразу 20 000 руб., то на счёт в банке получит только 7000 руб. Чтобы этого избежать и перенести полную уплату налога на конец года, он решает разбить сумму на два вывода по 10 000 руб.

В момент первого вывода брокер удержит 1300 руб. (10 000 * 13%) и в момент второго — тоже 1300 руб. (10 000 * 13%). Таким образом, инвестор получит на банковский счёт 17 400 руб.

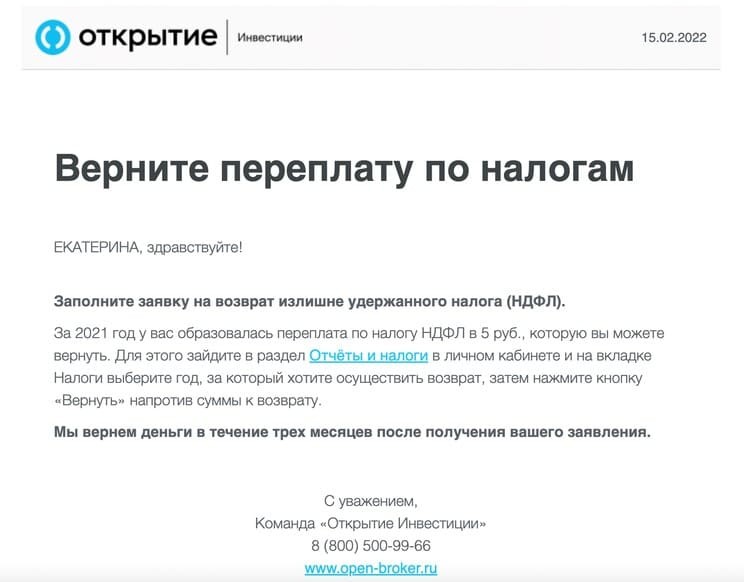

Если в начале года вывели прибыль, а в конце — зафиксировали убыток?

В этом случае у инвестора появляется излишне удержанный налог. В конце налогового периода (календарного года) брокер подводит итог по каждому клиенту и, если нужно, пересчитывает финансовый результат. Если у инвестора появился излишне удержанный налог, то брокер уведомит об этом электронным письмом и через личный кабинет.

Обратите внимание на дату письма — 15 февраля. Чтобы полностью закрыть налоговый период, брокер обрабатывает информацию и подводит итоги до конца января того года, который следует за отчётным.

Если брокер не смог удержать налог?

Бывают ситуации, когда налог рассчитан, но удержать его брокер не смог. Например, на брокерском счёте клиента отсутствуют свободные деньги. Или клиент инвестирует в валюте, и на счёте нет рублей.

В этом случае брокер передаёт информацию в налоговую о размере рассчитанного налога и невозможности его удержать. Для инвестора ничего страшного в этом нет. В стандартном порядке, вместе с уведомлением об имущественных налогах, ФНС направит уведомление о необходимости заплатить налог на прибыль от инвестиций. Оплатить налоги нужно до 1 декабря текущего года.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Когда нужно платить налоги с инвестиций

Да, по российским законам с доходов от инвестиций нужно заплатить налог в размере 13%. Вот случаи, когда такой налог будет удержан:

- с дохода от продажи ценных бумаг — но только если вы продали их дороже, чем купили;

- с дохода по купонам от облигаций и от дивидендов по акциям;

- с продажи валюты и драгметаллов на бирже, если вы продали их дороже, чем купили.

Например, в 2021 году в общей сложности вы заработали 7 млн ₽. Тогда с 5 млн ₽ вам нужно будет заплатить 13% налога, а с оставшихся 2 млн ₽ — уже 15%.

В большинстве случаев брокер сам спишет нужную сумму налога, когда вы будете выводить деньги с брокерского счета. Если в течение года вы не выводили деньги, то налог все равно спишется, но уже по итогам календарного года. Формула расчета налога такая:

Налог на доход от торговли на бирже = (Сумма продажи актива − Комиссия за продажу − Сумма покупки актива − Комиссия за покупку) × 13%

Например, вы купили акции на 15 000 ₽ и заплатили комиссию за сделку — 45 ₽. Через полгода эти акции подорожали, и вы продали их за 17 000 ₽, заплатив комиссию в 51 ₽.

С полученного дохода нужно заплатить налог в размере 13%, то есть: (17 000 − 51 − 15 000 − 45) × 13% = 248 ₽. Налог округляется до целых рублей.

Важно помнить, что доход считается полученным, только когда вы его зафиксировали — то есть продали бумаги и деньги за них пришли на ваш брокерский счет. Если ваши активы растут в цене, но вы их не продаете, налог платить не нужно. Если вы продали активы с убытком, налога по ним тоже не будет. Как доходность портфеля влияет на сумму налогов

Но есть одно исключение: когда вы продали иностранные ценные бумаги с убытком, но ваши потери покрыл рост курса иностранной валюты. При расчете налогов все доходы автоматически переводятся в рубли по курсу Центробанка России на момент операции. Поэтому может получиться так, что в рублях при продаже упавших в цене акций вы получили больше, чем изначально потратили на их покупку.

Или наоборот: вы продали иностранные ценные бумаги с прибылью, но ваш доход перекрыл убыток от падения курса иностранной валюты. В этом случае налога с продажи ценных бумаг не будет.

Да, есть. Но только если вы купили валюту на бирже и продали ее по более высокому курсу. Тогда с полученной разницы нужно самостоятельно заплатить 13%. Как рассчитать сумму налога при операциях с валютой

Нет, за сам вывод средств со счета налоги или комиссии платить не надо. Но если вы получили доход от сделок на бирже, брокер автоматически спишет с вас налог на этот доход именно в момент вывода средств с брокерского счета — это требование закона.

Если помимо брокерского счета у вас есть Инвесткопилка, то при выводе денег с брокерского счета с вас могут списать налог на доход, полученный на счете Инвесткопилки. Что такое Инвесткопилка от Тинькофф

Такой же принцип действует, если у вас открыто несколько брокерских счетов в Тинькофф Инвестициях: налогооблагаемая база считается сразу по всем счетам вместе, а не по каждому отдельно — таковы требования действующего налогового законодательства РФ.

На практике это означает, что если вы захотите вывести деньги с одного из счетов, брокер рассчитает ваш доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход. Как открыть дополнительные брокерские счета в Тинькофф

Например, в начале года вы решили вложить в инвестиции 100 000 ₽ и разбили их на две части: на 50 000 ₽ купили акции на основном брокерском счете и 50 000 ₽ положили на счет рублевой Инвесткопилки.

В середине года вы продали акции на брокерском счете за 60 000 ₽. Ваш доход составил 10 000 ₽. Налог с дохода на брокерском счете: 10 000 ₽ × 13% = 1300 ₽. Но так как деньги со счета вы пока не выводили, этот налог с вас пока не списали.

В это время сумма на Инвесткопилке также выросла до 60 000 ₽, и ее вы решили полностью вывести. Ваш доход по Инвесткопилке составил те же 10 000 ₽, а налог — еще 1300 ₽.

Но в момент вывода денег с Инвесткопилки в виде налога с вас удержат сразу 2600 ₽ — это сумма налога по брокерскому счету и налога по Инвесткопилке. Так происходит потому, что налог по всем счетам у одного брокера списывается вместе и в момент следующего вывода средств со счета. В нашем примере этот вывод прошелся именно на Инвесткопилку.

Если после этого вы будете выводить деньги с брокерского счета, налога не будет, потому что он уже был удержан при выводе со счета Инвесткопилки.

ФИФО (от английского First In First Out / FIFO) —это метод, по которому ведется учет активов на брокерских счетах и расчет налогооблагаемой базы с точки зрения налогового законодательства.

ФИФО применяется, когда один и тот же актив в портфеле инвестора — например, акции определенной компании — покупался в ходе нескольких сделок и по разным ценам. Тогда при продаже части позиции по этому активу первыми будут учитываться те акции, которые приобретались раньше всего.

Например, вы сформировали в своем портфеле позицию по акциям компании Х и для этого совершили три сделки. Сначала вы купили одну акцию по цене 30 ₽. Через неделю купили вторую акцию по цене 80 ₽, а через месяц добавили еще одну, но уже по цене 100 ₽.

Спустя два месяца цена на эти акции выросла до 150 ₽ за штуку, и вы решили продать две акции из вашего портфеля. Вот как по методу ФИФО будет считаться налогооблагаемая база по этой сделке:

300 ₽ (доход от продажи двух акций) − 30 ₽ (цена покупки самой первой акции) − 80 ₽ (цена покупки второй по счету акции) = 190 ₽. С получившийся суммы будет удержан налог в размере 13%.

ФИФО и несколько брокерских счетов — по действующему налоговому законодательству РФ определение налогооблагаемой базы происходит совокупно по всем счетам, открытым в рамках одного брокера. В случае Тинькофф Инвестиций это касается всех брокерских счетов (мультисчетов), а также Инвесткопилки. Что такое Инвесткопилка

На практике это означает, что если на одном из ваших брокерских счетов в Тинькофф лежат акции, которые вы купили на долгий срок, а на другом счете вы активно торгуете этими же акциями, то первыми для расчета налога будут учитываться те акции, что были куплены раньше всего, — независимо от того на каком именно счете они фактически находятся и с какого списывались при продаже.

Например, вы купили 2 акции компании Х по цене 50 ₽ за штуку на основной брокерский счет, где собираете долгосрочный инвестиционный портфель.

Но чтобы проводить активные сделки на бирже, вы открыли у того же брокера еще один брокерский счет, после чего купили на него еще 3 акции компании Х, но уже по цене 100 ₽ за штуку.

Через некоторое время стоимость этих акций выросла до 150 ₽ и вы решили продать эти три акции со второго счета. Но так как на другом счете у вас есть эти же акции, которые были куплены раньше и по другой цене, для расчетов будет применен метод ФИФО. В итоге налогооблагаемая база по этой сделке будет определяться так:

(150 ₽ × 3) − (50 ₽ × 2) − 100 ₽ = 250 ₽.

То есть сначала из суммы дохода по сделке вычтут расходы на покупку самых первых акций компании Х — и дальше по порядку их приобретения. С получившийся суммы будет удержан налог в размере 13%.

Важно помнить, что для активов, лежащих на индивидуальном инвестиционном счете (ИИС), налогооблагаемая база и налоговые вычеты считаются отдельно.

В большинстве случаев брокер сам посчитает и удержит налог. Если у вас открыто сразу несколько брокерских счетов в Тинькофф Инвестициях, налогооблагаемая база считается сразу по всем счетам вместе, а не по каждому отдельно — таковы требования действующего налогового законодательства РФ.

На практике это означает, что если вы захотите вывести деньги с одного из счетов, брокер рассчитает ваш доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход. Как открыть дополнительные брокерские счета в Тинькофф

Доход с купонов и дивидендов — налог по нему чаще всего удерживается автоматически, еще до поступления средств на брокерский счет. То есть вы получаете дивиденды и купоны уже за вычетом НДФЛ. Но по дивидендам и купонам иностранных компаний кроме уже удержанного налога может потребоваться доплатить часть налога самостоятельно. Когда нужно самому заплатить налог на инвестиции

Доход от продажи ценных бумаг — налог за него списывается в течение года, когда вы выводите деньги с брокерского счета на карту. Если в течение года вы совсем не выводили деньги со счета или выводили, но при этом с вас списали не весь налог, тогда оставшаяся часть налога спишется в январе следующего года.

При списании налога в январе следующего года важно, чтобы на вашем брокерском счете было достаточно свободных денег. В декабре уходящего года и в январе следующего мы напомним вам, что нужно пополнить брокерский счет, если денег на нем не хватает для списания налога на доход от инвестиций. Размер налога к удержанию можно проверить в налоговом отчете. Как заказать налоговый отчет

Если денег на счете всё же окажется недостаточно и мы не сможем автоматически удержать налог в полном размере, то передадим информацию об остатке по налогу в Федеральную налоговую службу. В этом случае вам нужно будет заплатить оставшуюся часть налога самостоятельно до 1 декабря. Как самому заплатить налог на инвестиции

При этом важно помнить, что если у вас есть убыточные бумаги, с их помощью можно уменьшить сумму налога. Просто продайте такие бумаги до конца календарного года, зафиксировав убыток. Это сократит ваш итоговый доход от инвестиций, а значит, и налог с него. Потом бумаги можно сразу же купить назад — так стоимость вашего портфеля практически не изменится, но при этом вы заплатите меньше налога за этот календарный год.

Налоги на доход в валюте

Да, и чаще всего налог будет таким же, как и от доходов в рублях. Брокер сам рассчитает и спишет налог в следующих случаях.

Доход от продажи валютных ценных бумаг — налог посчитают в рублях по курсу ЦБ на день фактического расчета по сделке. Такой расчет по операциям на бирже происходит не в момент совершения сделки, а через несколько дней — это так называемый режим «T+2».

Доход с купонов по еврооблигациям и от их продажи на бирже — налог посчитают в рублях по курсу ЦБ на день фактического расчета по сделке продажи или зачисления купона на брокерский счет. Еврооблигации — это облигации российских компаний, торгующиеся в долларах или евро.

В то же время есть операции, налог за доходы по которым вам нужно будет рассчитать и заплатить самостоятельно.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%. Как заплатить налог с инвестиций самостоятельно

Независимо от того, в какой валюте вы получили доход, налог в пользу Российской Федерации списывается только в рублях. Если для списания налога по итогу года на вашем брокерском счете недостаточно средств, мы пришлем вам уведомление или позвоним с просьбой пополнить счет рублями.

Если брокер не сможет удержать налог, его нужно будет заплатить самостоятельно до 1 декабря года, следующего за отчетным. Это можно сделать через личный кабинет на сайте Федеральной налоговой службы либо через любой сервис, который показывает налоговую задолженность. Заплатить налоги в Тинькофф

Важно помнить, что если у вас открыто сразу несколько брокерских счетов в Тинькофф Инвестициях, налогооблагаемая база считается сразу по всем счетам вместе, а не по каждому отдельно — таковы требования действующего налогового законодательства РФ.

На практике это означает, что если вы захотите вывести деньги с одного из счетов, брокер рассчитает ваш доход сразу по всем открытым у него брокерским счетам и при необходимости удержит налог на доход. Как открыть дополнительные брокерские счета в Тинькофф

Нет, просто за вывод на карту валюты, купленной на брокерском счете, налоги платить не придется. Как вывести на карту валюту с биржи

Налог от операций с валютой нужно заплатить, только если вы купили валюту на бирже, а потом продали ее по более выгодному курсу и получили прибыль от этой сделки. Когда нужно платить налог самостоятельно

Подписывая форму W-8BEN, вы подтверждаете, что не являетесь налоговым резидентом США и поэтому можете платить налог с дивидендов и купонов по ставке не 30%, а всего 10%.

Оставшиеся 3% нужно будет самостоятельно заплатить в пользу России. При этом нужно помнить, что с 1 января 2021 годовой доход, который превышает 5 млн ₽, облагается по ставке 15%. Поэтому если вы получили большие доходы от дивидендов, в пользу РФ нужно будет заплатить 5%. Как заплатить налог на инвестиции самостоятельно

В приложении выберите раздел «Еще» на нижней панели → «Профиль» → «Форма W-8BEN». Здесь вам нужно будет скачать, распечатать и подписать форму W-8BEN, а потом снова загрузить ее в приложение Тинькофф Инвестиций.

В личном кабинете выберите вкладку «Инвестиции» → «Настройки» → «Подписать W-8BEN». Мы заполним W-8BEN вашими данными автоматически, поэтому вам нужно будет только проверить их, а затем подписать форму кодом из СМС. Подробнее о том, как зарегистрироваться и войти в личный кабинет Тинькофф

При этом налог с дохода от продажи иностранных акций после подписания формы останется прежним — 13% в пользу России.

Когда налог платит брокер, а когда нужно самостоятельно

ВТБ — ваш налоговый агент. В большинстве случаев мы сами рассчитаем, сколько нужно заплатить НДФЛ, вычтем эту сумму из денег на счёте либо когда будете выводить деньги и перечислим в налоговую.

Когда брокер сам рассчитывает налог и перечисляет его в налоговую:

когда вы получили доход от продажи ценных бумаг: акций, облигаций, ПИФов, фьючерсов и опционов;

когда вы получили дивиденды по акциям российских компаний на брокерский или банковский счёт;

когда вы получили купоны по облигациям российских компаний на брокерский или банковский счёт;

когда вы получили купоны по облигациям иностранных компаний на брокерский счёт;

когда вы получили доходы от частичного или полного погашения облигаций на брокерский счёт;

когда вы получили доходы от погашения ПИФов на брокерский счёт.

Когда нужно самостоятельно рассчитать и заплатить налог:

когда получили дивиденды от иностранных компаний;

когда получили купоны по облигациям иностранных эмитентов на банковский счёт;

когда получили доходы от частичного или полного погашения облигаций на банковский счёт, выкупа акций и погашения ПИФов иностранных компаний на банковский счёт;

когда получили доходы от продажи валюты на брокерский или банковский счёт;

когда банк по итогам года не смог удержать налог, так как на брокерском счёте клиента не хватало денег.

Вы можете самостоятельно заполнить налоговую декларацию через личный кабинет на сайте ФНС или обратиться за помощью к компании-партнёру ВТБ «Налогия».

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Если у вас есть начисленный налог на доходы от инвестиций, ВТБ как ваш налоговый агент сам рассчитает и спишет его, когда будете выводить деньги.

Налог будет удержан с остатка денег на счёте или суммы вывода.

На счёте хватает денег, чтобы вывести средства и заплатить налог. Тогда вы сможете вывести всю указанную сумму и заплатить налог с остатка денег на брокерском счёте.

На счёте не хватает денег на вывод и на списание налога, при этом сумма налога меньше суммы вывода. Тогда будет удержана вся сумма налога, оставшиеся деньги поступят на счёт.

Например, свободный остаток в рублях на брокерском счёте — 11 000 ₽. Вы выводите 10 000 ₽, при этом вы должны заплатить налог с дохода — 3 000 ₽. На банковский счёт поступит 7 000 ₽.

Сумма налога больше суммы вывода. Тогда налог будет списан частично: на счет поступит сумма, уменьшенная на 13 %.

Например, свободный остаток в рублях на брокерском счёте — 1 000 ₽. Вы выводите 1 000 ₽, при этом вы должны заплатить налог с дохода — 5 000 ₽. С 1 000 ₽ будет удержано 13 % — 130 ₽. На банковский счёт поступит 870 ₽.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Автор статьи

Читайте также: