Работник вернул в кассу излишне выплаченную зарплату что можно сделать с деньгами

Обновлено: 01.05.2024

С чем может столкнуться работодатель

Для начала необходимо обозначить, что к переплате работнику излишних денежных средств может привести ряд случаев и ошибок. Это может быть невнимательность бухгалтера при вводе показателей заработной платы или при формировании ведомости на выплату в банк или кассу. Или главный бухгалтер недостаточно проконтролировал процесс. Также может быть неверно истолковано и применено действующее законодательство. Еще одним распространенным случаем возникновения переплаты по зарплате являются выплаты, произведенные за неотработанные дни, в случае несвоевременно предоставленного табеля учета рабочего времени.

Согласно ст. 137 ТК РФ, излишне выплаченная заработная плата может быть взыскана работодателем с сотрудника в определенных случаях:

Когда причиной стала счетная ошибка (то есть ошибка, допущенная в арифметических действиях).

Когда была признана вина работника (невыполнение норм труда или простой).

Когда были установлены судом неправомерные действия сотрудника, что привело к получению «лишних» сумм.

Во всех других случаях работодатель не сможет взыскать с сотрудника излишне выплаченную зарплату. Например, если был неправильно растолкован и применен закон или нормативно правовые документы. Если был сбой в расчетной программе, неверно введены показатели расчета или формы начислений зарплатных сумм (такого рода ошибки называются техническими). Если суммы начисления были рассчитаны за неверный расчетный период или произвели повторные выплаты зарплаты, премии или других разовых начислений.

В действующем трудовом законодательстве отсутствует четкая формулировка определения счетной ошибки. За счет этого часто возникает вопрос о том, какая ошибка считается счетной и по каким признакам она определяется. В Письме от 01.10.2012 № 1286-6-1 Роструд пояснил, что счетной считается ошибка, допущенная при проведении арифметических подсчетов (например, ошибка при сложении составных частей заработной платы, неверно проставленная запятая или дописанная лишняя цифра). Произошла ли счетная ошибка или нет, определяется только посредством обращения в суд, где работодателю придется доказывать, что ошибка была именно в арифметических действиях.

Из всего перечисленного следует, что если вы ошибочно переплатили заработную плату и при этом причина переплаты не попадает под перечисленные выше исключения, то до тех пор, пока с работником не будет достигнута договоренность о добровольном возврате переплаты, такая сумма не может быть не взыскана, не удержана в счет заработной платы или каких-либо иных выплат. Причем, если сотрудник не захочет добровольно погашать долг, взыскать сумму в добровольном порядке тоже вряд ли удастся.

Добровольный возврат

В случае, когда сотрудник готов самостоятельно вернуть переплаченную сумму, работодатель должен выслать ему уведомление следующего содержания:

«Настоящим письмом доводим до вашего сведения, что 01.09.2018 года вам ошибочно была выплачена премия в двойном размере. Переплата составила пять тысяч рублей. С учетом положений п. 4 ст. 137 ТК РФ работодатель не вправе произвести удержание излишне выплаченной заработной платы. В связи с этим просим рассмотреть вопрос о добровольном возврате излишне выплаченной суммы в кассу или в письменной форме выразить свое волеизъявление об удержании суммы из заработной платы. О своем решении просим письменно сообщить в течение трех рабочих дней».

После этого сотрудник может вернуть денежные средства в кассу по расчетному кассовому ордеру или же написать заявление на удержание, если речь идет о поэтапном возврате сумм. Заявление должно содержать текст следующего характера:

«Я, Иванова Мария Степановна, настоящим прошу с 01.10.2018 удерживать 20% от общей суммы заработной платы для погашения суммы излишне выплаты в размере двадцати тысяч рублей до полного погашения задолженности».

После все этого работодатель в рабочем порядке удерживает оговоренную сумму из зарплаты работника. Но не стоит забывать о том, что в силу положений ст. 137 ТК РФ работодатель вправе принимать решение об удержании не позднее одного месяца со дня окончания срока, установленного для погашения неправильно исчисленных выплат. Во-вторых, согласно ст. 138 ТК РФ общий размер всех ежемесячных удержаний не может превышать 20% от заработной платы.

Отказ от добровольного возврата

Если сотрудник отказывается вернуть задолженность, то в этом случае фирма несет реальные убытки. Если переплата была совершена в результате счетной ошибки или неправомерных действий работника, которые привели к переплате, тогда можно обратиться в суд и возместить ущерб в судебном порядке.

Если перечисленные выше действия так и не привели к возврату денежных средств, встает вопрос о том, с кого брать спрос и кто должен возместить данные расходы? Необходимо понимать, что переплата могла произойти по вине бухгалтера, который мог неверно ввести данные для расчета заработной платы, или по вине расчетчика, который передал в бухгалтерию недостоверные данные. Поэтому излишне выплаченная заработная плата может быть удержана с сотрудника, совершившего ошибку, вина которого будет доказана при административном расследовании данного факта.

Причиненный данный работником ущерб должен быть возмещен в порядке, описанном в ст. 248 ТК РФ. Из статьи следует следующее: если размер причиненного ущерба не превышает среднемесячного заработка работника, тогда взыскание денежных средств осуществляется на основании письменного распоряжения руководителя. Документ должен быть создан не позднее месячного срока со дня окончательного установления размера причиненного работником ущерба. Если установленный срок для издания распоряжения истек или размер ущерба превышает среднемесячный заработок, тогда взыскание ущерба может проведено только с согласия виновного работника или посредством обращения в суд.

Учет переплаты

Заработная плата в бухгалтерском учете отражается на счету 70 «Расчеты с персоналом по оплате труда». В результате излишней зарплаты образуется сальдо по этому счету. Если сотрудник вернул долг, то счет 70 просто «закроется». Возвращенная сумма не будет облагаться НДФЛ, пенсионными взносами и взносами на травматизм.

Если сотрудник отказался возвращать денежные средства, то необходимо быть готовым к тому, чтобы признать данные суммы в бухгалтерской отчетности в качестве расходов и обязательств. Следовательно, списать переплату на прочие расходы. При этом производится запись по дебету счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» и кредиту по счету 70. В случае такого подхода уменьшаются экономические выгоды организации. Плюсом данного подхода является то, что такая задолженность не находится под контролем организации, и она не может рассчитывать на получение экономических выгод в будущем. Невозвращенная сумма не учитывается при учете налога на прибыль, не облагается пенсионными взносами и взносами на травматизм, но облагается НДФЛ. Окончательное решение при отражении течения денежных средств при излишней выплате сумм принимается за работодателем и главным бухгалтером.

Необходимо учитывать, что, если НДФЛ с указанной суммы был исчислен, удержан и перечислен в бюджет при ее выплате сотруднику, оснований для повторного исчисления и удержания налога в момент признания за работодателем долга безнадежным к возврату по данной сумме нет. Такая же ситуация возникает в случае страховых взносов. Если же работник добровольно возвращает излишне полученную сумму, то производится корректировка НДФЛ и производится перерасчет базы для начисления страховых взносов и имеет право на возврат или зачет суммы излишне уплаченных стразовых взносов и НДФЛ.

Работодатель переплатил зарплату – что делать? В нашей статье подробно рассматриваем варианты действий работодателя в такой ситуации.

- Когда может возникнуть переплата

- Переплатили зарплату – что делать

- Переплатили зарплату уволенному сотруднику – что делать

- Переплатили зарплату – что делать с НДФЛ и страхвзносами

- Что делать, если работнику переплатили зарплату: проводки

- Пример 1

- Пример 2

- Пример 3

- Пример 4

Когда может возникнуть переплата

Сначала надо разобраться в причинах ошибки, от этого зависит дальнейший алгоритм действий бухгалтера. В ст. 137 ТК РФ перечислены ситуации, в которых работодатель наделяется правом удерживать излишне выплаченные средства:

- работнику выдали аванс, но по факту он его не отработал;

- возмещение средств, выданных в качестве аванса по командировке при несвоевременном возврате остатка неиспользованных денег;

- взыскание за неотработанные дни отпуска, в связи с увольнением сотрудника до окончания года, в счет которого он уже получил отпуск (за некоторыми исключениями);

- удержание переплаты, возникшей из-за счетной ошибки (ошибка в арифметических действиях);

- переплата образовалась в связи с невыполнением норм труда по вине сотрудника или вследствие неправомерных действий работника, что доказано в судебном порядке или признано комиссией по трудовым спорам.

Переплатили зарплату – что делать

При обнаружении переплаты по заработной плате работодатель может простить ее либо договориться с сотрудником о добровольном возврате средств или удержании из зарплаты либо о зачете переплаты при следующей выплате. В случае отказа работника взыскание денег возможно только через суд. Если переплата возникла по одной из причин, оговоренных в ст. 137 ТК РФ, например, в результате счетной ошибки, наниматель должен следовать следующему алгоритму действий:

- создается комиссия, которая своим актом фиксирует ошибку и причину ее возникновения (арифметическая ошибка);

- работник письменно уведомляется о переплате и сроках ее возврата;

- в месячный срок издается приказ об удержании излишне выплаченных средств, но только при согласии на это сотрудника, выраженном письменно (Письмо Роструда № 3044-6-0);

- производятся удержания в размере, не превышающем 20% от каждой выплаты зарплаты, причитающейся работнику (ст. 138 ТК РФ).

Переплатили зарплату сотруднику - что делать при пропуске месячного срока для принятия решения об удержании? В этой ситуации работодатель может взыскать деньги только через суд. Судебное решение понадобится и в тех случаях, когда работник не согласен на возврат или удержание средств. Если причина, в результате которой образовалась переплата, не соответствует перечню из ст. 137 ТК РФ, возмещение денежных средств возможно только при добровольном возврате денег работником.

Что делать, если работник отказывается возвращать переплату добровольно, читайте в системе КонсультантПлюс - для этого подключите бесплатный пробный доступ по ссылке (доступ действует 2 дня и автоматически не продляется)

Когда переплатили зарплату, что делать бухгалтеру и работодателю, если ошибка допущена по вине расчетчика:

- о выявленной ошибке докладывают руководителю (например, подав докладную записку);

- работнику, получившему лишние деньги, предлагается добровольно вернуть переплату;

- при согласии работника издается приказ и производится удержание, при отказе работодатель может обратиться за возвратом в суд (но суд может оказаться на стороне работника);

- работодатель может возместить ущерб в порядке, регламентированном ст. 248 ТК РФ, за счет виновного лица, например - бухгалтера, допустившего при расчете техническую ошибку или неверно определившего расчетный период для исчисления суммы выплаты.

В ситуациях, когда бухгалтерия переплатила зарплату и сотрудник согласен на возврат денег в полной сумме, сумма переплаты может быть не только удержана, но и зачтена при следующей выплате. Зачет переплаты осуществляется по письменному заявлению сотрудника.

Например, работодатель выплатил аванс, а позже выяснилось, что работник по факту не отработал полученные средства, так как ушел на больничный или оформил отпуск за свой счет. В такой ситуации возникает переплата, которую может обнулить, если при начислении зарплаты за следующий месяц произвести выплату за минусом излишне выплаченной суммы.

Переплатили зарплату уволенному сотруднику – что делать

При выявлении переплат уволенному работнику работодатель, как и в случае с продолжающим трудиться сотрудником, составляет акт об излишне выплаченных суммах, но произвести удержание из зарплаты при этом будет уже невозможно, т.к. трудовой договор расторгнут.

В ситуации когда работнику переплатили зарплату, при увольнении и получении расчета это не было учтено и выяснилось уже позднее, бывшим работодателем оформляется уведомление с предложением о добровольном возмещении средств бывшим сотрудником. Если физическое лицо с этим не согласно и возвращать переплату отказывается, вопрос переходит в стадию судебного урегулирования. Основанием для составления искового заявления работодателем служит ст. 1102 ГК РФ, в соответствии с которой суммы неосновательного обогащения должны быть возвращены (при условии, что присутствует счетная ошибка или недобросовестность со стороны бывшего работника – п. 3 ст. 1109 ГК РФ).

Переплатили зарплату – что делать с НДФЛ и страхвзносами

При возврате переплаты у сотрудника меняется в меньшую сторону сумма начисленного дохода, что приводит к уменьшению налогооблагаемой базы, а значит уменьшается и сумма удержанного налога.

Если сумма переплаты уже была отражена в отчете 6-НДФЛ, сданном в налоговый орган, надо откорректировать отчет:

- в корректировке указываются уменьшенные суммы дохода и исчисленного НДФЛ;

- удержанный налог отражается с учетом суммы, удержанной с возвращенной зарплаты, т.е. по НДФЛ образуется переплата.

Если переплатили налоги по зарплате, что делать налоговому агенту-работодателю - излишне удержанный и перечисленный в бюджет налог по письменному заявлению налогового агента можно вернуть или зачесть в счет следующих платежей (ст. 78, 231 НК РФ).

Переплата возникнет также по страховым взносам, если они были начислены на ее сумму, поэтому необходимые корректировки следует внести в формы РСВ и 4-ФСС. Излишне уплаченные взносы можно зачесть в счет будущих платежей или вернуть на счет страхователя-работодателя в соответствии со ст. 78 НК РФ и ст. 26.12 закона № 125-ФЗ от 24.07.1998.

Если работник откажется возвращать переплату и суд признает его правоту, переплат по уплаченному НДФЛ и страхвзносам не возникнет и корректировки в налоговом учете работодателю не потребуются.

Что делать, если работнику переплатили зарплату: проводки

Для отражения в учете излишне выплаченных средств в пользу наемного персонала начисления сторнируются. Сумма долга за работником относится на счет 73 (по дебету), при удержании составляется проводка Дт 70 – Кт 73. Если бухгалтерия переплатила зарплату ошибочно - что делать, рассмотрим на примерах.

Пример 1

Работнику при согласии нанимателя предоставлен отпуск авансом. Отпускные начислены в сумме 18 000 руб., налог удержан и перечислен в бюджет в размере 2340 руб., в итоге работнику переведено на карту 15 660 руб. После отпуска сотрудник уволился без отработки, сумма переплаты отпускных возвращена им на счет работодателя в добровольном порядке.

В учете будет составлен следующий комплекс проводок:

- Дт 20 – Кт 70 – 18 000 руб. – начислен доход в виде отпускных;

- Дт 70 – Кт 68 – 2340 руб. – начислен подоходный налог (НДФЛ);

- Дт 20 – Кт 69 – 5400 руб. – начислены страховые взносы;

- Дт 70 – Кт 51 – 15 660 руб. – отпускные переведены на банковскую карту сотрудника;

- Дт 68 – Кт 51 – 2340 руб. – уплачен НДФЛ;

- Дт. 69 – Кт 51 – 5400 руб. – страхвзносы уплачены;

- Дт 20 – Кт 70 – СТОРНО 18 000 руб. – сторнированы начисления по отпускным за неотработанный период;

- Дт 70 – Кт 68 – СТОРНО 2340 руб. – сторнирован начисленный налог;

- Дт 20 – Кт 69 – СТОРНО 5400 руб. - сторнированы начисления страхвзносов;

- Дт 51 – Кт 70 – 15 660 руб. – на счет работодателя работником возвращены излишне полученные отпускные.

Пример 2

Условия прежние – переплата отпускных за неотработанный период, но бывший работник отказался возвращать переплату добровольно и возврат денег осуществлен через суд. В этом случае производятся следующие операции:

- Дт 20 – Кт 70 – СТОРНО 18 000 руб. – сторнированы начисления по отпускным за неотработанный период;

- Дт 70 – Кт 68 – СТОРНО 2340 руб. – сторнирован начисленный налог;

- Дт 20 – Кт 69 – СТОРНО 5400 руб. - сторнированы начисления страхвзносов;

- Дт 73 – Кт 70 – 15 660 руб. – отражена претензия по излишне выплаченным отпускным в сумме переплаты;

- Дт 51 – Кт 73 – 15 660 руб. – деньги возвращены работником по судебному решению на счет компании.

Пример 3

Условия аналогичны примеру 2, но суд выиграл работник, и возмещение по переплате работодателем не получено. В этом случае сторнированию подлежит только сумма начисленных отпускных, а переплата списывается на прочие расходы:

- Дт 73 – Кт 70 – 15 660 руб. – отражена претензия в сумме переплаты;

- Дт 70 – Кт 73 – 15 660 руб. – после поражения в суде работодатель снимает претензию на возврат средств;

- Дт 20 – Кт 70 – СТОРНО 18 000 руб. – сторнируются начисленные отпускные;

- Дт 91 – Кт 70 – 18 000 руб. – сумма отпускных списана на прочие расходы.

Пример 4

За январь работнику начислили зарплату в сумме 27 000 руб., удержан НДФЛ 3510 руб. Позднее обнаружилось, что при начислении была допущена арифметическая ошибка - за январь зарплата сотрудника должна была составить 22 000 руб., что на 5000 руб. меньше начисленной. За февраль начислена зарплата - 22 000 руб., удержан подоходный налог 2860 руб. Работник согласен на удержание переплаты.

Проводки в учете будут следующими:

- Дт 20 – Кт 70 – 27 000 руб. – начислена зарплата за январь;

- Дт 70 – Кт 68 – 3510 руб. – удержан налог из январской зарплаты;

- Дт 70 – Кт 51 – 23 490 руб. – выплачена зарплата за январь;

- Дт 20 – Кт 70 – СТОРНО 5000 руб. – сумма переплаты из-за счетной ошибки;

- Дт 70 – Кт 68 – СТОРНО 650 руб. – излишне удержанный налог с суммы переплаты;

- Дт 73 – Кт 70 – 4350 руб. (5000-650) – излишне перечисленная работнику сумма зарплаты;

- Дт 20 – Кт 70 – 22 000 руб. – начислена зарплата за февраль;

- Дт 70 – Кт 68 – 2860 руб. – удержан налог с февральских начислений;

- Дт 70 – Кт 73 – 3828 руб. ((22000-2860) х 20%) – переплата удержана частично с соблюдением ограничения в 20% от месячного заработка;

- Дт 70 – Кт 51 – 15 312 руб. (22000-2860-3828) – выплата зарплаты за февраль.

Остаток переплаты в сумме 522 руб. (4350 – 3828) будет удержан работодателем из зарплаты сотрудника за март.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Удержание излишне выплаченной заработной платы

Законодатели стоят на страже интересов персонала компаний и достаточно строги к вопросу взыскания излишне выплаченных сумм заработка. Удержать их без письменного согласия работника можно лишь в случаях, перечень которых представлен в статье 137 ТК РФ:

- если результатом чрезмерной выплаты стала счетная ошибка, т.е. допущенная при арифметических подсчетах;

- если зарплата рассчитана на основании документов, подтверждающих выполнение плановых заданий, а затем доказано (комиссией по трудовым спорам или судом) невыполнение норм труда или нахождение в простое;

- если переплата зарплаты была вызвана незаконными действиями сотрудника, к примеру, подачей документов на стандартные вычеты НДФЛ, которые ему не полагаются, что также потребует соответствующего судебного решения.

В других случаях излишне выданную сумму заработка удержать с сотрудника невозможно. Вернуть ее можно только на основании письменного согласия на удержание. Бухгалтеру это обстоятельство следует учитывать. Надо заметить, что большинство подобных ситуаций разрешаются в мирном ключе, и сотрудник, получивший сумму, превышающую полагающийся заработок, дает разрешение на удержание. Мы же рассмотрим техническую сторону проблемы и приведем примеры корректировочных проводок.

Возврат излишне выплаченной заработной платы в бухучете

Поскольку начисление зарплаты отражается по К/ту 70 с Д/та производственных счетов (20, 23, 26, 29 и др.), то в корректировочным будет сторнирование этих же корреспонденций счетов на сумму переплаты. Наиболее оптимальным способом возврата специалисты считают списание сторнированной суммы на счет 73 (Д/т 73 К/т 70), а уже с него производят удержание.

Следует помнить, что удерживать из зарплаты сотрудника по инициативе работодателя можно не более 20% (ст. 138 ТК РФ). Исключением является только желание работника, либо письменно подтверждающего удержание суммы в полном объеме (если она выше 20% заработка), либо собственноручно внесшего переплату в кассу компании.

Рассмотрим на примере, как удержать излишне выплаченную зарплату.

В августе бухгалтер фирмы, работающей на ОСНО, обнаружил в расчете зарплаты за июль счетную ошибку: продавцу-консультанту Иванову Р.Т. сверх полагающейся суммы было излишне начислено и выплачено 10 000 руб.

Оклад Иванова составляет 30 000 руб. в месяц. Компания платит страховые отчисления по общим тарифам + взносы на страхование от несчастных случаев в размере 0,2%. Выплата зарплаты осуществляется по окончании месяца.

Удерживать придется не более 20% с начисленной зарплаты, поэтому размер удержания составит 5220 руб. (30000 – 30000 * 0,13) * 20/100 = 5220 руб. Поскольку в сумму переплаты входит НДФЛ (который следует вернуть), то излишне выплаченная заработная плата будет составлять 8700 руб. (10000 – 10000 руб. × 0,13).

Корректировке подлежат и перечисленные страховые отчисления. Корректировочные проводки таковы:

Содержание операции

Д/т

К/т

Сумма

СТОРНО излишне начисленной суммы

26

70

10 000

Сумма переплаты списана на расчеты с сотрудниками по прочим операциям

73

70

8700

СТОРНО НДФЛ с удержанной суммы 13% от 10 000

70

68

1300

СТОРНО взносов в ФСС 2,9% от 10 000 + 0,2% от 10 000

26

69

310

СТОРНО платежей в ПФР 22% от 10 000

26

69

2200

СТОРНО взносов в ФФОМС 5,1% от 10 000

26

69

510

Начислена з/пл за август

26

70

30 000

Удержан НДФЛ из зарплаты за август

70

68

3900

Из з/пл за август удержана излишне выплаченная сумма

70

73

5220

Выдана из кассы зарплата за август (30 000-3900-5220)

70

50

20 880

Начислена з/пл за сентябрь

26

70

30 000

Удержан НДФЛ из зарплаты за сентябрь

70

68

3900

Из з/пл за сентябрь удержана переплата за июль (8700-5220)

70

73

3480

Выдана из кассы зарплата за сентябрь (30 000-3900-3480)

70

50

22 620

Возврат в кассу излишне выплаченной зарплаты: проводки

Если сотрудник возвращает излишне начисленную и полученную сумму в кассу, то бухгалтерские записи будут следующими:

- Д/т 20,23,26 К/т 70 – сторнирована переплата зарплаты;

- Д/т 73 К/т 70 – сумма переплаты списана на прочие расчеты с персоналом;

- Д/т 50 К/т 73 – принята в кассу сумма переплаты;

- Д/т 70 К/т 68 – сторно начисленного НДФЛ;

- Д/т 20,23,26 К/т 69 – сторнировочные проводки по страховым взносам с суммы переплаты.

Если осуществить удержание невозможно

Случается, что вернуть ошибочно выплаченную зарплату невозможно. Например, сотрудник уволился и уехал. В подобных случаях сумму переплаты взыскать нереально, и она признается безнадежной дебиторской задолженностью. Сумму долга списывают за счет средств резерва по сомнительным долгам (при его наличии) либо, если резерв не создан, относят на убыток, включив ее в состав прочих затрат.

В учете списание долга по зарплате отражается проводками:

- Д/т 76 К/т 73 – списана излишне выплаченная зарплата;

- Д/т 91-2 К/т 76 – списан долг по зарплате, нереальный ко взысканию.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.![Юлия Попик]()

Нередко выплаченный расчет при увольнении отличается от положенных по закону сумм. Причем отклонение возможно как в одну, так и в другую сторону. Рассмотрим, как поступить, если вы при увольнении переплатили сотруднику.

Почему возникает переплата

Возможны следующие причины, по которым возникает переплата уволенному сотруднику:

Чем грозит неверный расчет при увольнении

Для работодателя опасны ошибки при расчетах с сотрудниками, совершенные в любую сторону.

Занижение выплат в пользу работников — это, в первую очередь, нарушение трудового законодательства. Более того, в подобной ситуации происходит недоплата НДФЛ и страховых взносов.

Переплата, кроме излишних расходов организации, тоже влечет за собой налоговые последствия. При этом занижается налог на прибыль и другие аналогичные налоги (УСН, ЕСХН).

Следовательно, в обоих случаях возникают штрафные санкции и пени.

Как взыскать излишне выплаченную заработную плату после увольнения сотрудника

Действия работодателя здесь во многом зависят от позиции самого работника: согласен он добровольно вернуть переплату или нет. Если сотрудник согласен, то проводки зависят от того, что возвращается: аванс или отпускные.

Аванс обычно не облагается НДФЛ и страховыми взносами, поэтому проводка будет только одна:

ДТ 50 (51) — КТ 70

Если же речь идет об отпускных, то к моменту увольнения сотрудника их, естественно, уже начислили и «обложили» обязательными платежами. Все эти проводки на сумму возврата нужно сторнировать.

Пример 1

Сумма излишне начисленных отпускных — 10 000 руб. Тогда при добровольном возврате:

ДТ 50 (51) — КТ 70 (8 700) с возврат

ДТ 20 (23, 25…) — КТ 70 (-10 000) — сторнировано начисление отпускных

ДТ 70 — КТ 68.1 (-1300) — сторнирован НДФЛ

ДТ 20 (23, 25. ) — КТ 69 (-3000) — сторнированы страховые взносы

Если же сотрудник не идет навстречу, то работодателю приходится идти в суд.

В этом случае взаимоотношения с бывшим работником переходят в другую плоскость, поэтому задействуется счет 73, относящийся к прочим расчетам.

Пример 2

ДТ 73 — КТ 70 (8 700) — претензия по взысканию переплаты

Если суд встанет на сторону работодателя:

ДТ 50 — КТ 73 (8 700) — возврат по решению судаСумма отпускных, НДФЛ и страховые взносы в этом случае сторнируются аналогично примеру 1.

Если же взыскать переплату не удалось, то ее сумму придется списать за счет прочих расходов:ДТ 70 — КТ 73 (8 700) — суд принял решение отказать во взыскании

ДТ 20 (23, 25…) — КТ 70 (-10 000) — сторнирована ранее начисленная сумма

ДТ 91 — КТ 70 (10 000) — списана сумма переплаты

НДФЛ и страховые взносы в случае, если суд встал на сторону работника, считаются уплаченными правомерно и корректировке не подлежат.

Обращаясь в суд, работодателю надо иметь в виду, что перспективы здесь зависят от причины переплаты. Возврат «авансовых» отпускных, хотя и с ограничениями, прямо предусмотрен ст. 137 ТК РФ.

А вот при ошибках в расчете с возвратом уже могут быть проблемы. Та же статья 137 ТК РФ дает право работодателю вернуть переплату при счетных ошибках. Но судьи обычно понимают под ними только арифметические неточности (определение Верховного Суда РФ от 20.01.2012 № 59-В11-17).

Поэтому, если были неверно применены нормы трудового или налогового права, то работодателю, скорее всего, придется взять лишние расходы на себя.

Как списать излишне выплаченную зарплату уволенному работнику

Долг сотрудника можно и простить. Так обычно поступают, если излишек невелик, и связываться с судебными разбирательствами нерационально. В этом случае сумма переплаты будет висеть на 70 счете в течение трех лет (ст. 196 ГК РФ).

По истечении трехлетнего срока излишне выплаченная зарплата уволенному сотруднику может быть списана:

Расчеты по НДФЛ и страховым взносам в этом случае корректировать не нужно.

Как избежать проблем при расчетах с персоналом

Вопросы, связанные с переплатой аванса можно решить следующим образом: аванс является частью заработной платы и выплачивается за отработанный период с 1 по 15 число месяца. Соответственно, если сотрудникам выплачивать «расчетный аванс» проблем с переплатой за первую половину месяца не будет, так как сотрудник получит только свои честно заработанные.

Переплата отпускных относится скорее не к бухгалтерии, а к службе по работе с персоналом. Кадровик должен проверять наличие неиспользованных дней отпуска. Если выявлен «минус», следует уведомить руководителя о возможных рисках. Поэтому неожиданное увольнение после отпуска с образованием задолженности перед работодателем говорит о проблемах в этой области.

Но избежать и чисто технических ошибок при расчете с увольняемыми работниками тоже бывает непросто. Специалист по начислению зарплаты должен быть не только квалифицированным бухгалтером, но и хорошо разбираться в налогообложении и трудовом праве.

Сотрудники 1C-Wiseadvice специализируются на расчете зарплаты. Они досконально изучили законодательство в этой области и всегда тщательно проверяют полученные результаты.

Чтобы исключить возможные ошибки, мы используем многоуровневую систему контроля, от сбора исходных данных и до момента перечисления платежей.

Глубокие знания и многолетний опыт позволяют нам разрешать любые спорные вопросы и оптимизировать обязательные платежи, не нарушая требований закона.

Вывод

Иногда при расчете с увольняемыми сотрудниками сумма выплат превышает положенную по закону. Причиной может быть как внезапное увольнение, например, сразу после отпуска, так и ошибки, допущенные при расчете.

Нередко взыскать переплату с работника не получается, что приводит не только к дополнительным расходам, но и к необходимости корректировать расчеты по налогам.

![Марина Ермакова]()

Расчет зарплаты, особенно при внушительной численности персонала – весьма трудоемкий процесс, при котором случаются и досадные ошибки, например, начисление и выплата излишней суммы.

Если работнику переплатили заработную плату, порядок возврата переплаты зависит от причин, по которым она возникла. В одних случаях излишне выплаченную зарплату можно удержать из выплат сотруднику, в других – переплату придется доказывать в суде. Еще одна сложность – может возникнуть необходимость пересчета налогов и взносов. Обо всем по порядку – в нашей статье.

Когда переплату можно удержать

Законодатели стоят на страже интересов персонала компаний и достаточно строги к вопросу взыскания излишне выплаченных сумм заработка.

Удержать их без письменного согласия работника можно лишь в случаях, перечень которых представлен в статье 137 ТК РФ:

Важно

Под счетной ошибкой понимается именно арифметическая ошибка, то есть ошибка, допущенная при арифметических подсчетах (письмо Роструда от 01.10.2012 № 1286-6-1, определение Верховного суда РФ от 20.01.2012 № 59-В11-17);

- сотрудник не выполнил нормы труда или виновен в простое. При этом вина работника должна быть доказана. То есть, установлена комиссией по трудовым спорам или судом;

- ошибка в расчете зарплаты вызвана неправомерными действиями самого сотрудника. К примеру, если работник подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ. Эти обстоятельства также должны быть подтверждены судом.

Дополнительно отметим, что статья 137 ТК РФ предусматривает также случаи взыскания и других сумм, которые формально зарплатой не являются. Так, произвести удержания из зарплаты сотрудника можно для погашения его задолженности перед работодателем:

- по неотработанному авансу, выданному в счет зарплаты;

- по неизрасходованному авансу, выданному на командировку или в связи с переводом на работу в другую местность;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- по отпускным, выплаченным за неотработанные дни отпуска (при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск).

Когда переплату удержать нельзя

В случаях, не предусмотренных статьей 137 ТК РФ, удержать переплату без согласия работника нельзя. Так, не получится взыскать с сотрудника излишне выплаченную зарплату, если, например:

- переплата возникла из-за технической ошибки (сбоя в компьютерной программе). Такой вывод следует из определения Верховного суда РФ от 20.01.2012 № 59-В11-17;

- работнику ошибочно выплатили зарплату за один и тот же месяц дважды. К примеру – один раз перечислили на карту, а другой – выдали из кассы.

В подобных случаях возместить переплату работник может только по собственному желанию. То есть, работодатель вправе предложить сотруднику вернуть излишне полученные деньги добровольно. При этом целесообразно попросить работника оформить свое согласие письменно. Если же сотрудник отказывается возместить переплату, организация может обратиться в суд. Доказательствами в суде в этом случае могут быть:

- справки от ИТ-специалистов, свидетельствующие о том, что сбой компьютерной программы действительно имел место;

- справки из банка о том, что зарплата сотрудником была получена на карту;

- ведомость (расходный кассовый ордер) получения зарплаты в кассе с подписью сотрудника;

- документы, подтверждающие суммы начисленной сотруднику зарплаты (расчетные ведомости, лицевой счет).

В 85% случаев неправильный расчет зарплаты происходит из-за счетных ошибок бухгалтеров или технических сбоев. Чтобы избежать проблем, передайте расчет зарплаты на аутсорсинг в 1С-WiseAdvice. Мы внедрили ряд контрольных процедур, поэтому ошибки в расчете и перечислении зарплаты практически исключены. И даже если ошибемся, компенсируем ущерб за свой счет – это предусмотрено договором на обслуживание.

Сроки удержания

Решение об удержании излишне выплаченных сумм работодатель должен принять не позднее одного месяца со дня окончания срока, установленного сотруднику для возврата переплаты. Удержание возможно, только если сотрудник не оспаривает факт и сумму переплаты. Такой порядок предусмотрен статьей 137 ТК РФ.

Какие документы оформить

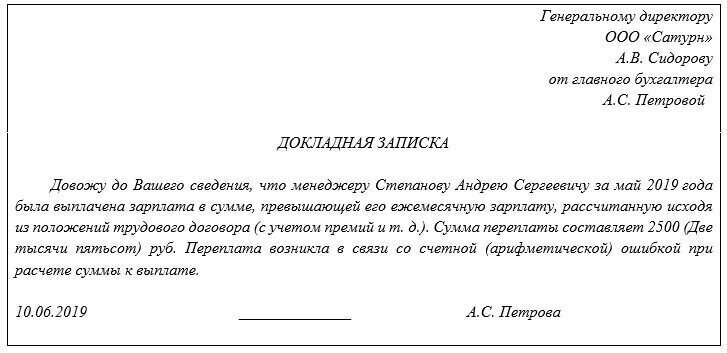

Обнаружив переплату, бухгалтер может составить докладную записку на имя руководителя. Например, так:

![Докладная записка на имя руководителя]()

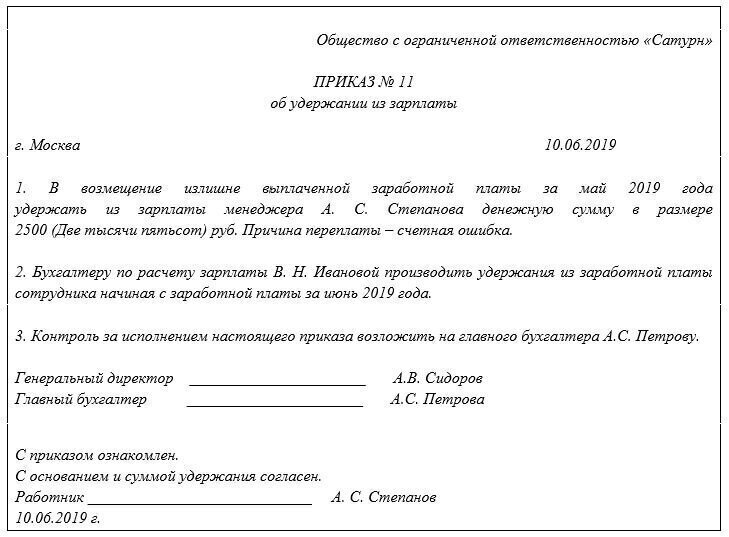

Затем руководитель организации издает приказ о взыскании излишне выплаченной зарплаты (письмо Роструда от 09.08.2007 № 3044-6-0).

В случае, если для удержания переплаты требуется согласие работника, лучше также оформить его письменно, в произвольной форме. Самый удобный вариант – если сотрудник поставит свою подпись на приказе. Например, так:

![Приказ о взыскании излишне выплаченной зарплаты]()

Как рассчитать сумму удержаний

Размер взысканий переплаты по заработной плате ограничен. При каждой выплате зарплаты (то есть ежемесячно) с работника можно удержать не более 20%. Это установлено статьей 138 ТК РФ.

Пример 1

При расчете зарплаты сотрудника за май 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за май была выдана 1 июня 2019 года. Ошибку бухгалтер обнаружил 10 июня. Согласно приказу руководителя, удержания из зарплаты решено производить, начиная с зарплаты за июнь.

Ежемесячный оклад работника составляет 27 000 руб. Вычеты по НДФЛ ему не положены.

Сумма НДФЛ с оклада составила:

27 000 руб. Х 13% = 3510 руб.

Максимальная сумма, которую можно удерживать ежемесячно, составляет:

(27 000 руб. – 3510 руб.) × 20% = 4698 руб.

Сумма зарплаты, которую излишне выплатили сотруднику за май, равна:

11 000 руб. – (11 000 руб. Х 13%) = 9570 руб.

Таким образом, зарплата работника за июнь, которую он должен получить за вычетом удержаний, составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за июль «на руки» составит:

27 000 руб. – 3510 руб. – 4698 руб. = 18 792 руб.

Зарплата за август, за минусом удержаний, равна:

27 000 руб. – 3510 руб. – (9570 руб. – 4698 руб. – 4698 руб.) = 23 316 руб.Пересчет налогов и взносов

Необходимость пересчета налогов и взносов зависит от того, по какой причине переплатили заработную плату.

Переплата заработной платы произошла в результате ошибочных действий бухгалтерии в прошлых отчетных (налоговых, расчетных) периодах

В этом случае придется скорректировать налоговую базу по:

- НДФЛ;

- взносам на обязательное пенсионное (социальное, медицинское) страхование;

- налогу на прибыль

В результате исправления ошибки возникнет переплата по НДФЛ за прошлые периоды – ведь зарплата была излишне выплачена. Соответственно, НДФЛ – излишне удержан. Значит, нужно будет подать уточненные расчеты по форме 6-НДФЛ. Кроме того, если ошибка была совершена в прошлом году, придется сдать в налоговую инспекцию уточненную справку 2-НДФЛ – на того сотрудника, которому переплатили зарплату. Такой вывод следует из положений пункта 6 статьи 81 НК РФ.

По взносам на обязательное пенсионное, социальное и медицинское страхование переплата возникнет, если зарплата в прошлом отчетном или расчетном периоде была излишне начислена. Соответственно – была завышена облагаемая база по взносам. Ее придется корректировать, и в этом случае нужно будет подать в инспекцию уточненный расчет взносов (ЕРСВ). Такой вывод следует из Письма ФНС России от 24.08.2017 № БС-4-11/16793@.

При расчете налога на прибыль начисленную зарплату и суммы взносов включают в состав расходов. Значит, излишние начисления увеличивают сумму затрат. Соответственно – уменьшают облагаемую базу по налогу на прибыль. Поэтому по налогу на прибыль в данном случае возникнет недоимка, и в инспекцию нужно будет сдать уточненную декларацию. Основание – пункт 1 статьи 81 НК РФ.

Пример 2

При расчете зарплаты сотрудника за июнь 2019 года была допущена счетная ошибка. В результате ему была начислена излишняя сумма в размере 11 000 руб. Зарплата за июнь была выдана 1 июля 2019 года. Ошибку бухгалтер обнаружил 10 августа.

Бухгалтер пересчитал налоги и взносы с суммы излишне выплаченной зарплаты.

Так, за июнь были излишне начислены:- пенсионные взносы – 2420 руб. (11 000 руб. Х 22%);

- взносы на социальное страхование – 319 руб. (11 000 руб. Х 2,9%);

- взносы на медицинское страхование – 561 руб. (11 000 руб. Х 5,1%);

- взносы на страхование от несчастных случаев и профзаболеваний – 22 руб. (11 000 руб. Х 0,2%).

Также был излишне удержан НДФЛ в сумме 1430 руб. (11 000 руб. × 13%).

Бухгалтер сдал в налоговую инспекцию уточненный ЕРСВ и уточненную форму 6-НДФЛ за первое полугодие 2019 года.

В составе расходов по налогу на прибыль были ошибочно учтены суммы зарплаты и взносов. «Излишние» затраты составили:

11 000 руб. + 2420 руб. + 319 руб. + 561 руб. + 22 руб. = 14 322 руб.

В результате образовалась недоимка по налогу на прибыль за первое полугодие.

Сумма недоимки равна:

14 322 руб. Х 20% = 2864 руб.

Бухгалтер сдал уточненную декларацию по налогу на прибыль за первое полугодие 2019 года, перечислил в бюджет недоимку (2864 руб.) и пени за каждый день просрочки платежа.Излишняя выплата зарплаты не связана с ошибками бухгалтерии

Это возможно, если переплата произошла:

- из-за того, что сотрудник не выполнил нормы труда или виновен в простое (что установлено комиссией по трудовым спорам или судом);

- в результате неправомерных действий сотрудника (например, он подал в бухгалтерию неправильные документы на стандартные налоговые вычеты по НДФЛ). Это подтверждено судом.

В подобных случаях пересчитывать налоги (взносы) и подавать «уточненки» не нужно. Ведь здесь не идет речи об исправлении ошибок прошлых периодов. Взыскание излишне выплаченной зарплаты – это удержания по инициативе администрации, которые она произвела в положенное время (после комиссии или суда). Значит, такие удержания участвуют в расчете налогов и взносов текущего, а не прошлых периодов.

Избежать сложностей, связанных с перерасчетом налогов и взносов, подачей «уточнёнок», вполне возможно, если передать расчёт зарплаты на аутсорсинг.

Мы автоматизировали все рутинные операции, благодаря чему удалось практически исключить риск совершения ошибки при расчете заработной платы.

Кроме того, точность работы каждого нашего специалиста гарантирована многоуровневой системой контроля. Но даже если случится форс-мажор – при расчете зарплаты будет допущена ошибка – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Автор статьи

Читайте также: