Как можно классифицировать банковский процент

Обновлено: 26.04.2024

Употребление термина «процент» в России начинается с XVIII в. Это понятие впервые ввёл Пётр I. Однако считается, что подобные вычисления начали применяться ещё в Смутное время — как результат первой в мировой истории привязки чеканных монет 1 к 100, когда рубль сначала состоял из 10 гривенников, а позже из 100 копеек.

Долгое время под процентами понимались исключительно прибыль или убыток на каждые 100 рублей. Проценты применялись только в торговых и денежных сделках. Затем область их применения расширилась.

Например, можно услышать фразы «в выборах приняли участие 60% избирателей», «успеваемость в классе 95%», «банк начисляет 12% годовых», «молоко содержит 1,5% жира», «материал состоит из 100% хлопка», «скидка составляет 5%», «на карту начисляется кэшбэк 3,5%» и так далее.

Современная жизнь делает задачи на проценты актуальными. Вопросы инфляции, девальвации, повышения цен, снижения покупательной способности касаются каждого человека. Школьники — будущие участники финансового рынка, налогоплательщики, вкладчики, заёмщики, поэтому уже на начальных ступенях образовательной системы необходимо вводить финансовое обучение.

Вполне закономерно, что каждый из нас хочет получать дополнительный доход. Банковские вклады (депозиты) — простой способ не только сохранить, но и приумножить свои сбережения. У всех банков разные процентные ставки, которые зависят от условий хранения денег: валюты, сроков, суммы размещения, возможности снятия и пополнения счёта, капитализации процентов.

Давайте разберёмся с понятием «процентная ставка по вкладу» и видами процентов.

Процентная ставка — это процент, который клиент получает за размещение средств на вкладе на определённый срок. Обычно подразумевается годовая процентная ставка. Если срок вклада больше или меньше года, для расчёта дохода необходимо привести ставку к реальному сроку вклада.

Однако выгода банковского вклада оценивается не только по процентной ставке. Большое влияние на доходность оказывает способ начисления процентов. В финансовой сфере существует понятие простого и сложного процента.

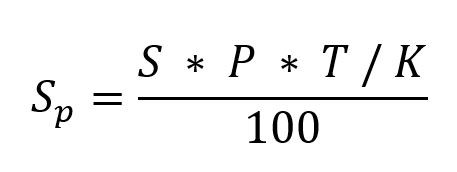

Простые проценты начисляются по следующей формуле:

Sp — выплаченные проценты;

S — первоначальная сумма вложений;

P — годовая ставка;

T — количество дней вклада;

K — количество дней в году — 365 или 366.

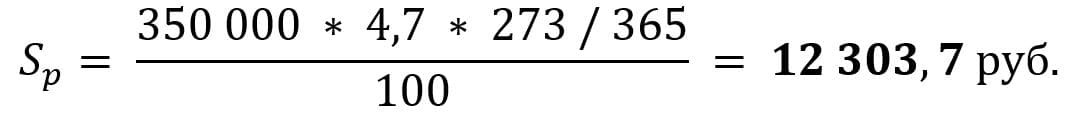

Пример 1. Вкладчик размещает 1 января 2021 г. (не високосный год) вклад в размере 350 000 руб. под 4,7% годовых сроком на 9 месяцев (273 дня).

Процентный доход по данному вкладу составит:

Капитализированный (причисленный) процент — процент, начисляемый на сумму вклада и сумму ранее начисленных по вкладу процентов с учётом срока вклада с определённой договором банковского вклада периодичностью.

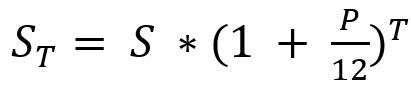

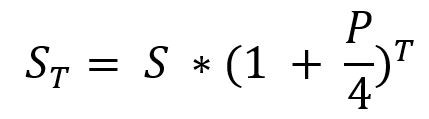

Чаще всего банки предлагают программы с ежемесячной капитализацией, при которой процентный доход рассчитывается по формуле:

ST — итоговый доход, то есть размер вклада на конец срока, включая сумму открытия и начисленный процент;

S — начальный депозит;

P — годовая ставка, разделённая на 100 (выраженная десятичной дробью);

T — срок договора в месяцах.

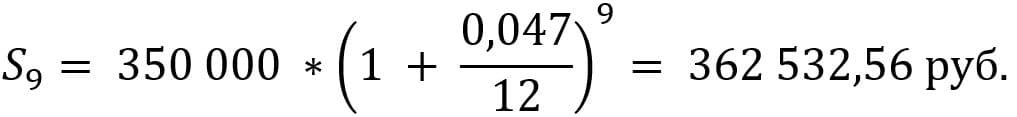

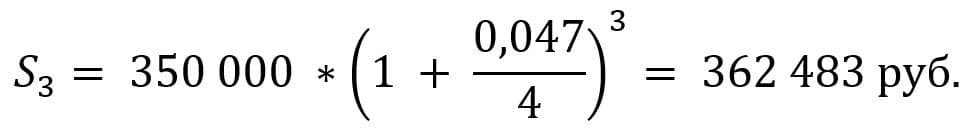

Рассчитаем итоговую сумму с теми же исходными данными:

Процентный доход составит: 362 532,56 – 350 000 = 12 532,56 руб.

При начислении вознаграждения каждый квартал, а не раз в месяц, воспользуемся формулой:

где Т — количество кварталов в сроке, остальные обозначения прежние.

Рассчитаем тот же вклад на конец срока.

Доход в виде процентов в данном случае составит 12 483 руб.

В этом примере выгоднее оказался депозит со сложной процентной ставкой при условии ежемесячной капитализации.

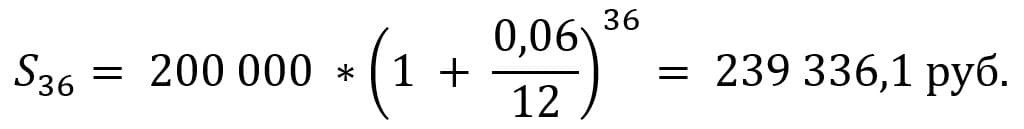

Пример 2. Иван Иванович (И.И.) за внедрение рационализаторского предложения получил премию в размере 200 000 руб. Увидел по телевизору рекламу банка Х о супервыгодных условиях вклада под 6% годовых с условием размещения депозита на три года.

Рассчитаем доход И.И. от данного предложения при условии простых процентов.

Ежегодный доход составит: 200 000 * 6 / 100 = 12 000 руб.

Доход за три года: 36 000 руб.

К концу третьего года на счёте И.И.: 200 000 + 36 000 = 236 000 руб.

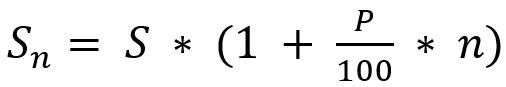

Таким образом, для расчёта суммы вклада через n лет под P% можно воспользоваться формулой:

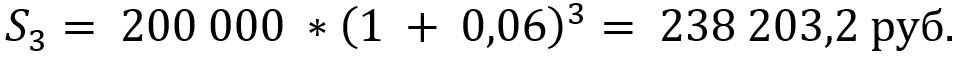

Выполним расчёт дохода И.И. при условии использования сложных процентов с капитализацией в конце года.

Доход на конец срока в данном случае составит 38 203,2 руб.

Интересно увидеть доход с ежемесячной капитализацией, вот расчёт:

Доход за три года составит 39 336,1 руб.

На что обратить внимание

Мы на примерах показали различие между простой и сложной процентными ставками. Представленные расчёты убеждают в эффективности сложной процентной ставки.

Следует учесть: чем дольше срок размещения депозита, тем выше ставка. Поэтому необходимо сравнивать условия с фактической ставкой, применяемой по выбранным условиям в выбранном банке, и анализировать предложения по вкладам, обращая внимание на все условия, касающиеся будущей доходности.

В экономическом понимании процент представляет собой доход, получаемый кредитором с суммы, предоставленной им заемщиком. Процент образуется из прибавочной стоимости, возникающей в ходе использования капитала. На размер процентов влияет несколько основных факторов, к которым относятся налоги, предполагаемые темпы инфляционного процесса, колебания курса валют и риски по кредиту. В современных экономических условиях движения процентных ставок могут иметь неоднозначный характер и быть продиктованы неожиданными и разнообразными экономическими и социальными факторами.

Виды банковских процентов

При совершении депозитных операций в банке юридическое либо частное лицо является клиентом, а банк – кредитором, и между ними возникают отношения, на характер которых могут указывать проценты. В общем смысле банковские проценты являются платой, взимаемой с кредитора за пользование банковскими денежными средствами. Различаются банковские проценты следующих видов:

- Учетный – процентная ставка Центробанка, по которой он выдает ссуды другим кредитным организациям;

- Депозитный – выплачивается банком клиенту на депозит, за возможность использовать его денежные средства;

- Ссудный – выплачивает клиент банку за использование выданной банком ссуды;

- Дисконтный – отражает степень риска при выдаче кредита.

Виды процентов по кредиту

Проценты по кредиту выплачиваются заемщиком в пользу банка и рассчитываются за определенный кредитным договором период. Существует несколько видов процентов по кредиту (процентных ставок):

- Плавающая процентная ставка может изменяться в зависимости от колебаний различных факторов. Такая ставка пересматривается с определенной периодичностью и высчитывается по определенной формуле.

- Фиксированная процентная ставка представляет собой такую систему начисления процентов, при которой процент за пользование ссудой остается неизменным на протяжении всего срока кредитования.

Основные виды процентов

Все существующие процентные ставки также можно разделить на две большие группы, которые дифференцируются в зависимости от времени выплаты процентов. При антисипативном методе начисления процентов сумма процентов выплачивается сразу в момент предоставления кредита, то есть авансом. Сумма процентов рассчитывается на основе конечной суммы кредита. Такой метод начисления процентов применяется в условиях рыночной нестабильности. Декурсивные проценты выплачиваются в конце отчетного периода, вместе с основной суммой долга.

Также процентные ставки делятся на номинальные (без учета инфляции) и реальные (за вычетом инфляции).

Банковский процент представляет собой не что иное, как плату за пользование заемными денежными средствами. В гражданском обороте самые известные случаи применения процента – это плата за кредит и плата за депозит. В обоих случаях в отношениях присутствуют два субъекта, один из которых – всегда банковское учреждение, которое на основании определенных методик экономических расчетов определяет размер банковского процента по конкретному виду операций.

- Виды банковского процента

- Расчет банковских процентов

- Простой и сложный банковские проценты

- Расчет банковской процентной ставки

- Процентная ставка в брокерских компаниях

- При кредитовании выделяют несколько особенностей банковского процента

- От чего зависит размер банковского процента

- Виды банковских рисков

Виды банковского процента

В практике осуществления банковской деятельности проценты различают несколько видов:

- ссудный (кредитный),

- депозитный,

- дисконтный,

- учетный.

Ссудный процент – эта та сумма, которая начисляется заемщику за пользование кредитными средствами. Депозитный процент по сути то же самое, что и ссудный, но заемщиком в данном случае выступает банковское учреждение, которое за пользование вашими деньгами оплачивает вам вознаграждение в виде этого самого депозитного процента.

Дисконтный процент предполагает размер скидки от какой либо суммы в денежной операции. Учетный представляет собой определяемую Центробанком ставку, по которой это учреждение выдает другим банкам заемные средства.

Расчет банковских процентов

В финансовой практике принято выполнять расчет банковских процентов в годовом выражении. Это означает, что если банк указывает, что ставка принимаемых на депозит средств составляет, например, 10% годовых, вы получаете сумму, большую на эти 10%, начисленную в течении года. Если вам необходимо просчитать, сколько это будет получаться в месяц или в день – просто разделите процентную ставку на нужный вам период времени. Чтобы узнать, сколько вы получите за месяц, нужно 10% разделить на 12 (число месяцев в году). А для расчета процента в сутки необходимо будет процентную ставку разделить уже на 365 (количество дней в году).

Простой и сложный банковские проценты

Начисление банковских процентов может выполняться двумя способами, получившими название простой и сложный процент. В первом случае понимается, что за основу расчетов всегда в течении срока договора принимается сумма кредита (депозита). Сложный процент учитывает, ч то в каждом последующем периоде сумма, на которую насчитывается процент, увеличивается на размер процентов, полученных в предыдущем период.

Традиционно более выгодными принято считать депозиты по которым банк начисляет сложные проценты. По кредитам ситуация обратная. Выгодным считается процент, рассчитываемый не на всю сумму кредита, а на остаток невозвращенных банку денежных средств.

Расчет банковской процентной ставки

Перед подписанием кредитного договора желательно понимать, какие суммы придется выплачивать, поэтому важен правильный расчет банковской процентной ставки. Многие онлайн-банки предлагают на своих сайтах заемщику калькулятор для этих расчетов, но на самом деле применить его не так и просто, но возможно сделать приблизительный расчет.

Многие методы расчета банковской процентной ставки сложны и требуют математических знаний. Поэтому остановимся на более простых способах. Если сложить все предложенные в списке платежи, то можно посчитать приблизительный процент, который придется выплатить за заемные средства:

- процент по кредиту;

- все комиссии банка (за рассмотрение заявки, открытие, обслуживание счета и так далее);

- все услуги по страхованию жизни и другие;

Для правильного расчета следует учитывать разные обстоятельства, которые могут возникнуть в момент пользования заемными деньгами, например, досрочное погашение, пени, штрафы и многое другое.

Некоторые клиенты банка, наоборот, доверяют кредитной организации на хранение свои финансы. Банк за это выплачивает процент, зависит его размер от многих факторов.

Процентная ставка в брокерских компаниях

Брокерская компания является посредником между продавцом и покупателем. Если раньше сберегательными операциями занимались только банки, то теперь все популярнее становятся подобные услуги в других учреждениях. Активы клиента в брокерской конторе тоже могут иметь сберегательный характер. Свободные денежные средства на депозите клиента брокер может использовать в своих целях и за это заплатить клиенту.

Проценты в брокерских компаниях меняются часто, поэтому высчитываются ежедневно, а вносятся на депозит в конце месяца. Брокеры предлагают различные процентные ставки. Если клиент заключает много сделок, то для него удобным будет вариант с пониженной процентной ставкой (Commission - 0,015 %, SWAP - 1 pip, Interest rate - 3%). Для стратегических инвесторов важен высокий процент, так как редко заключаются сделки (Commission - 0,03 % , SWAP - 0 pip, Interest rate - 6%.). Клиент обязан совершить хоть одну сделку, чтобы процентная ставка в брокерских компаниях начала зачисляться на депозит.

При кредитовании выделяют несколько особенностей банковского процента

Заемщиком выплачивается в кредитное учреждение процентная ставка, на сегодняшний день при кредитовании выделяют несколько особенностей банковского процента:

- ссудный (получение прибыли банком от клиента за пользование деньгами);

- депозитный (оплачивается банком клиенту за возможность пользоваться его деньгами);

- учетный (ставка ЦБ, по которой выдаются кредиты в другие банки);

- дисконтный (% за риски, связанные с выдачей ссуды).

Каждый из них предназначен для определенных функций: сберегательной, регуляторной и перераспредели тельной. На расчет процентной ставки банка влияет множеств различных факторов.

От чего зависит размер банковского процента

В настоящий момент существует единая формула расчета процентной ставки по депозитному счету. Необходимо понимать, от чего зависит размер банковского процента и учитывать, что различные факторы могут его скорректировать:

М = D * (1 + r/100* t/360).

М – сумма полученная клиентом в конце срока вложения денежных средств;

D – сумма вклада;

r – процентная ставка банка;

t – количество дней, на которое клиент доверяет свои финансы банку.

В финансовом мире считается, что в каждом месяце 30 дней.

Пример: положить в банк 100000 рублей под 3% годовых сроком на 6 месяцев.

100000 * (1 + 3%/100 * 180/360) = 100000 * (1+ 0,03 * 0,5) = 100000 * 1,015= 101500

Предложенная формула подходит только для вкладов, процент на которые начисляется один раз в год. Если проценты на вклад зачисляются несколько раз в год, например, каждый месяц, то придется рассчитывать проценты по сложной банковской формуле:

M = D * (1 + r/100*30/360)^(360/30).

Виды банковских рисков

Виды рисков финансовых учреждений разделяются на общие и банковские, достаточно сложно разграничить их между собой. В процессе функционирования предприятие сталкивается с разными проблемами. В специализированной литературе виды банковских рисков группируются по финансовым операциям:

- банковский риск (сюда входят риски, связанные с деятельностью банка и общие, зависящие от внешних воздействий);

- кредитный риск (возникает из-за просроченной задолженности клиентов или предприятий, кредитующихся в банке);

- валютный риск (связан с изменением курса валют);

- процентный риск (колебание процентной ставки вынуждает банк выплатить повышенные проценты за пользование деньгами или получить меньший доход от предоставленных кредитов);

Риски бывают в любом предприятии, поэтому для банка важно не избежать их, а предвидеть и, как следствие, снизить угрозу до минимума.

Подготовьтесь к позиции финансового директора. По окончании курса вы будете обладать необходимыми компетенциями и навыками профессионала высшего звена.

Банковский процент представляет собой не что иное, как плату за пользование заемными денежными средствами. Самые известные случаи применения процента – это плата за кредит и плата за депозит.

В обоих случаях в отношениях присутствуют два субъекта, один из которых – всегда банковское учреждение, которое на основании определенных методик экономических расчетов определяет размер банковского процента по конкретному виду операций.

Различают 4 вида банковских процентов:

— Ссудный (кредитный);

— Депозитный;

— Дисконтный;

— Учетный.

Ссудный процент – эта та сумма, которая начисляется заемщику за пользование кредитными средствами.

Депозитный процент по сути то же самое, что и ссудный, но заемщиком в данном случае выступает банковское учреждение, которое за пользование вашими деньгами оплачивает вам вознаграждение в виде этого самого депозитного процента.

Дисконтный процент предполагает размер скидки от какой-либо суммы в денежной операции.

Учетный процент представляет собой определяемую Центробанком ставку, по которой это учреждение выдает другим банкам заемные средства.

Уровень банковского процента определяется макроэкономическими факторами, характерными для любой формы ссудного процента, и частными факторами.

Рекомендуем записаться на наш открытый онлайн-курс «Финансы с нуля». На курсе вы познакомитесь с фундаментальными концепциями из финансовой и экономической теории, необходимые для работы в финансах.

Макроэкономические факторы, влияющие на банковский процент

1. Соотношение спроса и предложения кредитных ресурсов

Спрос и предложение зависят от цикличности экономики, законодательной базы, методов денежно-кредитной политики Центрального Банка, инвестиционных рисков;

2. Денежно-кредитная политика

Одним из основных инструментов денежно-кредитной политики центральных банков, является учетная ставка, нормы резервирования и операции на открытом рынке. При снижении учетной ставки, происходит удешевление кредитных ресурсов и увеличению их предложения. В случае повышения ставки, наоборот – подорожание кредитных ресурсов и снижение спроса. Центральный банк, меняя ставку и перечень ресурсов, по которым начисляются резервы, воздействует на стоимость аккумулируемых банками средств;

3. Операции на открытом рынке

Продавая или покупая государственные облигации, проводя операции РЕПО, центральные банки увеличивают или сокращают денежную массу.

4. Инфляционные ожидания

Снижение покупательной способности денег, за период кредитования, приводит к уменьшению реального размера заемных средств, возвращаемых кредитору. Банки компенсируют потерю реальной стоимости денег, увеличивая процентные ставки по кредитам.

5. Конкуренция на рынке кредитования

В случае монополии в определенном регионе, банк будет выдавать кредиты по ставкам выше среднерыночных.

6. Развитие рынка ценных бумаг

Государственные и корпоративные облигации, являются альтернативой банковскому кредитованию.

7. Открытость национальной экономики

Возможность для банков привлекать ресурсы для последующей выдачи кредитов в своей стране, за рубежом, под более низкие ставки.

8. Фактор риска

Сюда относится как благонадежность самого заемщика (чем больше сомнения у банка в платежеспособности, тем выше ставка), так и риски макроэкономики.

9. Частные факторы

Определяются позицией банка на рынке, характером операций и размером риска.

Как формируется процентная ставка

Формирование рыночной процентной ставки можно представить следующей формулой:

I = r + e + RP + LP + MP

r – безрисковая ставка;

e – премия, эквивалентная уровню инфляции на срок кредита;

RP – премия за риск неплатежа;

LP – премия за риск потери ликвидности

MP – премия за риск с учетом срока.

Ставки, рекламируемые банками по кредитам и вкладам, не есть показатель расходов или доходов (в случае вклада) понесет клиент.

Для определения точных затрат по кредиту, или выгоды по вкладу, применяются формулы полной стоимости кредита и эффективной процентной ставки по вкладу.

Полная стоимость кредита определяется в процентах годовых, она показывает все затраты, которые заемщик понесет по данному кредиту.

Полная стоимость кредита

Полная стоимость кредита определяется по формуле:

ПСК = i × ЧБП × 100

ПСК — полная стоимость кредита в процентах годовых с точностью до третьего знака после запятой;

ЧБП — число базовых периодов в календарном году. Продолжительность календарного года признается равной тремстам шестидесяти пяти дням;

i — процентная ставка базового периода, выраженная в десятичной форме.

Процентная ставка базового периода определяется как наименьшее положительное решение уравнения:

ДПk — сумма k-го денежного потока (платежа);

qk — количество полных базовых периодов с момента выдачи кредита до даты k-го денежного потока (платежа);

ek — срок, выраженный в долях базового периода, с момента завершения

m — количество денежных потоков (платежей);

i — процентная ставка базового периода, выраженная в десятичной форме.

Пример расчета ПСК и ставки базового периода

Для простоты расчета, будет рассмотрен займ на 15 дней.

Сумма займа = 30 тыс. руб.,

Срок пользования = 15 дней, займ уплачивается тремя равными платежами.

Дневная процентная ставка = 1%.

Q1 = 0 – количество полных базовых периодов с момента выдачи займа до даты первого денежного потока (выдача займа);

Q2 = 1 – количество полных базовых периодов с момента выдачи займа до даты второго денежного потока (возврат займа);

Q3 = 2 – количество полных базовых периодов с момента выдачи займа до даты третьего денежного потока (возврат займа);

Q4 = 3 – количество полных базовых периодов с момента выдачи займа до даты четвертого денежного потока (возврат займа);

Е2 = 0 – срок, с момента завершения первого (т.к. Q2 = 1) базового периода до даты второго денежного потока (дата второго денежного потока и дата завершения базового периода в данном примере совпали).

(−30 000/(1+0×𝑖)×(1+𝑖)0)+(11 500/(1+0×𝑖)×(1+𝑖)1)+(11 500/(1+0×𝑖) ×(1+𝑖)2)+(11 500 /(1+0×𝑖) ×(1+𝑖)3)−30 000/1 + 11 500/1+𝑖 + 11 500/(1+𝑖)2+ 11 500/(1+𝑖)3

Согласно п. 2 ст. 6 Федерального закона от 21.12.2013 № 353–ФЗ «О потребительском кредите (займе)» продолжительность календарного года признается равной 365 дням.

Процентная ставка базового периода 𝐢 = 0.15

Определяем ПСК по формуле:

ПСК = 0.15 × 73 × 100 = 1095%

Эффективная ставка по вкладу отражает общий доход за весь срок с учетом причисления процентов к вкладу. Это помогает клиенту оценить его реальный доход и сравнить условия по видам вкладов в одном или нескольких банках.

Если владелец вклада желает получить максимальный доход, то ему следует выбирать вклады с ежемесячной капитализацией процентов.

Для того чтобы произвести расчет эффективной процентной ставки, применяется формула сложных процентов, которая имеет следующее выражение:

ЕС = ((1+(С/100)/N)N×m -1)×100

ЕС – эффективная ставка по вкладу, то есть доход, который вы получите по окончании срока;

С – обозначение номинальной ставки, которая обычно указана в договоре;

N – обозначение интервалов капитализации относительно ее периодичности;

m – количество повторений интервалов.

Пример:

Вклад «Сохраняй» в Сбербанке. Сумма вклада 100 000 руб, срок 1 год, ставка 5 %.

Вклад с ежемесячной капитализацией процентов, соответственно эффективная ставка будет равна:

EC= ((1+(5%/100)/12)12×1-1)×100=5,12%

В случае, если проценты уплачиваются в конце срока, эффективная ставка будет равна 5%.

Показатели, которые помогают банкам анализировать их доходность от процентных операций

Процентная маржа – это разность между процентным доходом от активов, и процентным расходом по обязательства банка.

Для расчета процентной маржи используется следующая формула:

М = (Д – Р):А*100%

Д – процентные доходы;

Р — процентные расходы;

А – активы, приносящие доход в виде процентов.

Анализ процентной маржи проводится по следующим критериям:

1. Сравнение фактической маржи с базовой, что позволит оценить тенденции увеличения или уменьшения дохода.

2. Наблюдение за соответствием уровню процентной маржи сложившемуся стандарту.

3. Анализ изменения составляющих процентной маржи.

4. Определение пределов границ в которых изменения процентной маржи требуют принятия управленческих решений.

Чтобы свободно проводить процентную политику, банку необходимо знать коэффициент внутренней стоимости банковских услуг. Он характеризует затраты, не порытые полученными комиссиями и прочими доходами, на каждый рубль размещенных средств.

Данный показатель может быть определен как минимальная процентная маржа:

Ммин = (Рб – Дпр) : Араб×100%

Рб – расходы на обеспечения деятельности банка (управленческие расходы, комиссии уплаченные, другие операционные и производственные расходы, штрафы.);

Дпр – прочие доходы (комиссии полученые, штрафы, возвраты из бюджета за переплату налога, другие доходы);

Араб – активы банка приносящие доход.

Ориентировочная процентная маржа — маржа, к обеспечению которой должен стремиться банк в ходе кредитных сделок, чтобы не только покрыть расходы, связанные с его деятельностью, но и получить прибыль.

Формула для определения ориентировочной прочентной маржи:

М=КСР+Ммин+Пмин

КСР — надбавка с средней стоимости привлеченных ресурсов, с учетом отчислений в фонд обязательных резервов;

Пмин – минимальная норма прибыльности активных операций банка, на основе финансового плана банка.

Для определения минимальной доходности по активным операциям используется следующая формула:

Дмин = СР + КСР + Ммин + Пмин

СР – средняя стоимость привлеченных ресурсов по банку.

Минимальная доходность по активным операциям рассчитывается для определения необходимого дохода только для покрытия всех расходов.

Она определяется с учетом:

1. Текущей средней стоимости привлеченных ресурсов.

2. Размеров отчислений в фонд обязательных резервов.

3. Фактически сложившейся, по данным за предыдущий квартал, уровня минимальной процентной маржи.

4. Минимальной нормы прибыльности активных операций банка, определяемой по вложениям с минимальным риском.

Дадим техническую базу для финансового анализа любых аспектов деятельности компаний, а также научим эффективной презентации аналитических данных.

Под процентными ставками, или процентами (interest), понимают относительную величину дохода от предоставления денег в долг в любой его форме.

Процентная ставка — один из важнейших элементов коммерческих, кредитных или инвестиционных контрактов. Она измеряется в процентах или в виде десятичной или обыкновенной дроби (в последнем случае ставка фиксируется в контрактах с точностью до 1/16 или 1/32).

При выполнении расчётов процентные ставки обычно измеряются в десятичных дробях.

Процентная ставка приурочена к периоду начисления (running period). То есть это тот промежуток времени, за который начисляются проценты: год, полугодие, квартал, месяц или день. На практике самые распространённые — годовые ставки.

В этой статье мы рассмотрим два основных типа процентных ставок — простую и сложную.

Простая процентная ставка

Простая процентная ставка применяется к одной первоначальной сумме долга на протяжении всего срока, то есть исходная база (денежная сумма) всегда одна и та же. Разберём на примере задачи.

Задача № 1

Вкладчик открыл депозит на сумму 10 000 руб. в ноябре 2018 г. Срок депозита — три года, ставка — 5% годовых, выплата процентов — в конце срока, то есть в ноябре 2021 г. Рассчитайте, какая сумма будет на счёте у вкладчика в ноябре 2021 г.

Тут важно понимать, что так как ставка простая, то банк будет начислять 5% на исходную сумму вклада. Получается, что выплаты процентов по вкладу за каждый год будут одинаковые.

Решение

1. 10 000 / 100 * 5 = 500 руб. Сумма выплаты за каждый год.

2. 3 * 500 = 1500 руб. Сумма выплат за три года.

Хоть мы и считали выплаты за каждый год, вкладчик по условиям задачи получит их разом в 2021 г.

3. 10 000 + 3 * 500 = 11 500 руб. Итоговая сумма на счёте.

Таким образом, в ноябре 2021 г. у вкладчика на счёте будет 11 500 руб.

Сложная процентная ставка

Сложная процентная ставка применяется к наращённой сумме вклада, то есть с учётом величины начисленных за предыдущий период процентов. Таким образом, исходная база для начисления процентов постоянно увеличивается: используется сумма с учётом уже начисленных на предыдущем этапе процентов. Разберём так же на примере задачи.

Задача № 2

Вкладчик открыл депозит на сумму 10 000 руб. Срок депозита — один год, ставка — 8% годовых, выплата процентов — ежеквартально (квартал равен трём месяцам). Какая сумма будет на счёте у вкладчика в конце года?

Мы понимаем, что выплата процентов будет производиться не один раз в конце года, как в прошлой задаче, а каждые три месяца. Значит, за каждый следующий квартал начисления будут выше.

Решение

Если ставка составляет 8% годовых, следовательно, за три месяца начисления равны 2%.

Три месяца это 3/12 года, получаем 8 * 3/12 = 2%.

10 000 / 100 * 2 = 200 руб. Начисление процентов за I квартал.

10 000 + 200 = 10 200 руб. Сумма на счёте после первого начисления процентов.

Далее проценты начисляем уже на обновлённую сумму.

10 200 / 100 * 2 = 204 руб. Начисление за II квартал.

10 200 + 204 = 10 404 руб. Сумма на счёте после второго начисления.

10 404 / 100 * 2 = 208,08 руб. Начисление за III квартал.

10 404 + 208,08 = 10 612,08 руб. Сумма на счёте после третьего начисления.

10 612,08 / 100 * 2 = 212,24 руб. Начисление за IV квартал.

10 612,08 + 212,24 = 10 824,32 руб. Итоговая сумма на счёте в конце года.

В конце года у вкладчика на счёте будет 10 824,32 руб.

То есть в процентах он получит: (10 824,32 — 10 000) / (10 000) * 100 = 8,24%.

Таким образом, при начислении сложных процентов итоговая ставка увеличивается.

Какая процентная ставка выгоднее?

Мы рассмотрели два типа процентов — простые и сложные. Согласно нашим расчётам, сложный процент более эффективен, но так бывает не всегда. В следующих статьях мы поговорим о подтипах сложных процентов и научимся находить для себя более выгодные условия инвестирования.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Автор статьи

Читайте также: