Справка об убытках втб брокер как получить

Обновлено: 04.05.2024

Убыток, полученный от операций с ценными бумагами и производными финансовыми инструментами, можно перенести на будущие прибыльные налоговые периоды. Чтобы воспользоваться вычетом, необходимо после окончания прибыльного года подать декларацию 3-НДФЛ. О том, как её заполнить, и пойдет речь в этой статье.

Напомним, что перенести можно убытки, полученные с 2010 года. Перенос разрешён в течение 10 лет, следующих за убыточным налоговым периодом. Подробнее об условиях применения данного вычета читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Некий Иванов Иван Иванович, руководитель IT отдела из Москвы, в 2015 году получил убыток от операций с ценными бумагами, которые обращаются на организованном рынке ценных бумаг в размере 50 000 рублей. Сумма подтверждается справкой об убытках (налоговый регистр), которая запрашивается у брокера. В мае 2017 года он получил прибыль по обращающимся ценным бумагам — 60 000 рублей (доход по операциям с ценными бумагами составил 100 000 рублей, расходы — 40 000 рублей). Брокер как налоговый агент удержал и перечислил НДФЛ с доходов по ставке 13% в размере 7800 рублей. Иванов хочет перенести убыток 2015 года на прибыльный налоговый период 2017 года и вернуть уплаченный брокером за этот период налог.

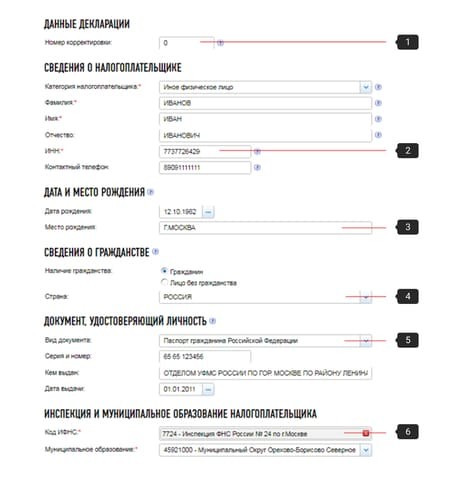

В открывшемся окне нужно нажать кнопку «Заполнить новую декларацию» и выбрать год, за который она будет представлена. Мы указываем 2017 год и уменьшаем доход за него на сумму полученного ранее убытка.

Программа перенаправит на страницу «Данные».

1. Поле «Номер корректировки» можно не заполнять, программа автоматически проставит «0» в готовой декларации. В случае представления корректирующей декларации в поле следует проставить номер корректировки.

2. Если указать ИНН, то заносить данные паспорта нет необходимости.

3. Место рождения заполняется как в паспорте.

4, 5. Если указать ИНН, то заносить сведения о гражданстве нет необходимости. Если указать ИНН, то заносить паспортные данные (серию и номер документа, информацию о гражданстве, дате и месте рождения) нет необходимости.

6.Указывается код инспекции, куда будет предоставлена декларация, а также муниципальное образование из списка.

После заполнения личных данных переходим во вкладку «Доходы», нажав кнопку «Далее».

Иванов получил доход в 2017 году, брокер, выступая в качестве налогового агента, удержал налог, что подтверждается справкой 2-НДФЛ. Если инспекция выгрузила справку в программу, можно автоматически перенести её данные в заполняемую декларацию. Если справку ещё не выгрузили, потребуется вручную ввести данные, нажав кнопку «Добавить доход».

После сохранения переходим в раздел «Вычеты» и выбираем вкладку «Инвестиционные и убытки по цб». Ставим галочку в поле «Предоставить вычеты по ценным бумагам и инвестиционный вычет». Напротив 2015 года указываем убыток, полученный по операциям с ценными бумагами.

Во вкладке «Итоги» отражена общая сумма дохода — 100 000 рублей. Налоговая база рассчитана с учётом убытка и составляет 10 000 рублей. (100 000 руб. — 40 000 руб. — 50 000 руб,). В строке «Общая сумма налога, исчисленная к уплате» отражена сумма, которая останется в бюджете — 1 300 рублей. (10 000 рублей * 13%). Таким образом, возврат из бюджета составит 6 500 рублей (7800 рублей — 1300 рублей).

На данном этапе можно распечатать сформированную декларацию и подать её на бумажном носителе в инспекцию либо сформировать файл для онлайн-отправки. Иванов выбирает последний вариант.

На этом этапе декларация отправляется в инспекцию. После отправки её уже нельзя будет редактировать, и в случае обнаружения ошибки придётся создавать новую, корректирующую декларацию.

Сервис предлагает прикрепить фото или сканы подтверждающих документов.

Перед направлением декларации и сопровождающих документов в налоговый орган её необходимо подписать, например, неквалифицированной электронной подписью, которую можно скачать и установить непосредственно из личного кабинета налогоплательщика.

После подписания и отправки, сервис перенаправит вас на конечную страницу.

Здесь отражено: когда была отправлена декларация, список прикрепленных документов и т.д.

В дальнейшем данная страница позволит отслеживать, на каком этапе находится ваша декларация, а также при необходимости досылать документы.

Иванов оформляет заявление на возврат и отправляет его.

Декларация 3-НДФЛ отправлена вместе с подтверждающими документами. После получения декларации и прилагаемых к ней документов ФНС в течение трёх месяцев проводит камеральную проверку и в течение месяца после камеральной проверки налог будет возвращён. А если после истечения этих сроков деньги не пришли можно требовать с инспекции проценты, об этом читайте в статье «Декларация с вычетом: когда я получу деньги из налоговой?».

Как заказать отчёт о выплатах дохода по ценным бумагам в личном кабинете

Если вы инвестируете в иностранные компании, то до 30 апреля вы должны подать декларацию 3-НДФЛ. Для её заполнения вам понадобится «Отчёт о выплатах дохода по ценным бумагам иностранных эмитентов». Те, кто не подаст декларацию вовремя, могут получить штраф 5 % от неуплаченного налога за каждый месяц опоздания, но не меньше 1 000 ₽ и не больше 30 % от неуплаченного налога.

В личном кабинете вы можете самостоятельно заказать «Отчёт о выплатах дохода по ценным бумагам». Он будет готов в течение 15 минут. Обязательно укажите соглашение, по которому вы хотите сформировать отчёт, и период, за который нужно сформировать отчёт. Обычно указывают предыдущий календарный год с 1 января по 31 декабря.

Вот как заказать отчёт:

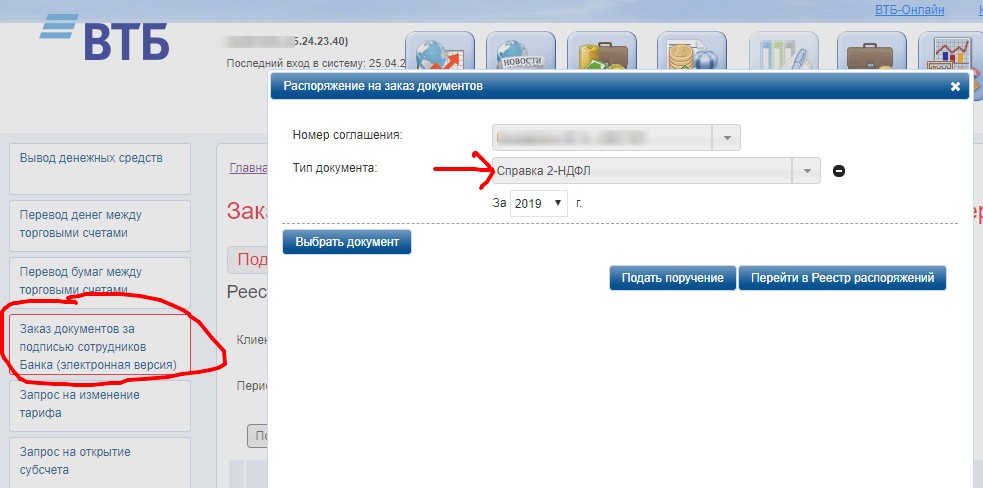

Зайдите в меню «Распоряжений», выберите «Заказ документов за подписью сотрудников Банка (электронная версия)» и нажмите «Подать поручение».

В появившемся окне нажмите «Выбрать документ» и выберите пункт «Отчёт о выплатах по ценным бумагам».

Укажите период, за который нужно сформировать отчёт.

В таблице распоряжений по выбранному соглашению появится запись о поданном поручении с указанием статуса подготовки отчёта.

После того как отчёт сформируется, можете скачать документ. В нём будут указаны все выплаты за заданный период с печатью Банка и подписью уполномоченного сотрудника Банка.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Как заказать справку 2-НДФЛ

Брокер ВТБ идёт по пути диджитализации и предлагает формирование документов онлайн. Например, брокерский отчет, извещение об открытии счета или справку 2-НДФЛ можно сформировать из личного брокерского кабинета ОЛБ. К сожалению, пока нет возможности его сформировать из приложения Мои Инвестиции. Также нет этого функционала и в ВТБ Онлайн, хотя буквально недавно появилась возможность заказать пакет документов для получения вычета по ИИС.

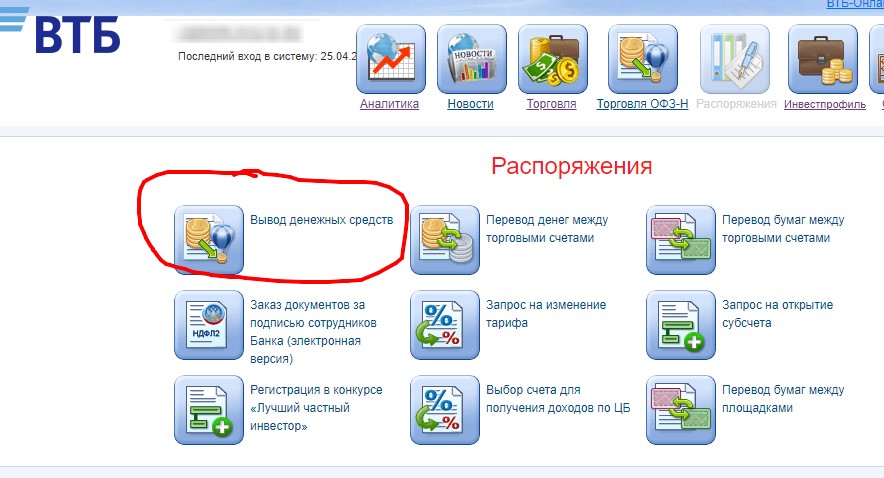

Отправляемся в раздел «Распоряжения», далее выбираем «Заказ документов зв подписью сотрудника банка». Выбираем с пометкой электронная версия. На последующих шагах можно выбрать один из документов, который мы хотим получить. Все документы появляются спустя несколько минут в реестре распоряжений в PDF формате. Там где предусмотрена печать, она будет синяя «живая». Сейчас через личный кабине налогоплательщика ФНС можно прикреплять такие докумены.

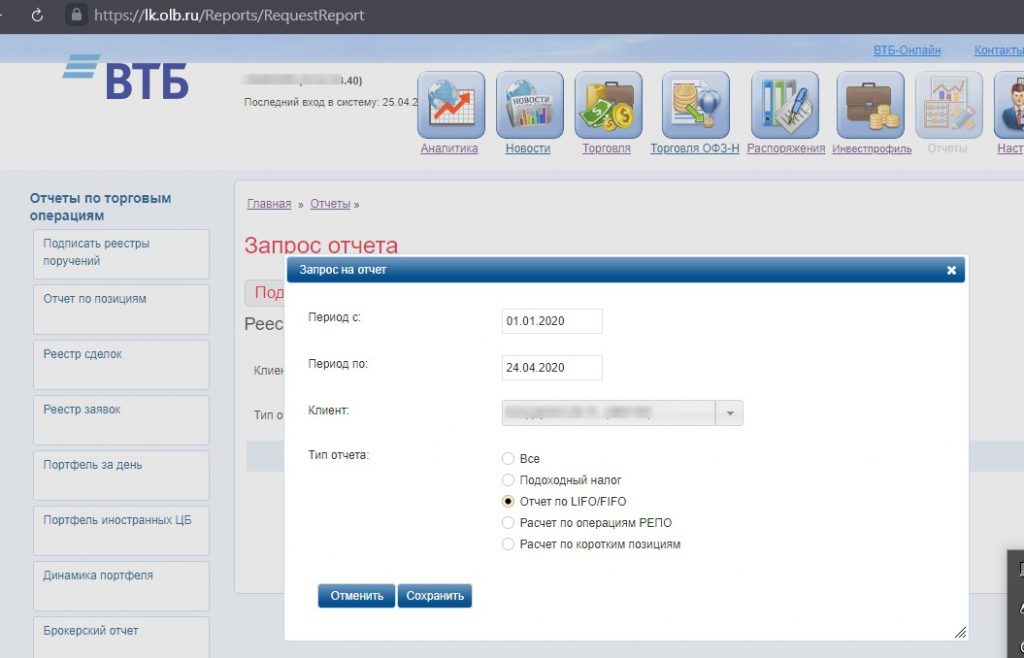

Отчет о прибылях и убытках

Если необходимо получить отчет с финансовым результатом, то переходим в раздел «Налоги». Только отчет по FIFO может показать прибыльные и убыточные сделки. Вам не нужно будет самостоятельно считать прибыль/убыток каждой сделки. Ведь в НК РФ четко прописано, что считается не средняя цена позиции, а по ФИФО. Это значит, что первая купленная бумага продается также первой. Или наоборот, первой продается та бумага, которая была первой купленной. У многих новичков на фондовом рынке этот факт вызывает ступор зачастую.

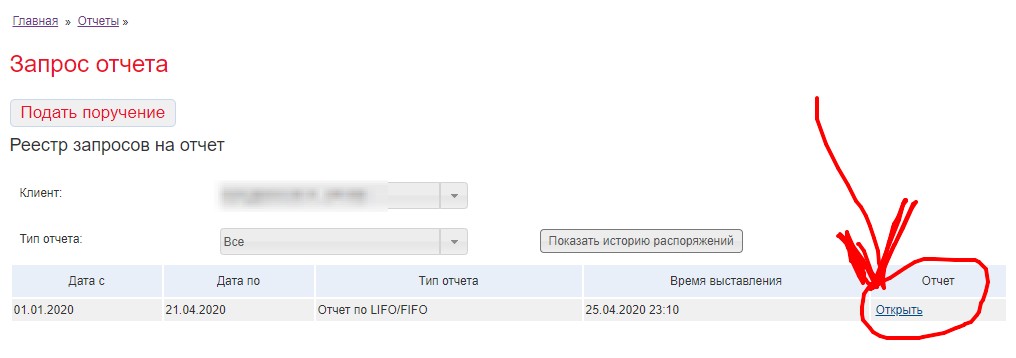

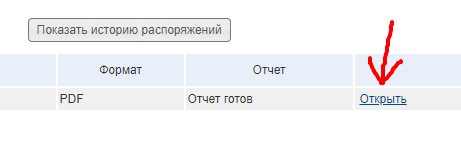

Необходимо обновить страницу и вы увидите реестр запросов на отчет. Согласен, что возможно не самое удобное и современное решение. Дизайн и UI застыло в 2014 году, но функционал довольно широкий. Итак, мы видим наш ФИФО отчет, нажимаем кнопку «Открыть» и он будет открыт в новой странице.

Я уже писал о заключенных сделках в своем инвестиционном портфеле за апрель. Какой получился финансовый результат по этим сделкам видно на этой странице. Смотрим самый правый столбец «Доход/Убыток» и видим полученную прибыль. Если здесь будет убыток, то цифры будут со знаком минус. Все сделки отображаются в порядке хронологии. Первой строкой показана продажа с датой и суммой сделки, которая была получена от продажи. Также учитываются комиссии, которые уменьшают прибыль и соответственно налогооблагаемую базу. Второй строкой отображается дата и сумма, которая была затрачена на приобретение этого актива.

Как вывести денежные средства в ВТБ Брокер

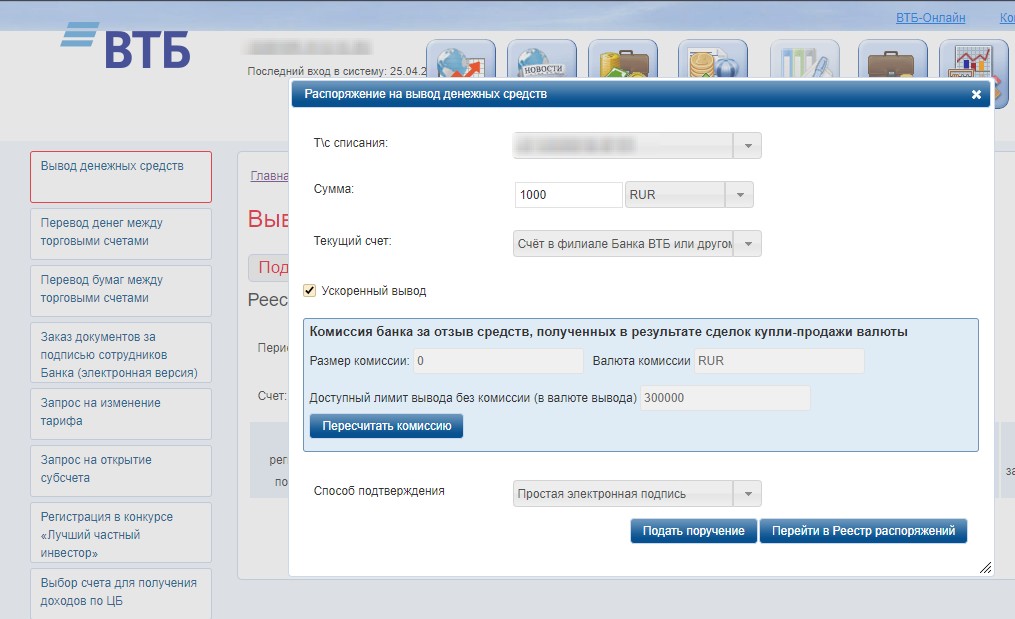

Для того, чтобы вывести денежные средства с брокерского счета ВТБ необходимо подать поручение. Находится эта опция в разделе «Распоряжения». Кстати, в личном брокерском кабинете OLB можно подать ускоренное поручение на вывод. Для этого необходимо поставить галочку «ускоренное». В приложении Мои Инвестиции этой опции нет, однако это платная услуга. Стоит такое поручение 0,1% от суммы вывода и подается до 13:45 по МСК.

После того, как нажали на кнопку «Подать поручение» появится окно для заполнения. Еще одной отличительной особенностью брокера ВТБ является вывод только на уже внесенные в анкету реквизиты. Если вы открыли новый банковский расчетный счет, то добавить его реквизиты можно только через посещение отделения банка.

Вы можете обратить внимание, что есть специальная кнопка расчета комиссии. У Банка ВТБ предусмотрена комиссия за вывод денег после конвертации валюты. Бесплатный лимит на месяц эквивалент 300 000 рублей, все что выше — 0,2% от суммы. Поэтому очень удобным инструментом является расчет предварительно комиссии. Но это только при условии наличия сделок на Валютном рынке Московской биржи.

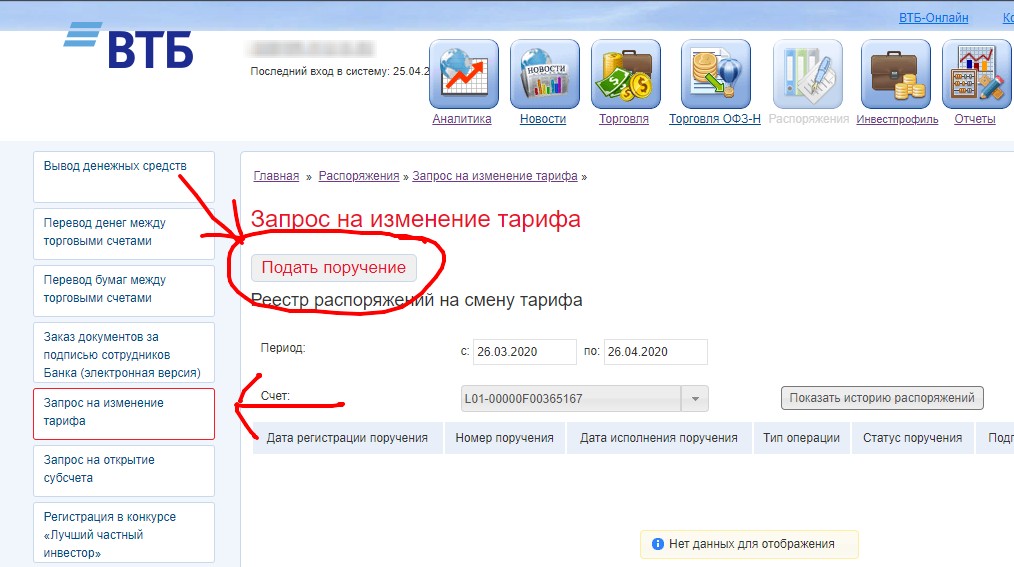

Изменение тарифного плана в Онлайн Брокер OLB

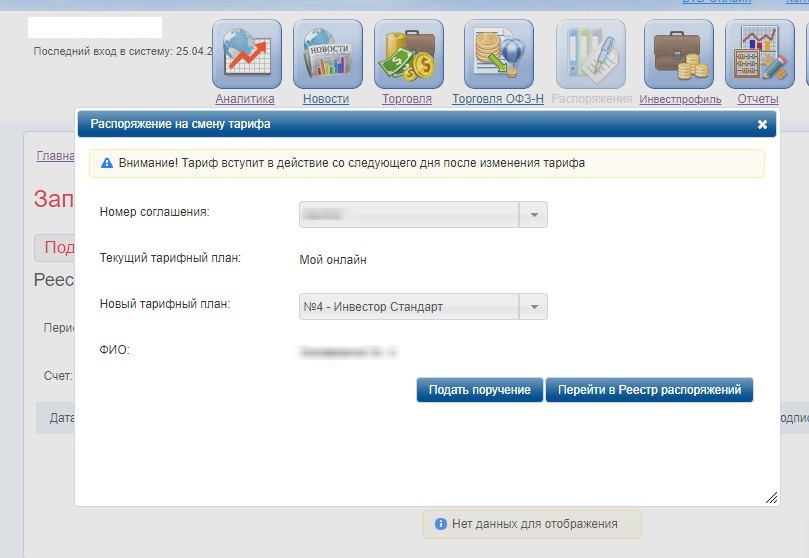

Если необходимо выбрать другой тариф по брокерскому обслуживанию и перейти на него, то снова отправляемся в «Распоряжения». На первый взгляд не совсем очевидно расположение этих пукнтов. К тому же мы сразу не видим текущий тарифный план, снова наживаем «Подать поручение».

После нажатия кнопки появляется выбор нового тарифного плана с отображением текущего. В моем примере установлен «Мой Онлайн», который не предусматривает депозитарную комиссию. Он очень удобен для начинающих, кто не хочет платить 150 рублей в месяц. Лайфхак: депозитарную комиссию можно снизить вплоть до 30 рублей, если вы являетесь акционером банка ВТБ. Из альтернативы есть только Инвестор Стандарт и Профессиональный стандарт. Но если по банковскому обслуживанию у вас есть паке Привилегия или Прайм, то тариф Мой Онлайн не доступен.

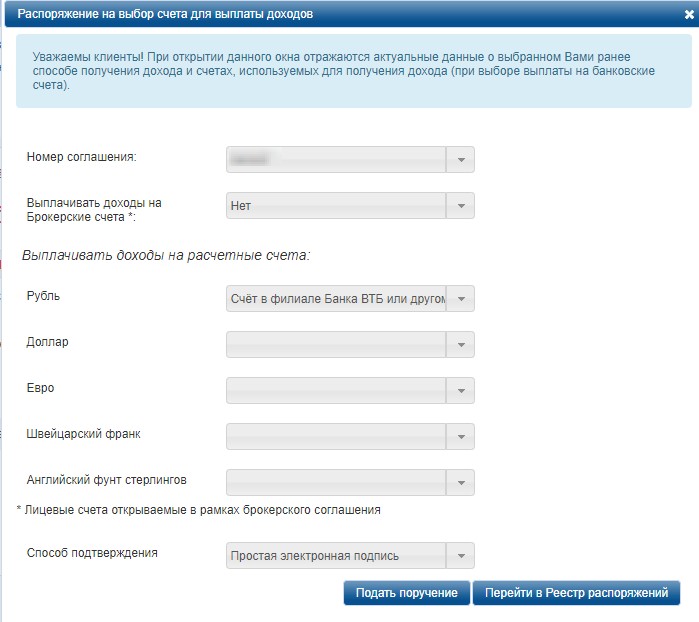

Выбор счета для получения доходов

Если вы получаете купоны по облигациям и дивиденды по акциям, то есть два варината. Можно получать все выплаты на брокерский счет. Но есть ряд инвесторов, кто хочет «ощущать» пассивный доход. Такие часто выбирают способ получения дохода на банковский расчетный счет. Для смены этих счетов не требуется ЭЦП, достаточно смс-подтверждения. Изменение делается в уже знакомом разделе «Распоряжения». Далее выбираем «Указать счет для получения доходов» и «Подать поручение». Если будете выбирать расчетный счет в банке, то помимо рублей можно указать доллары, евро, франки и фунты.

Также можно указывать реквизиты стороннего банка, предварительно добавив их в анкету в отделении. Кстати, есть разница в порядке удержания НДФЛ при получении купонов и дивидендов. На банковский счет они всегда поступают уже очищенные. Если указан брокерский счет зачисления, то удержание НДФЛ может не производится. Но при выводе средств со счета сразу буде удержан НДФЛ, либо по итогам налогового периода.

Следующей темой будет подробный обзор брокерского отчета в ВТБ со скриншотами и пояснениями. Новичку на фондовом рынке иногда сложно разобраться с такими сложными таблицами. Поэтому я постараюсь написать максимально простым языком.

Каждая брокерская компания предоставляет своим клиентам официальную отчетность по сделкам. Называется такой документ брокерский отчет и заверяется печатью компании. Данный документ формируется обычно в Эксель или PDF формате. Некоторые компании делают рассылку ночью после совершения сделок, другие предоставляют только по запросу. Это всегда бесплатный документ и его можно сформировать самостоятельно из личного кабинета. Сегодня расскажу об основных разделах и покажу как читать брокерский отчет на примере Банка ВТБ.

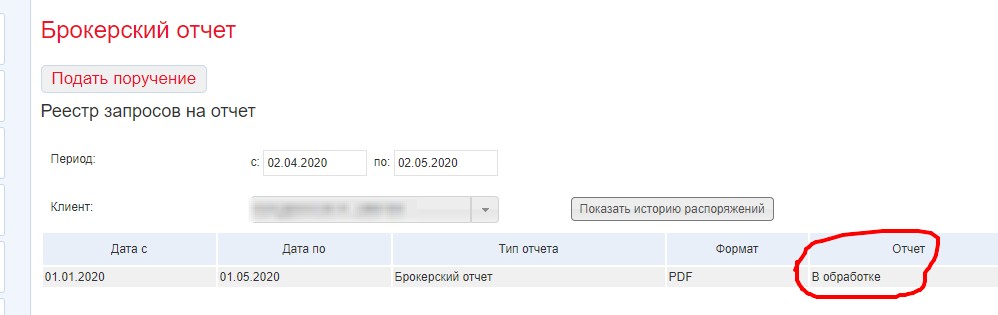

Брокерский отчет ВТБ как получить

Прежде, чем мы приступим к изучению разделов и колонок его сначала нужно сформировать. Я в предыдущей статье делал обзор на личный брокерский кабинет ВТБ. Там необходимо выбрать в верхнем меню «Отчеты» и затем в колонке слева «Брокерский отчёт». После этого нажимаем красную кнопку «Подать поручение» и заполняем поля. Выбираем номер своего счета, указываем период и нажимаем сохранить вибрав формат файла. Кстати, есть одна особенность про период: максимальный период не более 1 года. То есть если необходимо сформировать с 2017 года по 2020, то необходимо отдельно за каждый год формировать. Также невозможно указать текущий день, только не позднее предыдущего дня.

После этого можно выпить чашку чая, так как обработка будет около 3-5 минут. И статус «Обработка завершена» будет отображаться в «Показать историю распоряжений». Именно в этой строке будет размещен брокерский отчет, который можно скачать. Конечно, удобнее делать запрос и просматривать с ПК или ноутбука. А теперь открываем наш .XLS или .PDF документ.

Брокерские отчеты БКС и Сбербанк

Я не буду особо рассказывать про других брокеров, плюс минус суть у всех одинакова. Единственное, что у Открытие Брокер, ВТБ или Сбербанка они читаются довольно легко. Например, у БКС брокера отчет довольно сложный и громоздкий.

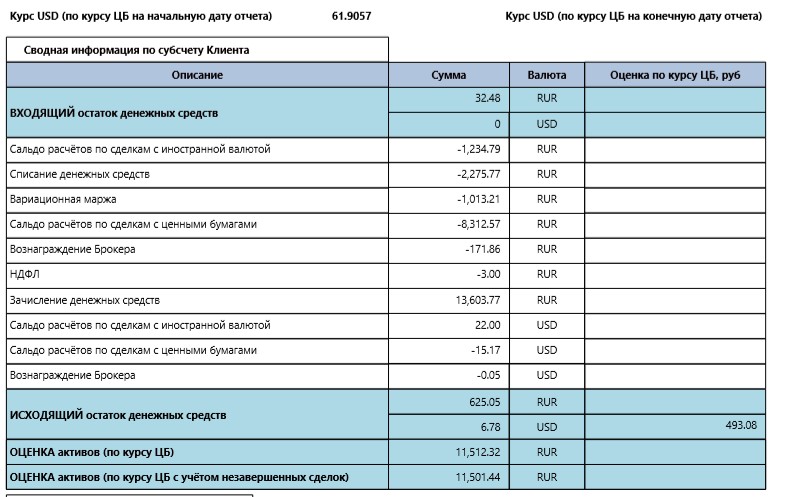

После открытия файла видим «Сводные данные», которые показывают цифры на указанный период. Здесь можно посмотреть входящий и исходящий остаток портфеля, суммарные брокерские комиссии и размер НДФЛ если он был в этом периоде. Поэтому очень удобно пользоваться сальдированными данными в эом блоке.

Как читать брокерский отчет

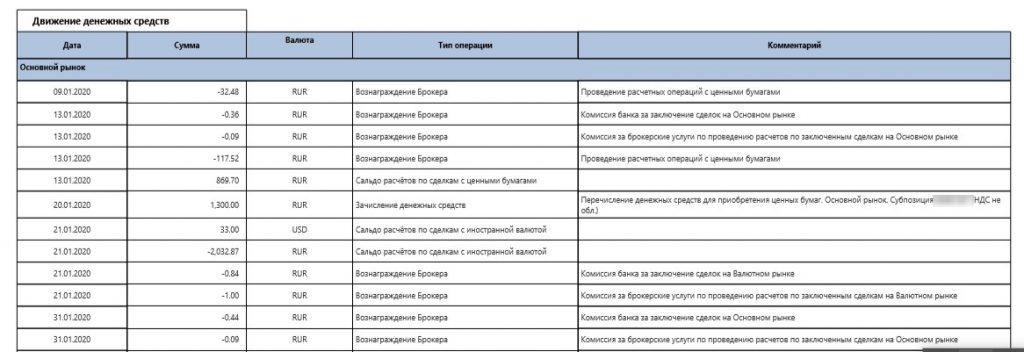

На следующей странице есть «Движение денежных средств» идёт разбивка по дням. Очень удобно просматривать совокупную комиссию за день или общий объем сделок в виде сальдо.

В поле комментарий могут быть такие строки:

- Комиссия банка за заключение сделок на Валютном рынке — это банковская (она же брокерская) комиссия согласно тарифного плана.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Валютном рынке — это биржевая комиссия Московской биржи.

- Зачисление денежных средств — здесь всё понятно, это обычное пополнение счета с банкинга.

- Комиссия банка за заключение сделок на Основном рынке — это вознаграждение брокера за совершение сделок по акциям, облигациям, etf. Кстати, у ВТБ не разницы по цифрам между покупкой акций на Санкт-Петербургской бирже или Мосбиржи.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Основном рынке — биржевая комиссия по сделкам с ценными бумагами, которая на данный момент составляет 0,01% от суммы сделки.

Далее переходим в наиболее интересным расшифровкам. Например, если есть НДФЛ — Уплата налога, то это удержание налога от положительного финансового результата по закрытым сделкам. Также зачисление дивидендов или купонов могут сформировать налогооблагаемую базу.

Сальдо расчётов по сделкам означает, что поступило 825,40 руб в моем примере от продажи бумаг. Если бы мы купили их, затратив средства, то сумма со знаком минус была бы. Если Вы совершали маржинальные сделки, то можно увидеть записи Разница между суммами по специальным сделкам РЕПО и Разница между суммами по внебиржевым сделкам купли/продажи валюты. И одно и другое это некий процент годовых за услугу маржинального кредитования. У Банка ВТБ ставки разные: от 2% до 16,8% годовых. Факторов, определяющих ставку несколько. Например, актив, который брокер берет в залог или направление сделки (лонг/шорт).

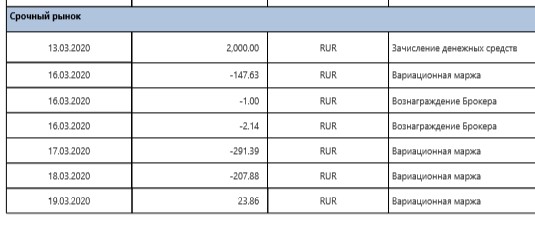

Срочный рынок — вариационная маржа

Если трейдер совершает сделки на Срочном рынке Московской биржи, то в брокерском отчете будут записи с зачислением или списанием вариационной маржи. Кстати, в этом плане есть особенность налогообложения. Даже если вы просто купили фьючерс или опцион и не продаете его, то промежуточный финансовый результат попадает в НОБ. То есть при выводе денежных средств со счета брокер може удержать налог, если будет положительная вариационная маржа.

Происходит это в вечерний клиринг с 18:45 до 19:00 и попадает в брок отчет каждый день. Также в примере выше видно, что вознаграждение брокера составило 1 руб за 1 купленный опцион. А биржевая комиссия по опциону на нефть составила 2,14 руб. Вне зависимости от финансового результата, издержки у инвестора при заключении каждой сделки.

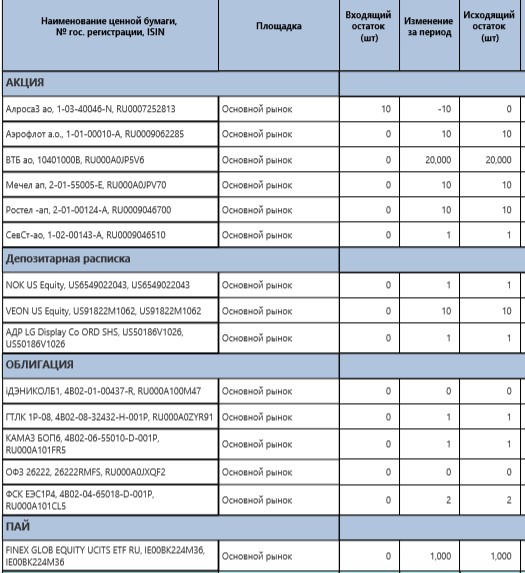

Как отображается портфель инвестора

На следующей странице есть раздел «Отчёт об остатках ценных бумаг». В этом блоке отображается портфель инвестора. Очень удобно и наглядно разделено по классам финансовых активов. Перечень акций, депозитарные расписки, облигации и паи. В колонке справа видно изменение в шуках за указанный период.

Также это блок брок отчета может быть подтверждением финансовой состоятельности клиента. Аналогично банковской выписки, инвестиционный портфель имеет оценку активов в рублях и валюте. В приложении Мои Инвестиции более красочно этот раздел оформлен, но здесь более официально. Мы плавно переходим к одному из наиболее востребованных разделов брокерского отчета. Очень часто инвестору кажется, что он купил акцию более выгодно. То есть до заключения сделки видит определенную цену, затем нажимает кнопку купить. Вся процедура может занять несколько секунд и цена может изменится за это время.

Именно поэтому так важно со стороны брокера фиксировать именно котировку в момент биржевой сделки. Такая сделка имеет уникальный номер и биржа знает номер этой сделки. Поэтому в случае разногласий всегда удастся установить истину. Ниже скриншот совершенных сделок. Последние две колонки показываю брокерскую и биржевую комиссию. Колонка с НКД свойственна только облигациям. Поэтому помимо затрат на покупку самого бонда всегда стоит иметь ввиду размер НКД.

Валютные сделки отчетность

Что касается конвертации валюты, именно такой термин любят начинающие инвесторы. То отображение информации практически не отличается. Если вы уже читали мои предыдущие статьи, например про режим торгов на Московской бирже — Т+1, Т+2. Слева в колонке можно увидеть дату заключения сделки, а правая колонка показывают дату расчета по сделке. Поэтому очень наглядно отображается информация, если впереди праздники или выходные. Ведь, если Вы купили доллары в TOM, то фактически они у вас буду только в понедельник.

Стоит отметить, что валюта контррасчета по USDRUB и EURRUB является российский рубль. Именно поэтому комиссия списывается по биржевым сделкам конвертации в рублях. В моем примере комиссия брокера ВТБ составила 84 коп, 40 коп и 30 коп по всем трем сделкам. А биржевая комиссия всегда 1 рубль от одной сделки.

Есть еще раздел «Завершенные и незавершенные в отчетном периоде сделки». По сути это предыдущий раздел заключенным сделок, только с учетом взаиморасчетов. Не будем детально на этом останавливаться. Большой разницы кроме дат в данных таблицах нет. Но иногда это кране важный момент, если необходимо понять были денежные средства в день расчета по сделке. Для многих буде открытием, что денежные средства списываются не в момент заключения сделки, а только в дату расчетов.

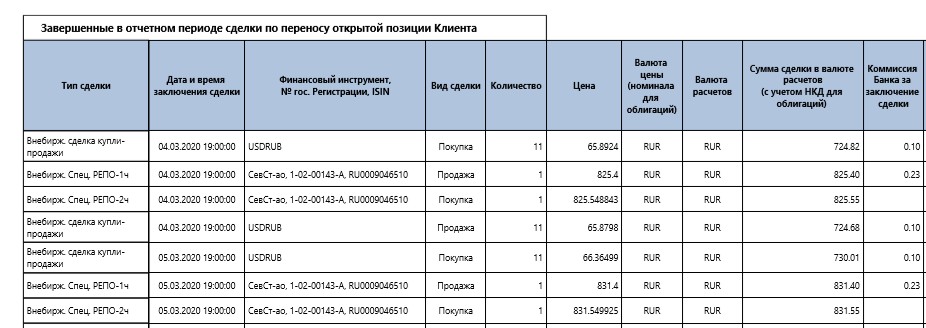

Заключение маржинальных сделок РЕПО

Если вы используете заемные брокерские средства, то раздел маржинальное кредитование необходим для изучения. Отталкиваясь от ставки кредитования, можно детализированно смотреть такие сделки. Например 4 марта у меня не хватило около 900 рублей, в итоге образовался минус на счете. Но брокер не может закрыть операционный день по клиенту с минусом по счету. В итоге он своими средствами закрывает этот минус, забирая в залог активы. Конечно, это платная операция. Поэтому можно посчитать, сколько составили издержки исходя из брокерского отчета.

Необходимо из второй части сделки РЕПО — 2 ч вычесть РЕПО — 1 ч. Мы получим дельту, которая будет равняться ставке маржинального кредитования. Также необходимо учесть комиссию банка за заключение сделки, которая указана в правой колонке. Именно расчеты по маржиналке всегда особенно сложны и отнимают много времени. Хотя брокерская компания весь процесс автоматизирует и вам достаточно довериться. Но вы всегда сможете произвести свои расчеты, которые не могут не совпасть с брокерским отчетом.

Вот мы и закончили обзор формирования брокерского отчета в ВТБ и инструкция как его читать. После изучения 2-3 раза будете читать, как сказку малышу на ночь. Это только на первый взгляд кажется, что написано сложным языком и умными цифрами.

Если вы закончили год с убытком по операциям с обращающимися ценными бумагами или производными финансовыми инструментами, то вы можете перенести его на будущие прибыльные года и тем самым вернуть 13% от суммы убытка. Чтобы это сделать, следует применить специальный налоговый вычет (ст. 220.1 НК РФ). Какие нужно выполнить условия, чтобы им воспользоваться, можно узнать из статьи «В каких случаях можно перенести убытки на прибыльные года?».

В течение календарного года брокер, являясь вашим налоговым агентом, сальдирует ваши финансовые результаты согласно нормам Налогового кодекса. О том, как это происходит, читайте в статье «Сальдирование финансовых результатов на брокерском счёте». До окончания календарного года (он же налоговый период по НДФЛ) нельзя однозначно определить, получили вы прибыль или убыток. Таким образом, основные документы по подсчёту вашей налогооблагаемой базы, прибыли и убытка формируются только по окончании года.

Но как в таком случае узнать сумму убытка, которую в рамках вычета можно перенести на будущие прибыльные года? Согласно нормам заполнения справки 2-НДФЛ, эта информация в ней не указывается. Однако это основной документ, подтверждающий прибыль, которую вы можете уменьшить с помощью вычета.

Суммы убытков вы можете найти в налоговом регистре, который формирует ваш налоговый агент. Каждый налоговый агент самостоятельно разрабатывает форму налогового регистра, унифицированной формы нет (ст. 230 НК РФ). В данной статье мы рассмотрим, где можно найти сумму убытка в налоговом регистре от «Открытие Инвестиции» (в ваших личных кабинетах данный документ называется «Справка об убытках»).

Налоговый регистр формируется отдельно для каждого календарного года. Поэтому если у вас убытки получены за несколько налоговых периодов, то необходимо заказать справки об убытках за каждый год.

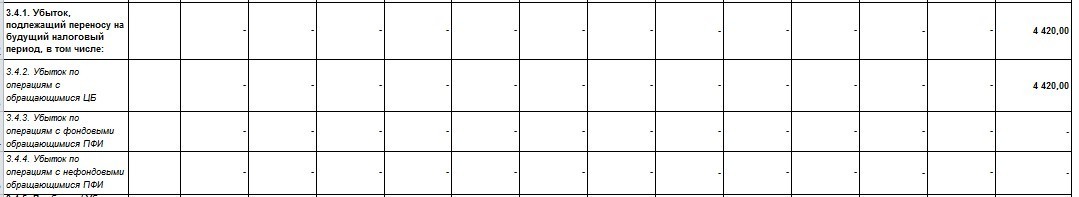

Если вы заказываете налоговый регистр (справку об убытках) за 2010–2019 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 3.4.1.

Из данного регистра видно, что физлицо вправе перенести убыток, который образовался у него по операциям с обращающимися ценными бумагами. Однако убыток, полученный по операциям с ценными бумагами, может уменьшать налоговую базу только по операциям с ценными бумагами. То же самое и с производными финансовыми инструментами (ПФИ) — убыток, полученный по операциям с ПФИ, может уменьшать налоговую базу только по операциям с ПФИ. В последнем случае базовый актив не имеет значения. Подробнее об этом мы говорили в статье «Перенос убытка по деривативам с разными базисными активами». Не допускается перенос убытков, полученных по операциям с ценными бумагами и с ПФИ, не обращающимися на организованном рынке ценных бумаг.

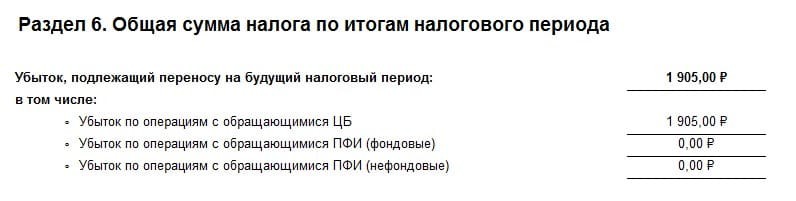

Если вы заказываете налоговый регистр за 2020–2021 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 6.

Брокер не вправе предоставить вычет по переносу убытков на будущее. Получить его можно только через налоговую инспекцию, представив декларацию 3-НДФЛ за прибыльный год, на результаты которого вы будете переносить полученный ранее убыток (п. 5 ст. 220.1 НК РФ). Основным документом, который подтвердит сумму убытка, является налоговый регистр (справка об убытках).

И самое главное: клиенты «Открытие Инвестиции» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Автор статьи

Читайте также: