Как повысить кредитный счет

Обновлено: 01.05.2024

Центробанк увеличил ключевую ставку до 20%. За ним проценты по вкладам повысили крупные банки: накопления в рублях оформляют под 20-22% годовых, в валюте — под 6-8%. Почему сейчас выгодно перевести деньги со старого депозита на новый, расскажем в статье.

Проценты по вкладам опережают инфляцию, и потому сейчас как никогда выгодно зарабатывать, доверив деньги банкам

Почему растет ключевая ставка

Ключевая ставка (КС) зависит от нескольких факторов.

- Нестабильность финансовой системы . В условиях экономической неопределенности Центробанк прибегает к повышению ключевой ставки, поскольку эта мера способна стабилизировать экономику. Именно это мы сейчас и наблюдаем.

- Макроэкономическая обстановка. При росте экономики увеличивается и спрос на кредиты, по той же причине устремляются ввысь и ставки по депозитам. В ситуации стагнации или рецессии потребность в потребительских займах падает. От этого также зависит производство, которое постепенно снижается, поскольку заводы не вкладываются в модернизацию.

В результате банки снижают процентные ставки по депозитам.

Для определения показателя ставок важны уровень инфляции и стабильность национальной валюты. Низкая инфляция – стабильный рубль, а значит банки пополнить свои ресурсы могут под меньший процент. Отсутствие стабильности в экономики ведет к росту процентных ставок по депозитам.

Экономисты учитывают показатели внутреннего и внешнего рынка. От них также зависят сроки и размеры привлечения накопительных средств.

- Ликвидность и объем денежной массы в стране. При нехватке денег ставки по кредитам растут, как и по банковским депозитам. Когда государство заимствует денежную массу у населения, то ставки по депозитам увеличиваются.

Эмиссия денег и предоставление большого числа кредитов Центробанком коммерческим банкам приводит к низким ставкам. За коммерческими банками остается принятие самостоятельного решения, как и на какой срок кредитовать граждан.

- Государственное вмешательство. Государство может косвенно влиять на размер КС. Оно может увеличить налоги, изменить размер рефинансирования, применить другие меры для изменения кредитно-денежной политики.

- Микроэкономические факторы. Ситуация в самом банке также может влиять на изменение ставки. Зависит это от заинтересованности какого-либо банка в агрессивном наращивании доли рынка. В этом случае банк предлагает наиболее привлекательные ставки. Однако следует убедиться, что банк входит в систему страхования вкладов. Вклады всех крупных банков, включая Совкомбанк, застрахованы.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 12% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Почему банки следуют за ключевой ставкой ЦБ

Многие задаются вопросами, от чего зависит процент вклада и почему банки следят за ключевой ставкой Центробанка. Ответы на них связаны, ведь ключевая ставка влияет на размер ставок в коммерческих банках.

Ключевая ставка – это максимальный процент, под который Центральный банк России размещает депозиты. Для коммерческих банков она является мерилом минимальной ставки по кредитам.

Если совсем просто, то по ключевой ставке можно оценить стоимость денег в стране. Почему так важен размер ключевой ставки для вкладчиков? Центробанк одалживает денежные средства коммерческим банкам под размер КС и принимает их на хранение под ее величину.

Ориентируясь на ключевую ставку, вкладчики легко определят, какой профит получат по депозитам. Оценки финансистов также зависят от КС в стране. По ней они делают прогнозы по росту ипотечной ставки и потребительского займа.

Таким образом, от ключевой ставки зависит цена кредитов, размещение денег на банковских счетах. Ипотека, автокредиты также зависят от ключевой ставки, поскольку при ее увеличении или уменьшении меняется и спрос на эти продукты.

Почему же Центробанк именно сейчас повысил КС до 20% годовых? В конце февраля граждане забрали со счетов 1,4 трлн рублей. Спрос на наличные увеличился в 12,5 раз. Чтобы сократить дефицит денег, Центробанк изменил КС. От величины КС зависит степень оттока денег из банковского сектора, вот почему Центральный банк пошел на эти меры.

И эти меры принесли плоды. Например, Совкомбанк с начала марта 2022 года привлек депозитов больше, чем выдал кредитов.

Почему сейчас выгодно открывать вклад

Повышение КС позволит не только вернуть средства на счета, но сохранит деньги россиян от инфляции. Ставки по рублевым депозитам в диапазоне 19-20% сохранят накопления. Вклады стали важной и своевременной возможностью для тех, у кого есть свободные деньги.

В каких случаях сейчас можно закрыть старый депозит под 4-5%? Сразу скажем: не следует торопиться забирать деньги и срочно открывать вклад под 19-20%. Необходимо определиться, какую сумму вкладчик потеряет при досрочном погашении депозита.

Если счет открыли в январе 2022 года, то можно снять средства и переложить под повышенную ставку. Однако если депозит открыт год назад и до окончания срока остается около месяца, не надо закрывать его досрочно. В этом случае выгодно дождаться завершения срока по договору, забрать деньги с процентами и оформить новый вклад с повышенной ставкой.

Почему деньги сейчас оптимально хранить в банке? Клиент вправе оставить сбережения дома. Однако это небезопасно, ведь под подушкой деньги не работают и обесцениваются из-за инфляции. Вклад — более надежный способ вложения денег.

Выгодные предложения по рублевым вкладам

Рублевые депозиты по увеличенной с февраля ставке можно рассматривать как оптимальный — одновременно и надежный, и доходный — способ сохранить деньги. Рассмотрим варианты, которые предлагают крупные российские банки 7 марта 2022 года.

Сбербанк предлагает открыть вклад с доходностью до 21% годовых на срок до трех месяцев. Минимальная сумма для открытия 100 тысяч рублей. Счет пополняемый, но расходовать средства до окончания срока нельзя.

С пополнением и частичным снятием под 16,21% Сбербанк предлагает оформить депозит «Промо Управляй». Минимальная сумма для открытия – 30 тысяч рублей.

Вкладчики ВТБ, открыв депозит «Новое время», получат выгоду с максимальной ставкой 22, 93%. Счет открывается на 181 день. Пополнять и снимать деньги до окончания срока нельзя. Открыть депозит можно онлайн или в отделении банка.

Альфа-банк предлагает «Альфа-Вклад» под 20% годовых. Срок вклада от 3 месяцев до 3 лет.

Совкомбанк предлагает вклад «Оптимальный» под 20% годовых . Счет можно пополнять рублями в любом размере, не превышающем сумму средств на депозите через 10 календарных дней после его открытия или пролонгации. Расходование денег с «Оптимального» не предусмотрено. Проценты придут на остаток в конце срока действия депозита.

Вклад «Оптимальный» с максимальной ставкой открывается на 3 месяца. Его можно открыть также на полгода или больший срок, но уже под меньший процент.

Газпромбанк предлагает накопительный вклад под 21,4% годовых в рублях. Минимальный срок открытия 1 месяц. Его нельзя пополнять и расходовать, возможна пролонгация счета.

Выгодные предложения по валютным вкладам

Информация актуальна на 7 марта 2022 года.

Вкладчики, предпочитающие хранить сбережения в валюте, могут открыть счет под 7-8% годовых. По данным на 7 марта 2022 года банки предлагают оформление валютных счетов также под увеличенный процент.

В Сбербанке максимальная процентная ставка по счету «Валютный Сохраняй» 7% годовых. Для этого на 3 месяца необходимо положить от 100 тысяч долларов. В евро ставка составит 6%. Минимальная сумма для открытия 1 тысяча долларов или евро. Счет нельзя пополнять и расходовать.

Сейчас выгодно размещать деньги в банке, потому что инфляция ниже уровня процентных ставок. Поэтому у граждан популярны срочные депозиты на срок от 3 до 5 месяцев.

Заранее необходимо просчитывать размещаемую сумму и с учетом страхового возмещения по депозитам. Максимальная сумма страхового возмещения установлена в размере 1,4 млн рублей. Не следует превышать эту величину в одном банке. Лучше открыть еще один счет в другой кредитной организации.

Всем привет! Сегодня расскажу, как увеличить кредитный лимит банковской карты: 5 простых способов увеличения лимита кредитки.

Кредитные карточки вошли в обиход жителей России относительно недавно, но так прочно, что большинство людей без них теперь обойтись не может. Да и делать этого не стоит.

Если грамотно использовать этот платежный инструмент, он повышает платежеспособность и не сказывается отрицательно на состоянии семейного бюджета.

По поводу того, как увеличить лимит по кредитной карте, существуют несколько простых способов решения этой проблемы.

Люди, знающие, что такое финансовая дисциплина, используют кредитки для совершения дорогих покупок, а не только используют их в повседневной жизни.

О пользе этого финансового инструмента при грамотном подходе уже давно никто не спорит. Потратьте несколько минут своего времени и узнайте, о простых способах максимального увеличения суммы на счете банковской карточки.

О чем говорят цифры

Согласно данным НБКИ кредитный лимит (КЛ) банковских карт по стране уменьшился в среднем на 14,6%. Если брать показатель в рублях, то это примерно чуть больше 47 тыс. ₽.

Сокращение лимита карт проведено для более эффективного контроля риска невозврата заемных средств и минимизации финансовых потерь банков.

Эксперты считают, что добиться увеличения этого показателя в ближайшее время будет сложно. Но в настоящем увеличить КЛ еще можно.

Для этого можно попробовать обратиться в крупные банковские организации, выдающие кредит наличными без справок о доходах на сумму до 250 тыс. ₽.

Вторым способом увеличения заемной суммы является работа с уже имеющейся кредиткой. Нужно убедить банк в своей возросшей платежеспособности.

Для большей уверенности можно попробовать оба варианта одновременно.

Понятие кредитного лимита

Кредитным лимитом банковской карты называют установленную финансовым учреждением фиксированную сумму на счете, которой владелец пластика может пользоваться. Естественно, потом эти деньги нужно вернуть кредитору с процентами.

Исключением становится своевременный возврат средств в грейс-период. При этом процентов за пользование заемными средствами банк не начисляет.

Кредитка работает так же, как и дебетовая карточка. Различия между ними можно заметить при обналичивании средств с карточного счета.

При снятии денег в кредитки банковская организация взимает комиссию и на эту операцию есть ограничения. Существует такое понятие – суточный лимит.

Так называют сумму, которую владелец кредитки имеет право обналичить в течение суток. На некоторые карточки с КЛ устанавливают месячный лимит.

Простой пример

Допустим, месячный лимит кредитки составляет 300 тыс. ₽. При этом в сутки стянуть с карточного счета можно до 30 тыс. ₽. Значит, в течение месяца держатель карты может обналичить не более 300 тыс. ₽.

Эти условия регламентируются договором по кредитке, который владелец карты подписывает при ее получении. В документе прописаны все ограничения и условия возврата задолженности.

Если договора на руках нет, информацию можно получить на сайте финансовой организации или позвонив по телефону в call-центр.

Как рассчитывают КЛ

Расчет кредитного лимита производится специальной банковской программой. Она проводит сравнение данных из заявки претендента на получение со стандартными данными.

При соответствии кандидата условиям, затребованная сумма одобряется автоматически. При несоответствии заявителя банковским стандартам, КЛ карты может быть уменьшен, либо претенденту откажут в оформлении кредитки.

Как именно рассчитывает КЛ программа, это секретная информация. Но параметры, по которым рассчитывается лимит карты, известны:

- размер доходов претендента. Ежемесячный доход потенциального заемщика становится основным критерием установки ограничений суммы карточного счета. Чем выше доход – тем больше шансов получить заявленную сумму;

- возрастной критерий. От него зависит степень доверия банка к клиенту. К клиенту среднего возраста у банка больше доверия, чем, например, к студенту. Сложней получить высокий КЛ людям пенсионного возврата – возможные проблемы со здоровьем, невысокий доход и пр.;

- качество кредитной истории. Этот критерий обязательно проверяется перед принятием решения о выдаче финансового продукта. Претендентам с просрочками и проблемными кредитами в выдаче кредитной карточки, как правило, банки отказывают;

- статус кредитки. От него также зависит размер кредитного лимита. Чем выше статус карточки, тем большая сумма может быть установлена на карточном счете.

Способы изменения кредитного лимита

Чтобы уменьшить КЛ карточки достаточно написать заявление в офисе финансовой организации. Чтобы увеличить сумму на карточном счете, придется потрудиться.

Нужно убедить кредитора, что вам можно доверять и при увеличении лимита, вы сможете выполнять взятые обязательства.

Есть 5 способов повысить доверие банковской организации:

- Своевременно оплачивать ежемесячный взнос и активно пользоваться кредитными средствами. Когда банк видит, что заемщик добросовестно выполняет обязательства, много тратит и вовремя возвращает кредитные деньги, степень доверия к заемщику растет. Лимит карточки в этом случае может быть увеличен.

- Оплачивать картой дорогие покупки. В счете отражается, на что потрачены деньги при безналичной оплате. Если это дорогие вещи – вы доказываете свою платежеспособность. Если деньги тратятся только на питание, у кредитора создается впечатление, что у вас нет своих денег даже на еду.

- Сообщать банку о повышении заработной платы и появлении дополнительного источника доходов. Кредитор примет во внимание улучшение вашего финансового состояния и посчитает возможным увеличить лимит счета.

- Выплатить имеющиеся долги. При погашении других кредитов снижается кредитная нагрузка, при этом лимит кредитки может быть увеличен.

- Вернуть кредитные деньги на карту и разместить на ее счете личные деньги. Банки зарабатывают на кредитных картах. Поэтому, когда банк видит, что заемщик использует только свои деньги, он может увеличить размер кредитных средств, чтобы у владельца возникло желание совершить крупную покупку. При этом банк заработает на процентах.

Короче говоря

Итак, кредитным лимитом называют деньги банковской организации на карточном счете, доступные для использования держателем кредитки.

Похоже на баскетбол, но не баскетбол

Некоторых игроков в баскетболе называют «скорерами». От английского слова «score» - счет. Эти баскетболисты чаще всего меняют счет на табло. Их главное умение – хорошо попадать в кольцо с разных дистанций и набирать очки.

Чтобы взять кредит, вам надо набрать необходимые очки в игре, правила которой определяет банк. Причем каждый банк делает это по-своему. Игра называется «скоринг».

Поиграем в кредитный скоринг?

Скоринг - система оценки заемщика. С ее помощью банки и крупные микрофинансовые организации (МФО) пытаются заранее определить, сумеете ли вы расплатиться по кредиту.

Обычно кредиторы исходят из того, что люди со сходными привычками примерно одинаково платят по долгам. Поэтому тех, кто подал заявку на кредит, сравнивают с другими заемщиками, которые уже брали и отдавали похожие займы. На этом предположении строятся специальные математические модели, в которых вашу платежеспособность оценивает компьютерный алгоритм.

Чаще всего банки используют одновременно несколько таких моделей: для разных категорий заемщиков или разных видов кредитов.

Каждый важный параметр поведения человека, подавшего заявку на кредит, получает свой балл. Скажем, кредитору важен ваш стаж работы на нынешнем месте (постоянная работа и постоянный доход вообще очень приветствуются). В таком случае, если вы работаете на своей работе три года, ваш балл будет выше, чем у того, кто устроился полгода назад.

Оценив с помощью компьютеров все параметры, специальная программа (у каждого банка она своя!) определяет общий балл заемщика. Чем он выше, тем больше шансов, что вам дадут кредит, причем на более выгодных условиях.

Откуда банк узнает, как будете платить именно вы?

Основные источники информации банка о человеке - кредитная история, анкета заемщика и своя финансовая информация (если вы уже клиент банка, в котором просите кредит).

Кроме того, при наличии согласия заемщика у кредитора есть возможность искать информацию и в других источниках - вплоть до ваших аккаунтов в соцсетях.

А еще у банка есть готовые данные, как ведут себя миллионы заемщиков в разной ситуации. Поэтому в ходе скоринга составляется прогноз вашего поведения для любых ситуация. И в большинстве случаев эта модель реализуется.

Что о вас расскажет кредитная история

Кредитная история – самый важный для банка источник информации о заемщике. Она главный «скорер», добытчик баллов, в игре, победа в которой гарантирует доступный кредит.

Из кредитной истории банк узнает, сколько у вас кредитов и займов сейчас. Лучший вариант - чтобы они были, но их было немного.

Еще кредитору важно знать, как часто и на какой срок вы просрочивали платежи. В этой графе кредитной истории лучше иметь прочерк. Но если просрочек избежать не удается, нужно знать, что опоздание с платежом на два дня снизит балл меньше, чем на месяц.

Наконец, банк обязательно посмотрит, часто ли вам отказывали другие кредиторы. Если это происходит регулярно, будьте готовы к дотошной проверке.

Читаем анкету заемщика

Когда человек запрашивает кредит, он заполняет анкету. Информация из нее тоже повлияет на ваша оценку.

- Обычно банки спрашивают у заемщика адрес . Спрашивают не из праздного любопытства: считается, что люди из «зажиточных» мест лучше платят по кредитам.

- Графа «Возраст » в анкете не для того, чтобы узнать, насколько хорошо вы выглядите. Самыми рискованными заемщиками считаются студенты и пенсионеры. Про людей других лет обычно банки рассуждают так: чем старше заемщик, тем ответственнее он платит по кредитам.

- Семейное положение тоже имеет свое значение для кредиторов. Они считают, что люди, состоящие в законном браке, больше заинтересованы в возврате долга.

- «Профессия, рабочий стаж» - эта графа из анкеты тоже учитывается. У людей разных профессий разные доходы, а еще неодинаковая частота возникновения кризисных ситуаций в разных отраслях. Поэтому банки могут, например, строителю сделать более высокую ставку кредита.

- Ну, а зачем графа «Доход », и так понятно. Чем выше доход, тем больше ваш балл заемщика.

Смотрят банки и на то, какой именно кредит на каких условиях вы хотите получить. И здесь главное – не запросить слишком много и на максимально большой срок. Иначе откажут.

А вдруг вы уже клиент банка?

Если вы раньше брали кредит в этом банке, а лучше всего получаете зарплату на его карточку, то имеете преимущество. Тогда у кредитора есть о вас важная дополнительная информация. Ведь если человек занимает в своем «зарплатном» банке, величина его дохода и регулярность поступления уже известны.

Кроме того, у потенциального заемщика в этом банке могут быть вклад, дебетовая или кредитная карта. Это тоже учтут, определяя балл заемщика.

Например, когда вы оплачиваете карточкой свои покупки, банк видит не только соотношение доходов и расходов, но и на что именно вы тратите деньги. Может иметь значение даже модель вашего телефона: ее банк узнает, если вы как клиент пользуетесь банковским мобильным приложением или заходите на мобильную версию сайта.

«Не все йогурты одинаково полезны»

Не все данные, которые банк о вас узнал, одинаково влияют на шансы получить кредит. Самый большой вес здесь — у записей кредитной истории. Если у человека нет кредитной истории, банк принимает решение только по анкете и дополнительным данным. И ваши шансы получить кредит сильно уменьшаются.

При этом вы удивитесь, сколько каналов информации есть у любого банка. Он может запрашивать информацию о вас даже в государственных органах. И часто только для того, чтобы перепроверить сведения, которые уже поступили из других источников.

Осторожнее в соцсетях!

В последнее время некоторые банки при решении вопроса, давать ли человеку кредит, обращают внимание на профили своих клиентов в социальных сетях.

Здесь важно знать, что изучать аккаунты человека в соцсетях можно только с его согласия. Но не откажете же вы потенциальному кредитору? Иначе отрицательного ответа на запрос точно не избежать.

Персональный кредитный рейтинг- лучший вариант

Поскольку для потенциального кредитора все равно нет ничего важнее вашей кредитной истории, можно заработать высокий Персональный кредитный рейтинг, чтобы банки сами наперебой предлагали кредиты на выгодных для вас условиях. Для этого нужно аккуратно платить по кредитам и всем другим долговым обязательствам. И знать свой Персональный кредитный рейтинг (ПКР) .

ПКР с помощью специального математического алгоритма рассчитывает Национальное бюро кредитных историй (НБКИ) . Оно тщательно взвешивает все записи вашей кредитной истории. И присваивает им конкретный численный балл. 300 баллов – самый маленький возможный рейтинг. 850 баллов – самый большой.

Запросить Персональный кредитный рейтинг можно БЕСПЛАТНО сколько угодно раз в личном кабинете на сайте Национального бюро кредитных историй . Для этого надо всего лишь пройти процедуру регистрации и подтвердить свою личность через портал госуслуг. Это нужно, чтобы защитить персональные данные. Зато это позволит зряче работать над улучшением качества кредитной истории и повышением рейтинга. А банки в ответ на кредитную заявку клиента с высоким ПКР наверняка дадут положительный ответ.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

- Когда следует задумываться об уменьшении суммы платежей

- Позиция действующего законодательства

- Варианты снижения ежемесячного платежа по кредиту

- Как снизить процентную ставку по кредиту

- Как обратиться в банк с просьбой об уменьшении процентной ставки

- Кто может рассчитывать на положительное решение

- Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

- Что меняется после реструктуризации задолженности

- Рефинансирование кредита

- Как рефинансировать кредит в банке

| Макс. сумма | 5 000 000 Р |

| Ставка | От 9,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Когда следует задумываться об уменьшении суммы платежей

Проблема закредитованности населения в последние несколько лет стала особенно актуальной. В 2017 году общая сумма просроченной задолженности россиян перед банками составляла 2,7 трлн рублей. В 2019 году эта сумма выросла до 3 трлн рублей. Тенденция показывает, что ситуация в последующие годы не будет улучшаться.

Причины этого кроются в том, что определенная часть российских граждан оформляет кредиты, не задумываясь о том, как они их будут выплачивать. Специалисты отмечают, что вопрос о снижении ежемесячного платежа по кредиту следует поднимать, если на погашение долга уходит более 40% дохода заемщика.

Отдавая практически половину от своего заработка, заемщик ухудшает уровень своей жизни. В этом отношении вопрос необходимо решать только совместно с кредитором. Мнение о том, что банк в любом случае откажет — изначально ошибочное.

Позиция действующего законодательства

Несмотря на доступность информационно-правовых ресурсов, определенная категория граждан уверена, что снижение платежей по кредиту предусмотрено законом. Подобное утверждение не

совсем верное.

В ч. 16 ст. 5 ФЗ «О потребительском кредите (займе)» указано, что изменение условий кредитного договора в сторону улучшения положения заемщика возможно по одностороннему решению банка. Под улучшением понимается изменение следующих условий:

- Снижение процентной ставки.

- Уменьшение или отмена платы за дополнительные услуги, оказываемые банком.

- Уменьшение или отмена пени, неустойки, штрафов.

- Предоставление кредитных каникул.

Эти и другие меры — право кредитной организации, а не ее обязанность. Отношения по кредитному договору признаются двусторонними, поэтому ущемление прав одной стороны в пользу другой — невозможно.

При этом за банком сохраняется обязанность вовремя и надлежащим образом уведомить клиента об изменении условий кредитного договора. Соответственно, если договор заключен без нарушений, законодательных оснований обязать банк снизить платеж по кредиту — нет.

Варианты снижения ежемесячного платежа по кредиту

В российской практике подобные случаи встречаются достаточно часто. Несмотря на то, что позиция судов на стороне кредитных организаций, заемщикам удается добиться снижения ежемесячных платежей.

Отдельно следует пояснить о способе снижения платежей через суд. В Российской Федерации действует принцип добровольности и свободы договора. Это означает, что ничего не вынуждало заемщика подписываться под условиями договора, которые в определенный момент становятся для него невыгодными.

Вместе с этим, кредитор и заемщик на суде нередко приходят к мировому соглашению, результатом которого становится пересмотр первоначальных условий кредитного договора. Из более доступных вариантов снижения платежа целесообразно выделять следующие:

- Снижение процентной ставки.

- Реструктуризация.

- Рефинансирование.

Если реструктуризация и рефинансирование — отдельные механизмы, то снижение процентной ставки может быть составной частью каждого из них. Прямое назначение этих изменений заключается в улучшении текущего положения заемщика. Частичное погашение общей суммы долга гарантирует уменьшение ежемесячного платежа, но такой вариант доступен лишь отдельной части заемщиков, не имеющих финансовых затруднений.

Как снизить процентную ставку по кредиту

Снижение процентной ставки напрямую определяет уменьшение ежемесячного платежа по договору. С практической точки зрения это наиболее простой и быстрый способ снижения кредитной нагрузки.

Положительное решение банка в подавляющем большинстве случаев выносится при изменении условий кредитной программы, за оформление которой ранее взялся заемщик. К примеру, в 2019 году заемщик оформил кредит по ставке 12,5%. Через год по этому же продукту банк снижает ставку до 9,5%. В этом случае клиент имеет достаточные основания для подачи на имя кредитора заявления о снижении процентной ставки.

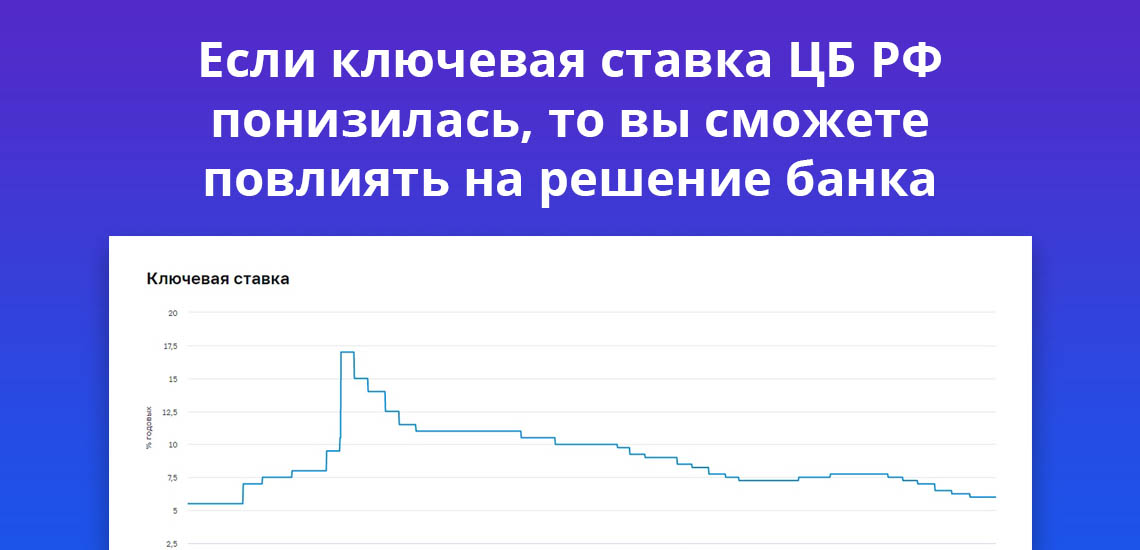

Еще одним поводом для обращения в банк на предмет снижения процентной ставки признается понижение ключевой ставки Банка России. На уже заключенные договоры понижение ключевой ставки не распространяется. Но это обстоятельство может помочь клиенту в решении вопроса в свою пользу.

Как обратиться в банк с просьбой об уменьшении процентной ставки

Внимание следует акцентировать на том, что банк не обязан идти навстречу заемщику, и менять первоначальные условия кредитного договора. Поэтому обращение в кредитную организацию должно выражаться в форме просьбы, а не требования.

В адрес банка подается заявление. Оно не имеет унифицированной формы. На официальных сайтах некоторых кредитных организаций для свободного скачивания размещаются бланки подобных заявлений. При обращении в кредитную организацию необходимо руководствоваться тремя основными правилами:

- Новым клиентам банк по этому же кредитному продукту предлагает более выгодные условия.

- Заявление составляется грамотным образом, с обозначением причин, по которым банк может пересмотреть условия кредитного договора.

- К заявлению нужно прикрепить доказательства того, что сторонние банки по кредитам устанавливают ставки меньшего размера.

Гарантии того, что кредитная организация примет положительное решение, — нет. Сроки рассмотрения заявления могут варьироваться: от 30 дней до полутора месяцев. Ответ на заявление поступает независимо от решения банка — положительного или отрицательного.

Кто может рассчитывать на положительное решение

Какого-либо алгоритма, следуя которому получится снизить ставку по кредиту, не существует. Ни одна схема не гарантирует заемщику положительный исход. Больше шансов на положительный исход при следующих обстоятельствах:

- Отсутствие просрочек по кредиту.

- Срок действия кредитного договора — не менее 12 месяцев (либо до конца срока остается не менее одного года).

- Сумма текущей задолженности — от 500 000 рублей.

- По кредиту не проводилась реструктуризация.

- Клиент пользуется дополнительными услугами кредитной организации.

Эти моменты не являются безусловными. В случае их наличия, за банком закрепляется право на отказ в снижении процентной ставки без озвучивания причины подобного решения. На подачу повторного заявления может быть введен временный мораторий. Срок действия моратория — от одного месяца.

Уменьшение ежемесячного платежа путем реструктуризации кредитной задолженности

Реструктуризация — изменение условий договора в сторону их улучшения для заемщика. Эта мера не закреплена в законодательных актах, поэтому стороны обращаются к ней на основе добровольного и свободного решения.

Просроченная задолженность вредит не только заемщику, но и кредитору. Заключая кредитный договор, банк рассчитывает на своевременный возврат суммы с процентами. Просрочки по оплате тормозят процесс «работы» денег банка. По этим и некоторым другим причинам кредитная организация идет навстречу клиенту.

Что меняется после реструктуризации задолженности

Реструктуризация подразумевает заключение дополнительного соглашения между банком и клиентом. Единой программы, по которой меняются условия кредитного договора, — не существует. К этой мере банки прибегают индивидуально по отношению к каждому конкретному случаю.

Речь идет о праве банка, которое он использует по личному усмотрению. До реализации механизма кредитная организация тщательно анализирует потребности заемщика. В результате реструктуризации клиенту предлагается:

- Увеличение сроков действия кредитного договора — увеличение сроков напрямую определяет уменьшение ежемесячного платежа.

- Уменьшение процентной ставки — как отдельная мера в рамках реструктуризации.

- Предоставление кредитных каникул.

- Отмена штрафов, неустойки, и прочих санкций за неисполнение условий договора со стороны заемщика.

- Изменение графика платежей.

Эти инструменты используются банками как по отдельности, так и все одновременно. Реструктуризация проводится для того, чтобы заемщик смог нормально исполнять свои обязательства перед банком.

Если ожидаемый результат не достигается, и заемщик вновь выходит на просрочку, банк имеет основания требовать возврат полной суммы задолженности. Подобное условие должно быть предусмотрено дополнительным соглашением между сторонами.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 26% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

- Найти предложение банка о рефинансировании кредитов.

- Подать заявку.

- Предоставить банку документы — к стандартному списку документации может быть добавлена и копия кредитного договора.

- Дождаться решения кредитной организации.

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

Из этой статьи вы узнаете, как повысить свои шансы на получение кредита. Рассказываем о подводных камнях и делимся секретами.

Что проверяют банки

Для проверки заемщиков банки используют специальный регламент, в котором указаны обязательные критерии:

- Платежеспособность заемщика.

- Достоверность информации, указанной в анкете - ФИО, серия и номер паспорта, регистрация и другие персональные данные.

- Рейтинг заемщика. Сотрудники банка проверяют кредитную историю на предмет долговой нагрузки и своевременность выплат по другим долговым обязательствам.

- Риски, связанные с возвратом займа.

- Другие факты, которые важно проверить для выдачи денег по конкретной кредитной программе: ликвидность залога, семейное положение, экспертная оценка приобретаемого имущества.

Отнеситесь ответственно к заполнению анкеты. Важно предоставить о себе достоверную, корректную информацию. Любая ошибка или ложь может негативно сказаться на решении банка о выдаче денег.

В Совкомбанке можно оформить кредит наличными на любые цели. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Что наверняка помешает одобрению

Причины, основанные на фактах

На решение банка могут повлиять как плохая кредитная история, так и ее отсутствие. Для повышения рейтинга потребуется много времени и усилий.

Важно:

Если заемщик копит долги за услуги ЖКХ, эти данные могут отображаться в кредитной истории и послужить поводом для отказа в кредите.

При анализе данных банк учитывает официальный регулярный уровень дохода, чтобы избежать риска невозврата.

Совет от банка:

Перед оформлением займа попросите работодателя переводить заработную плату на счет в банке, в который хотели бы обратиться с кредитной заявкой. Так шансы на успех и сниженную процентную ставку станут выше.

Банк заботится о финансовой нагрузке клиента и самостоятельно анализирует его возможности.

Совет от банка:

Финансовые эксперты считают, что для комфортной жизни сумма ежемесячных платежей по всем долговым обязательствам не должна превышать 30-35% от дохода. Перед тем как подать заявку на новый заем, рассчитайте свою долговую нагрузку. Имейте в виду, что если она превышает 30%, то шансы получить деньги снижаются.

- Отсутствие ликвидного имущества для залога.

Некоторые кредитные программы предусматривают залог. Если заемщик не может предоставить обеспечение будущего займа, то в выдаче денег откажут.

- Отсутствие официального стажа/места работы.

Ошибки

Череда отказов в предоставлении кредита без видимых причин может быть следствием ошибок в кредитной истории. Например, из-за того, что предыдущий кредитор не вовремя подал сведения о закрытии задолженности в специализированное бюро, данные о долговой нагрузке отобразятся некорректно.

Неверно указанные данные могут быть расценены службой безопасности банка, как введение в заблуждение. В дальнейшем можно получить не только отказ в предоставлении займа, но и попасть в черный список кредитной организации.

Заемщик, предоставивший ложные сведения для повышения шансов одобрения, может столкнуться с серьезными проблемами и обвинением в мошенничестве.

Что способствует одобрению кредита

Факторы, повышающие шансы:

- Сведения об официальном месте работы и стабильности дохода.

Официальное трудоустройство и стабильный заработок нивелируют риск невозврата денег. Работающий семьянин считается более ответственным плательщиком, поэтому такой заемщик чаще получает одобрение.

Совет от банка:

Подтвердить доход можно с помощью справки по форме 2-НДФЛ, ее выдает работодатель. Разумно предоставить информацию о других источниках заработка, например, сообщить о прибыли от сдачи недвижимости в аренду. Наличие дополнительного дохода повысит шансы заемщика.

Отсутствие просрочек по прежним кредитным обязательствам и низкая долговая нагрузка на момент обращения в банк также положительно сказываются на рассмотрении заявки.

Наличие ликвидного имущества, которое заемщик может предоставить в качестве обеспечения по займу, способствует одобрению кредита и влияет на снижение процентной ставки или увеличение предлагаемой суммы.

Имущество считается ликвидным, если его можно продать в короткие сроки по рыночной цене.

Диплом о высшем образовании служит дополнительным плюсом при рассмотрении заявки. Даже если в нем одни тройки.

Возрастные требования к заемщику - косвенный фактор, так как у каждого банка свое видение ограничений по возрасту. Есть отдельные кредитные программы для пенсионеров и, напротив, людей молодого возраста, поэтому шансы на одобрение будут зависеть от выбранного кредитного продукта и банка.

Совет от банка:

Перед тем как подать заявку, изучите условия кредитного предложения и, если вы попадаете в указанную возрастную группу, смело обращайтесь с запросом.

Как повысить шансы на одобрение

При личном обращении в офис повысить шансы могут внешние факторы. Опрятный вид, грамотная речь, способность корректно держать себя, - все это окажет влияние на решение кредитного отдела.

Преимуществом послужит, если заемщик уже пользуется услугами банка: оформлена зарплатная карта, открыты вклад или расчетный счет.

Кредитор, обслуживающий зарплатный счет клиента, видит реальный уровень регулярного дохода, поэтому может согласовать заявку и предложить лучшие условия, нежели те, на которые заемщик претендовал бы по умолчанию.

Ниже — стандартный калькулятор. Рассчитайте предварительные условия и, если все устроит, отправляйте заявку.

Сколько времени рассматривают заявку

Средний срок рассмотрения обращения составляет от пяти минут до пяти рабочих дней. Многое зависит от типа кредитования и сопутствующих факторов:

- размер запрашиваемой суммы,

- рейтинг заемщика,

- тип кредитной программы,

- кредитовался ли клиент в данном банке ранее.

Совет от банка:

Сбор нужных документов по некоторым программам может занять много времени, и в рассмотрение заявки оно не входит, однако в целом процесс оказывается довольно длительным. Лучше учитывать этот факт при выборе кредитного продукта, чтобы понимать, сколько дней или часов занимает вся процедура с момента обращения в кредитную организацию до получения ответа по заявке.

Что делать в случае отказа

Зависит от того, почему вам не согласовали кредит. Причин для отказа в предоставлении кредита может быть несколько:

Решение: многие банки предлагают специальные программы, направленные на оздоровление кредитной истории. Достаточно дисциплинированно следовать условиям договора на протяжении установленного периода, и дело сдвинется с мертвой точки.

- Отсутствие опыта кредитования.

Решение: для начала формирования кредитной истории можно оформить кредитную карту с небольшим лимитом, карту рассрочки или экспресс-кредит. Главное – вносить платежи в срок и не выходить на просрочки. При повторном обращении кредитная организация сможет одобрить большую сумму, полагаясь на уже появившийся опыт.

Иногда заемщики добросовестно исполняют свои обязательства, но спустя время по новым заявкам все чаще приходит отказ. В таких обстоятельствах нужно самостоятельно обращаться в бюро кредитных историй для проверки корректности переданных банком данных.

Лучшими способами обезопасить себя от негативного опыта кредитования и его последствий остаются финансовая дисциплина и грамотность. Людям, которые внимательно относятся к личному бюджету и способны им управлять, всегда доступны лучшие банковские предложения.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит под 9,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Автор статьи

Читайте также: