Как взять ипотеку под 1 8

Обновлено: 28.04.2024

Сниженные ставки от застройщика — один из способов, который позволяет сэкономить при покупке квартиры в кредит, но для этого надо внимательно считать. Циан.Журнал выяснил, сколько может составить выгода для новосела и в чем подвох ставки 0,1% годовых.

Условия льготной ипотеки существенно изменились с 1 июля 2021 года. Если раньше на субсидии от государства по семейной программе могли претендовать только семьи с двумя и более детьми, то теперь в ней могут участвовать пары с одним ребенком, родившимся после 1 января 2018 года. Предельные размеры кредитов остались прежними — 12 млн рублей для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн для других регионов. Правда, при этом с 5 до 6% увеличились процентные ставки.

Но что делать холостякам, молодым парам без детей или тем, чьи дети старше установленного возраста? Раньше они рассчитывали на ипотеку с господдержкой, но теперь в Москве и Санкт-Петербурге жилье по этой льготной программе не купить: максимальная сумма кредита по новым правилам составляет всего 3 млн рублей, а ставка выросла с 6,5 до 7%.

В результате спрос на приобретение ипотечного жилья в обеих столицах заметно снизился. Чтобы не терять клиентов и не сбавлять темпы продаж, застройщикам приходится искать нестандартные решения и идти на определенные издержки — например, самостоятельно субсидировать ипотечные ставки для своих клиентов. Что это значит?

«После введения ограничений в программу господдержки ипотеки с 1 июля этого года ее популярность у покупателей ожидаемо снизилась, поэтому застройщики начали внедрять собственные программы, — рассказывает Константин Гриценко, коммерческий директор холдинга "РСТИ" (Росстройинвест). — Говоря простым языком, субсидированная ставка — это всегда совместная партнерская ставка от застройщика и банка, когда строительная компания берет на себя недостающую разницу и оплачивает ее за клиента».

Сравните ипотечные предложения ведущих банков и найдите наиболее выгодную для себя программу на Циан.Ипотека

Запуск такой программы застройщиком выгоден обеим сторонам, уточняет Алексей Лухтан, директор по маркетингу и продажам компании Lexion Development : «Для покупателя это реальный шанс сэкономить на выплаченных банку процентах, а для застройщика — как можно быстрее реализовать свой проект».

Квартира дороже, ежемесячный платеж меньше

Эта схема на российском рынке не новая. Впервые подобные предложения появились еще шесть–семь лет назад, но особо популярными в то время так и не стали. В первую очередь из-за того, что являлись элементом маркетинга и реальной выгоды клиентам от них было немного.

Сейчас ситуация изменилась. Конечно, застройщики не занимаются благотворительностью, оплачивая кредиты своих клиентов, — себе в убыток работать никто не будет. Но в некоторых случаях облегчить кредитную нагрузку и добиться ощутимой экономии они все же помогают.

Фото: Lexion Development

При этом важно понимать, что, получая ипотеку от застройщика, другими акциями и скидками вы уже не воспользуетесь. К примеру, в ЖК «Румянцево-Парк» при покупке квартиры в обычную ипотеку скидка достигает 10%, а если выплаты по кредиту субсидирует застройщик, скидка в большинстве случаев не превысит 1%.

Так, двухкомнатная квартира площадью 54 кв. м в этом ЖК стоит почти 12 млн рублей. Если покупатель берет обычную ипотечную программу на 25 лет по ставке 7,4% годовых, то скидка равна 10% и при полной оплате квартира обойдется в 10,8 млн рублей.

При покупке этой же квартиры в ипотеку с субсидированной ставкой от застройщика в размере 4,65% на 25 лет и первоначальном взносе 20%, скидка составит 1%, то есть квартира обойдется в 11,8 млн рублей.

Из-за разницы в процентных ставках ежемесячный платеж в первом случае составит около 63 тыс. рублей, а во втором будет существенно ниже — 53,5 тыс. рублей.

«Субсидированная ипотека от застройщика — это сниженная процентная ставка на кредит при условии повышения стоимости квартиры, — объясняет Никита Пальянов, директор по маркетингу ГК "Абсолют Строй Сервис"» . — Независимо от удорожания субсидированная ставка зачастую выгоднее, особенно если она устанавливается на весь срок кредита. Переплата по ипотеке может сократиться в два раза по сравнению с кредитом по базовой ставке.

Рассмотрим пример с квартирой стоимостью 17,3 млн рублей (включая удорожание на 732 тыс.). Сумма кредита — 12 млн, первый взнос — 5,3 млн, субсидированная ставка — 2,1% на весь период, ежемесячный платеж — 61,3 тыс. рублей. Переплата — 2,7 млн рублей.

При базовых условиях стоимость такой квартиры равна 16,6 млн рублей, первый взнос — 5 млн, кредит — 11,6 млн рублей, ставка — 5%, ежемесячный платеж — 76,4 тыс. рублей, примерная переплата — 6,7 млн рублей. Таким образом, субсидируемая ставка от застройщика в конкретном случае позволяет сэкономить порядка 4 млн рублей».

Что означают сверхнизкие проценты?

Эксперты отмечают, что льготная ипотека от застройщика обычно наиболее выгодна для клиентов, которые не планируют досрочно гасить ипотеку в течение пяти первых лет. Но важно понимать, что строительная компания готова платить за вас проценты по кредиту не бесконечно.

Чаще всего ипотека субсидируется в течение первых года–двух–трех, а иногда всего лишь полгода. Дальше вступает в действие стандартная ставка, по которой вы будете платить оставшиеся 15 или 20 лет.

Особенно это касается самых привлекательных ставок 0,1–1%. Такие предложения, увы, краткосрочны и серьезно облегчить кредитное бремя не позволяют.

Предложения о субсидировании ставок на весь срок погашения кредита встречаются реже, но такие варианты найти реально. Цифры здесь не столь заманчивы, но более реалистичны. И именно такие программы зачастую оказываются более выгодными.

Вот схема расчетов по программе ипотеки под 2,99% «Меньше переплат» от группы «Самолет». Размер ставки в ней сохраняется неизменным в течение всего срока кредитования. При стоимости квартиры 5 млн рублей, первоначальном взносе 30% (1,5 млн рублей) и сроке ипотеки 20 лет ежемесячный платеж по кредиту составит 20,9 тыс. Размер переплаты — 1,2 млн рублей.

По стандартной программе ипотеки со ставкой 8,29% годовых при тех же стоимости, размере первоначального взноса и сроке погашения кредита ежемесячный платеж составит уже 29,9 тыс. рублей, а переплата — 3,7 млн рублей. Таким образом, общая экономия с субсидированной ипотечной программой — более 2 млн рублей.

Не стоит забывать: предлагая особенно низкие процентные ставки, некоторые застройщики повышают начальную стоимость квартир, рассчитывая так хотя бы частично покрыть свои издержки.

Но в ряде случаев установить заманчиво крошечный процент даст объединение различных программ. К примеру, ГК «Гранель» и Сбербанк предлагают кредит на 20 лет по госпрограмме семейной ипотеки. При этом уже субсидируемую государством ставку еще и частично оплачивает застройщик, позволяя сохранять ее на уровне 1,8% в течение всего срока кредита.

Разумеется, подобные предложения распространяются только на жилье от участвующих в ипотечном субсидировании застройщиков. Причем зачастую — только на квартиры в отдельных ЖК.

В качестве примера приведем совместную программу компании «РСТИ» и банка ВТБ. Благодаря ей удастся приобрести квартиру по ставке от 1,5% на срок до 30 лет при первоначальном взносе от 15%. Распространяется это предложение только на жилье в ЖК «БелАрт», New Time и Terra.

Ипотечные программы с субсидированием от застройщика на весь срок кредита

| Застройщик | Банк | Ставка | Срок | Первоначальный взнос | Примечания |

| А101 | ВТБ | 5,30% | 5–30 лет | 20% | для получения минимальной ставки необходимо оформление сделки онлайн и страхование жизни и здоровья; участвуют все ЖК, кроме «Южные сады» |

| Гранель | Сбербанк | 4,80% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни |

| Гранель | Уралсиб | 4,89% | 15 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 7 млн руб. |

| Гранель | Альфа-банк | 5,09% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 6 млн руб. |

| РСТИ | Сбербанк | 4,80% | 7–12 лет | 20% | только для ЖК «БелАрт», New Time и Terra |

| РСТИ | ВТБ | 5,70% | 30 лет | 15% | только для ЖК «БелАрт», New Time и Terra |

| Lexion Development | Росбанк | 4,65% | 25 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Альфа-банк | 4,79% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Сбербанк | 4,80% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Самолет | Альфа-банк | 2,99% | 20 лет | 20% | программа действует до 1 октября 2021 года |

| Самолет | Сбербанк | 6,40% | 20 лет | 20% | |

| Унистрой | ВТБ | 5,70% | – | От 20% | при условии страхования жизни и использовании электронной регистрации с сервисом безопасных расчетов |

| Самолет | ВТБ | от 2,9% | – | – | при условии страхования жизни |

| ПИК | Сбербанк | 6,50% | до 20 лет | 20% | при условии электронной регистрации сделки |

| ПИК | ВТБ | 6,50% | до 30 лет | – | – |

| ПИК | Альфа-банк | 6,50% | до 20 лет | 10–20% | – |

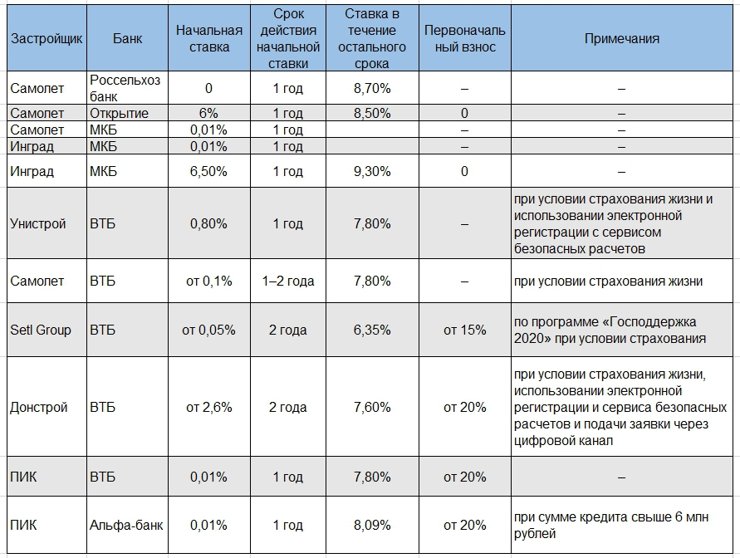

Ипотечные программы с субсидированием от застройщика на начальном этапе погашения кредита

Ипотечные программы с господдержкой и дополнительным субсидированием от застройщика

Ставки под 0–0,5% для россиян пока в диковинку. Циан.Журнал выяснил, что подразумевают программы, обещающие ипотечный кредит под столь привлекательный процент.

Все ниже, и ниже, и ниже

Теперь уже трудно удивить ставкой 7–8% годовых — бывает и ниже! С апреля доступна программа льготной ипотеки для новостроек под 6,5%. Но и 6,5% далеко не предел. У застройщиков есть варианты и покруче.

0,01%

Первым из застройщиков, предложивших «нулевую» ипотеку, стал ПИК в сотрудничестве с ВТБ еще в начале апреля. При заключении договора фиксировалась отмена процентов до конца года без переноса платежей на последующие периоды. Сейчас ПИК расширил условия программы и подключил к ней Абсолют-банк.

Ставка в первый год обслуживания кредита составляет 0,01% годовых — это самая низкая процентная ставка, доступная только для квартир в проектах ПИК. Ставка 6,5% или выше (в зависимости от суммы кредита и условий конкретного банка) начинает действовать только со второго года кредитования. Минимальный размер кредита в случае оформления ипотеки в Абсолют-банке равен 300 тыс. рублей, в банке ВТБ — 600 тыс. рублей.

«Инград» и Альфа-банк запустили субсидированную программу, по которой в первые семь месяцев кредитования ставка равна 0,01%, далее — 6,5%. Допускается и оформление кредита по другим программам банка-партнера. В этом случае ставка до конца 2020 года 0%, а затем — 8,39%. Условия: первоначальный взнос не менее 20%, максимальная сумма кредита — 8 млн рублей, срок выплат — не более 20 лет.

0,5%

Практикует подобные предложения и ГК КВС . В некоторых объектах доступна совместная программа компании с банком ВТБ со ставкой 0,5% годовых в первый год кредитования и 6,5% годовых и выше — в последующие. Это позволяет значительно сократить платеж в первые 12 месяцев, утверждает Анжелика Альшаева, генеральный директор агентства недвижимости ГК КВС, и приводит примерный расчет.

«Один из первых наших клиентов по этой программе приобрел двухкомнатную квартиру с отделкой стоимостью 5,228 млн рублей. Сумма кредита — 2,828 млн рублей. При сроке кредита 20 лет ежемесячный платеж в первый год составит 12 385 рублей, в последующие — 20 600 рублей. Экономия за год — больше 98 тыс. рублей. В дальнейшем он будет платить по льготной ставке 6,5% вместо базовых 8–9% годовых. Если недвижимость приобретать через онлайн-магазин, то можно получить еще и дополнительную скидку 100 тыс. рублей. В итоге экономится существенная сумма».

«Сити-XXI век» в партнерстве с ВТБ предлагает квартиры под аналогичные 0,5% годовых. Программа распространяется на некоторые квартиры в ряде подмосковных ЖК. Полупроцентная ставка действует в течение восьми месяцев с даты заключения кредитного договора, далее — 6,5% в рамках программы «Ипотека с господдержкой 2020». Первоначальный взнос — не менее 20%, а еще обязательно оформляется полное комплексное страхование. Ставка 0,5% обеспечивается за счет субсидирования из средств компании.

Есть подобные программы и у ЛСР , А101 , ФСК , MR Group и «Донстроя» .

В чем подвох?

«Подвохов в низкопроцентных программах нет: девелопер берет на себя выплату части процентов по кредиту. В нынешней ситуации это хороший инструмент, который позволяет стимулировать продажи», — отмечает Евгений Шевченко, коммерческий директор «Сити-XXI век».

Представитель другой девелоперской компании, названия которой он попросил не озвучивать, придерживается другой точки зрения: «Такая ставка совсем не выгодна застройщику, так как все расходы по процентам ложатся на его плечи. Да, у нас тоже есть такие предложения, но ставка, конечно, гораздо выше упомянутых «нулей» и распространяется только на большие площадки — буквально несколько квартир в самом дорогом доме, который вот-вот будет сдан. Это специальная акция, чтобы подтолкнуть спрос».

Застройщики, активно продвигающие «нулевую» ипотеку, скорее всего, таким образом пытаются реализовать неликвидные квартиры, продолжает анонимный собеседник Циан.Журнала, а значит, покупателю нужно быть особенно внимательным.

Подобные акции выгодны для повышения спроса на недостаточно ликвидные объекты — те, что плохо продаются из-за высокой цены, удаленного расположения или иных факторов, поэтому застройщики готовы субсидировать часть процентной ставки за свой счет, подтверждает слова анонимного собеседника Циан.Журнала Инна Солдатенкова, ведущий эксперт по кредитным продуктам финансового супермаркета Банки.ру.

Выгодно не для всех

Субсидирование процентной ставки подразумевает выплату застройщиком банку некой суммы, поэтому застройщик обычно предлагает выбор: воспользоваться субсидированной ставкой или получить скидку на квартиру.

«Нулевая» ипотека выгодна только тем, кто собирается за несколько лет выплатить кредит.

При выплате кредита на длинном периоде (более семи лет) выгоднее предпочесть скидку на квартиру, уверен Вячеслав Приймак, руководитель направления по развитию ипотечных программ ГК «Инград» : «График платежей по ипотеке плавающий: первый (льготный период) платеж по кредиту меньше, так как ставка по ипотеке нулевая, далее платеж вырастает. Поэтому ключевая особенность — расчет графика погашения ипотеки. Клиенты, которые понимают, что за первые несколько лет ипотеки они погасят ее досрочно, эта программа выгодна», — объяснил собеседник издания.

Основной подводный камень таких «бесплатных» ипотечных предложений кроется именно в ограниченном периоде времени действия (как правило, это всего несколько месяцев), затем она повышается до стандартного среднерыночного размера.

Заемщик должен четко понимать, что это временный «подарок», потом придется платить по полной.

Также достаточно распространены случаи, когда для получения ипотеки по такой льготной ставке заемщику надо уплатить повышенный первоначальный взнос — как минимум половину стоимости квартиры за свой счет.

Напоследок мы попросили Марину Малайчик помочь нам с расчетами, чтобы оценить, насколько выгодна «нулевая» ипотека. Для примера мы взяли квартиру в новостройке стоимостью 10 млн рублей. На первый взгляд кажется, что предложение далеко не так выгодно, как хотелось бы: лучше взять кредит на 15 лет под 6,5%, чем на полгода под 0%, а потом оставшиеся 14,5 лет под 8,5%.

На практике получаем вот что: при цене 10 млн рублей максимальная сумма кредита по госпрограмме составит 8 млн рублей. Ее и будем считать.

Ставка 6,5%:

Ежемесячный платеж — 69,9 тыс. рублей.

Проценты за первые полгода — 259 тыс. рублей.

Проценты за все время — 4,517 млн рублей.

Ставка 8,5% и 0% в первые полгода:

Ежемесячный платеж с 7-го месяца — 83,9 тыс. рублей

Проценты за первые полгода — 339 тыс. рублей (но их платит застройщик).

Проценты за все время — 6,142 – 0,339 = 5,803 млн рублей

Логика и расчеты показывают, что ставка 6,5% на все время лучше, чем рыночная ставка и нулевые проценты в первый год.

Подобные акции доступны не всем застройщикам — слишком большой расход. Но нынешним летом крупные застройщики будут активно использовать эту акцию, уверены собеседники Циан.Журнала. Так что ждем нулевых процентов на новые ЖК.

Циан.Журнал нашел несколько сценариев с выплатой выгодной ипотеки. Варианты развития событий — в таблице (в конце мы привели в качестве примера ростовский вариант: он ничем не отличается от московских акций).

0% — первый год, далее — 6,5%. Первоначальный взнос — от 15%. Подробнее здесь.

0,5% в первый год пользования кредитом (актуально при кредите не более 8 млн рублей). Далее — 6,5%. Первоначальный взнос — 20%.

0,1% в первый год пользования кредитом (актуально при кредите более 8 млн рублей).

Далее — 8%. Первоначальный взнос — 25%. Подробнее здесь.

0,7% в течение 2020 года (первые 6 месяцев с даты заключения кредитного договора). Далее ставка составит 8,7%. Обязательно оформление полного комплексного страхования. Первоначальный взнос — не менее 20%. Подробнее здесь.

«Скандинавия», «Испанские кварталы», «Белые ночи», «Зеленый бор»

Ставка 3,1% при выплате в качестве первоначального взноса 50% стоимости квартиры. Срок кредита — до 5 лет. Подробнее здесь.

«Рафинад», «Дивное» и «Серебрица»

0,5% действует в течение 8 месяцев с даты заключения кредитного договора. Далее — 6,5%. Первоначальный взнос — не менее 20%. Обязательно оформление полного комплексного страхования. Подробнее здесь.

«Квартал Некрасовка», «Остафьево», «Алхимово», «Пригород Лесное», «Большое Путилково», «Люберцы», «Томилино Парк»

0% действует с даты заключения кредитного договора до конца 2020 года. Далее — 6,5% при покупке квартиры с использованием ипотечной программы с господдержкой и 8,39% при покупке квартиры или апартамента по стандартной программе. Подробности здесь.

«Новая Рига», «Пехра», «Тринити»

4,1% в течение первого года с даты заключения кредитного договора. Далее — 8,9%. Обязательно оформление комплексного страхования и предоставление полного пакета документов. Размер первоначального взноса должен составлять не менее 20%. Подробнее здесь.

2,6% при оформлении кредита на срок до 7 лет. По истечении двух лет она в любом случае возрастает до 6,1%. Обязательно оформление комплексного страхования. Подробнее здесь.

5,9% при оформлении кредита с госсподержкой. Первоначальный взнос — не менее 20%. Подробнее здесь.

«Южная Битца», «Настроение», «Сколковский», «Датский квартал», «Римский», «Центр-2»

0,5% до конца 2020 года, далее на оставшийся срок кредита будет действовать ставка 6,5% годовых. минимальный первоначальный взнос — 20%. При кредитовании по программе банка «Победа над формальностями» минимальный первоначальный взнос — от 30%. Подробнее здесь.

«Онегин», «Мечников», «West Side», «Гвардейский 3.0», «Северный остров», «Левенцовский», «Царское село».

0,5% на год с момента заключения договора. Со второго года до полного погашения кредита ставка — 6,5% годовых в случае оформления комплексного страхования и первоначальном взносе не менее 20%. Подробнее здесь.

С 1 мая ставка по льготной ипотеке на новостройки снижена с 12 до 9%, программу продлили до конца 2022 года. Максимальная сумма кредита для Московского и Петербургского регионов ограничена 12 млн, для остальных — 6 млн рублей. Циан.Журнал выяснил, что удастся приобрести с помощью заемных средств в крупнейших городах России.

Лидируют столицы

Первоначальный взнос по программе льготной ипотеки с господдержкой составляет минимум 15%, то есть с учетом предельной суммы кредита он должен быть не менее 2,1 млн рублей для Москвы и Петербурга. Потолок стоимости для самой квартиры равен 14,1 млн рублей (2,1 млн первоначального взноса + 12 млн рублей) — столько она должна стоить, чтобы уложиться в условия программы.

Согласно ипотечному калькулятору Циан , при кредите на 20 лет ежемесячный взнос составит 108 тыс. рублей. На 25 лет — 100,7 тыс. рублей. Если воспользоваться специальными предложениями от застройщиков, которые дополнительно субсидируют льготную ставку и снижают ее до уровня 4,44% или 4,99%, то ежемесячный взнос уменьшится до 75–79 тыс. рублей.

Среди российских мегаполисов наибольшая доля квартир, отвечающих условиям льготной ипотеки, в Санкт-Петербурге (71%), подсчитали эксперты Циан.Аналитики. По количеству доступных квартир лидирует Москва — здесь в бюджете до 14,1 млн рублей можно выбрать из 19 тыс. объектов.

Если 12/6 млн рублей недостаточно

Максимальной суммы кредита вам все равно не хватает для покупки жилья? Выход есть. Теперь правительство РФ разрешило сочетать льготную ипотеку на новостройки под 9% с рыночными или другими субсидированными ипотечными программами. Это позволит увеличить максимальную сумму кредита до 15–30 млн рублей в зависимости от региона. При этом лимит по льготной ставке с господдержкой остается на уровне 12 и 6 млн рублей — для столичных и остальных регионов. Всё, что свыше, оформляется на других условиях.

Не исключено, что кому-то такой вариант кредитования подойдет, но его точно не будут использовать массово, считает Михаил Кочеров, заместитель директора бизнес-юнита Циан.Ипотека. Ставка сверх лимита льготной ипотеки будет высока, а ежемесячный платеж окажется неподъемным для большинства заемщиков.

По данным Циан.Ипотеки, размер среднего ипотечного кредита в 2021 году в Москве был равен 6 млн рублей, сегодня — 5,6 млн. В Петербурге эта сумма еще меньше — 3,4 млн рублей, а в регионах — 2,5 млн рублей. Людей, готовых взять 12 млн под 9% и еще несколько миллионов — под 17%, крайне мало, подчеркивает Михаил Кочеров.

Другого мнения придерживаются банки, полагая, что такое новшество обеспечит девелоперам дополнительные продажи. Увеличение суммы ипотечного кредита в сочетании с господдержкой может предполагать как выдачу ипотеки с комбинированными ставками по стандартным программам банка, так и субсидирование части ставок застройщиками, комментирует пресс-служба банка ВТБ. «В нынешних условиях это сделает ипотеку еще более доступной и поможет увеличить спрос на жилые объекты», — считают в ВТБ.

Москва

В столице квартиры стоимостью до 14,1 млн рублей — это около половины объема всех предложений на первичном рынке.

При помощи льготной ипотеки в Москве можно купить практически любую студию . В сумму 14,1 млн рублей укладывается 95% предложений.

С «однушками» уже сложнее: треть квартир стоит дороже. И все же бо́льшая часть однокомнатных квартир доступна в ипотеку под 9% и ниже, в том числе просторные варианты площадью 40–50 кв. м.

А вот семейным покупателям непросто (если, конечно, они не захотят воспользоваться семейной ипотекой): по льготной ипотеке с господдержкой в Москве можно выбирать из меньшей половины двухкомнатных квартир . Площадь у них не сильно отличается от «однушек» — те же 40–50 кв. м, но если взять проекты не у метро, то площадь квартиры увеличится до 55–60 кв. м.

Самые доступные «двушки» — 30-метровые квартиры недалеко от станции МЦД-2 «Силикатная» (Новая Москва). Даже без субсидирования ставки застройщиком при стоимости 5,5 млн рублей платеж по ипотеке на 20 лет будет равен 42 тыс. рублей.

В ЖК «Новые Ватутинки» (Новая Москва), который, по данным Циан.Аналитики, являлся лидером продаж жилья в столице в I квартале, самая дорогая квартира стоит чуть больше 16 млн рублей. В льготный лимит она не укладывается. Но основная часть предложения (все студии, «однушки» и «двушки») — вполне. Тем более что средний чек на покупку квартир в этом ЖК в I квартале составил 7,71 млн рублей.

Найти «трешку» в Москве, которая отвечала бы требованиям льготного кредита, куда сложнее. В бюджет 14,1 млн рублей укладывается только каждая восьмая трехкомнатная квартира в столице. Есть предложения даже по 80–90 кв. м, правда, со сроком сдачи на рубеже 2023–2024 годов.

Среди многокомнатных квартир всего несколько десятков предложений . Площадь таких квартир — от 60 до 80 кв. м, большинство расположено в ЖК не у метро. Срок сдачи — 2023–2024 годы.

Санкт-Петербург

В Петербурге под условия льготной ипотеки подходит 71% всего предложения на первичном рынке. Среди них — почти все строящиеся городские студии. Исключение составляет несколько десятков студий в премиальных клубных домах.

С помощью льготной ипотеки в Северной столице можно купить 9 «однушек» из 10 : небольшие квартиры в премиальных домах и просторные (около 50–60 кв. м) «однушки» бизнес-класса из этой суммы выбиваются. Но все однокомнатные квартиры в комфорт-классе и небольшие варианты в бизнес-сегменте в лимит вписываются.

Из строящихся двухкомнатных квартир в бюджете до 14,1 млн рублей — чуть более половины предложений. Найти просторную семейную квартиру площадью 60–70 кв. м от надежного застройщика за эти деньги реально. Но, скорее всего, она будет в развивающемся районе вдали от метро — например, в Приморском.

Получится за эти деньги найти немало вариантов и в бизнес-классе. Скорее всего, уже не от застройщика, а по переуступке. Площадь таких квартир — примерно 50 кв. м.

ЖК «Цветной город» по итогам I квартала 2022 года — лидер продаж в Петербурге: по данным Циан.Аналитики, в нем за первые три месяца этого года было продано более 1 тыс. квартир. Льготного кредита хватит на любой лот из 4,5 тыс. действующих предложений в «Цветном городе» — в лимит укладываются абсолютно все строящиеся квартиры (средний чек сделки в ЖК — 4,1 млн рублей).

Из трехкомнатных квартир подходит только каждая четвертая, практически все они будут в сегменте «комфорт». Единичные предложения «трешек» в бизнес-классе, которые можно приобрести в ипотеку, по площади равны аналогичным по цене «двушкам» — 50–55 кв. м.

При использовании комбинированной ипотеки максимальная сумма кредита повышается до 30 млн рублей. В эту сумму укладываются абсолютно все строящиеся студии Петербурга и все «однушки», за исключением пары десятков квартир в премиальных клубных домах на Петроградке, Васильевском и Крестовском островах. А еще 96% городских «двушек» и ¾ «трешек».

Если вы — счастливый обладатель большой семьи, то вот на выбор несколько десятков многокомнатных вариантов , которые реально купить с помощью льготной ипотеки. Правда, площадь таких квартир, как и двухкомнатных за ту же цену, около 70 кв. м. Все они расположены не у метро и относятся к комфорт-классу.

Регионы

Для других регионов при максимальном кредите в 6 млн рублей первоначальный взнос составит чуть более 1 млн рублей, а максимальная стоимость квартиры — около 7 млн. Со ставкой 9% ежемесячный взнос по ипотеке составит 53 тыс. рублей.

Екатеринбург

При лимите кредитования 6 млн рублей в Екатеринбурге и Свердловской области стоимость квартиры не должна превышать 7,06 млн рублей.

В уральской столице этому критерию соответствует почти 11 тыс. предложений на первичном рынке .

Около 70% из них — студии и однокомнатные квартиры стоимостью от 1,6 млн рублей и площадью от 19,5 кв. м. Это почти все предложения студий и «однушек» в новостройках, в том числе и квартиры в домах бизнес-класса.

Исключение составляют примерно 400 лотов . В основном это объекты площадью от 40 кв. м, расположенные в ЖК комфорт- и бизнес-класса в Центре и близлежащих районах, например, на Автовокзале, ВИЗе, во Втузгородке.

Двухкомнатные квартиры в строящихся домах стоимостью до 7 млн рублей составляют около 30% предложения.

Среди них можно найти вместительную «двушку» площадью 55–65 кв. м за 4,2–4,6 млн рублей. Но находиться она будет в отдаленном районе — например, на Уктусе или в Кольцово, а сегмент жилья сместится к классу «стандарт».

Варианты ближе к центру будут стоить 5–7 млн рублей и принадлежать скорее к сегментам «комфорт» и «бизнес». Площадь таких квартир — 50–55 кв. м.

Из строящихся трехкомнатных квартир Екатеринбурга под условия льготной ипотеки подходит только 15% — это всего около 300 лотов. Почти все эти квартиры находятся в развивающихся, но отдаленных от центра районах: в современной части Академического, в Краснолесье, в микрорайоне Широкая Речка. Немногочисленные предложения в околоцентральных локациях приближаются к верхней границе ценовой планки, их площадь — 73–90 кв. м.

Ипотечный выбор для больших семей в Екатеринбурге совсем невелик: если трехкомнатную квартиру до 7 млн еще удастся отыскать, то предложений по объектам с четырьмя и более комнатами, отвечающих условиям ипотеки с господдержкой, в городе сейчас нет.

Новосибирск

Лимит кредитования для Новосибирска установлен на том же уровне, что и для других нестоличных регионов. Максимальная стоимость квартиры, которую можно купить в рамках программы льготной ипотеки с учетом первоначального взноса, равна 7,06 млн рублей.

Таким кредитным условиям соответствует более 6 тыс. вариантов жилья в новостройках города.

Около 20% из них — это студии , львиная доля которых располагается в ЖК классов «стандарт» и «комфорт». Их стоимость начинается от 1,65 млн рублей, а площадь — от 17 кв. м. Есть среди таких квартир большие (площадью до 93 кв. м) и дорогие — их стоимость приближается к 7 млн рублей.

Еще 44% доступных для приобретения по льготной ипотеке вариантов — однокомнатные квартиры .

Самая дорогая из них расположена в доме комфорт-класса и обойдется покупателю как раз в 7 млн рублей. Ну а самый бюджетный вариант в ЖК категории «стандарт» стоит 1,66 млн рублей.

В верхнем сегменте выборки есть и отдельные предложения в домах бизнес-класса общей площадью до 71 кв. м.

По льготной ипотеке можно приобрести в том числе и микроквартиру — «однушку» на 8 «квадратов» в ЖК стандарт-класса на окраине Октябрьского района. На момент публикации ее продают за 350 тыс. рублей.

Двухкомнатные квартиры в еще не сданных новостройках занимают около 26% доступной выборки. Большая их часть сконцентрирована в Октябрьском, Дзержинском, Заельцовском, Калининском, Ленинском и Кировском районах Новосибирска. Речь идет о жилых комплексах классов «стандарт» и «комфорт».

В центре города такие варианты отсутствуют, но подходящие «двушки» есть в нескольких ЖК около станций метро «Березовая роща», «Золотая Нива», «Маршала Покрышкина» и «Гарина-Михайловского».

Площадь наиболее доступных двухкомнатных квартир начинается от 28 «квадратов». Таков размер микроскопической «двушки» в ЖК комфорт-класса рядом со станцией метро «Золотая Нива» стоимостью 3,6 млн рублей. Впрочем, в пересчете на цену 1 кв. м получается не так уж экономно — около 129 тыс. рублей.

При этом в пределах 5 млн рублей получится купить полноценную двухкомнатную квартиру площадью 50–60 «квадратов» в новостройках комфорт-класса, которые возводятся в отдаленных от центра новосибирских районах.

Дороже всего, конечно, стоят большие квартиры — площадью от 70 до 81 кв. м — их цена вплотную подходит к верхней границе.

Выбор из трехкомнатных квартир у льготных ипотечников Новосибирска не так велик. В лимит сейчас укладывается всего около 500 вариантов (это менее 10% общего количества доступных позиций).

Площадь выставленных на продажу квартир начинается от 55 «квадратов», стоимость — от 2,4 млн рублей. Это жилье в одной из крупнейших эконом-локаций города на окраине Октябрьского района.

Самые дорогие из доступных «трешек» сейчас стоят ровно 7 млн рублей. Такие объекты расположены в ЖК классов «стандарт» и «комфорт» в микрорайоне Родники, близ проезда Энергетиков, а также в Заельцовском и Октябрьском районах. Площадь квартир — 66–70 кв. м. В центральной части города доступные для покупки в льготную ипотеку «трешки» отсутствуют.

Что же касается четырехкомнатных квартир , то заданным критериям соответствует только два варианта в Заельцовском и Ленинском районах города. Это квартиры площадью 67 и 80 кв. м за 6,5 и 6,7 млн соответственно.

Сочи

В Сочи сложилась уникальная ситуация. Цены на жилье в городе практически столичные, а максимальная сумма кредита по льготной ипотеке — 6 млн рублей. С учетом первоначального взноса 15% получается около 7 млн рублей, что очень мало для этого города.

«Только каждую десятую квартиру по льготной ипотеке с минимальным первоначальным взносом удастся купить в Сочи, где средняя стоимость жилья на первичном рынке почти достигла 12 млн рублей. То есть обозначенного для регионов лимита 6 млн рублей по кредиту для Сочи явно недостаточно с учетом цен», — отмечает Виктория Кирюхина, ведущий эксперт Циан.Аналитики.

Рынок строящегося жилья в Сочи гораздо меньше, чем в других мегаполисах. Тут сыграли роль и запрет на строительство многоквартирных домов, и повышенный спрос в последние два года. Поэтому до 7 млн рублей во всех сегментах здесь всего четыре сотни предложений .

Предложение однокомнатных квартир куда более разнообразно. Во-первых, это 285 квартир, а во-вторых, часть новых квартир продается в уже сданных многоэтажных проектах. Площадь — до 37 кв. м.

Привычные предложения «двушек» площадью 40–48 кв. м можно пересчитать по пальцам одной руки. Есть и экзотика — «двушки» площадью 25 кв. м .

«Трешек» мы нашли всего две , причем площадь одной из них — 24 кв. м. Многокомнатных квартир за 7 млн рублей нет вовсе.

Новые условия — новые возможности

Выходит, что в большинстве мегаполисов при помощи льготной ипотеки действительно можно выбрать квартиру — от студий до трехкомнатных лотов. Даже в Москве, городе с самым дорогим жильем под условия программы подходит половина всех строящихся квартир, в том числе 80-метровые «трешки» в 10–15 минутах транспортом от метро.

В отличие от одной из предыдущих модификаций госпрограммы, когда сумма кредита была ограничена 3 млн рублей для всех регионов, лимит 12/6 млн рублей предоставляет возможность выбрать практически любую квартиру в массовом сегменте. А субсидированная застройщиками ставка позволяет сделать ежемесячную выплату ниже.

Что касается Сочи, то даже при имеющемся дефиците нового жилья повышение лимита до столичных 12 млн рублей сильно поддержало бы спрос: до 14,1 млн рублей здесь продается не четыре сотни квартир, а несколько тысяч. Но нужно ли государству стимулировать спрос в городе с таким высоким дефицитом на жилье — вопрос спорный.

30 апреля вышло постановление, в котором зафиксированы условия выдачи льготной ипотеки IT-специалистам. Разбираем непонятные и самые больные моменты.

О чем постановление

Среди этих правил — финальные требования к заемщикам, компаниям-работодателям, банкам (и другим кредитным организациям) и недвижимости.

Постановление вступает в силу 12 мая.

Кто может претендовать на льготу

Сотрудник аккредитованной IT-компании

Возраст от 22 до 44 лет включительно

Средняя зарплата за последние 3 месяца (до вычета налога): от 150 000 рублей — для регионов-миллионников, от 100 000 рублей — для остальных.

При этом учитывается место нахождения компании. Если вы работаете удаленно на московскую фирму, то должны иметь зарплату не менее 150 000, где бы вы сами ни жили. Посмотреть численность населения в своем регионе можно здесь.

Выходит, что получить льготу может любой сотрудник IT-компании: и бухгалтер, и уборщица? Теоретически да, если он подходит под все параметры и зарабатывает нужную сумму, — и банки будут не вправе отказать. По факту, сейчас отсекающим критерием является именно размер заработной платы. Но если вдруг непрофильных желающих будет слишком много, существует вероятность, что власти скорректируют требования к профессиям. Все-таки бюджет программы лимитирован.

Требования к работодателю

IT-компания должна быть аккредитована Минцифры. Для этого она должна иметь ОКВЭД 62.01, 62.02, 62.02.1, 62.02.4, 62.03.13, 62.09, 63.11.1, подтвержденный доход от IT-деятельности не менее 90% и численность сотрудников от 7 человек. Список аккредитованных IT-компаний есть на сайте Минцифры.

Компания не менее одного отчетного периода должна пользоваться налоговыми льготами и/или пониженными страховыми тарифами.

Какая недвижимость подходит

Программа действует только на первичном рынке жилья:

Квартира в новостройке: как строящаяся (в этом случае вы покупаете по ДДУ у застройщика), так и готовая (по договору купли-продажи у юрлица или ИП; обычно их открывает тот же застройщик для реализации непроданных квартир после сдачи дома).

Любое жилье в малоэтажном комплексе: таунхаус или дуплекс (в постановлении они указаны как дома блокированной застройки), а также коттедж — все так же от застройщика.

Участок под строительство частного дома (ИЖС) или просто строительство частного дома. При этом стройка должна быть официальной — по договору подряда с юридическим лицом или ИП, и в банке придется уточнять требования к аккредитации проекта дома и компании-исполнителя.

Как видно, сейчас программа IT-ипотеки ориентирована в том числе на помощь застройщикам, поэтому на вторичный рынок она пока не распространяется. Однако в случае с обычной льготной ипотекой уже звучали предложения расширить ее на вторичку, — т. к. люди часто продают старую квартиру, чтобы потом в ипотеку купить новую побольше.

В каких банках можно взять льготную ипотеку

Как выбрать банк? В целом акционные ставки — это хорошо, но еще стоит учитывать удобство обслуживания: есть личные кабинеты, где можно сделать все от ежемесячных платежей до справок и досрочного погашения, в некоторых же банках из-за любой мелочи нужно идти в отделение. Еще выгодно брать в том банке, на карту которого вы получаете зарплату: меньше документов, быстрее одобрение.

Можно ли рефинансировать старую ипотеку

На сегодняшний день — нет. Нужно помнить, что цель программы — улучшить жилищные условия айтишников и предотвратить отток кадров за границу. Если у человека уже есть ипотека, — вероятно, он уже меньше нуждается в улучшении жилищных условий, да и переехать насовсем в другую страну с открытой ипотекой достаточно проблематично.

Более того, если ранее вы уже брали ипотеку с господдержкой: льготную, семейную, дальневосточную или сельскую, — в том числе как созаемщик или поручитель, то ставка под 5% для вас действовать не будет. Льготой на ипотеку можно воспользоваться только один раз.

Вероятно, в дальнейшем пересмотрят условия для рефинансирования обычной ипотеки, но пока такой возможности нет.

Что будет, если уволиться

В течение 3 месяцев после увольнения можно устроиться в аналогичную аккредитованную IT-компанию, — тогда условия, на которых вы взяли ипотеку, не изменятся. При этом нужно предупредить банк по форме, зафиксированной в договоре: письмом, звонком и т. д.

Если в течение 3 месяцев не сообщить банку о трудоустройстве в новую компанию, тот вправе повысить ставку. При покупке квартиры в новостройке или жилья на территории малоэтажного комплекса ставка может вырасти в пределах размера ключевой ставки ЦБ, действующей на момент заключения кредитного договора, + 2,5 п. п. (т. е. 16,5% при расчете на начало мая). Для остальных видов недвижимости — в пределах размера ключевой ставки ЦБ + 4,5 п. п. (т. е. 18,5% при расчете на начало мая).

То есть если вы взяли льготную IT-ипотеку на новостройку, а потом а) перешли на фриланс, б) устроились в неаккредитованную компанию или в) просто забыли сказать банку о новом месте работы, — вам придется платить ипотеку по ставке 16,5%. Это уместно, только если вы собираетесь быстро погасить ипотеку досрочными платежами. В остальных случаях очень невыгодно.

Если вы подходите под программу льготной IT-ипотеки, вам в бухгалтерию — за всеми документами и справкой об аккредитации компании. Если нет, — сейчас действует обычная льготная ипотека, пусть с более высокими ставками, но тоже вполне адекватными. Если вы уже взяли другую ипотеку процентов под 10-12 и сейчас кусаете локти, — не расстраивайтесь, ведь с тех пор цены на недвижимость все равно выросли :)

Ипотечный рынок резко изменился с началом пандемии. В апреле 2020 года правительство запустило льготную программу со ставкой под 6,5%, но продержалась она менее полутора лет. Новые условия по ипотеке с господдержкой, которые ввели в июле 2021 года, оказались менее выгодными и сильно ограничивали клиентов в выборе. Чтобы решить проблему, застройщики заключили соглашение с банками: появилась субсидированная ипотека со сниженным процентом.

Отвечаем на распространенные вопросы о новой программе.

Какие изменения произошли в ипотеке с господдержкой с июля 2021 года?

В начале июля ипотеку с господдержкой продлили еще на год, но условия программы изменились: сумма кредита уменьшилась с 12 до 3 млн рублей. Купить жилье на таких условиях теперь могут только те клиенты, которые планируют приобрести небольшую квартиру, накопили внушительную сумму для первого взноса, или хотят улучшить условия своего проживания.

Взять ипотеку с господдержкой по субсидированной ставке возможно от 3,05% при первоначальном взносе 15% и условии страхования жизни заемщика. Программа действует во всех регионах РФ.

Кто компенсирует разницу между стандартной и субсидированной ставкой?

Субсидируемая ипотека – всегда совместная, партнерская ставка от банка и застройщика. Поэтому недостающую разницу берет на себя строительная компания и оплачивает ее за клиента. Эта сумма выплачивается заранее и разовым платежом, чтобы впоследствии ни одна из сделок не была отменена.

Какие условия у семейной ипотеки?

Раньше льготной программой могли воспользоваться пары с двумя и более детьми, но с 1 июля 2021 года условия изменились. Теперь сниженная ставка действует и для семей с одним малышом, если первый или последующий ребенок родились с 1 января 2018 года.

Родители смогут взять ипотеку на срок от 12 до 20 лет под 1,8%. Первоначальный взнос составит от 15%, сумма кредита – от 600 тыс. до 12 млн рублей. При этом стоимость квартиры автоматически увеличится на 10%. Это обязательное условие, которое, как ни парадоксально, экономит деньги клиента.

Приведем пример. Если пара берет квартиру за 5 152 575 рублей в ипотеку на 20 лет со стандартной ставкой от 5%, то первоначальный взнос (15%) составит 772 886 рублей, а ежемесячный платеж – 29 000. Итого переплата за весь срок – 2 558 000 рублей.

Если пара возьмет эту же квартиру, но с субсидированной ставкой 1,8%, то стоимость квартиры увеличится до 5 667 833 рублей. Соответственно, первоначальный взнос тоже станет больше – 1 133 567 рублей. Несмотря на это, ежемесячный платеж уменьшится на 6 400 рублей и составит 22 600, а переплата за весь срок период будет 869 000 рублей. Получается на 1 689 000 рублей выгоднее. Для первоначального взноса клиенты могут воспользоваться материнским капиталом.

Что делать семьям без детей, которые хотят 3-комнатную квартиру, но не имеют больших накоплений?

Если у пары еще нет детей или ребенок родился до начала 2018 года, они могут воспользоваться специальными условиями субсидирования стандартной ставки. При первоначальном взносе в 15% ставка будет 5,8%, а если первый взнос составит 20%, то ставка уменьшится до 5,3%.Срок кредита тот же – от 12 до 20 лет.

Такие условия особенно выгодны для тех, кто планирует покупать многокомнатные квартиры, так как главное отличие заключается в сумме кредита – можно взять от 3 до 60 млн рублей. При этом стоимость жилья, как и в семейной программе, увеличится. Но клиент все равно выигрывает в сумме ежемесячного платежа и итоговой переплаты.

Почему при субсидированной ставке повышается стоимость квартиры?

Застройщик таким образом компенсирует разницу в процентной ставке для банка. Стоимость увеличивается только один раз и не влияет на выгоду клиента – ведь ежемесячный платеж и итоговая переплата уменьшаются.

Я хочу купить квартиру в Петербурге или Ленобласти, но живу в другом городе. Одобрят ли мне субсидированную ипотеку на этих условиях?

Оставить заявку на субсидированную ипотеку можно, проживая в любом городе. О дальнейших действиях расскажут сотрудники банка или представители застройщика.

Я планирую досрочно погасить ипотеку. Сколько я выигрываю в этом случае?

Этот вопрос решается индивидуально с каждым клиентом, так как все зависит от суммы ипотечного кредита. Если вы планируете досрочное погашение, обратитесь к сотрудникам застройщика или банка: они высчитают выгоду с учетом сумм, которые вы планируете вносить. Эксперты по ипотечному кредитованию на основе первого месяца аналитики подвели итоги спроса на ипотеку в новостройках: каждый второй на сегодня предпочитает брать ипотеку с субсидированной ставкой.

Автор статьи

Читайте также:

- В июле планируется взять кредит в банке на некоторую сумму условия его возврата таковы 31

- Ипотека в силу договора и в силу закона разница

- Может ли банк отозвать исполнительный лист у судебных приставов по кредиту

- Какая кредитная карта лучше сбербанк или альфа банк

- Счет 08 что отражается по дебету и по кредиту