Когда закончится кредитное рабство в россии

Обновлено: 28.04.2024

Человек, которому приходится тратить на обслуживание кредитов более 30% своего дохода, уже считается закредитованным, говорит директор по развитию продуктов Объединенного кредитного бюро (ОБК) Александр Ахломов. Отношение ежемесячных платежей к зарплате в России сейчас составляет чуть более 30%, хотя в некоторых регионах, например Калмыкии, Дагестане и Карачаево-Черкесии, доходит до 70%.

Хуже всего ситуация обстоит у россиян с небольшими доходами. «В основном они пользуются короткими необеспеченными кредитами и займами с высокой процентной ставкой, — говорит директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. — В результате в этой группе наиболее вероятны дефолт по кредитам или неисполнение обязательств.

Именно эта группа населения чаще всего оказывается в долгу у банков по нескольким кредитам. В теории им мог бы помочь вступивший в силу в октябре закон о банкротстве физлиц. Но на практике он подходит только тем должникам, у которых уже нет ни денег, ни имущества, говорит юрист общественной организации потребителей «Финпотребсоюз» Алексей Драч. Да и объявить себя банкротом не так просто: процедура пока кажется довольно сложной и дорогой.

РБК нашел нескольких героев, которые платят по кредитам основную часть своего дохода или даже больше, чем зарабатывают. Все они не имеют собственного жилья и должны платить арендную плату за снимаемую квартиру или комнату. Также часть расходов наших героев уходит на юридические консультации, без которых они теперь не принимают ни одного важного решения. Как выглядит кредитная ловушка для обычных российских граждан?

Жертва карточек

Долг перед банками: около 1 млн руб.

Количество кредитов: больше 4

Когда ей сократили зарплату (сегодня это около 30 тыс. руб.) и денег стало не хватать, она оформила кредитную карту в банке «Хоум Кредит», потом в Сбербанке, а следом еще в Тинькофф Банке и ВТБ24. Зарплаты на погашение долгов по этим картам не хватало — за счет одного кредита она гасила другой и так далее. «Банки предпочитали кредитовать именно картами, так как я не имела собственного жилья, — рассказывает Князева, перебравшаяся в Санкт-Петербург из Украины около 10 лет назад. — А подсказать, что заводить много кредитных карточек нельзя, было некому».

Получив зарплату, Князева делала минимальные платежи по картам, гасила часть собственного долга. Одну из карт время от времени даже удавалось погасить полностью. Однако постепенно она уходила во все больший минус. Вскоре юристы и банкиры посоветовали ей не иметь дело с картами, а оформить обычный потребкредит наличными и погасить задолженность с его помощью.

Князева отправилась в банк «Открытие», оформила потребкредит на 300 тыс. руб. на три года. С помощью этих денег она погасила свой самый большой долг по карте банка «Хоум Кредит» и частично по остальным. Но от карточной зависимости Князевой избавиться все равно не удалось: банкиры из «Открытия» в дополнение к кредиту наличными выдали ей еще две карты своего банка.

«Год назад дошло до того, что я платила полторы зарплаты, — рассказывает кассир. — Приходилось подрабатывать сверхурочно и жить в стрессе — только бы не просрочка». Понимая, что не справляется, Князева попросила в банке «Открытие» реструктурировать ее задолженность.

Банк пошел навстречу, растянул срок кредитов. Теперь Князевой надо платить банку «Открытие» в течение семи лет 29 тыс. руб. ежемесячно. Но и в этом случае избавиться от кредитных карт ей до конца не удалось. Как рассказывает женщина, одна карта (банка «Открытие») в реструктуризацию не вошла, и по ней нужно было платить еще 8 тыс. руб. в месяц. Кроме того, она по-прежнему должна Тинькофф Банку, Сбербанку и ВТБ24.

Общая сумма ее долга — около 1 млн руб., совокупные ежемесячные выплаты — около 55 тыс. руб. при зарплате 30 тыс. руб. и пенсии 10 тыс. руб. Князева фактически работает на эти кредиты, жалуется, что практически ничего не могла и не может потратить на себя. «За те деньги, что отдала банкам в виде процентов, могла бы купить комнату, которую сейчас снимаю», — говорит она.

Все беды сразу

Долг перед банками: около 500 тыс. руб.

Количество кредитов: 5

В июне 2015 года бухгалтер Ульяна Загуменная (37 лет) потеряла мужа — он умер от рака. Без отца остались двое детей 10 и 15 лет. Диагноз поставили в ноябре 2014 года, после чего он сразу потерял работу. Небольшие сбережения семьи ушли на лечение супруга. Муж Загуменной, по национальности русский, был гражданином Узбекистана, большинство бесплатных медицинских процедур были ему недоступны. Вскоре и сама Загуменная осталась без работы.

В Москве супруги снимали квартиру, а кредиты в банках начали брать еще в 2012 году. Деньги были необходимы на оформление мужу российского гражданства (сделать это в итоге не успели), аренду жилья и другие текущие нужды. Займы оформляли на супругу, так как только у нее есть российское гражданство. Последние кредиты брались уже для того, чтобы покрывать долги по предыдущим.

«Постепенно кредитная нагрузка заставила нас найти более дешевое жилье в Московской области, а также просить у банков реструктуризацию, — рассказывает Загуменная. — Но ни один банк на это не пошел». За месяц до смерти мужа женщина обратилась к юристу с просьбой помочь разобраться с долгами. В мае 2015 года супруги должны были Сбербанку (100 тыс. руб.), Банку Москвы, Райффайзенбанку, Тинькофф Банку и банку «Ренессанс Кредит» (по 50 тыс. руб.). Кроме того, оставалось погасить заем в размере 25 тыс. руб. в МФО «МигКредит», который женщина брала на лечение мужа. На текущий момент с учетом штрафов и пени общий долг Загуменной составляет около 500 тыс. руб.

После смерти супруга она искала работу, но в условиях кризиса смогла устроиться только на частную подмосковную фабрику, где занималась тем, что обрабатывала радиаторы отопления перед покраской. Ее зарплата составляла 20 тыс. руб. в месяц. Но и ее она потеряла — из-за болезни дочери ей пришлось брать больничный, испытательный срок она не прошла.

Летом юристу Светлане Шумовой, которая взялась представлять интересы Ульяны бесплатно, удалось договориться о реструктуризации со Сбербанком. Однако его так и не подписали — с учетом того, что Загуменная лишилась работы и платить ей нечем, заключать с банком договор смысла не было.

Проблемы большого города

Количество кредитов: 2

Три года назад Татьяна (просила не упоминать ее фамилии в статье) с супругом и двумя детьми-подростками переехали в Санкт-Петербург из маленького городка. Семья сняла квартиру. Жена вскоре устроилась работать в агентство недвижимости, муж — в автошколу инструктором, а дети начали готовиться к поступлению в петербургские вузы. Однако для того, чтобы устроиться на новом месте, им понадобились дополнительные средства.

В 2012 году семья оформила первый потребительский кредит на 350 тыс. руб. в банке «Ренессанс Кредит». Кредит был рассчитан на 4 года. Еще через год супругам снова понадобились деньги — на покупку нового автомобиля, на котором муж продолжил работать инструктором по вождению. Второй кредит в размере 300 тыс. руб. удалось взять в банке «Хоум Кредит» на 3 года.

«Мы уже заплатили большую часть долга, — рассказывает Татьяна. — В октябре 2015 года платежи по одному из кредитов уже должны были закончиться. Но в стране начался кризис, и наши доходы резко упали — примерно раза в три». Желающих обучиться вождению стало значительно меньше, на рынке недвижимости тоже наступили не лучшие времена. Женщине пришлось уйти из агентства, сейчас она работает мастером маникюра в небольшом салоне. А ее 49-летний супруг по-прежнему обучает немногочисленных учеников вождению.

Уже около года Татьяна и ее муж платят по двум кредитам меньше, чем должны, просрочка растет. «Всей семьей больше 50 тыс. руб. в месяц мы сейчас не зарабатываем, — говорит Татьяна. — Из них 30 тыс. руб. идет только на оплату квартиры. По кредитам надо платить 36 тыс. руб.».

Чего не стоит делать, чтобы не попасть в кредитную ловушку:

1. Заводить больше одной кредитной карты на одного работающего члена семьи

«Перекладывание денег с карты на карту и погашение одного долга за счет другого — это путь в никуда», — объясняет независимый финансовый советник, к.э.н, эксперт Института финансового планирования Саида Сулейманова.

2. Брать кредитную карту с лимитом выше трех зарплат

«Банки часто оформляют гораздо больший лимит, тем самым стимулируя к необоснованным тратам. Ограничение в три зарплаты не позволит попасть в кабалу», — советует Сулейманова.

3. Не создавать резервы

«Полагаться на заемные средства, не имея твердого дохода или сбережений, — это очень большая ошибка. Подушка безопасности — сбережений на случай потери работы — должна составлять 3-6 месячных доходов», — предупреждает Сулейманова.

4. Отказываться от страхования жизни

«По статистике половина просрочек по кредиту возникают из-за серьезных проблем со здоровьем. Страхование жизни — вещь необходимая», — уверена гендиректор компании «Персональный советник» Наталья Смирнова.

5. Забывать о возможности снизить ставку

«Если ваша кредитная история не испорчена, можно попробовать перекредитоваться под более низкую ставку в другом банке, сократить, таким образом, расходы по кредиту и улучшить свое финансовое положение», — предлагает Смирнова.

6. Отказываться от финансового планирования

«Возможно, впереди ожидаются крупные расходы, которые вы не учли и которые могут помешать выплатам по кредиту», — предупреждает Смирнова.

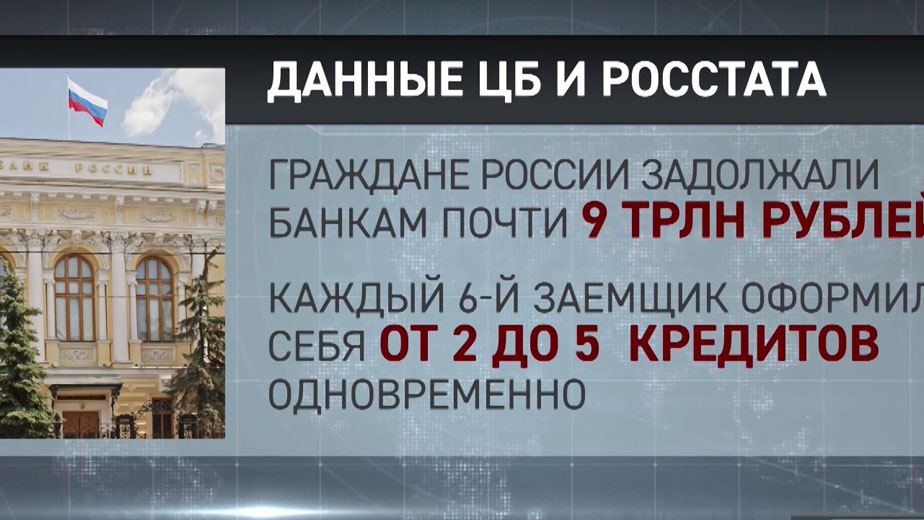

Инфографику к статье можно посмотреть на сайте источника.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Закредитованность россиян может достичь критического уровня в 2022 году. 45% заемщиков берут новые кредиты, чтобы обслуживать уже имеющиеся финансовые обязательства. Об этом свидетельствует исследование Международной конфедерации обществ потребителей (КонфОП).

Фото: Геннадий Черкасов

При этом уже со второй половины этого года Центробанк начнет применять прямые ограничения для банков и микрофинансовых организаций на сверхлимитные выдачи кредитов заемщикам с высоким показателем долговой нагрузки. Это может сделать положение людей, которые берут новые кредиты для того, чтобы обслуживать уже имеющиеся обязательства, безвыходным, если они не захотят воспользоваться процедурой банкротства.

Объемы потребкредитования продолжают расти. За декабрь 2021 года было выдано 1,64 млн таких видов займов, что на 5% больше, чем за тот же период 2020 года. Почти три четверти (74%) россиян в течение последних двух лет брали потребительский кредит, показал опрос КонфОП. Правозащитники выяснили, что в 44% случаях заемщиками становятся люди в возрасте 35–44 лет. Но больше всего опасений вызывает ответ на вопрос о том, зачем россияне берут кредиты. Около половины (45%) респондентов заявили, что берут новый заем, чтобы внести платеж по старым обязательствам. Другими словами, люди с высокой долговой нагрузкой уже не могут самостоятельно, без новых кредитов, обслуживать имеющиеся долги. Это фактически говорит об их преддефолтном состоянии. Отказ в новом кредите может привести к ситуации, когда люди не смогут вообще ничего выплачивать по своим обязательствам.

При выборе кредита больше всего россиян интересует процентная ставка: она важна для 34% респондентов. На втором месте — ежемесячный платеж — им в первую очередь интересуются 15% опрошенных при выборе банка для кредитования. На третьем месте оказались сумма кредита и форма подтверждения дохода: на это обращают внимание по 14% россиян. А при выборе банка для кредитования большинство граждан ориентируются на рекомендации знакомых (35%), привлекательные условия кредитования (19%) и рекламу кредита в чистом виде (14%).

О том, какие еще неприятные сюрпризы показало исследование профильной ассоциации, и что нужно делать тем, кто использует опасные финансовые стратегии, «МК» рассказал председатель правления КонфОП Дмитрий Янин.

- По вашей оценке, насколько тяжела проблема закредитованности в России? 45% повторного кредитования – это много или мало в наших условиях?

- Это очень много. Данные показатели свидетельствуют о том, что люди не могут самостоятельно расплатиться по своим кредитным обязательствам и вынуждены брать все новые и новые кредиты, но это не является решением проблемы. Таким способом заемщики просто еще больше загоняют себя в финансовую петлю.

- Как лучше всего поступать человеку в ситуации, когда денег не хватает на жизнь после погашения старого кредита?

- В таких случаях нужно сразу сообщить о возникшей проблеме в банк и попробовать совместно найти выход с помощью нового графика платежей. При понимании, что материальное положение в течение нескольких ближайших месяцев не восстановится, нужно искать возможности подачи заявления на банкротство.

- В Европе и США люди одновременно оплачивают по 2-3 кредита и это в подавляющем большинстве случаев не ведет к банкротсву. В России такая ситуация непременно станет критической, по вашему мнению?

- С другими странами здесь не стоит сравнивать. Там у граждан запросто может быть несколько кредитов, у них другие доходы и процентные ставки по кредитам ниже, поэтому возможно оплачивать по несколько счетов ежемесячно. А в России люди влезают в новые долги, чтобы расплатиться по имеющимся обязательствам. Это серьезное отличие.

- Каким образом на государственном уровне нужно решать проблему закредитованности людей?

- Решением проблемы мог бы стать институт внесудебного банкротства, который, к сожалению, в России так и не заработал. Программы реструктуризации проблемных кредитов самими банками в условиях отсутствия соответствующих законов и стандартов также не показали свою эффективность. К тому же они являются временным решением проблемы: обычно кредитные организации снижают ежемесячные платежи максимум на 6 месяцев, а такого срока может оказаться недостаточно для стабилизации материального положения заемщиков. Здесь возникает еще одна проблема: ответственный подход банков к кредитованию. На наш взгляд, в настоящее время кредитные организации уделяют недостаточно внимания оценке кредитной нагрузки и платежеспособности заемщиков, а также информированию о том, что нужно делать, если должники окажутся в сложной финансовой ситуации.

Каждый второй заемщик в России отдает за кредиты больше половины своих доходов, подсчитало Министерство экономического развития. А ведь министр Орешкин давно предупреждал: россияне погрязли в долгах как в шелках, чем сильно мешают развитию экономики. А еще такие проблемные кредиты чреваты невозвратами, а банкам не хотелось бы терять ни рубля.

Фото: Геннадий Черкасов

Теперь правительство судорожно придумывает, как долговую нагрузку населения отрегулировать. Пока додумались только до излюбленного в России приема: в любой непонятной ситуации — запрещай. С 1 октября кредиты получить сложнее. Банки стали рассчитывать предельную долговую нагрузку заемщика (отношение выплат по займу к размеру дохода), и если она превышает допустимый показатель, в ссуде отказывают. Технически такой прием может умерить пыл заемщиков, но ведь если человеку не дать денег, он не перестают в них нуждаться. Люди перестают брать кредиты в одном случае — когда им хватает доходов на все. Но когда перед государством стоит дилемма: дать (повысить зарплаты) или забрать (запретить кредиты), оно всегда выбирает второе.

Орешкин, как и подобает экономисту, подкрепил свои слова цифрами, внушительными и ужасающими. Из почти 40 млн россиян, имеющих кредиты, больше 50% своего дохода отдает половина из них. Министр такое положение вещей называет социальной проблемой и опасается массовых неплатежей по кредитам в 2021 году.

Но социальная проблема у нас не в том, кто и сколько отдает за кредиты, а в том, что без кредитов люди не выживают. Не от жадности они их берут, а от бедности. А бедность — это следствие экономического отставания, которое и должен преодолеть министр экономического развития. Но он у нас сдувает кредитный пузырь, хотя не видит, что его надувает. Как выразился сатирик Михаил Жванецкий, у нас борются с плесенью, когда нужно бороться с сыростью.

Есть ощущение, что власти на самом деле не хотят победить бедность. Во-первых, потому что это сложно и рискованно. Вот запреты вводить — беспроигрышный вариант: дешево и сердито, но как эффективно! Это как рану лечить ампутированием конечности. Во-вторых, бедность — мощный инструмент держать народ в узде. Психологи с социологами давно выяснили: нуждающиеся люди работают лучше, начальству не прекословят, от подработок не отказываются, трудятся сутками напролет и помалкивают.

Вот ужесточили выдачу кредитов и что теперь? Измотанным нищетой людям придется работать еще усерднее: кредитное рабство сменим на трудовое. Те, кто боится перетрудиться, пойдут воровать. Менее смелые и более доверчивые отправятся к «черным кредиторам» за «доступными» займами под 300% годовых.

Справедливости ради скажу, ограничивали долговую нагрузку и другие страны. Например, в Литве семье не дадут кредит, если выплаты по нему будут более 40% дохода. В Канаде и Израиле действуют ограничения для жилищных займов — не более 42% и 50% соответственно. Правда, в этих в странах ипотечная ставка составляет 3-4% годовых. А в России — 9,7% на минуточку (да и то лишь с недавнего времени, раньше была выше).

Впрочем, как говорил конструктор Королев: «Критикуешь — предлагай». Предлагаю три способа уменьшить кредитную нагрузку и сдуть кредитный пузырь, которого так боится Орешкин.

Снизить кредитные ставки. Собственно, Центробанк сейчас этим занимается, потому что экономика вроде как нормализовалась и усердно сдерживать инфляцию нет надобности. Но, помнится, ключевая ставка уже достигала комфортных 5% в 2013 году. А потом взлетела почти 17% в 2014-м, когда грянул кризис.

Списать проблемные долги. Россия же простила африканцам $20 млрд под предлогом, что эти деньги «эфемерные и невозвратные». А еще мы списывали долг киргизам, казахам, а также помогали деньгами половине третьего мира. Но 20 млн живущих за чертой бедности россиян — почему-то не целевая аудитория аттракциона неслыханной щедрости.

Победить бедность. По-настоящему. Забыть о позорных прожиточных минимумах и мизерных зарплатах. Финансировать не создание супероружия, строительство моста через океан и экспедицию на Венеру раньше американцев, а сделать бесплатным питание детей в школах, обеспечить семьи жильем, облегчить жизнь людям. Но нам давно перестали давать, так что скоро и отбирать уже будет нечего.

Население России закредитовано катастрофически: причем проблемы не только у "валютных" заемщиков, но и "рублевых". О том, насколько критичная ситуация сложилась с кредитами и растущими долгами, в программе "Реальное время" на Царьграде - валютная заемщица Ирина Ости, омбудсмен Павел Медведев и депутат Госдумы Валерий Гартунг.

Медведев: Ситуация ухудшается

Павел Медведев отметил, что за минувшие десять месяцев повысилось число обращений к омбудсмену "до такой степени, что мы уже не успеваем разрезать конверты".

"Ситуация тяжелая. Она не катастрофичная, в том смысле, что она от недели к неделе заметным образом не ухудшается. Но от месяца к месяцу, в течение последних двух, может быть, трех даже лет, она ухудшается", - констатировал Медведев.

По его оценке, динамика с закредитованностью в России очень нехорошая. Часто российскую закредитованность сравнивают с западной и пытаются понять, какую часть доходов граждане должны тратить на обслуживание своих долгов, однако, обратил внимание Медведев, во всем мире, за редчайшим исключением, кредитование населения приводит к тому, что денежный поток идет от банков к людям. В России кредитование привело к тому, что огромный денежный поток идет от людей к банкам.

"Кредитование состоит в том, что граждане платят банкам. Причем очень заметную часть своих доходов. Поэтому, когда мы пытаемся сравнить расходы на обслуживание долга с доходом, мы должны помнить, что в аналогичном случае за границей люди отчасти обслуживают свои долги за счет потока средств, который перетекает от банков к людям. У нас этот поток, еще раз повторяю, идет в сторону банков", - отметил омбудсмен.

Сухие цифры – 38 миллионов должников

По данным, которые привел Медведев, в период с 1 октября 2015 по 1 октября 2016 задолженность уменьшилась на 30 миллиардов рублей. "Но ведь вопрос не только и не столько в теле долга, а в тех процентах и еще других расходах, которые вынуждены граждане выплачивать для того, чтобы обслуживать свой долг. Так вот, для обслуживания долга приходится тратить приблизительно 3,5 триллиона рублей в год", - привел цифры уполномоченный. При этом долги висят на 38 миллионах граждан, и многие из них имеют малые доходы.

"Эти 38 миллионов имеют в год приблизительно 11,5 триллионов доходов. А 3,5 триллиона надо платить", - подчеркнул омбудсмен.

Гартунг: Отменить кредитное рабство

Депутат Валерий Гартунг рассказал, что согласно законопроекту "Отмена кредитного рабства" предлагается, чтобы "государство вмешивалось не тогда, когда банки проходят процедуру банкротства, и триллионы рублей тратило на оздоровление банков, а тогда, когда у граждан возникли проблемы с банками, и напрямую с гражданами решало проблемы". "Мы посчитали, что если государство превентивно начнет вмешиваться в проблемы граждан, когда они не могут обслуживать кредиты, то на порядок меньше государство будет тратить денег. Потому что деньги будут не через банковскую систему проходить, деньги господдержки, а напрямую гражданам попадать", - сказал политик.

Гартунг пояснил, что в качестве "коллектора" выступит государство, которое от банка дает свои казначейские обязательства и уже само решает проблему с кредитором, ведет переговоры, реструктуризует долг. "Да, государство здесь теряет деньги, но гораздо меньшие, чем оно теряет, когда проводит процедуру оздоровления. Когда у нас по 90 миллиардов при банкротстве банков теряется, одного только банка теряется", - подчеркнул депутат.

По его оценке, это самая такая болевая точка сегодня - и больше всех ударило по валютным заемщикам. Они как раз "на острие попали": до 2008 года курс был 24-25 рублей, а сейчас - около 65. "При скачке курса разница в 40 рублей фактически обнулила все платежи, которые были у граждан, которые взяли валютную ипотеку. И они еще больше должны стали. Мало того, упала цена на квартиры. У них кредиты, не только они не могут их обеспечивать, им доходы не позволяют, у них и залога не хватает теперь. То есть, они фактически сегодня в банкротном состоянии", - резюмировал Гартунг.

По его мнению, нужно принудительно переводить обязательства граждан в национальную валюту. Но пока препятствие создают ЦБ и банки, а также лобби в правительстве (поскольку при падающей экономике растет прибыль банковского сектора).

Ости: Заемщики борются

По данным, которые привела Ирина Ости, в судах находится более 2,5 тысяч семей - именно по кейсам валютной ипотеки. "Внутри сообщества, как вы знаете, люди вынуждены были объединиться, для того чтобы защищать свои интересы, права, свободы в первую очередь, наверное, свободу от нищеты и от банковского рабства. На сегодня известно о 150 случаях, конкретных уже, с исполнительным производством", - сказала она.

В результате у многих людей банки взыскали квартиры. При этом, продолжила Ости, если не хватает стоимости объекта залога, то остаток долга (валютный!) невозвратный. "Остаток долга – это снова на человека. Дальше включается история про банкротство".

По ее словам, в соответствии с действующей редакцией закона о банкротстве физических лиц, даже после окончания процедуры банкротства банк в любой момент времени имеет право, в течение всей жизни этого человека, через суд возобновить эту процедуру.

"То есть, это навсегда, это forever, - подчеркнула Ости, - Если курс еще увеличится (потому что долг зафиксирован в валюте), я буду должна вечно, то есть, навсегда".

Рублевых должников – почти 4 миллиона

Как отметили Гартунг и Медведев, виновны все три стороны – банк, государство и заемщик, и все должны разделить ответственность.

"Должен был подумать. Сильнее виноват тот, кто выдал кредит, и государство. Ну, вот, как минимум, надо на троих разложить затраты. Затраты возникли сейчас. Теперь финансово неграмотный заемщик. Грамотность заемщика имеет смысл тогда, когда у него есть выбор. Очень многие заемщики не имели выбора, они должны были либо отказаться от квартиры, либо взять кредит в валюте. Потому что некоторые банки брали дешевые кредиты в валюте за границей, им надо было валюту куда-то деть. И они выдавали кредиты в валюте, не предлагая альтернативы. Потому что рублей у них не было, а валюта была", - пояснил Медведев.

Между тем выросло и число рублевых должников, отметил омбудсмен. На данный момент – почти 4 миллиона человек. "Они жалуются на то, что они либо работу потеряли либо, что значительно чаще, они потеряли доход. Потому что у нас фиктивная занятость очень широко распространена, такая советская: нельзя уволить человека, а можно ему зарплату не платить".

Реструктуризация: днем с огнем не отыщешь должника

По словам Медведева, в первые два года обращение за реструктуризацией было счастьем. "Если просили реструктуризацию, почти всегда ее можно было обеспечить, даже если человек "наследил" в банке, поссорился там со своим менеджером. Через голову менеджера можно было обратиться к руководителю банка. А руководитель банка был заинтересован в реструктуризации. А мораль человека такая: если он может платить и уменьшать свой долг, он платит. А если его обложили пенями и штрафами и он уже понимает, что расплатиться не может, он не платит ничего. Банку выгодно, чтобы платили. Поэтому, если просят реструктуризацию, надо предоставить. Предоставляли".

Теперь же, по словам омбудсмена, найти должника одного банка "не удается даже днем с огнем". Общий случай – это должники четырех-пяти банков, а на "хвосте" еще микрофинансовые организации.

Подписывайтесь на канал "Царьград" в Яндекс.Дзен

и первыми узнавайте о главных новостях и важнейших событиях дня.

Банк России предложил новые меры, ограничивающие деятельность микрофинансовых организаций. В то же время для МФО предусмотрены и послабления. Поможет ли это избавить население от «кредитного рабства»?

Истории о предоставлении населению кредитов под космические проценты, после чего люди не могут их погасить и становятся жертвами коллекторов, – не редкость в нашей стране. Реклама многих МФО обещает быстрое предоставление денег в долг без всяких лишних справок и поручителей. Этим методом часто пользуются люди, уже имеющие один или более кредитов: они берут новый заем, чтобы частично рассчитаться с предыдущими.

Таким образом гражданин попадает в ловушку – зависимость от банковских кредитов и займов в МФО. Это явление уже получило название «кредитного рабства». К такому «рабству», кстати, относится и поведение заемщиков, набирающих кредиты, погашение которых превышает доходы гражданина.

ЦБ России, между тем, выступил с неожиданным для многих игроков рынка кредитования предложением – ограничить по кредитам ставку погашения в день из расчета полной стоимости кредита. Сейчас ЦБ ежеквартально устанавливает такие ограничения; на IV квартал 2018 года максимально возможная ставка – 841,783% годовых по «займам до 30 тысяч на срок до месяца»; при этом размер процентов не может превысить тело долга более чем в три раза. Теперь же, устав каждый квартал вычислять множество параметров, ЦБ намерен ограничить размер долга планкой в 1% в день. Участники рынка уже бьют тревогу – решение ЦБ грозит нанести по ним очень серьезный удар.

ЦБ опомнился

Банк России предлагает внести изменения в законы «О потребительском кредите (займе)» и «О микрофинансовой деятельности и микрофинансовых организациях». Причем эти поправки еще в ноябре 2017 года прошли первое чтение. Новые изменения будут предложены ко второму чтению в Госдуме.

В новых предложениях ЦБ есть ряд узловых моментов. Первое мы уже упомянули – ограничение ставки до 1% в день. Второе – ставка по кредиту в любой день пользования кредитом не может превышать среднерыночное значение полной стоимости потребительского кредита более чем на треть. Что это значит?

Банк России раз в квартал рассчитывает не только предельное, но и среднерыночное значение полной стоимости потребительского кредита. Оно вычисляется по данным 100 крупнейших кредиторов, выдавших займы в прошлом квартале. Оцениваются как кредиты банков, так и МФО, а также кооперативы и ломбарды.

Третье предложение – для кредитов и займов сроком до одного года штрафы и проценты не должны начисляться после того как их сумма превысит сумму кредита в 1,5 раза. Сейчас, повторимся, действует ограничение «в 3 раза»: взяв 10 тыс. рублей, ты не можешь отдать более 40 тыс.

Сейчас же многие организации, которым определение «жадных ростовщиков» подходит больше, чем «микрофинансовые организации», выдают займы под огромные проценты и пользуются отсутствием жестких ограничений. Поэтому и выходит, что сумма условного ежедневного погашения кредита такой МФО выглядит незначительной, однако в расчете на реальный срок погашения, да еще с учетом дополнительных процентов и штрафов гражданин оказывается должен совсем другие суммы.

Так, например, в августе 2018 года Бюро кредитных историй (БКИ) массово стали заявлять о резком росте среднего размера кредитов для населения. По данным Национального бюро кредитных историй (НБКИ), средний размер кредита наличными во II квартале года достиг 196,8 тыс. рублей, что на 35,5% больше, чем за тот же период 2017 года. Также было заявлено, что резко выросла доля заемщиков с двумя и более кредитами, что как раз хорошо иллюстрирует принцип «банковского рабства».

Еще одна проблема состоит в том, что такие заемщики являются очень привлекательными для банков и МФО. Они выглядят хорошими плательщиками, так как в срок обслуживают свои долги, но это ведь достигается за счет новых и новых кредитов.

Это рост кредитов не потому, что люди имеют возможность жить лучше, что называется, занимаются опережающим потреблением. Рост кредитов связан с тем, что все большее количество людей не может выживать или не может жить нормально за счет текущих доходов. И они попадают в долговую кабалу. Люди погружаются в безысходность. И рост потребительского кредитования – одно из проявлений роста бедности на самом-то деле,

– заявил Царьграду экономист Михаил Делягин.

Принцип мягкой силы

Было бы крайне полезно, если бы ЦБ поставил заслон всем недобросовестным МФО сразу и навсегда. При этом мы ведь говорим о легальных организациях, тогда как на рынке есть и теневая зона, в которой работают «черные кредиторы».

Но Банк России полагает, что резкие меры могут обрушить рынок потребительского кредитования, а значит, давление должно усиливаться постепенно.

ЦБ предлагает ввести новые правила с 1 июля 2019 года. До этого предусмотрен льготный период, когда все предлагаемые регулятором изменения будут смягчены. Так, процент в день будет составлять не 1%, а 1,5%. Со штрафами тоже не все будет гладко: ЦБ предлагает достичь ограничения в 1,5 размера кредита лишь ко второй половине 2020 года. МФО пока смогут начислять штрафы до 2,5 размера всего кредита, а с июля 2019 года по июль 2020 года – в двукратном размере.

По данным БКИ «Эквифакс», которые приводит РБК, под ставки выше 365% займы выдают сегодня подавляющее большинство МФО – 95-97%. В то же время сектор уже готовится к ужесточению регулирования, которое формально началось в конце 2017 года. До этого полная стоимость кредитов лишь росла, устанавливая рекорд за рекордом.

Но МФО продолжили брать свое с населения: только по официальным данным портфель этих организаций за июль-сентябрь 2018 года вырос с 98,5 млрд рублей до 112 млрд рублей. Прирост на 13,5 млрд рублей – это и есть те деньги населения, которое продолжает набирать долги и нести деньги в МФО.

Что дальше?

Удар по недобросовестным МФО все же будет. В начале сентября комитет Госдумы по финансовым рынкам выступил с инициативой ограничить их деятельность еще с одной стороны. Если ЦБ предлагает снизить размер ставки до 1% в день, то в комитете намерены запретить МФО выдавать займы, если их погашение будет требовать более 50% совокупного дохода семьи заемщика.

«Довольно быстрыми темпами растет закредитованность нашего населения по необеспеченным займам – прежде всего, со стороны микрофинансовых организаций. Такие организации, выдающие займы под 700% и более, можно сравнивать с «черными кредиторами». Граждане, имеющие невысокие доходы, расплатиться по таким займам объективно не могут», – сказал Царьграду глава комитета Госдумы Анатолий Аксаков.

Логика в этом прослеживается очень хорошо. Если нельзя запретить гражданам делать новые долги, то можно хотя бы запретить МФО и банкам выдавать займы безнадежным заемщикам. Такая мера должна по идее привести к выводу из тени нелегальных МФО. Обе инициативы – ЦБ и комитета Госдумы – уже в ноябре могут быть приняты в качестве поправок в законодательство.

Но нельзя не сказать, что вопрос «черных кредиторов» остается открытым. И хотя, по словам господина Аксакова, в поправках есть нормы, запрещающие такую деятельность, очевидно, что тому или иному гражданину не составит труда пойти за новыми деньгами к ростовщикам-нелегалам. На них не будут действовать ни нормы о ставках, ни ограничения на выдачу займов, разоряющих граждан.

Подписывайтесь на канал "Царьград" в Яндекс.Дзен

и первыми узнавайте о главных новостях и важнейших событиях дня.

Автор статьи

Читайте также: