Маржинальное кредитование что это

Обновлено: 26.07.2024

Чтобы доход от инвестиций был ощутимым, нужно много вкладывать. Возникает вопрос: где взять деньги, если все свободные средства уже инвестированы, а подвернулась хорошая сделка. Вот тут на помощь может прийти маржинальное кредитование — кредит на покупку ценных бумаг. Разберем, что это за возможность, кому подходит и сколько стоит.

Что такое маржинальное кредитование

Если для совершения сделок своих денег не хватает, можно взять кредит у брокера — это и есть маржинальное кредитование. Кредит должен быть обеспечен маржой — активами на брокерском счету инвестора. Ценные бумаги и деньги выступают в качестве этой маржи, можно сказать залога. Учитываются и те ценные бумаги, которые уже куплены, и те, которые планируется купить за счёт кредита.

Взять в кредит можно сумму, превышающую капитал в несколько раз. Это соотношение называется кредитное плечо. Размер плеча показывает отношение собственных средств к общей сумме сделки. Так, при кредитном плече 3 к 1 инвестор сможет инвестировать на сумму в три раза больше, чем у него есть собственных средств. Например, если у него на счету 100 000 ₽, он сможет приобрести акций на 300 000 ₽.

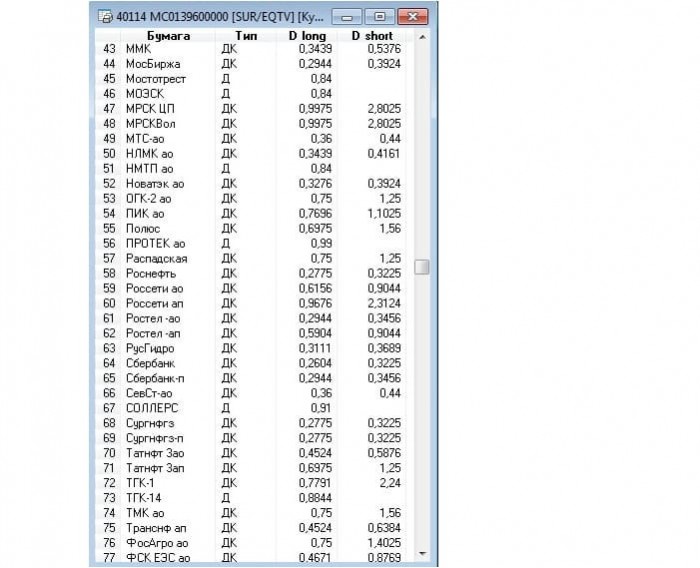

Размер кредитного плеча рассчитывается с учетом ставки риска для каждой ценной бумаги. Ставки риска для Московской и Санкт-Петербургской бирж обновляются ежедневно. Брокеры используют эти ставки, но могут их увеличивать.

Схема кредитного плеча

Кредитное плечо можно подключить, если вы пройдете соответствующий тест в приложении ВТБ Мои Инвестиции или личном кабинете.

Квалифицированным инвесторам услуга доступна автоматически, но включить её нужно всё равно самостоятельно также в ВТБ Мои Инвестиции или личном кабинете.

Далее, если вы, например, купите ценную бумагу, на которую у вас не хватает денег, недостающая сумма будет предоставлена взаймы, о чём вы будете проинформированы.

Сколько стоит маржинальный кредит. В течение дня такое заимствование ничего не стоит. Можно неограниченное количество раз бесплатно взять в кредит у брокера и вернуть деньги или бумаги. Но если инвестор возвращает кредит не сразу, то за каждый день пользования средствами брокера придется заплатить. Проценты по такому кредиту — это комиссия за перенос открытых позиций на следующий день в размере 10–20% годовых. Например, чтобы занять 100 000 ₽ на неделю, надо заплатить не более 200−400 ₽.

Брокеры предлагают три формы маржинального кредитования:

лонг, или «длинная позиция», — взять кредит на покупку ценных бумаг,

шорт, или «короткая позиция», — взять в кредит сами ценные бумаги,

занять деньги под залог ценных бумаг.

Лонг. Если инвестор уверен, что стоимость ценных бумаг в ближайшее время увеличится, но денег на их покупку не хватает, он может занять у брокера недостающую сумму. Когда ценные бумаги подорожают, их можно будет продать и получить доход. Если котировки, наоборот, пойдут вниз, придется продать их себе в убыток и покрыть долг перед брокером.

Например, появилась новость, что «Яндекс» покупает банк «Тинькофф». Инвестор думает, что акции «Яндекса» вырастут, и хочет их купить, чтобы получить прибыль. На его брокерском счету 100 000 ₽ — получить большую прибыль в абсолютном значении вряд ли получится.

Тогда он берёт кредит у брокера ещё 300 000 ₽ и на все деньги покупает акции по 4 527 ₽ — 88 штук. За неделю бумаги подорожали до 5 095 ₽, инвестор их продал и заработал на этом 48 360 ₽. Он уплатил брокеру проценты за пользование кредитом и всё равно остался в плюсе.

Если бы он приобрёл акции только на свои деньги, то прибыль оказалась бы меньше. Кредит от брокера увеличил сумму сделки и выгоду от неё.

Шорт . Инвестор может взять взаймы у брокера не деньги, а сами ценные бумаги, и продать их. Когда стоимость бумаг падает, он их выкупает и возвращает брокеру. Разница от цены продажи и цены покупки — доход инвестора. Но если акции не подешевеют, то придется купить их по повышенной цене, чтобы вернуть брокеру, — тогда инвестор будет в минусе.

К примеру, инвестор изучил отчет Intel за III квартал 2020 года и решил, что падение выручки и прибыли негативно скажется на акциях компании. Он взял в кредит на доступную сумму акции Intel, продал их. Уже к концу торговой сессии, дождавшись снижения их цены на 9,4 %, выкупил ту же партию бумаг за меньшую сумму и вернул их брокеру. За сделки в течение одного дня даже проценты платить не пришлось.

Вывод средств под залог бумаг. Бывает, что все деньги инвестора — в ценных бумагах, а ему срочно нужны наличные. Брокер может дать в кредит определённую сумму под залог этих бумаг, чтобы инвестор вывел её на свой счёт в банке. Когда инвестор продаст ценные бумаги, то вернёт долг брокеру и заплатит ему комиссию за пользование заёмными средствами.

Такой маржинальный кредит инвестор может использовать, если срочно нужны деньги, а на брокерском счёте только акции, облигации или ETF. Если он их продаст сейчас, то деньги на брокерский счёт, как правило, поступят не сразу, а только через два рабочих дня после сделки, с задержкой в соответствии со стандартным режимом биржевых торгов Т+2. Деньги можно вывести без ожидания только за счёт кредита от брокера, заплатив ему за эти два дня проценты.

Как совершать сделки в кредит

Чтобы открыть шорт-позицию и занять ценные бумаги у своего брокера, нажмите кнопку «Продать» возле выбранных акций, которых у вас нет. После этого вы окажетесь должны соответствующее количество акций, которые можете вернуть тогда, когда посчитаете нужным. В портфеле отобразится отрицательное количество бумаг. Дождитесь снижения их цены, чтобы купить подешевле и вернуть их брокеру.

Для открытия лонг-сделки достаточно купить выбранные ценные бумаги, используя средства, доступные в рамках маржинального кредита. Эта сумма показана при сделке, и, когда не хватает своих денег, можно приобрести бумаги с привлечением денег брокера нажатием одной кнопки в приложении.

Маржинальная торговля доступна в приложении ВТБ Мои Инвестиции

Как это работает для инвестора

Маржинальная торговля не подходит новичкам-инвесторам. Для совершения сделок с маржинальным кредитованием нужны опыт и знания для анализа ситуации. А ещё инвестор должен уметь держать себя в руках и не рисковать бездумно.

Начинающий инвестор может использовать кредит, когда у него не хватает денег для сделок с бумагами сейчас и он вскоре планирует пополнить счёт, но для спекуляций этого делать не стоит. Нужно хорошо разобраться в нюансах, прежде чем использовать маржинальное кредитование.

Так, некоторые новички считают, что могут перехитрить рынок и найти лёгкую возможность заработать. И, бывает, пытаются использовать шорт-позиции в маржинальной торговле, чтобы получить доход от дивидендного гэпа — падения стоимости акций после выплаты дивидендов. Они хотят взять в долг акции перед дивидендной отсечкой, когда цена высока, продать их, а на следующий день приобрести то же число акций, но уже по сниженной цене из-за коррекции. Но это не сработает — брокер из-за передачи взаймы бумаг не получил свои дивиденды, соответственно, он автоматически заберёт эту сумму вместе с процентами по кредиту.

Другие новички просто «пролетают» — покупают акции с привлечением маржинального кредита в расчёте на повышенный доход, но бумаги дешевеют. Так они теряют больше.

Опытный трейдер с помощью маржинального кредитования может увеличить свой доход от своевременного заключения сделок. Например, если он услышит новость о планах компаний об объединении, то может приобрести акции этих компаний в кредит, чтобы сыграть на повышении. А если узнает о запрете на перелёты, возьмёт в долг акции авиакомпаний, чтобы получить доход от падения их стоимости.

Маржинальное кредитование помогает увеличить доступный капитал, даёт свободу манёвра, решает технические вопросы по внесению средств на счёт и повышает возможный доход.

Риски при маржинальном кредитовании

У кредитного плеча мультипликативный эффект — оно увеличивает результаты инвестирования. Но это работает и в обратную сторону — потери от неудачной сделки при использовании кредитного плеча будут больше.

Чтобы минимизировать риски при использовании кредита от брокера, важно учесть эмоции, горизонт планирования и вероятность маржин колла.

Влияние эмоций. Азартному человеку на фондовой бирже делать нечего. Он рискует всеми своими деньгами, а при сделках с кредитным плечом ещё быстрее может потерять всё. Пока инвестор не владеет собой, ему нельзя использовать маржинальное кредитование. Из-за эмоций при использовании кредитного плеча можно оказаться в минусе.

Краткосрочная перспектива. Использовать кредитование вдолгую очень рискованно. Если купить акции с использованием маржинальной торговли и держать несколько месяцев, их стоимость может сильно измениться. Инвестор ждёт, что они подорожают, а они, наоборот, могут сильно подешеветь. Да и комиссии за каждый день кредитования никто не отменял — это дополнительные затраты, уменьшающие доход инвестора.

Маржин колл. Маржа — это обеспечение по кредиту. Брокер рассчитывает обеспечение автоматически, учитывая общую стоимость бумаг на счёте. Если маржа снижается ниже допустимого уровня, брокер сам возвращает свои деньги — принудительно продаёт бумаги и забирает кредит. Это называется маржин колл. При такой автоматической сделке инвестор остаётся с убытком.

При заключении сделки в кредит рассчитывается необходимое обеспечение — начальная маржа. Чтобы её рассчитать, нужно стоимость бумаги умножить на её ставку риска, установленную биржей. Минимальная маржа, при которой сработает маржин колл, — это половина начальной маржи:

Например, ставка риска по акциям ВТБ на бирже 22,65 %, один лот этих бумаг стоит 377,6 ₽. Чтобы его купить в кредит, необходимо обеспечение в размере 377,6 · 22,65 % = 85,5 ₽ — это и будет начальной маржой.

Минимальная маржа при этом вдвое меньше — 42,8 ₽. Если цена этих акций в какой-то момент уменьшится с 377,6 до 334,8 ₽, то инвестору грозит маржин колл, ведь обеспечение упадёт ниже минимального уровня маржи. Но чтобы маржин колл действительно наступил и брокер принудительно продал просевшие акции, они должны будут ещё немного подешеветь. Потому что когда один лот акций стоит 334,8 рублей, то и минимальная маржа — обеспечение — уменьшается, будет уже (334,8 · 22,65 %) : 2 = 75,8 : 2 = 37,92 ₽. Чтобы посчитать точную цену, можно воспользоваться формулой:

Не нужно всё это рассчитывать вручную — брокер рассчитает обеспечение по кредиту. Так, в приложении ВТБ Мои Инвестиции есть показатель уровня достаточности средств. Когда он синий — всё в норме, если жёлтый, то обеспечение стремится к минимальной отметке и лучше его увеличить, а если красный — обеспечения недостаточно и инвестору грозит маржин колл.

В приложении ВТБ Мои Инвестиции есть расчёт маржи и показан уровень достаточности средств

В такой ситуации лучше заранее внести дополнительные деньги на счёт, чтобы обеспечить достаточное покрытие по кредиту. Тогда не придётся возвращать брокеру деньги раньше времени, не получив доход.

Основной недостаток кредитного плеча — оно работает и в ту, и в другую сторону: увеличивает как доход, так и потери. Если инвестор вложит с помощью кредитного плеча не только свои 100 000 ₽, а уже 500 000 ₽, то при уменьшении цены акций на 10 % он потеряет не 10 000 ₽, а целых 50 000 ₽. Именно из-за этого мультипликативного эффекта и нужно с повышенной осторожностью относиться к сделкам с использованием маржинального кредитования.

Что надо знать о маржинальном кредитовании

Новичку не подходит — можно не только потерять свои деньги, но и остаться должным.

В кредит у брокера можно взять деньги, ценные бумаги или определённую сумму под залог ценных бумаг.

Сначала — анализ ситуации, потом — кредит. Без оценки рисков брать кредит опасно.

Брокер может продать бумаги принудительно, если они падают в цене и маржа снижается ниже допустимого уровня.

Комиссия брокера может доходить до 10−20 % годовых, но внутри дня занимать у брокера можно бесплатно.

Использовать для долгосрочных инвестиций рискованно.

С помощью него можно получить не только доход, но и убыток — кредитное плечо одинаково работает в обе стороны.

Многие слышали, что на бирже можно заработать не только на росте стоимости ценных бумаг, но и на их снижении, что может быть не всегда понятно биржевым новичкам. Подобного рода возможности реализуются с помощью маржинального кредитования — специальной формы брокерского кредита, при котором брокер выделяет трейдеру деньги или ценные бумаги под залог имеющихся у того активов (денежных средств и ценных бумаг) для совершения биржевых сделок. При этом активы трейдера, под которые выделяются средства брокера, называются маржой. В данной статье мы разберём, что такое маржинальная торговля, каким образом она производится и что именно даёт трейдеру.

Маржинальные покупки

Если трейдер уверен в растущем тренде ценной бумаги, то он может взять у брокера дополнительное количество денежных средств и приобрести большее количество акций, что в случае успеха сделки способно принести большую прибыль. Так, если на счёте трейдера один миллион и он берёт у брокера ещё один миллион заёмных средств, то в случае роста бумаги на 10% трейдер получит уже не 100 тысяч прибыли, а 200 тысяч, то есть в два раза больше. Закрыв сделку с прибылью, трейдер возвращает брокеру заёмные средства, оставляя увеличенную прибыль на своём счёте. С маржинальной торговлей тесно связано понятие плеча, или, как его ещё называют, размер кредитного рычага (leverage) — отношение собственных средств к заёмным. Если трейдер не применяет маржинальное кредитование, то он не использует плечо, если же, как в нашем примере, трейдер на один миллион своих средств получил один миллион заёмных (отношение 1:1), то можно сказать, что трейдер взял плечо, размер которого равен единице.

Однако, помимо потенциала повышенной прибыли, использование маржинальной торговли несёт и повышенный риск. Если бы цена акции в подобном примере снизилась на 10%, то трейдер получил бы 200 тысяч убытка вместо 100 тысяч. Помимо риска трейдера, маржинальная торговля предполагает ещё и риск брокера, ведь он занимает средства трейдеру, не имея представления о плане трейдера на сделку и его мотивах. Естественно, брокер контролирует свой риск, вводя два уровня маржи.

При развитии негативного движения по позиции брокер вводит уровень начальной маржи (средств клиента), при достижении которого больше не предоставляются средства в кредит на дополнительное открытие маржинальных позиций. А также при развитии более глубокого убытка может быть достигнут уровень минимальный маржи, при достижении которого брокер закрывает маржинальную позицию, стремясь обезопасить свои средства. Подобную ситуацию ещё называют маржин-колл (margin call). Таким образом брокер обеспечивает свою финансовую безопасность в подобных сделках. Естественно, выдавая средства трейдеру, брокер оценивает ликвидность ценной бумаги, чтобы иметь возможность закрыть позицию трейдера при развитии негативного сценария. И чем ликвиднее ценная бумага, тем большее количество денежных средств готов выделить брокер для её маржинального приобретения.

Подобного рода кредит уже заранее одобрен трейдерам, открывающим торговый счёт, и получать какие-либо дополнительные одобрения не требуется. Чтобы совершить маржинальную покупку, нужно провести стандартную сделку купли на количество средств, превышающих сумму на торговом счёте. Также, чтобы вернуть брокеру деньги, сделку нужно просто закрыть — расчёты произведутся автоматически. Что касается стоимости обслуживания маржинального кредита, то его предоставление внутри дня является бесплатным, а при переносе подобной позиции через ночь со счёта спишется сумма, равная ставке маржинального кредита (в зависимости от выбранного тарифа), разделённой на 365 (количество дней в году), от предоставленной брокером суммы.

Маржинальные продажи

Осуществлять заработок на рыночном снижении позволяют маржинальные продажи, или, как их ещё называют, короткие продажи (short). При реализации данного сценария брокер предоставляет трейдеру ценные бумаги для продажи по текущей рыночной цене. Осуществив продажу, вырученные деньги блокируются (как мера контроля риска брокера) на счёте трейдера. При последующем снижении курсовой стоимости ценной бумаги трейдер её покупает уже по меньшей цене и возвращает акции брокеру, оставляя полученную прибыль себе. Данный способ извлечения прибыли становится возможным, потому что брокер предоставляет в этом случае не деньги, а именно ценные бумаги, чтобы трейдер их сперва продал, а потом откупил по более дешёвой цене и вернул брокеру.

В случае с маржинальной продажей бумаги предоставляются трейдеру под обеспечение его собственными средствами для финансовой безопасности брокера, в случае с маржинальной покупкой обеспечением являются купленные бумаги. То есть если трейдер на один миллион своих средств взял у брокера акций на один миллион, а бумаги снизились на 10%, то трейдер, закрыв сделку, получит 200 тысяч. А если трейдер осуществил подобную продажу и цена бумаги пошла вверх, то брокер также вводит уровни маржи (начальной и минимальной), при достижении которых он сперва перестанет дополнительно финансировать трейдера, а после закроет убыточные позиции, снижая степень риска. Чтобы осуществить короткую продажу, следует продать тот актив, который отсутствует в портфеле трейдера. Закрытием короткой продажи является следующая эквивалентная покупка. Возврат брокеру принадлежащих ему ценных бумаг произойдёт автоматически.

Для короткой продажи доступен определённый перечень ликвидных ценных бумаг, списки для маржинальной покупки и продажи не совпадают. Также может различаться и размер собственных средств трейдера для маржинальных покупок и продаж как по отдельно взятой бумаге, так и по различным бумагам.

Список бумаг для маржинальной торговли можно увидеть в торговом терминале QUIK в таблице «Купить/Продать». В данной таблице представлен перечень бумаг для маржинальной торговли, справа от бумаги в столбце «Тип» отображены доступные маржинальные операции:

- «Д» — длинная позиция — доступна маржинальная покупка;

- «К» — короткая позиция — доступна маржинальная продажа;

- «ДК» — доступны и маржинальная покупка, и маржинальная продажа.

Коэффициенты дисконтирования D long и D short помогают определить, на какое количество средств по бумаге можно открыть соответствующую позицию. Так, если для «Роснефти» D long равен 0,2775, то при наличии на счёте 1 000 000 руб. трейдер может открыть позицию на 3 603 603 руб. Данная сумма денежных средств для открытия маржинальной позиции получилась как частное от деления размера средств трейдера 1 000 000 руб. на коэффициент дисконтирования D long 0,2775, что равняется 3 603 603 руб. Так как трейдер в нашем примере обладает капиталом в 1 000 000 руб., то именно 2 603 603 руб. из 3 603 603 руб. будут заёмными.

Для расчёта размера максимальной короткой позиции следует сумму средств трейдера 1 000 000 руб. разделить на коэффициент дисконтирования D short 0,3225, что будет равно 3 100 775 руб. Таким образом, при наличии одного миллиона средств трейдер может открыть шорт на 3 100 775 руб.

Маржинальное кредитование может создать отличные условия для получения повышенной прибыли и извлечения заработка из рыночных снижений, но при этом несёт в себе и повышенный риск. В связи с этим к данному механизму рыночной торговли стоит относиться крайне осторожно. Каждый трейдер решает самостоятельно, использовать ему данный механизм или торговать только на свои средства.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Считается, что долгосрочным инвесторам противопоказано использовать маржинальное кредитование. В большинстве случаев это действительно так. Если вы занимаетесь регулярным инвестированием и только начали свой путь, то не стоит пользоваться заёмными средствами, за которые придётся платить проценты. Тем более не стоит играть на колебаниях, если покупаете акции в долг.

Однако при некоторых обстоятельствах маржинальное кредитование бывает весьма полезным. Например, на акции очень привлекательная цена, а свободных средств в распоряжении нет. Это единственная причина, по которой стоит использовать кредитные деньги. Приведу пример из личной инвестиционной биографии.

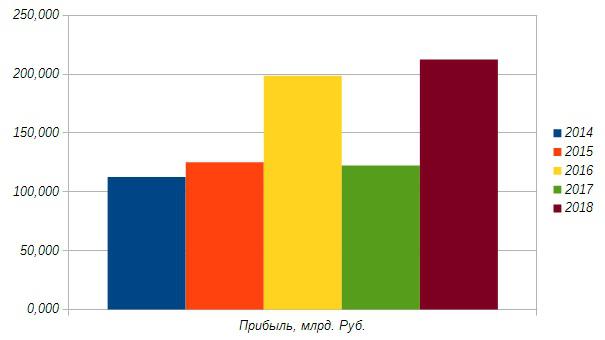

В силу ряда причин весной 2019 года я хотел добавить в свой портфель ГМК «Норильский никель». Но не хотелось покупать акции дорого, я надеялся на хорошую скидку. Изучение отчётов о прибылях и убытках показало следующую картину.

Очевидная «зубцевидность» прибыли последних лет намекала, что итоги 2019 года будут немного скромнее 2018, и это должно быть заметно по отчётам за I квартал. Как я уже говорил, к «Норникелю» я присматривался весной, когда приближались ГОСА и дивотсечка под годовые дивиденды. Это косвенные признаки того, что котировки завышены, и после дивидендной отсечки цены снизятся. Более того, из-за ожиданий пониженной прибыли была вероятность, что после дивотсечки установится нисходящий тренд. Все эти признаки говорили, что нет нужды торопиться с покупкой. Оставалось дождаться выхода отчётности за I квартал 2019 года, чтобы подтвердить свою теорию. Она ожидалась в первой половине мая. Ждать было недолго.

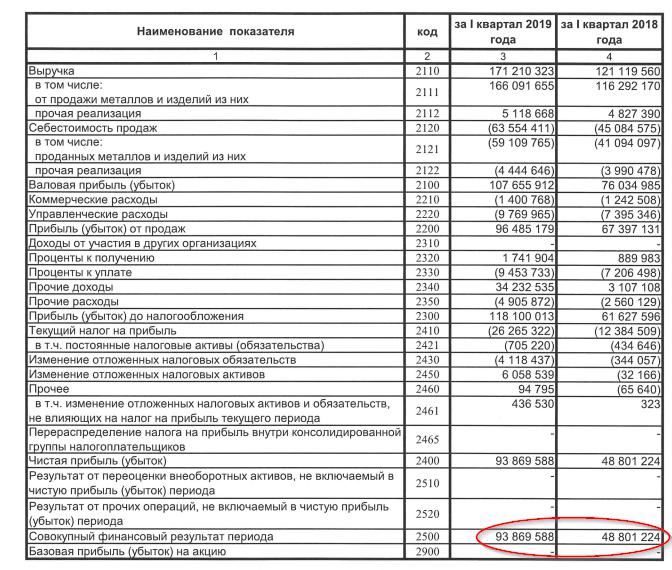

В итоге изучение бухгалтерского отчёта о прибылях и убытках сопровождалось смешанными чувствами.

По итогам I квартала 2019 года чистая прибыль ГМК «Норильский никель» почти удвоилась. Это означало, что о каком-либо нисходящем тренде можно забыть. Меня немного расстроило, что я так сильно ошибся со своими прогнозами и не смогу купить акции подешевле. С другой стороны, такой большой рост чистой прибыли не может не радовать.

От первоначального плана повременить с покупкой пришлось отказаться: постепенный набор позиции означал, что придётся покупать с каждым месяцем всё дороже. Конечно, можно было предположить, что в течение года будут коррекции и удастся купить подешевле, но в общем случае на это рассчитывать не приходилось. Я решил сразу набрать всю позицию, для этого пришлось использовать заёмные средства.

Хотя в моём рассказе всё выглядит так, что я просто увидел хороший отчёт и сразу же купил акции на все доступные мне средства, на самом деле всё было не совсем так. Вот несколько доводов, которые склонили меня к тому, чтобы взять взаймы у брокера.

-

Менеджмент компаний так делает: покупает акции подопечных компаний в долг и постепенно гасит кредит, в том числе за счёт своей зарплаты, бонусов и дивидендов по акциям. По крайней мере, в «ВСМПО-АВИСМА» это так. Конечно, наивно сравнивать себя с менеджментом крупной компании, но эта мысль не давала покоя. Почему бы не попробовать также?

Как вы видите, решение о покупке акций в кредит принималось не только на основании хорошего квартального отчёта. В конечном счёте сделка оказалась выгодной.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

- 1 октября 2019 г. Покупка 10 акций Лукойл по цене 5 390 рублей.

- Сумма сделки — 53 900 руб.

- 6 октября 2019 г. Продажа 10 акций Лукойл по цене 5 500 рублей сумма сделки — 55 000 руб.

- Ваш финансовый результат — прибыль в 1 100 рублей

- 1 октября 2019 г. Покупка 50 бумаг Лукойл по цене 5 390 рублей. Сумма сделки — 269 500 руб.

- 6 октября 2019 г. Продажа 50 бумаг Лукойл по цене 5 500 рублей. Сумма сделки — 275 000 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

- КСУР – клиент со стандартным уровнем риска;

- КПУР – клиент с повышенным уровнем риска;

- КОУР – клиент с особым уровнем риска.

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2)

- Срочный рынок Московской биржи (фьючерсы, опционы)

- Валютный рынок и рынок драгоценных металлов Московской биржи (беспоставочный режим)

- Рынок иностранных ценных бумаг Санкт-Петербургской биржи

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

При торговле на бирже некоторые инвесторы предпочитают использовать кредитное плечо. В данном случае они берут заемные средства у брокера, чтобы увеличить потенциальную прибыль. Однако здесь существуют большие риски и в основном данным инструментом пользуются только опытные трейдеры и инвесторы.

Один из этих рисков – просадка по счету, при которой активов клиента может не хватить на покрытие обязательств. В таком случае возникает маржин-колл. Это требование брокера о прекращении торговли со счета во избежание убытков. Сегодня мы более подробно рассмотрим данное явление, разберем примеры и поговорим о том, как избежать маржин-колла.

Введение

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

После маржин-колла брокер может в любой момент принудительно закрыть часть позиций за счет активов на счете инвестора или ИИС. Это нужно, чтобы стоимость ликвидного портфеля инвестора не упала до нуля и не ушла в минус.

Брокер вправе закрывать любые позиции на счете до тех пор, пока стоимость ликвидного портфеля не превысит сумму начальной маржи и индикатор не вернется в зеленую зону.

В принципе, это произойдет, когда стоимость счета или собственный капитал счета будут равны минимальной марже (MMR). Данная формула выражается следующим образом:

Стоимость счета = (маржинальный кредит) / (1-MMR)

Пример:

Допустим, вы купили 10 ценных бумаг «Лукойла» за счет своих средств.

- 6 марта 2019 г. Покупка 10 акций «Лукойл» по цене 5 500 руб. Сумма сделки — 55 000 руб.

- 12 марта 2019 г. Продажа 10 акций «Лукойл» по цене 5 650 руб. Сумма сделки — 56 500 руб.

Теперь предположим, вы инвестируете в те же ценные бумаги, но уже с кредитным плечом 1:5. То есть, вы покупаете в 5 раз больше бумаг:

- 1 марта 2019 г. Покупка 50 акций «Лукойл» по цене 5 500 руб. Сумма сделки — 275 000 руб.

- 6 марта 2019 г. Продажа 50 акций «Лукойл» по цене 5.650 руб. Сумма сделки — 282 500 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых. Получается, что за кредит вы должны 391,78 руб (400 руб).

Итог: инвестор заработал больше 12 000 руб вместо 1 500 руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital все клиенты по умолчанию могут торговать с кредитным плечом, если у них на счету есть достаточно денежных средств или ликвидных ценных бумаг.

Что еще важно знать

При ведении маржинальной торговли инвесторы сталкиваются с ограничениями. Одно из основных – разделение ресурсов по разным рынкам (фондовый, валютный, срочный). Чтобы торговать с плечом на каждом из них в стандартной схеме инвестору нужно иметь активы для обеспечения сделок именно на каждом конкретном рынке. Это увеличивает общие затраты плюс в целом не очень удобно.

Чтобы обойти это ограничение в нашей системе MATRIx работает сервис единой денежной позиции (ЕДП). В его рамках инвесторы могут работать с общим счетом, которые объединяет различные рынки. Активы, которые были куплены на одной торговой площадке рынка, затем можно использовать в качестве обеспечения на других рынках из списка.

Выводы: как избежать маржин-колла

Несмотря на то, что использование кредитного плеча при торговле может увеличивать доход, это рискованный инструмент. Чтобы избежать маржин-колла и связанных с ним расходов, следует соблюдать простые советы:

Автор статьи

Читайте также: