Почему не приходит налог на квартиру в ипотеке

Обновлено: 03.05.2024

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки.

Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Взыскать компенсацию — можно попробовать это сделать, поскольку вы не получили вовремя свой излишне уплаченный налог. Сумма неустойки тут небольшая: за каждый день просрочки в размере действовавшей в эти дни ключевой годовой ставки Банка России. Например, я получила бы в качестве компенсации 1088,94 Р . Для расчетов есть специальный калькулятор.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Путь, чтобы подать жалобу, такой: «Главная» → «Жизненные ситуации» → «Жалоба на акты, действия (бездействие) должностных лиц»

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне :)

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Неделю назад сходил на личный прием к курирующему инспектору - просрочку проверки никак не объяснил, пообещал "в кратчайшие сроки урегулировать ситуацию". Через два дня после посещения в личном кабинете наконец появилась информация о том, что "камеральная проверка завершена, сумма вычета подтверждена в полном объеме". Теперь жду деньги. Так что, похоже, единственный действенный способ влияния на налоговую в данном случае - личное посещение.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Андрей, через работодателя та же петрушка, не готовят вовремя уведомление и всё тут. Причем о его готовности чтобы узнать - всё тот же квест, т.к. в личном кабинете об этом не сообщают. После 2х жалоб мне сообщили, что уведомление готово, Но самое смешное, что датировано оно последним днём срока его изготовления по НК (то есть 30 дней), но я точно знаю, что к тому моменту они даже не приступали к проверке. Получается, что налогоплательщик не может вернуть свои деньги в срок, а в ИФНС на бумаге всё ок, никаких нарушений не было. На днях отправила 3ю жалобу 😁

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

– Купили квартиру в 2015 году, ежегодный налог на квартиру не приходит уже третий год. Что нам нужно делать в этом случае?

Отвечает старший юрисконсульт ООО «Центр правового обслуживания» Марина Костина:

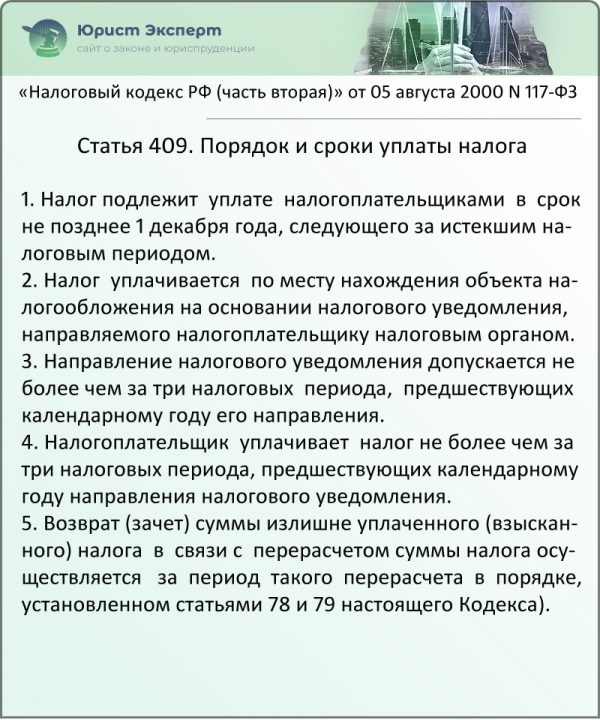

Сроки и порядок уплаты налога установлены ст. 409 Налогового кодекса Российской Федерации (далее по тексту – НК РФ). Эта же статья определяет, что налог уплачивается на основании уведомления, которое высылает гражданину налоговый орган. Уведомление содержит сведения о сумме платежа и сроках его оплаты. Документ должен направляться гражданину-налогоплательщику не позднее, чем за месяц до наступления даты платежа, и содержать начисления не более чем за три налоговых периода.

Ситуации, когда уведомления гражданам не приходят в установленный законом срок, не редки. Причин этому может быть несколько: сбой в компьютерных программах госоргана, задержка доставки документа по вине почты и так далее. Тем не менее гражданин должен заплатить налог даже в случае неполучения уведомления.

Как узнать о задолженности? ФНС рекомендует налогоплательщикам следующие способы:

- воспользоваться сервисом налогового органа «Личный кабинет налогоплательщика»;

- получить информацию, обратившись к сервису «Узнай свою задолженность» на портале «Госуслуги»;

- проверить наличие данных о своих задолженностях в банке данных исполнительных производств ФССП.

Как заплатить долг? На сайте ФНС можно не только узнать о долге, но и погасить его в личном кабинете налогоплательщика. Для оплаты в электронном виде нужно выбрать банк из предлагаемого на сайте списка; для наличного расчета нужно сформировать и распечатать квитанцию и оплатить ее в банке. Также сведения о задолженности и платежный документ для ее оплаты можно получить в отделении ФНС по месту нахождения недвижимости.

Если не принимать мер в сложившейся ситуации, санкции в отношении налогоплательщика, не исполнившего установленную законом обязанность, будут увеличиваться. Кроме того, налоговый орган вправе обратиться в суд для взыскания задолженности по налогу.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Отвечает руководитель межрегиональной жилищной программы «Переезжаем в Петербург», генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров:

Отвечает адвокат, к. ю. н. Юлия Вербицкая:

Вам нужно обязательно связаться с налоговой инспекцией. Предъявив паспорт и ИНН, Вы сможете получить необходимую информацию. Также сотрудник налоговой распечатает Вам дубликат квитанции об оплате, которую можно будет предъявить в любом банке и произвести оплату. При этом важно понимать, что обязанность уведомлять налоговую службу об отсутствии квитанций об оплате налога на недвижимость – обязанность гражданина-обладателя недвижимости. Если Вы это не сделаете и не уплатите налог, то в последующем Вам придется оплатить не только налоги за все пропущенные периоды, но и штрафы (пени).

Впрочем, уточнить размер выставленного к оплате имущественного взноса можно и дистанционно, через интернет. Для этого есть несколько удобных ресурсов: официальный сайт налоговой службы, портал «Госуслуги», личный кабинет Сбербанка и т. п.

Данную проблему необходимо рассмотреть со всех сторон. Обычно налоги уплачиваются по платежным уведомлениям, рассылаемым налоговыми органами. Но есть ситуации, когда уведомления не приходят.

В таком случае не нужно нервничать. Причин может быть несколько. Например, это может быть сбой системы, специальной базы, в которой хранится информация о налогоплательщиках, и с помощью которой рассылаются платежные уведомления.

Другая история – если есть проблемы, связанные с плохой работой почты. Так, платежные уведомления могут доставить не по тому адресу или потерять.

Проблемы могут возникнуть и из-за смены места регистрации гражданина. Соответствующие уведомления обычно приходят гражданину по месту регистрации, и если оно меняется, то письма из налогового органа могут приходить с опозданием. Это связано и с тем, что в налоговой вносятся новые данные о налогоплательщике, поэтому вполне может сложиться ситуация, когда платежное уведомление пришло по старому адресу или выслано позже по новому.

Если Вы купили новостройку, то с уведомлением тоже может возникнуть. Все дело в том, что в налоговых органах просто нет сведений о новом жилье. Государственным органам требуется некоторое время на внесение информации о налогоплательщиках и их имуществе.

Кроме того, может сложиться ситуация, когда человек полностью освобожден от уплаты имущественных налогов и поэтому не получает уведомлений.

Что можно сделать?

- Позвонить в налоговый орган и уточнить, рассылались ли платежные уведомления.

- Проверить собственные аккаунты на сайтах государственных органов.

- Прийти в налоговый орган и попросить распечатать налоговое уведомление для его оплаты. При личном визите необходимо взять удостоверение личности и номер ИНН.

Также следует знать, что для данных платежей существует срок исковой давности, который составляет три года. Если человек не получает налоговые уведомления более трех лет, то требовать уплаты налогов государственный орган может только за последние три года.

Текст подготовила Мария Гуреева

Не пропустите:

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

У меня есть имущество — ⅓ доли в праве собственности на квартиру. Но мне уже который год не приходят уведомления о налоге. Я ходила в инспекцию — говорят, я пенсионерка по старости. И хотя это не так — мне всего 25 лет, — разводят руками и объясняют, что ничего изменить не могут. В личном кабинете на сайте налоговой я тоже пенсионерка по старости.

Три года назад я, как честный человек, написала через сайт ФНС обращение — пришла отписка. Ходила в налоговую — они ничего не сделали. В личном кабинете тоже ничего поменять не могу.

Чем мне грозит данная ситуация, учитывая, что я писала обращение в налоговую? С учетом срока давности мне же могут выставить сумму налога на недвижимость только за последние три года? Будут ли пени?

К сожалению, когда начисляют налоги, ошибки случаются часто. Но налогоплательщик все равно обязан своевременно и в нужном объеме исполнять свои обязанности, даже если ИФНС ничего не начисляет.

Исправлять ошибку должны там, где она появилась

Сразу скажу, налоговая вам в этом не поможет — обращаться туда бесполезно.

Налоговая рассчитывает и начисляет сумму налога на имущество на основании сведений из Росреестра. К таким сведениям относится информация об объекте недвижимости и его владельце.

Соответственно, ошибочная информация о владельце недвижимости, скорее всего, содержится в базе данных Единого государственного реестра недвижимости — ЕГРН.

Вот как проверить, все ли сведения в ЕГРН корректны:

- Посмотрите правоустанавливающие документы на долю в квартире, которые должны быть у вас на руках. Все данные должны быть указаны верно.

- Запросите выписку из ЕГРН на сайте Росреестра, если у вас есть усиленная квалифицированная электронная подпись. Получить выписку можно также через МФЦ или обратившись по почте или лично в территориальное подразделение Росреестра по месту жительства.

Учитывая ситуацию, которую вы описали в вопросе, ошибка, скорее всего, в дате рождения владельца. Думаю, неверно указан год. Поэтому в документах прежде всего обратите внимание на этот момент.

К заявлению надо приложить:

- Копию паспорта.

- Выписку из ЕГРН, где видно, что в реестре ошибка.

- Документы, подтверждающие сведения, которые необходимо внести вместо ошибочных.

В вашем случае будет достаточно паспорта и выписки из ЕГРН.

Заявление и документы проще всего подать через МФЦ. Сотрудник поможет заполнить форму, сделает копии необходимых документов и сам направит все в Росреестр. Это бесплатно, госпошлину платить тоже не надо.

Когда ошибку исправят, вам придет уведомление и, возможно, новая выписка из ЕГРН. Если выписку не пришлют, запросите ее сами.

Поскольку ошибка техническая и затрагивает только персональные данные владельца недвижимости, такой исход маловероятен. Но если Росреестр отказал, то придется обжаловать решение.

Если досудебный порядок не поможет решить вопрос, придется обращаться в суд — оспаривать незаконное решение Росреестра и требовать внести исправления в ЕГРН.

К Росреестру нужно подавать административный иск в порядке главы 22 КАС РФ.

Иск подают в районный суд по месту нахождения подразделения Росреестра, решение которого оспаривается. Если полномочия этого подразделения распространяются на несколько районов, то иск можно подать в районный суд по месту нахождения объекта недвижимости и его владельца — там, где возникла спорная ситуация и ее последствия.

Госпошлина за подачу иска составляет 300 Р .

Положительное решение суда станет основанием для того, чтобы Росреестр исправил ошибку.

Как обновить сведения в налоговой

Не стоит дожидаться, пока Росреестр направит в налоговую обновленные сведения. Может пройти много времени, а это не в вашу пользу.

Вот как следует поступить:

Дальше все зависит от того, какое решение примет налоговая инспекция. В любом случае налоговики проверят сведения и документы, которые вы представите, обработают их и внесут в свои базы.

Сколько придется платить

Налоговая вправе сделать перерасчет за три года, предшествующие календарному году, в котором она направит уведомление. Когда ошибку в сведениях о налогоплательщике исправят, инспекция составит уведомление и направит его налогоплательщику. После этого надо заплатить налог за три года. Но оснований для начисления пеней или других санкций у ИФНС нет. Если их применят, можно смело это оспаривать.

Вот что можно использовать в качестве аргументов и на какие нормативные акты ссылаться:

- Основание для налогоплательщика уплачивать имущественный налог — налоговое уведомление. Вы его не получали.

- Исчислять налог и направлять уведомления — обязанность налогового органа.

- Ответственность за достоверность сведений, которые используются для расчета налогов, несет регистрирующий орган, то есть Росреестр.

- Если налоговое уведомление должно быть, но не направлено, налогоплательщику нужно сообщить об этом в налоговый орган. Вы это сделали.

Разделы 6 и 7 письма ФНС от 07.06.2019 № БС-4-21/11002 PDF, 298 КБ

Если решите поспорить с налоговой

Если налоговая инспекция не отвечает, присылает отписки или вы не согласны с ее решениями или действиями, все это можно обжаловать в вышестоящий налоговый орган. Действуйте официально, согласно установленному порядку. Если это не даст результата, остается только суд.

Один из способов урегулировать спорную ситуацию с ИФНС — записаться через личный кабинет налогоплательщика или по телефону на прием к руководителю этой инспекции. Затем прийти в назначенное время, обсудить проблему и возможные пути ее решения. Это более мягкий вариант обжалования, и он часто помогает в спокойной обстановке прийти к согласию. Руководитель ИФНС вправе отменить своим решением незаконное решение подчиненных сотрудников, если сочтет ваши доводы убедительными.

Перед обращением в суд на первом этапе обязательно необходимо обжаловать решение ИФНС в вышестоящий налоговый орган — региональное управление. Однако туда бумажная жалоба направляется не напрямую, а через ИФНС, решение которой обжалуется.

Если решение УФНС не устроит, можно пойти дальше — написать в центральный аппарат ФНС. Но можно обратиться и сразу в суд. Порядок судебного обжалования будет точно таким же , как при обжаловании решения Росреестра.

Что в итоге

Когда Росреестр исправит ошибку, налоговая сможет начислить налог.

Заплатить вы обязаны только за три года, предшествующие году, в котором ИФНС направит уведомление. Пени и штрафы вам начислить не должны: для этого нет оснований.

Далеко не все граждане России могут позволить себе купить собственное жилье или улучшить свои жилищные условия путем привлечения для этих целей ипотечных средств банка. Заемщики, оформившие кредит на квартиру экономят на всем, чтобы выплачивать вовремя долги по нему. Налоговое законодательство РФ требует выплачивать налоги на любую недвижимость, являющейся частной собственностью. Возникает вопрос: нужно ли платить налог на квартиру, обремененную ипотекой?

- Подробнее о налогообложении

- Налог на имущество

- Когда можно не платить?

- Подоходный налог

- Налоговый вычет по подоходному налогу

Подробнее о налогообложении

В соответствии с законодательством РФ обязанности каждый год вносить в казну государства налоги распространяются на физлиц, имеющих во владении объекты недвижимого имущества. НК РФ описывает категории граждан, освобождаемых от этой обязанности. Также этот документ содержит меры ответственности, применяемые к уклонистам и должникам по налогам. Это значит, что физическое лицо, которое стало владельцем недвижимости, в соответствии со статьей 400 НК РФ становится плательщиком налога на купленное недвижимое имущество.

Физлицу-владельцу недвижимости можно вносить фискальный платеж по ее кадастровой цене в сроки, которые регламентирует налоговый орган – ежегодно не позже 1 октября. Если обязательный платеж будет внесен с опозданием, налоговики посчитают его просроченным.

Основной вопрос, который интересует заемщиков, нужно ли платить налог на ипотечную квартиру? Минфин РФ отвечает на этот вопрос однозначно – да, в обязательном порядке.

Облагаются налогом следующие виды недвижимого имущества:

- дом;

- дача;

- квартира;

- гараж;

- комната;

- другие помещения и сооружения.

Налог на имущество

Во время регистрации купленной квартиры в ипотеку в ЕГРП вносится запись, что это имущество залоговое, но является собственностью заемщика. Такое право владения ограничивает собственника от выполнения действий с данным объектом. Его нельзя продать без разрешения кредитора. Но по закону собственник ипотечного жилья – заемщик, он должен нести финансовую нагрузку в связи с наличием такого права собственности, включая оплату налога на имущество физлиц.

Когда можно не платить?

В данном виде налогообложения граждан используется система льготных категорий. Заемщики, которые выплачивают ипотеку, не являются льготниками и не освобождаются от необходимости платить государству налоги на недвижимость.

Но можно вовсе не вносить в казну деньги по данному виду налогов или воспользоваться скидкой в случае наличия такого права, установленного федеральными и региональными властями.

Льготниками федерального уровня, освобожденными от таких платежей, являются:

- граждане, участвовавшие в войнах;

- занимавшиеся ликвидацией аварии на ЧАЭС;

- лица с ограниченными физическими возможностями и др.

Для получения этого права нужно обратиться в территориальную НИ, написать заявление, приложить к нему документы, подтверждающие льготу и право собственности на ипотечное жилье.

Льготы по сумме налогообложения недвижимого имущества или его доли применяются непосредственно к гражданину, владеющему правом использования льготы в соответствии с законом.

![]()

Налоговые льготы по военной ипотеке

Военные, оформившие ипотеку, имеют право на получение налогового вычета по НДФЛ исключительно на собственные средства, вложенные в покупку недвижимости.

Госсубсидию на оплату квартиры и дома из федеральной казны военным получить нельзя, так как они не подпадают под категорию платежей, по которым может быть применен налоговый вычет. Военная ипотека позволяет использовать собственные сбережения при высокой стоимости жилья. В этом случае субсидия, предоставляемая государством, не может превышать 2 млн рублей.

Военнослужащий может обратиться за получением налогового вычета при оформлении военной ипотеки, только если во время строительства и покупки квартиры не выплачивались деньги из федеральной казны. Держатель ипотеки может воспользоваться погашением 13% от суммы, которая была потрачена во время строительства и приобретения недвижимости. Такая же льгота применяется на проценты по ипотечному кредиту.

Другие взаимоотношения с налоговой

С 2016 года граждане, которые становятся владельцами недвижимости, обязаны самостоятельно извещать налоговые органы об этом факте, если данной информации в ФНС нет или она не верная.

При этом нужно предоставить в НИ по месту жительства или месту расположения объекта недвижимости копии документов, подтверждающих право на эту недвижимость.

Подоходный налог

Законодательство предполагает возможность получения вычета во время покупки квартиры или дома, но воспользоваться данным правом могут не все граждане РФ. Максимум по размеру вычета закреплен на уровне 260 тыс рублей. Это 13% от 2 млн руб.

Можно купить одно жилье на эту сумму или дешевле, при этом на руки заемщик получит не более 260 тыс рублей. Но нужно иметь официальную зарплату и трудоустройство, потому что льгота по налогу формируется из подоходных платежей, которые перечисляются физлицам за истекший период времени. Если зарплата меньше 2 млн руб. в год, единовременно предоставляемую льготу получить нельзя.

Налоговый вычет по подоходному налогу

Собственники недвижимости имеют возможность ежегодно подавать документы, чтобы присвоить налоговый вычет по подоходному налогу во время покупки жилья до момента, пока не будет исчерпана сумма 260 тыс руб.

Но налоговое законодательство разрешает воспользоваться такой возможностью 1 раз на 3 года, чтобы получать более крупные суммы.

Кто имеет право на вычет?

Любой гражданин РФ может получить налоговый вычет во время покупки жилья в ипотеку и вернуть определенную часть средств по кредиту, потраченных на налоги государству.

К особым категориям граждан, имеющих право получить вычет, относят женщин, пребывающих в декретном отпуске и имеющих возможность оформить данную льготу сразу же после выхода на работу. Также владеют таким правом граждане резиденты, не являющиеся российскими подданными, но официально проживающие и работающие в РФ более 183 дней в году.

Имущественный налог выступает обязательным взносом с лиц, владеющих собственностью, кроме категории льготников. Сбор ежегодно начисляется за предыдущий год и направляется гражданам по почте во все регионы РФ. Если не приходит налог на квартиру — это не значит, что его не нужно оплачивать. В таких случаях гражданину рекомендуется разобраться в причинах отсутствия квитанции и внести взнос во избежание накопления долга и дополнительного начисления штрафов и пени.

![Не приходит налог на квартиру: почему и что делать?]()

Не приходит налог на квартиру: почему и что делать?

Налог на имущество в 2019 году: как начисляется?

Нововведениями в налоговое законодательство в 2014 году обусловлены постепенное увеличение ставки и методика ее вычисления. При расчетах осуществляется переход от инвентаризационной оценки объектов собственности к кадастровой. Изменение вычислений вызвано мнением, что последняя точнее определяет рыночную стоимость имущества на данный момент. Переход на новую методику расчетов решено было осуществить поэтапно, поскольку прежним путем (технической инвентаризации) недвижимость оценивалась ниже. Для этого применяются поправочные коэффициенты, сокращающие итоговую величину налога. Однако их использование допускается только 4 года, далее расчет ведется уже без их учета.

Таблица. Величина поправочных коэффициентов

Налоговый период Коэффициент 1-й 0,2 2-й 0,4 3-й 0,6 4-й 0,8 Срок завершения применения коэффициентов отличается на региональном уровне и устанавливается, исходя из даты принятия закона об использовании оценки по кадастру. Во многих областях (Московской, Тверской) с 2020 года расчет будут производить уже без них. В других субъектах коэффициенты будут действовать еще несколько лет (Кемеровской области, Хабаровском крае). В некоторых регионах еще допускаются вычисления по инвентаризационной стоимости (Свердловской области).

ВНИМАНИЕ! Если гражданин не согласен с оценкой его собственности по кадастру, он может заявить об этом в комиссию Росреестра или в суд.

В январе 2019 года изменения коснулись величины взимания за парковки и гаражи. Ранее вносили 2% от кадастровой цены, теперь процент удержания находится в интервале от 01 до 0,3%. Возможность и правила оформления налогового вычета в 2019 году остались неизменными.

Причины, почему не приходит квитанция на оплату имущественного налога

Порядок и сроки совершения налоговых отчислений обозначены в ст. 409, 397, 363 Налогового кодекса РФ.

![Статья 409. Порядок и сроки уплаты налога (ФЗ № 117)]()

Статья 409. Порядок и сроки уплаты налога (ФЗ № 117)

За неуплату взносов государством предусмотрены штрафные санкции, поэтому владельцы имущества заинтересованы в своевременном получении квитков с начислениями. Доставить их должны до 1 ноября текущего года, чтобы получатель смог до истечения обозначенного законом срока внести указанную сумму. Однако в некоторых случаях квитанции не приходят, и человек пребывает в неведении, есть ли у него долг перед государством и какую величину взноса требуется заплатить. Причинами отсутствия уведомления могут выступать как жизненные обстоятельства, действия самого владельца имущества, так и особенности работы или ошибки налоговой системы.

Изменение адреса налогоплательщика

При смене прописки гражданина сведения об этом не сразу поступают в государственные органы, что может стать причиной отправки квитанции на прежнее место жительства. Задача гражданина в данном случае — не медлить с предупреждением налоговой службы об изменении адреса. Если квитанция не поступает и после уведомления местного отделения ИФНС, человек вправе уточнить у инспекторов статус рассылки и адрес, куда отправляются квитки. Часто не приходит налог на квартиру у недавно заселившихся жителей новостроек, поскольку в ИФНС еще не поступили сведения о жилье.

Почтовые задержки

Причиной отсутствия у гражданина квитанции выступает загруженность почтовых путей. В этом случае уведомление приходит с задержкой. Возможны сбои в работе почты, когда квитки направляют на неправильный адрес или теряют. В таких случаях быстрее получить уведомление, лично посетив местное отделение ИФНС.

Заведение аккаунта на портале «Госуслуги»

![Чтобы получать электронное уведомление о налогах, надо зарегистрироваться на портале предоставления государственных услуг]()

Чтобы получать электронное уведомление о налогах, надо зарегистрироваться на портале предоставления государственных услуг

Минимальная величина взноса или переплата

Если сумма платежа к оплате начислена менее 100 рублей, квитанция не отправляется по почте. Однако при образовании задолженности и просроченном периоде оплаты гражданин получит уведомление об этом (обычно до конца года). Также квиток не приходит, если у человека нет необходимости в платеже из-за переплаты. Излишне внесенные денежные средства по желанию гражданина зачитываются в счет будущих начислений или возвращаются ему (ст. 78 НК РФ). Если решено произвести зачет, квитанция не формируется и не направляется плательщику.

Ошибка налоговой инспекции

Квитанция не создается и не отправляется из-за сбоя в работе инспекторов. Это возможно при неправильном заведении данных о плательщике и его имуществе. Иногда это становится причиной отсутствия квитанции или, наоборот, начисления взноса в увеличенном размере. Например, исчисление сбора по уже проданному в налоговом периоде жилью, формирование уведомления на старую и новую фамилии и так далее.

ВНИМАНИЕ! Если отсутствие взноса от гражданина вызвано ошибкой работы ИФНС, недопустимо применение к нему штрафных санкций: пеней, штрафов.

Однако важно, чтобы плательщик вовремя предоставлял в органы достоверную информацию о себе: изменении фамилии, адреса и так далее. Также гражданин должен сам заявить об объектах, по которым не был начислен налог, дополнительно предоставив копии правоустанавливающей документации. Это позволит избежать сбоев в начислениях в будущем.

Наличие налоговой льготы

Некоторые категории лиц пользуются преференциями по имущественным сборам от государства. Перечень льготников отражен в ст. 407 НК РФ:

- пенсионеры, в том числе по инвалидности (1,2 группы);

- члены семей военных с назначенным пособием по утрате кормильца;

- при инвалидности с детства;

- участвующие в ВОВ, иных войнах по охране СССР, техногенных происшествиях;

- героям СССР и РФ;

- военнослужащим с периодом службы от 20 лет:

- родителям ребенка с инвалидностью.

Статья 407. Налоговые льготы (ФЗ № 117)

При назначении преференции платежи человеку не насчитываются, поэтому квитанцию он не получает. Например, льготник вправе не вносить взнос по 1 объекту собственности каждого вида из указанного списка. Если он владеет несколькими квартирами и гаражами, то льгота применима на 1 жилплощадь и 1 бокс. Поэтому квитанцию на эти виды собственности он не получит, налог начислен не будет.

Что делать: алгоритм действий

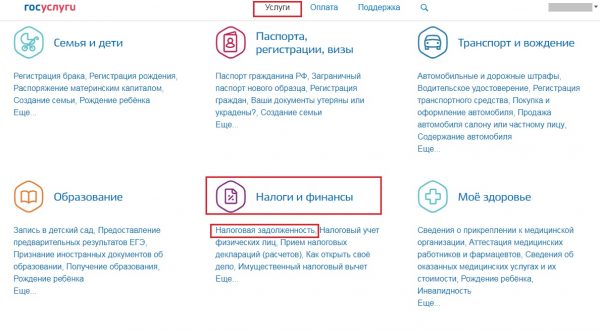

Если гражданин не получил квитанцию, узнать о долге возможно на портале госуслуг (при наличии регистрации). В этом случае нужно зайти в свой кабинет, выбрать вкладку «Услуги» и перейти в «Налоги и финансы». Здесь можно узнать информацию о задолженности и сразу ее погасить.

![Получение информации о налогах через «Госуслуги»]()

Получение информации о налогах через «Госуслуги»

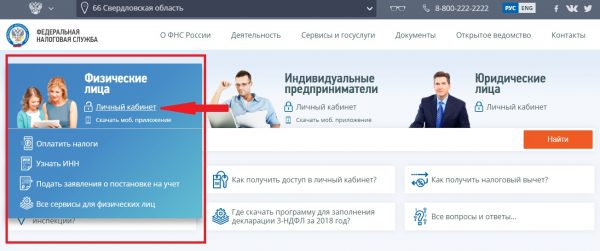

![Сервис налоговой службы]()

Сервис налоговой службы

При отсутствии регистрации на порталах или при неудовлетворительных результатах поиска на них информации, несогласии с начисленной суммой целесообразно лично посетить местное отделение ИФНС (с паспортом и СНИЛС). Инспектор разберется и объяснит причину отсутствия квитанции, при ее наличии распечатает бумагу гражданину. Оплатить ее можно в терминале, который находится в здании ИФНС. Досрочно (до 1 ноября) можно позвонить в местное отделение налоговой службы и узнать, когда планируется рассылка квитанций. Если точно известно, что уведомление гражданину было отправлено, можно посетить почтовое отделение и узнать причину отсутствия письма.

Способы оплаты

Внести налоговый взнос можно онлайн или наличными через:

- портал «Госуслуг»;

- официальный ресурс ИФНС;

- банк. В «Сбербанк Онлайн», например, возможно получить информацию о налоговой задолженности и погасить ее, введя в соответствующем разделе свой ИНН;

- платежных терминалах или посредством почты. Возможно распечатать квитанции с интернет-порталов и оплатить их наличными средствами.

Срок оплаты и исковая давность

Согласно законодательству, налоговая служба уведомляет население о необходимости внести имущественный сбор не позднее 1 месяца до завершения периода оплаты по квитанциям. Обычно рассылка производится с апреля до конца октября. В РФ налоги на квартиру требуется погасить до 1 декабря текущего года. Поэтому квитанция должна быть получена плательщиком до 1 ноября. До этой даты отсутствие уведомления допустимо. Если же после 1 ноября оно так и не пришло, следует предпринять вышеуказанные шаги. Согласно законодательству, гражданин должен самостоятельно выяснять наличие долга при отсутствии уведомлений. Государство установило для этого допустимый срок — до конца года, то есть после наступления 1 декабря у плательщика еще есть месяц, чтобы заявить об отсутствии квитанции и погасить долг. Далее начисляются штрафные санкции — 20% от задолженности в непредумышленной ситуации, 40 % — при предумышленной неоплате.

ВНИМАНИЕ! Для налогов действует срок исковой давности, который составляет 3 года.

Налоговые службы вправе требовать через суд с гражданина оплаты взносов только за последние 36 месяцев (при долге свыше 3 тыс. рублей). Например, если человек не перечислял налог 7 лет, удержание средств с него допустимо лишь за последние 3 года, остальной долг аннулируется (по заявлению ответчика о завершении давностного периода).

Отсутствие квитанции на оплату имущественного налога — распространенное явление. Причиной могут выступать как ошибки в работе инспекции или почты, так и индивидуальные жизненные обстоятельства плательщика (смена места жительства, личных данных). Важно понимать, что отсутствие квитков не освобождает от обязательства внести налог. Поэтому гражданину необходимо самостоятельно узнать и погасить сумму образовавшейся задолженности, воспользовавшись государственными интернет-ресурсами или лично посетив местное отделение ИФНС.

Видео — Не пришло уведомление о налоге на недвижимость: что делать?

Автор статьи

Читайте также:

- Проблемы ипотечного кредитования в казахстане

- Анализ платежеспособности организации с целью получения кредита в коммерческой организации пример

- В каких случаях кредитор имеет право досрочно взыскать сумму займа кредита

- Проблемы и перспективы кредитования малого и среднего бизнеса в россии

- Номер кредитной карты не соответствует ее типу apple pay