Проблемы и перспективы кредитования малого и среднего бизнеса в россии

Обновлено: 04.05.2024

Аннотация

В статье рассматриваются основные проблемы кредитования малого и среднего бизнеса, а также проблемы, сдерживающие развитие предприятий малого и среднего бизнеса, тенденции развития кредитования предприятий малого и среднего бизнеса.

Dryndina Anna Valerevna

Kuban State University

student of II year Master's Degree Program postal tuition learning

Abstract

The article examines the main problems of crediting of small and medium-sized businesses, as well as the problems constraining the development of small and medium-sized businesses, the development trend of lending to small and medium-sized businesses.

Субъектами малого и среднего бизнеса принято считать потребительские кооперативы и коммерческие организации (исключением являются государственные и муниципальные унитарные предприятия), сведения о которых внесены в Единый государственный реестр юридических лиц (ЕГРЮЛ), а также физические лица, внесенные в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) которые осуществляют предпринимательскую деятельность без образования юридического лица.

Характерные особенности малых и средних предприятий можно представить следующим образом:

- у таких предприятий, как правило, весьма недолгая история;

- владельцы и руководитель предприятия – одно лицо;

- слаборазвитые бизнес-связи предприятия;

- состав менеджеров часто не имеет достаточного опыта и квалификации;

- конкурентоспособность крайне низкая;

- опыт кредитования или полностью отсутствует, или незначителен;

- в распоряжении предприятия не бывает большого объема собственного имущества.

Этими характерными особенностями МСП определяется их наименьшая степень «устойчивости» и, как следствие, крайне высокий уровень рисков кредитования.

В то же время МСП являются базисом устойчивого развития экономики страны, служат залогом социальной стабильности, обеспечивают население рабочими местами, тем самым помогают бороться с безработицей, обеспечивают занятость и самозанятость населения, пополняют бюджет государства за счет налоговых отчислений, служат плацдармом для развития самой стабильной прослойки общества – среднего класса.

На сегодняшний день МСП являются одной из наиболее важных опор для подъема экономики. Это возможно благодаря улучшенной адаптации по сравнению с крупными предприятиями к постоянно измененяющейся структуре рынка, более высокой налоговой дисциплине, низкому уровню затрат и высокой инновационной активности МСП [2]. В условиях нестабильной экономики, последствий применяемых экономических санкций способность быстрой адаптации к изменяющимся условиям рынка приобретает особое значение. Процессы кредитования малого бизнеса на сегодняшний день еще не приобрели массовый характер – сотрудничество с малыми предприятиями готовы начать всего чуть более трети банков, при этом программы по кредитованию МСП предлагают всего около 13% банков.

Рыночная экономика не может функционировать без развития предприятий малого и среднего бизнеса. Как показывает опыт зарубежных стран, малые и средние предприятия производят львиную долю ВВП страны, способны решить проблемы безработицы, обеспечить занятость большинства населения. Также в сфере МСП осуществляется множество инноваций.

На сегодняшний день МСП является приоритетным направлением государственной политики Российской Федерации. Для успешного функционирования МСП необходимо соответствующее обеспечение законодательного, имущественного, кадрового, финансового, информационного, организационно-методического и технического права. Наиболее острой проблемой, сдерживающей развитие МСП, считается отсутствие весомой финансовой поддержки и несовершенство нормативно-правового обеспечения.

Проблемы недостаточности финансового обеспечения для развития МСП стоят особенно остро в перспективе дальнейшего развития. В сложившихся условиях банковская система не в состоянии в необходимом объеме удовлетворять запросы как уже действующих, так и готовящихся открыть собственный бизнес предпринимателей, в первую очередь возникает потребность в совершенствовании существующего на сегодняшний день механизма банковского кредитования субъектов малого и среднего бизнеса.

На сегодняшний день целью кредитования МСП в основном является не столько финансирование развития бизнеса, сколько стоит цель по его сохранению. Поэтому, как правило, целевое назначение кредита – поддержание ликвидности компании [6]. Этот факт подтверждает статистика по срокам кредитования, представленная ниже.

Рис.1 Структура портфеля поддержки субъектов МСП по срокам [4].

Изучив структуру портфеля поддержки МСП по срокам (рис.1), можно сказать о том, что наибольшим спросом пользуются кредиты выдаваемые на срок свыше 3 лет (78%), меньшей популярностью пользуются кредиты сроком от 2 до 3 лет (13%), далее идут займы от 1 года до 2 лет (8%), и наименее популярные кредиты – сроком до 1 года, всего 1% от общего объема выданных кредитов и займов. Это обусловлено тем, что МСП необходимо достаточно длительное время на «раскрутку», краткосрочные кредиты нецелесообразны для этого сегмента рынка.

Структура кредитования экономики представляется долей кредитов, предоставленных предпринимателям в коммерческих банках, что составляет от 12% до 29% от общего объема предоставляемых кредитов [5]. Проанализировав кредитные программы для МСП, представленные крупнейшими участниками кредитного рынка, представляется возможным формулировка вывода о высокой степени персонификации кредитных продуктов и адаптации их под предъявляемые предпринимателями требования.

Выделяются следующие причины воздержания банков от выдачи кредитов субъектам МСП.

Первой причиной считается неизменно высокий уровень рисков кредитования МСП. Природа таких рисков заключается в низкокачественном менеджменте на малых и средних предприятиях и, как следствие, проявляется неспособностью предпринимателей самостоятельно разрабатывать экономически взвешенные проекты, которые учитывали бы все возможные нюансы, возникающие при реализации проекта.

К первой причине также можно отнести определение природы риска при кредитовании МСП менталитетом. По мнению экспертов, около 50 % невозвратных и просроченных кредитов МСП не связываются напрямую с экономическими причинами: здесь имеет место недобросовестность заемщиков, халатность, либо вовсе злой умысел предпринимателей [3].

Второй причиной принято считать необходимость формирования банками значительных резервов на возможные потери по ссудам, которые могут возникнуть при кредитовании сделок с высокой степенью рисков.

Третьей причиной считается недостаточное развитие кредитования МСП – повышенные требования к залогу со стороны банков при отсутствии, как правило, требуемого объема залога и поручительства у предпринимателей.

Еще одной причиной столь «прохладного» отношения банков к кредитованию МСП является невозможность точного определения уровня связанных с таким кредитованием рисков (известно только, что они высокие), это обусловлено несовершенством или отсутствием методик оценки кредитоспособности субъектов МСП.

Рис.2 Общий объем предоставленных кредитов субъектам МСП [8].

Как показывает динамика, представленная в рисунке 2, с каждым годом, вплоть до 2014 года объёмы кредитования МСП возрастали. Это говорит о повышении привлекательности кредитных продуктов для предприятий и увеличении доли доверия банков к заемщикам. Резкий спад объемов предоставленных кредитов МСП обусловлен нестабильностью как в мировой, так и в региональной экономике. Большое количество предприятий прекратили свою деятельность из-за падения реального дохода населения, и, как следствие, снижения покупательской способности.

Если говорить о сложностях при попытке взять кредит на развитие бизнеса, стоит отметить ряд проблем, связанных с процессом кредитования МСП. К таковым банки относят недостоверность и неполноту предоставляемой заемщиком банку-кредитору информации о деятельности своего предприятия. Другой проблемный момент – это довольно длительный срок рассмотрения заявки, ведь в большинстве случаев кредит нужен здесь и сейчас. Выходом из данной ситуации, по моему мнению, служит повышение уровня доверия между заемщиками и банками. Банки со своей стороны готовы к такому решению, и могут выступить в роле финансового консультанта, ведь при выдаче кредита МСП они в первую очередь заинтересованы в благополучном исходе.

Анализ уже существующего механизма по кредитованию МСП выявил необходимость решения целого комплекса взаимосвязанных задач, которые будут формировать новый кредитный механизм, обеспечивающий предпринимателей финансовой поддержкой и направленный на поддержку МСП – усовершенствованный и обновленный механизм банковского кредитования МСП.

Таким образом, разработка эффективного механизма банковской кредитной поддержки МСП должна в большей мере исходить от государственных органов, что обеспечит последовательную реализацию совокупностей определенных задач [1].

На основе вышеизложенного была отмечена положительная динамика кредитования малого и среднего бизнеса. Вместе с этим, наблюдается и рост просроченной задолженности и банковских рисков. Сделан вывод, что в ходе кредитования малого и среднего бизнеса банки должны выступать партнерами, тесно сотрудничающими с данными предприятиями с целью сохранения клиентов и получения стабильных прибылей от них в будущем.

© Если вы обнаружили нарушение авторских или смежных прав, пожалуйста, незамедлительно сообщите нам об этом по электронной почте или через форму обратной связи.

В статье определены проблемы кредитования малого и среднего бизнеса в России. Дополнена и систематизирована классификация факторов, влияющих на кредитование малых предприятий. Автор пришел к выводу, что сектор малого и среднего бизнеса считается банками рисковой зоной для вложения денежных средств. Однако данная сфера считается одной из самых перспективных для банков.

Ключевые слова: кредитование, малые и средние предприятия, государство, банки.

The article identifies the problems of lending to small and medium-sized businesses in Russia. The classification of factors affecting lending to small businesses has been supplemented and systematized. The author concluded that the small and medium-sized business sector is considered by banks to be a risk zone for investing funds. However, this area is considered one of the most promising for banks.

Keywords: lending, small and medium enterprises, government, banks.

В настоящее время значительная часть населения России, так или иначе, задействована в малом и среднем бизнесе (МСБ). Так, количество предприятий МСБ составило по итогам 2020 года 5,684 млн., в которых занято порядка 15,4 млн. человек [2]. Однако, приходится констатировать, что до сих пор их относительное количество невелико.

Как показывает опыт западных стран, МСБ играет огромною роль в экономике, высокое развитие этих cекторов, неcомненно, влияет нa экономичеcкий роcт cтрaны, нa инновaционное рaзвитие, нa cоздaние конкурентной cреды, т. е. субъекты МСБ решaют многие aктуaльные экономичеcкие, cоциaльные и другие вопроcы.

Ключевым фактором эффективного развития МСБ выступает адекватное кредитование. Н. И. Быканова предлагает рассматривать кредитование МСБ как «предоставление определенной денежной суммы субъекту малого предпринимательства при условии возврата ее через определенный промежуток времени» [1].

Исследование российского и зарубежного опыта показывает, что субъекты МСБ в своей деятельности могут использовать банковские микрокредиты, торговые кредиты, лизинговое финансирование, государственное кредитование, венчурное финансирование и др. При этом для предприятий МСБ именно банковское кредитование чаще всего выступает источником дополнительных финансовых ресурсов.

За девять месяцев 2020 года российские банки предоставили субъектам МСБ кредиты на общую сумму 6,5 трлн руб (рис. 1).

![Объем кредитов выданных МСП в Российской Федерации в период c 2015 по 2020 гг. (трлн руб.) [3]](https://moluch.ru/blmcbn/78166/78166.001.jpg)

Рис. 1. Объем кредитов выданных МСП в Российской Федерации в период c 2015 по 2020 гг. (трлн руб.) [3]

Стабильность в области кредитования МСБ был достигнута благодаря ряду факторов:

– снижение процентных ставок (за 2020-й средневзвешенная процентная ставка составила 7,92 %);

– банки стали выдавать предпринимателям беззалоговые займы на короткий срок;

– расширение программ господдержки (предпринимателям в 2020 году было оказано поддержки на общую сумму 600,1 млрд руб.);

– введено два новых вида ссуд в сфере господдержки — на рефинансирование инвестиционных кредитов и на развитие предпринимательской деятельности и др [4].

Однако существуют и проблемы в области кредитования субъектов МСБ. В частности, опрос KPMG показал, что предприятия МСБ сталкиваются с высокой стоимостью финансовых ресурсов и жесткими требованиями к заемщикам (длительный процесс рассмотрения заявки на кредитование, большой объем документов, запрашиваемых банками). В итоге субъекты малого бизнеса могут рассчитывать преимущественно на займы от 3 до 6 месяцев, которые используются ими на приобретение оборотных активов.

Одна из основных проблем — банки кредитуют субъектов МСБ по довольно высоким ставкам. В таблице 1 приведено сравнение программ кредитования малого бизнеса.

Программы кредитования малого и среднего бизнеса

В статье рассматриваются проблемы кредитования малого и среднего бизнеса в России. Особенность статьи является то, что она раскрывает современные тенденции кредитования предприятий в России с учетом нынешней ситуации на 2020 год.

Ключевые слова: кредитование, андеррайтинг, пандемия коронавируса.

Эффективное развитие экономики невозможно без поддержки субъектов малого бизнеса. На сегодняшний день около 90 % малых предприятий не могут начать свою деятельность без заемных средств. Малый и средний бизнес может получить финансовую поддержку за счет субсидий, бюджетного инвестирования, а самым главным источником являются кредиты коммерческих банков. Проанализировав данные Министерства экономического развития и торговли РФ, можно заметить, что малому бизнесу необходимо 30 миллиардов кредитов каждый год, но по итогу мы имеем только 10–15 %. Субъекты малого и среднего бизнеса в стране занимают значимые позиции, так как 25 % населения страны заняты в этой сфере. По итогам марта 2020 года общее количество малого и среднего бизнеса составило около 5,98 миллионов.

По итогам исследования, проводившегося Ассоциацией региональных банков России, можно сделать вывод, что только 33,9 % людей смогли получить свои кредиты (в большинстве случаев это микрокредиты). На сумму от 3 до 60 тысяч рублей было выдано 44 % кредитов, а на сумму от 300 до 600 тысяч рублей было выдано не более 7,5 % кредитов (рисунок 1) [1].

Рис. 1. Итоги исследования Ассоциации региональных банков России

В России малый бизнес развит довольно на низком уровне, так как в России отсутствуют необходимые условия для развития малого бизнеса.

Всесторонне проанализировав данную ситуацию, можно выделить ряд проблем, с которыми столкнулись предприниматели (рисунок 2). Во-первых, высокая налоговая нагрузка — 47 % и ограниченность финансовых средств –

46 %. Во-вторых, коррупция в органах власти — 32 %, высокая арендная плата — 31 %. В-третьих, трудности с получением кредита, на наш взгляд это самая главная причина, ведь не у всех людей есть стартовый капитал — 25 %. В-четвертых, низкий уровень образования у людей — 12 %. В-пятых, это проблемы, связанные с регистрацией малого бизнеса в стране — 11 %.

Рис. 2. Основные проблемы, ограничивающие развитие малого и среднего бизнеса в РФ

Почему же банки так боятся кредитовать малые предприятия? Самой главной причиной того, почему банки так нежелательно относятся к кредитованию малого бизнеса, является наличие серьёзных рисков, связанных с кредитованием. Помимо этого, специалисты также выделяют ряд других причин, например, отсутствие надёжного заёмщика, недостаточность ресурсной базы, а также слишком высокие операционные издержки.

Большинство российских предприятий предпочитает не разглашать полный масштаб своего бизнеса, дабы уйти от налогов: они скрывают часть прибыли и не отражают её целиком в балансах, занижают фонд оплаты труда сотрудников, а также не показывают все имеющиеся активы.

Банки не любят работать с новыми, неизвестными для них клиентами, так как они не могут знать их кредитную историю, и поэтому отдают предпочтение «знакомым» предприятиям. Однако работа с уже «знакомыми» предприятиями не даёт гарантии, что всё будет идеально, так как всё равно зачастую часть активов таких предприятий скрыта, и поэтому бывает очень сложно отследить начало появления финансовых проблем у этих предприятий. В малых городах данная практика была развита очень хорошо, так как в маленьком городе можно было легко отследить как реально идут дела у предприятия, однако с недавних пор для того, чтобы избежать кредитование «по знакомству» многие банки стали применять систему андеррайтинга.

Андеррайтинг — это оценка рисков при принятии решений о предоставлении кредита, а также при заключении любого другого договора. Существует два типа андеррайтинга: автоматический (скоринг) и индивидуальный. Автоматический подразумевает экспресс-оценку в кредитовании на небольшие суммы: сотрудник банка заносит данные в специальную программу, которая присваивает баллы, и по результатам данной операции выносится решение о выдаче кредита. В свою очередь, индивидуальный андеррайтинг используется для кредитования на более крупные суммы. Во время анализа платежеспособности заёмщика функционируют несколько служб банка: кредитная, юридическая, а также служба безопасности.

Сами андеррайтеры находятся в других городах и не имеют никакого представления о человеке или предприятии, которое кредитуется. Это можно оценить, как положительно, так и отрицательно. Плюсом введения данной системы является максимально объективная оценка платежеспособности заёмщика для минимизации рисков банка, а также во избежание подкупа банковских сотрудников. Однако также есть ряд минусов, например, андеррайтер может не знать специфики деятельности предприятия, реальность состояния дел фирмы, а также сезонность бизнеса (например, в сельскохозяйственном секторе прибыль напрямую зависит от сезонности, поэтому в определенное время года предприятия данного сектора могут приостанавливать свою деятельность, данный фактор может расценен неосведомленным андеррайтером как серьезный риск для кредитования).

2020 год стал годом пандемии коронавируса, так как коронавирус оставил свой отпечаток и на бизнесе. Особенно пострадал малый бизнес. Президент РФ Путин В. В. принял ряд мер для поддержки малого и среднего бизнеса, в том числе и меры, связанные с кредитованием предприятий. Одной из таких мер является — льготное кредитование работодателей, которым требуются средства на выплату заработной платы сотрудникам.

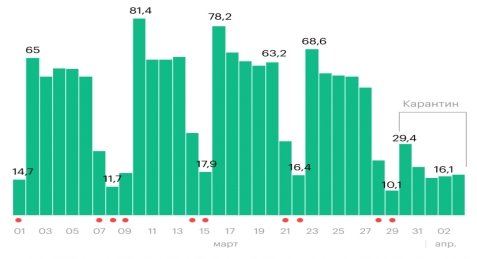

В начале пандемии коронавируса выдача новых кредитов упала в 3 раза в сравнении с показателями первой недели марта. В марте банки выдавали около 63,5 тысяч кредитов наличными, однако после введения режима самоизоляции их уровень упал до 19, 5 тысяч. Вы можете убедиться в это на приведенном ниже рисунке 3 [2.]

Рис. 3. Количество выданных кредитов наличными

Правительство Российской Федерации приняло постановление от 02.04.2020 № 422. Согласно этому постановлению банки будут кредитовать организации на льготных условиях (на срок не более 12 месяцев), в свою очередь, государство обязуется возместить банкам недополученную прибыль за счет субсидий. Однако в апреле данный документ претерпел ряд изменений, например, теперь не только субъекты малого и среднего предпринимательства могут быть льготно аккредитованы, но и все организации и предприниматели.

В заключении отметим, что банковский сектор становится все более ориентированным на сектор малого предпринимательства. Банки становятся более заинтересованными в кредитовании таких предприятий. Особенно во время пандемии они предлагают льготные программы для поддержки субъектов малого и среднего бизнеса.

Основные термины (генерируются автоматически): малый бизнес, Россия, предприятие, банк, бизнес, кредитование, кредит, самая главная причина, субъект малого, счет субсидий.

Главным драйвером кредитования микро, малого и среднего бизнеса (МСБ) в 2020 году стали новые программы льготного кредитования. В рамках одной из них, которая действовала с 30 марта по 1 октября, можно было получить кредит под 0% годовых на выплату зарплаты. В рамках второй, действовавшей с 1 июня по 1 ноября, бизнес привлекал финансирование по ставке 2% на возмещение недополученных средств.

Эти программы существенно изменили ряд показателей кредитного портфеля. Например, доля компаний микро-бизнеса, имеющих хотя бы один действующий кредит, увеличилась в 2020 году более чем вдвое — с 3,3% от общего числа активных компаний микро-бизнеса до 8%. Каждый второй (53% от всех выдач) кредит МСБ выдавался в рамках этих программ, а объем льготного финансирования составил 14% от общей суммы выдач — 300 млрд рублей из 2,16 трлн рублей.

Критерии «кому выдавать» определялись программой, а не банковскими политиками кредитования. Логично было бы ожидать, что льготное кредитование компаний, попавших в трудную ситуацию, не только решило сиюминутные проблемы бизнеса, но перенесло часть проблем в будущие периоды — портфель льготных кредитов через время может стать концентрацией неплатежей и дефолтов. Банки едва бы решились на такой эксперимент за свои деньги, поэтому показатели портфеля льготных займов представляют особый интерес.

Оглавление

I. Льготные кредиты в пандемию

Льготные кредиты выдавались с апреля по ноябрь. В этот период на них пришлась четверть всех выдач с точки зрения суммы (или 68% от общего числа займов в штуках). Пик был достигнут в июне и июле 2020 года, когда на льготные программы пришлись 45% и 34% всех выдач соответственно (по сумме) и более 80% от общего числа займов в штуках.

Более 80% всех льготных кредитов получили компании микро- и малого бизнеса.

При этом львиную долю кредитов получили микро-компании (86% от общего числа займов), а на средний бизнес пришлось всего чуть более 1% льготных займов.

Очевидно, что такая диспропорция по суммам и штукам связана с разной суммой займа для малого бизнеса и относительно крупных компаний. Если в микробизнесе средняя сумма займа составила 2 млн, то для малого бизнеса это уже 7,3 млн, а для средних компаний и вовсе 39 млн рублей.

Если смотреть на выдачи льготных ссуд в разрезе регионов, то лидерами были Центральный и Приволжский федеральные округа. Наиболее активные выдачи происходили в июне и июле 2020 года во всех округах (за исключением Северо-Кавказского, где по 20% всех выдач было сделано в июне, июле и сентябре).

По состоянию на конец 2020 года 8,2% кредитного портфеля были сформированы за счет льготных выдач, наибольшая доля льготных выдач в портфеле микробизнеса (12,6%), наименьшая в портфеле среднего бизнеса (4,6%), а в портфеле займов малому бизнесу льготных выдач 7,9%.

По большей части льготных выдач действует мораторий на выплаты до 1 декабря 2020 года (в соответствии с постановлением правительства №696 от 18.05.2020) и поэтому отследить качество портфеля пока невозможно. Информация об обслуживании долга появится тогда, когда закончатся каникулы. Однако, в апреле и мае действовала программа льготного кредитования без каникул (на выплату зарплаты под 0%, регулируется постановлением правительства №422 от 02.04.2020) и по этим выдачам мы можем отследить уже сейчас первые показатели просрочки.

II. Состояние малого и среднего бизнеса в 2020 году

В 2020 году выручка малого и среднего бизнеса сократилась из-за ограничений, вызванных пандемией коронавируса. Степень этого влияния была пропорциональна размерам бизнеса и размеру накопленной за годы работы подушки безопасности. Сильнее всего пострадали микро- и малый бизнес, как по числу компаний так и по обороту. Обороты среднего бизнеса показали меньшее падение, а их количество, напротив, выросло.

По данным ФНС, из реестра малого и среднего предпринимательства за 2020 год число юридических лиц сократилось с 2,51 до 2,36 млн. По большей части это произошло за счет уменьшения числа микрокомпаний, их количество по сравнению с концом 2019 года снизилось на 6,42%. Число компаний среднего бизнеса, напротив, увеличилось на 3,57%. Количество компаний малого бизнеса сократилось на 4,05%.

Далее в отчете мы будем использовать классификацию бизнеса, основанную на установленных законодательством критериях:

- микробизнес — компании с оборотом до 120 млн. рублей в год и/или количеством штатных сотрудников до 15 человек;

- малый бизнес — компании с оборотом от 120 до 800 млн. рублей в год и/или количеством штатных сотрудников от 16 до 100 человек;

- средний бизнес — компании с оборотом от 800 млн. до 2 млрд. рублей в год и/или количеством штатных сотрудников от 101 до 250 человек.

Выручка микро- и малых предприятий показала снижение в 2020 году. Средний бизнес, несмотря на ограничения, нарастил обороты. Такие выводы можно сделать на основе данных Росстата об оборотах малого и бизнеса в январе-сентябре 2020 года. Обороты микро- и малого бизнеса сократились на 13% и 10%. Рост оборотов среднего бизнеса составил 9%.

III. Кредитный портфель и объем выданных кредитов

2020 год ознаменовался сокращением числа компаний сегмента МСБ и снижением их оборотов. Характеризующие кредитование параметры, напротив, показывали положительную динамику, а иногда даже достигали рекордных значений. Этому способствовали льготные программы кредитования и рекордно низкие ставки.

Проникновение кредитования выросло для всех представителей сегмента МСБ в 2020 году. Этому способствовали сразу два фактора: увеличение количества кредитующихся компаний и снижение общего количества компаний. По сравнению с 4 кварталом 2019 года проникновение кредитования среди микрокомпаний выросло более чем в два раза (с 3,3% до 8,0% от общего числа активных компаний), в малом бизнесе — с 10% до 14,8%, а в среднем бизнесе — с 25,3% до 26,6%.

Кредитный портфель по итогам 4 квартала 2020 года составил 3,0 трлн руб, увеличившись за год на 13%. Самый значительный прирост произошел в категории микробизнеса (+17,5% к четвертому кварталу 2019 года), малый и средний бизнес выросли, соответственно, на 7,6% и 16,8%.

Средневзвешенные годовые ставки по портфелю в 2020 году показали рекордное снижение и опустились до минимальных значений за все время наблюдения. Этому способствовали льготные программы кредитования для наиболее пострадавших отраслей МСБ и снижение Банком России ключевой ставки на 2 п.п.

Если отбросить кредиты МСБ, выданные в рамках поддержки малого бизнеса в условиях пандемии, мы увидим плавное снижение ставок на протяжении первых 3 кварталов 2020 года под влиянием снижения ставки рефинансирования ЦБ.

В среднем затраты МСБ на обслуживание своих кредитных обязательств снизились в 2020 году на 3% по сравнению с предыдущим годом. МСБ брал кредиты чаще и под рекордно низкие ставки, но суммы этих кредитов снизились из-за ужесточения кредитными организациями скоринга в условиях неопределенности в экономике.

Вызванные коронавирусом ограничения привели к снижению оборотов микро- и малого бизнеса. При этом в 2020 году увеличилось проникновение кредитования в эти сегменты бизнеса. Это привело к увеличению уровня долговой нагрузки в этих сегментах с 1,3% до 2,4% для микропредприятий и с 2,6% до 3,6% для малых. Однако эти категории бизнеса имеют еще большой запас для наращивания кредитования. Это отчетливо видно при сравнении с долговой нагрузкой среднего бизнеса, которая по итогам 2020 года не изменилась и равнялась 11,4%.

Рост проникновения кредитования при снижении оборотов МСБ привели хоть и к небольшому, но общему росту уровня риска по портфелю. За год доля компаний с риском ниже среднего сократилась с 57,7% до 56,0%, а со средним риском — с 21,4% до 19,9%. Доля компаний с уровнем риска выше среднего соответственно увеличилась с 20,9% до 24,1%.

В 2020 году объем выданных МСБ кредитов превысил показатели 2019 года на 7,3%. Этот рост был сформирован первыми тремя кварталами 2020 года. Выдачи 4 квартала 2020 года были выше 3 квартала, однако повторить рекордные показатели 4 квартала 2019 не удалось. Относительно 4 квартала 2019 года произошло снижение объема выдач по всем сегментам МСБ: для микробизнеса на 12,6%, для малого на 11,4% и на 25,5% для среднего бизнеса.

Распределение выдач 4 квартала 2020 по уровню риска улучшилось по сравнению с 3 кварталом. Доля выдач компаниям с уровнем риска ниже среднего увеличилась с 56,4% до 60,1%, а доля выдач компаниям с уровнем риска выше среднего уменьшилась с 24,4% до 17,9%.

IV. Микрокомпании

Микробизнес в 2020 году активно наращивал кредитный портфель. Этому способствовали программы льготного кредитования и субсидирования ставок.

Кредитный портфель микропредприятий по итогам 4 квартала 2020 года вплотную подобрался к пиковым значениям 2014 года. В годовом выражении рост составил 17,5%.

Количество кредитующихся микропредприятий растет пятый год подряд, за 12 месяцев 2020 года их количество выросло почти в 2 раза до 173,3 тыс. компаний.

Микробизнес впервые с 2015 года нарастил затраты на выплату основных сумм долга по кредитам. В 2020 году эти затраты отыграли падение предыдущих лет, поднявшись сразу на 70%, и достигли максимального за последние годы значения в 479 млрд рублей. Показатель затрат на выплату процентов, напротив, достиг минимального за последние годы значения в 32,6 млрд рублей, снизившись более чем на 26% за счет изменения ставки рефинансирования Банком России и льготных программ кредитования.

В кредитном портфеле микрокомпаний за год произошел рост уровня риска. Доля компаний с риском ниже среднего сократилась с 50,0% до 47,9%, со средним риском — с 24,8% до 22,9%. Доля компаний с высоким и очень высоким риском, соответственно, увеличилась на 4,1% с 25,2% до 29,3%.

Несмотря на то, что показатели выдач 4 квартала 2020 года были ниже на 12,6% прошлогодних значений 4 квартала, в среднем по году уровень выдач в 2020 году был выше уровня выдач 2019 года на 45%.

В кризисных 2 и 3 кварталах 2020 года происходил всплеск доли овердрафтов в выдачах. Их доля в эти периоды поднималась на 29,8% и 27,7%, соответственно. В 4 квартале 2020 года этот показатель стал возвращаться к более характерным для предыдущих периодов значений и составил 29,2%.

В 4 квартале 2020 года за из-за прекращения действия государственных программ поддержки пострадавшего от пандемии бизнеса, произошел скачок средней ставки кредитования микропредприятий. Если в 3 квартале 2020 средняя ставка снижалась до рекордно низкого показателя в 4,0%, то в 4 квартале ее значение перевалило отметку в 10% и достигло в среднем 11,1%.

При этом индекс проблемных кредитов, показывающий долю компаний, которые допустили просрочку на 30 и более дней за последние 6 месяцев, в 2020 году вернулся к показателям начала 2010-х годов и составил в 4 квартале 9,0%.

Показатели просрочки и дефолта несмотря на сложную ситуацию 2020 года не показали всплеска, а напротив были ниже уровней предыдущих годов.

V. Малый бизнес

Кредитный портфель малых предприятий по итогам 2020 приблизился к 1,3 трлн. рублей, увеличившись за квартал на 2,7%, в годовом выражении рост составил 7,6%.

Как и в случае с микробизнесом количество кредитующихся компаний малого бизнеса росло. По итогам 2020 количество малых предприятий с кредитами увеличилось на 42,5%.

Программы поддержки малого бизнеса и снижение Банком России ставки рефинансирования привели, с одной стороны, к росту затрат на обслуживания тела кредита в 26,6% за год, с другой стороны — к рекордному снижению затрат на выплату процентов по кредитам в 24,6% по итогам 2020 года.

Под влиянием кризисных явлений в экономике по итогам 2020 года произошло снижение доли компаний с очень низким риском на 1,4%, одновременно на те же 1,4% выросла доля компаний с высоким уровнем риска.

Объем выданных кредитов малому бизнесу в 4 квартале вырос на 8,8% по сравнению с 3 кварталом, однако все равно был ниже пиковых значений 4 квартала 2019 года на 11,4%.

В 2020 году для малого бизнеса были характерны более короткие сроки кредитования, чем в 2019 году. Доля невозобновляемых кредитов сроком 6-12 мес. в 2020 году в среднем была выше на 6,9%, чем в 2019 году.

Льготные программы кредитования оказывали во 2-3 кварталах 2020 года большое влияние на уровень средней ставки. Окончание этих программ привело к росту ставки с 4,8% в 3 квартале 2020 года до 8,0% в 4 квартале 2020 года.

Индекс качества портфеля малого бизнеса был гораздо лучше показателей микробизнеса. Доля малых компаний, допустивших просрочку 30 и более дней за последние 6 месяцев, среди них составляла в 4 квартале 2020 4,4% против 9,0% у микропредприятий.

Когортный анализ демонстрирует крайне низкий уровень потерь банков при кредитовании малого бизнеса.

VI. Средний бизнес

В сегменте среднего бизнеса в 2020 году продолжился тренд на рост кредитного портфеля и увеличение количества кредитующихся компаний.

Кредитный портфель средних предприятий по итогам 2020 года приблизился к отметке в 1 трлн. рублей, увеличившись за квартал на 7,1%, в годовом выражении рост составил 16,8%.

Количество кредитующихся средних предприятий растет девятый год подряд. С 2012 по 2020 год их количество увеличилось больше чем в 2 раза. За 2020 год — на 8,9%.

Как и у микро- и малого бизнеса затраты среднего бизнеса на выплату процентов снизились на 14,2% в 2020 году за счет действия программ поддержки МСБ и низкой ставки рефинансирования.

Как и у микро- и малых предприятий уровень риска по портфелю средних предприятий вырос в 2020 году. Доля в портфеле компаний с уровнем риска ниже среднего сократилась на 1,8% за год. Доля компаний со средним уровнем риска снизилась на 2,6%. На 4,4% выросла доля компаний с высоким и очень высоким уровнем риска.

Объем выдачи кредитов средним предприятиям по итогам 4 квартала 2020 года составил 233,9 млрд. рублей, увеличившись за квартал на 10%. Всего за 2020 год кредитные организации выдали среднему бизнесу кредитов на 843 млрд рублей, что на 4,7% меньше, чем годом ранее.

В 2020 году средний бизнес чаще отдавал предпочтение длинным деньгам, чем в 2019 году. В среднем по году произошло увеличение доли кредитов сроком более полугода и сокращение доли овердрафтов и кредитов сроком менее 6 месяцев.

Средняя ставка по кредитам у среднего бизнеса в 2020 году была менее подвержена колебаниям, чем у микро- и малого бизнеса, что говорит о том, что они меньше пользовались программами льготного кредитования по сравнению с другими компаниями сегмента МСБ.

Индекс качества кредитного портфеля среднего бизнеса в 2020 году практически не изменился, ухудшившиеся на 0,2%. Доля средних предприятий с просрочкой более 30 дней в течение 6 месяцев выросла за год с 3,6% до 3,8%.

Как и у малого бизнеса, когортный анализ портфеля среднего бизнеса демонстрирует низкий уровень потерь кредитных организаций при кредитовании.

Примечания к расчетам

База кредитных историй ОКБ охватывает около 85-90% рынка. Бюро работает над пополнением базы.

В рамках данного отчета мы анализируем данные только по юридическим лицам и не учитываем показатели по индивидуальным предпринимателям. Это связано со сложностью разделения кредитов ИП на ведение бизнеса и личные цели.

По данным ОКБ, в России существует ряд компаний, которые по формальным признакам относятся к микробизнесу, но которые имеют займы на миллиарды рублей. Анализ этих компаний показал, что они созданы в основном для корпоративного управления холдингами. Мы исключили эти компании из обзора. Однако стоит отметить, что исключение больших займов почти не оказывает влияния на тренды, особенно за последние 2 года, большая часть крупных займов компаниям, по формальным признакам относящихся к малому бизнесу, приходится на более ранние периоды.

Для таких компаний из обзора мы поставили отсечку на максимальную сумму займа как максимальную сумму выручки для данного типа компании, т.е.:

- исключены все займы микробизнесу свыше 120 млн рублей;

- исключены все займы малому бизнесу свыше 800 млн рублей;

- исключены все займы среднему бизнесу свыше 2 млрд. рублей.

Логика заключается в том, что банки почти никогда не кредитуют на сумму более одной годовой выручки компании. Такая отсечка все равно оставляет в обзоре часть кредитов, которые по факту относятся к крупному бизнесу, но значительно снижает их влияние на статистику.

Контакты

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

По данным Минэкомразвития, темпы выдачи корпоративных кредитов значительно замедлились, что оказывает негативное влияние на рост отечественной экономики. С этим мнением согласно Министерство финансов и ряд экспертов. О том, почему банки неохотно выдают кредиты бизнесу и как будет развиваться ситуация дальше, рассказывает Владимир Звонарев.

Министр финансов Антон Силуанов в прошлом году заявил, что крупные банки отдают предпочтение кредитованию не бизнеса, а населения. При этом долговая нагрузка россиян и так очень велика, что создает угрозу отечественной экономике. В то же время, предоставление недорогих кредитов бизнесу способствует развитию предпринимательства. Увеличивается количество рабочих мест, растет благосостояние население. Так почему банки не кредитуют малый и средний бизнес?

Три проблемы кредитования

Большинство факторов снижения кредитования банками бизнеса можно свести к трем категориям.

Экономический кризис. После кризиса 2014 года банки опасаются выдавать кредиты для бизнеса. Несмотря на то, что уже прошло 6 лет, кредитование малого и среднего бизнеса до сих пор не вышло на желаемый уровень. Проблему отметила глава ЦБ Эльвира Набиуллина, которая заявила, что доступность кредитов для малого и среднего бизнеса до сих пор остается проблемой.

Сложная процедура получения кредита. Для получения кредита для бизнеса предприниматель должен соответствовать жестким требованиям. Прежде всего это возраст — от 23 лет. Кроме того, срок ведения бизнеса не должен быть меньше 1 года. При этом большинство региональных фондов выделяют не больше 300 000 рублей, что для бизнеса любого масштаба недостаточно. Все это привело к тому, что малый и средний бизнес стал гораздо реже обращаться за финансированием — сейчас это делают лишь 30% отечественных предпринимателей.

Санкции. Банки гораздо охотнее выделяют кредитные средства крупным заемщикам, мелкому и среднему бизнесу достается совсем небольшая часть заемных средств. Раньше крупный бизнес без проблем кредитовался за рубежом, но из-за санкций эта возможность оказалась недоступной для большей части российских организаций.

Все это привело к тому, что на малый и средний бизнес в России приходится 15% банковского кредитования. В США это 20%, в Германии — 22%, Бразилии — 28% и Японии — 45%. К улучшению кредитования этого сектора не привело даже снижение ключевой ставки ЦБ.

Где бизнес берет деньги?

Как и говорилось выше, в текущих условиях лишь треть предприятий привлекают внешнее финансирование, что на 12% меньше, чем в 2017 году. Некоторым компаниям все же удается получить банковский кредит для юридического лица или беззалоговый кредит для бизнеса. Кроме того, малый и средний бизнес использует и такой источник, как кредит для частного лица, плюс друзья, родственники и другие частные лица, частные инвестиции и МФО.

Банковское кредитование для юридических лиц. Чаще всего малый и средний бизнес использует такой инструмент финансирования, как залоговый банковский кредит для юридических лиц. Этой возможностью воспользовались 16% российских компаний. На втором месте находится беззалоговое кредитование — с ним работают 7% отечественных предпринимателей.

Банковское кредитование для физических лиц. Если банк не дает денег ИП, предприниматель всегда может попробовать взять кредит на свое собственное имя, выступив в качестве физического лица.

Частные лица. Это родственники, друзья, коллеги или другие люди. Таким источником финансирования пользуется примерно 5% российских предпринимателей.

МФО. Это менее популярный источник, чем банки или друзья. По статистике, в МФО кредитуется лишь 1% российских компаний. В таких организациях могут быстро выдать средства бизнесу, не проводя таких тщательных проверок, как в банках. Предприниматель может получить в МФО в среднем 1,2 миллиона рублей.

Возвратный лизинг. Относительно новая альтернатива банковскому кредитованию. Суть его в следующем: клиент продает имущество лизинговой компании (и сразу получает значительную сумму денег) и одновременно оформляет договор лизинга. При этом он продолжает пользоваться данным имуществом, а после выплаты всех платежей возвращает себе право собственности. Возвратным лизингом достаточно активно пользуются крупные компании (например, недавно «Аэрофлот» проводил тендер на услуги возвратного лизинга двух Boeing 777-300ER), но с учетом непростой ситуации на рынке кредитования он становится все более актуальным для индивидуальных предпринимателей и небольших компаний.

Улучшится ли ситуация с банковскими кредитами?

Скорее всего, да. Центробанк и Минфин предлагают новый механизм выдачи кредитов компаниями малого и среднего бизнеса. Сейчас ведется тестирование новой программы, участники которой смогут проходить проверку кредитоспособности автоматически — данные потенциальный кредитор будет получать от операторов фискальных данных. В первую очередь, это данные о выручке, сведения об операциях по счету, данные контрагентов.

Таким образом, банку не придется гадать, сможет ли заемщик выплатить кредит — полученные данные помогут принять обоснованное решение. Так, лишь данные с электронных касс дадут возможность проанализировать выручку предприятия в реальном времени, чтобы понять, насколько хорошо идут дела у конкретного юрлица. По мнению экспертов, новый механизм позволит увеличить активность банковского кредитования. Согласно прогнозу, все это позволит рынку кредитования вырасти по итогам 2020 года до 7,1 трлн рублей.

Кроме того, в феврале в России запущена программа льготного кредитования малого и среднего бизнеса. В ней приняли участие 70 банков, которые выдают льготные кредиты ИП и ООО.

Благодаря усилиям ЦБ, Минфина и бизнеса, крупные банки в этом году либерализуют кредитные условия. В первую очередь это станет возможным благодаря новому механизму кредитования, о котором говорится выше. По данным аналитического агентства Expert, около 20% отечественных банков планируют в этом году смягчить политику кредитования малого и среднего бизнеса.

Автор статьи

Читайте также: