Проблемы кредитования в россии

Обновлено: 27.04.2024

В статье представлен анализ проблем развития рынка банковского кредитования населения в РФ. Рассмотрены основные проблемы, оказывающие влияние на сферу кредитования.

Ключевые слова: кредит, банковское кредитование населения, задолженность, проблемы кредитования, мошенничество в сфере кредитования.

В современных экономических условиях банковский кредит приобретает особое значение для поддержания стабильности экономики РФ. В связи с этим проблемы по данному направлению требует особого внимания.

Последние годы население охотно берет различные виды кредитов — потребительские, ипотечные, на приобретение автомобиля и иные.

Однако, развитие рынка банковского кредитования увеличивает и масштаб проявления соответствующих рисков. В данном сегменте рынка начинают намечаться отрицательные тенденции, препятствующие эффективному функционированию рынка банковского кредитования населения. А именно: несовершенство законодательства, сложный механизм реализации залога, невозврат и нецелевое использование кредитов и т. п. Данные проблемы можно рассмотреть с точки зрения банка и клиента.

Если рассматривать с позиции банка можно выделить следующие основные проблемы, касающиеся кредитования физических лиц:

- Отсутствия специального законодательства.

- Мошенничество.

- Невозврат кредитов банку

Основной проблемой банковского кредитования физических лиц является отсутствия специального законодательства, которое регулировало бы отношения в области банковского кредитования населения. Отношения в данной сфере регулируются законом «О банках и банковской деятельности» и законом «О защите прав потребителей».

Мошенничеством в сфере банковского кредитования, в соответствии с уголовным кодексом РФ, является хищение денежных средств заемщиком (группой лиц по предварительному сговору) путем представления банку заведомо ложных и (или) недостоверных сведений, а также деяния, совершенные лицами с использованием своего служебного положения [6].

По данным исследования БКИ «Эквифакс» (входит в топ-3) число выданных потенциально мошеннических банковских кредитов в 2017 году составило 37,8 тыс. штук. В результате их совокупная доля в новых выдачах составила 0,11 %, увеличившись по сравнению с 2016 годом на 14 %. В данном исследовании к кредитам с признаками относят ссуды, по которым не было сделано ни одного платежа в течение трех месяцев с момента получения кредита.

На рост числа кредитов с признаками мошенничества влияет продолжающейся процесс снижения доходов населения (см. таблицу 1).

Численность населения сденежными доходами ниже величины прожиточного минимума

Численность населения сденежными доходами ниже величины прожиточного минимума

Значительная доля кредитов, по которым россияне не смогли заплатить в начале кризиса, так и осталась в просрочке, выяснили в «Эквифаксе». В нормальный график платежей не вернулось почти 90% проблемной задолженности

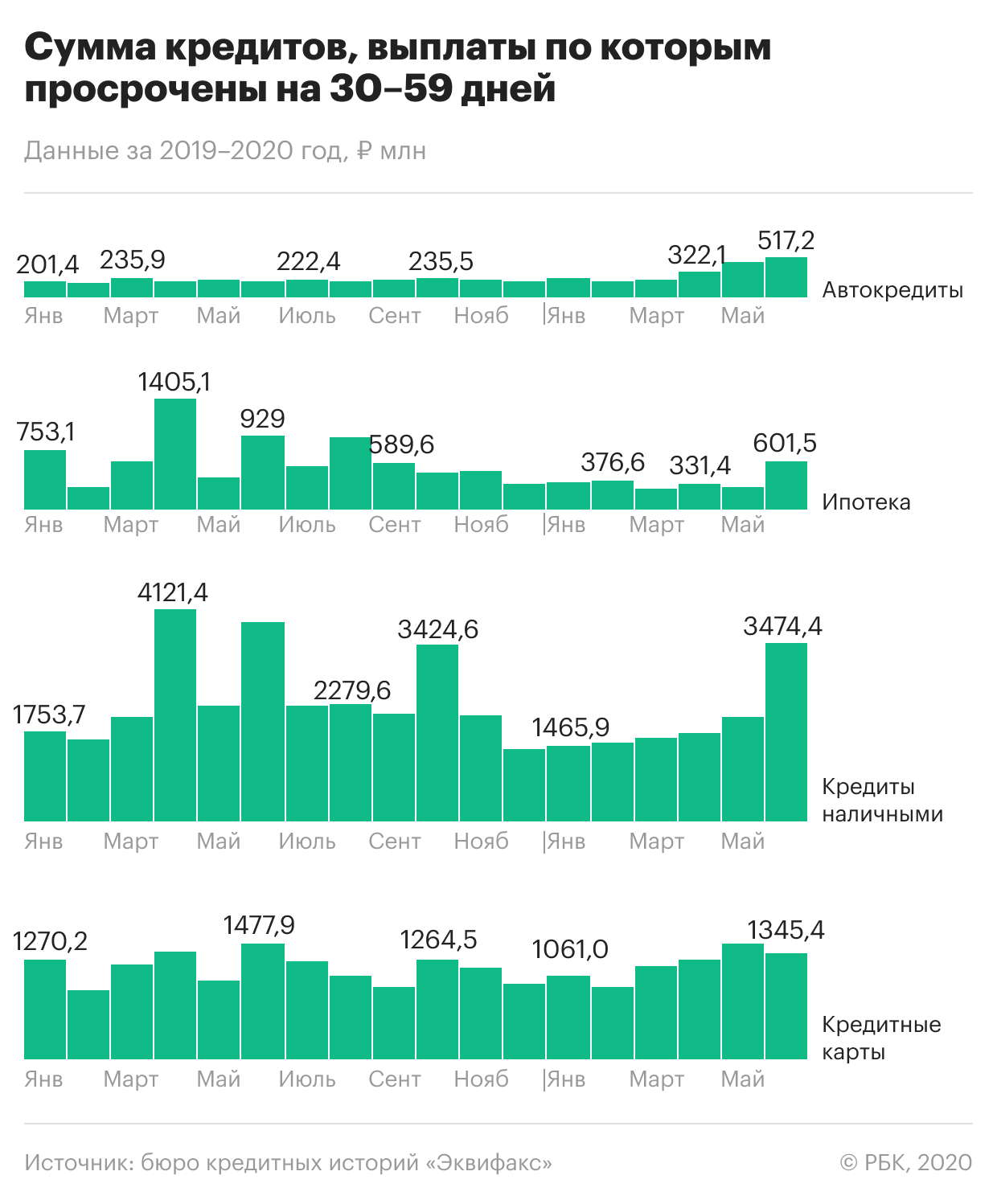

Завершение острой фазы кризиса и пандемии не улучшило ситуацию с проблемными долгами: в мае и июне, когда в России начали постепенно сниматься санитарные ограничения, произошел заметный рост просроченной задолженности по розничным кредитам. Это следует из расчетов одного из трех крупнейших бюро кредитных историй «Эквифакс», сделанных по просьбе РБК. Аналитики обратили внимание на прирост объема ссуд с просрочкой от 30 до 89 дней — именно такие задержки в платежах характерны для заемщиков, начавших их допускать в разгар ограничений из-за пандемии.

По данным бюро, в июне почти 365 тыс. кредитных договоров на сумму 5,9 млрд руб. не обслуживались больше месяца. С апреля их количество выросло на 38,8%, а объем такой проблемной задолженности — на 80%. Еще примерно по 269 тыс. кредитов платежи не поступали больше двух месяцев — их объем в июне достиг 5,4 млрд руб., прибавив с начала кризиса 19,9%.

«Просроченная задолженность, возникшая в период коронавирусных ограничений, мигрирует из краткосрочной в длительную», — объясняет гендиректор «Эквифакса» Олег Лагуткин. По оценкам бюро, коэффициент перехода близок к 90%, то есть именно такая доля возникших в апреле долгов не вернулась в нормальный график платежей. По всей видимости, их взыскание затруднительно для банков, констатирует собеседник РБК.

Какие долги стали хуже обслуживаться

С апреля по июнь рост ранней просрочки (до 90 дней) наблюдался во всех основных видах розничного кредитования, хотя и был неравномерным. Как следует из статистики «Эквифакса», в первый месяц самоизоляции объем новых проблемных кредитов увеличился незначительно, хотя количество договоров с просрочкой от 1 до 29 дней выросло. А уже в мае—июне был зафиксирован заметный прирост ссуд, которые не обслуживаются больше месяца.

Услуги консалтинга востребованы как никогда: чего хотят компании

Как Украина осваивает криптовалюты на фоне российской спецоперации

Развитие «без помех»: что говорили аналитики о кризисе 2008 года

Сотрудник переехал за границу: 4 варианта, как оформить работу

Как участнику госзакупок отстоять свои права в период перемен: 5 советов

Неторопливый миллиард: как россиянину успешно выйти на рынок Индии

Локдауны в Китае грозят новым логистическим кризисом. Чего ждать

Зачем главы крупнейших компаний чистят туалеты и едят собачий корм

Почему растут сроки просрочки

В «Эквифаксе» переток проблемной задолженности из одной категории в другую связывают с невозможностью банков оперативно взыскивать долги. Еще одна причина — избирательное применение программ реструктуризации. «По каким-то причинам объем реструктуризации (по 106-ФЗ) в основном пришелся на кредиты наличными. Похоже, что про реструктуризацию кредитных карт все забыли, и по ним просроченная задолженность стала массово возникать в первый же месяц локдауна», — приводит пример Лагуткин. Но, если бы не программы поддержки, просрочка была бы выше, говорит он.

Как боролись с ростом проблемных долгов

Уже в марте ЦБ рекомендовал банкам реструктурировать ссуды клиентам, которые заболели коронавирусной инфекцией. А с апреля начал действовать закон о кредитных каникулах (106-ФЗ), позволявший клиентам получить отсрочку по кредитам при некоторых условиях. Основанием для каникул может быть болезнь, потеря работы или снижение дохода более чем на 30%. Банки также предлагали заемщикам собственные программы реструктуризации ссуд.

По статистике ЦБ, к 19 июля банки одобрили более 1,6 млн обращений граждан за разными видами послаблений по кредитам (.pdf). Объем реструктурированной задолженности составил порядка 757,9 млрд руб.

Программа реструктуризации дала свои плоды, хотя и в ограниченном объеме, считает старший кредитный эксперт Moody’s Ольга Ульянова. На 1 июня около 3% кредитов населению были реструктурированы. «По-видимому, в остальных случаях заемщики не смогли, не успели, а может быть, и не захотели пойти на реструктуризацию», — допускает Ульянова.

Будут ли просроченные долги расти дальше

По словам Ульяновой, ситуация с проблемной задолженностью пока соответствует ожиданиям. «Еще в начале апреля мы оценивали, что в результате пандемии проблемы с обслуживанием могут затронуть до 5% ипотечного портфеля банков и до 10% портфеля потребительских кредитов, включая автокредиты. И это в дополнение к тем просрочкам, которые существовали до пандемии», — поясняет вице-президент Moody’s.

В некоторых сегментах кредитования ситуация еще не стабилизировалась, но она управляемая, считает директор по банковским рейтингам «Эксперт РА» Иван Уклеин. В отличие от кризисов прошлых лет банки сейчас имеют больший запас капитала, напоминает он. «Тем не менее по завершении льготного периода реструктуризации нужно будет резервировать [кредиты] гораздо сильнее, и именно эта проблема выйдет на первый план к концу года», — подчеркивает аналитик.

Нельзя с уверенностью сказать, что пик кризиса в банковской рознице пройден, соглашается Лагуткин. «Многим заемщикам, обратившимся за реструктуризацией в банки, предстоит еще документально подтвердить ухудшение своего материального положения. Если они этого не сделают, то уровень просроченной задолженности может продолжить свой рост», — опасается он.

В июле ЦБ рекомендовал банкам сохранять кредитные каникулы для тех заемщиков, кто не сможет подтвердить снижение дохода более чем на 30%, требуемое по госпрограмме. Одна из опций для таких клиентов — переход на программу реструктуризации, предлагаемую самим банкам. По оценкам Сбербанка, нужные документы не предоставили 18,5% обратившихся за отсрочкой по ссудам. В то же время банки отмечают, что их собственные программы реструктуризации пользуются большим спросом, чем госпрограмма.

Основной сценарий для большинства просроченных недавно кредитов — переход в категорию проблемных, считает Ульянова. Это, по ее словам, окажет заметное давление на прибыльность банков. Отдельные банки, имеющие слабый запас капитала, окажутся в зоне повышенного риска, допускает Уклеин из «Эксперт РА», но не считает это проблемой для сектора: в отличие от предыдущих лет с рынка уже ушли многие слабые игроки, а доля госбанков выросла.

Как ситуацию с ростом просрочки видят банки

В вопросе просроченной задолженности реализуется оптимистичный сценарий, считает представитель ВТБ: «По розничным заемщикам пик проблем платежеспособности, на наш взгляд, пройден. В первую очередь он был связан с вводом ограничительных мер в связи с пандемией и неопределенностью ситуации. Сейчас показатели ранней просрочки улучшаются, так же как и улучшается эффективность сбора просроченной задолженности».

Пик кризиса в рознице пройден, считает первый вице-президент Газпромбанка Анна Горячева. Она ссылается на снижение частоты обращений клиентов за послаблениями по кредитам. Важным показателем будет возврат должников в график платежей, добавляет Горячева.

Спрогнозировать, как поведут себя клиенты после окончания каникул, сложно, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. Релевантной статистики по возвратам в графики платежей еще нет: льготный период у основной массы клиентов, обратившихся за отсрочками, еще не завершен, поясняет она.

Промсвязьбанк не видит и не ждет заметного роста просроченной задолженности, отмечает директор департамента розничных рисков ПСБ Евгений Иванов. «Если в каких-то сферах экономическая ситуация будет ухудшаться, то это повлияет на занятость и, как следствие, на рост проблем с обслуживанием долга у населения», — прогнозирует он.

ЦБ в отчете о состоянии банковского сектора указал на риски в ипотеке и потребкредитовании. Доходы населения не растут, но в I квартале выросли срок и средний размер ипотечного кредита, а в потребкредитовании — доля людей, которые тратят на погашение кредитов больше половины своего дохода. Во втором квартале ситуация с потребкредитованием усугубится, не исключает ЦБ

В аналитическом обзоре о состоянии банковского сектора в первом квартале 2021 года Банк России указал на риски в ипотечном и потребительского кредитовании. Обзор «Банковский сектор» регулятор опубликовал 16 июня.

В первом квартале 2021 года банки выдали около 509 млрд рублей ипотечных кредитов против 784 млрд рублей в четвертом квартале 2020 года, следует из обзора. Объемы выдачи квартал к кварталу упали почти на четверть (минус 27%), а количество выданных кредитов — почти на треть. Центробанк объяснил это сезонным сокращением спроса на новые кредиты и меньшим количеством рабочих дней в первом квартале. Но, говорится в обзоре ЦБ, срок ипотечного кредита и средний размер кредита выросли с 18,6 лет до 19,3 и с 2,6 млн до 2,8 млн рублей соответственно. Это может быть связано с ростом стоимости жилья и тем, что доходы населения при этом не растут, пишет ЦБ.

В ипотечном кредитовании есть повышенный риск при высоком темпе роста ипотечного портфеля, пишет ЦБ. Дело в том, что сейчас примерно 20% жилищных кредитов — это ипотека с первоначальным взносом более 20%, на погашение которой заемщик отдает больше половины своего дохода.

Регулятор видит риски и в потребительском кредитовании. Доля кредитов в выдаче, на обслуживание которых заемщики тратили более половины своих доходов, в первом квартале выросла на 1 процентный пункт (по сравнению с четвертым кварталом), до 62%. Это вместе с ускорением потребительского кредитования вызывает опасения, пишет Банк России. Портфель потребительских кредитов в первом квартале вырос на 3,7%, до 358 млрд рублей. Одна из причин — восстановление потребительского спроса.

«Темпы выдачи потребкредитов разрастаются. Во II квартале они вырастут, скорее всего, еще выше, — сказал журналистам директор департамента обеспечения банковского надзора ЦБ Александр Данилов. — Это значит, что аппетит к риску у банков увеличивается. Здесь есть риски закредитованности населения».

Банк России не в первый раз указывает на риски в этих секторах. Чтобы «остудить» рынок потребительских кредитов, регулятор с 1 июля повысит коэффициенты риска по необеспеченным потребительских кредитам до уровня, который действовал до начала пандемии. Банки будут формировать под такие кредиты больше резервов и, как надеется регулятор, ужесточат условия выдачи — особенно для уже закредитованных заемщиков. «Возраст надбавок демотивирует банки к агрессивной выдаче таких кредитов, чтобы это было для них более затратно с точки зрения капитала», — сказал Данилов.

В случае с ипотекой Банк России рассчитывает на постепенное сокращение темпов выдачи. «Во втором квартале объем выдачи ипотеки увеличится, но дальше с учетом модификации программы поддержки темпы могут сократиться», — сказал Данилов.

Речь идет о предложении президента Владимира Путина продлить программу льготной ипотеки на новостройки до 1 июля 2022 года на новых условиях — по ставке в 7% и максимальной суммой кредита 3 млн рублей. Сейчас банки выдают льготную ипотеку по ставке от 6,5% и ниже, а сумма кредита для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области составляет 12 млн рублей, а для остальных регионов — 6 млн рублей.

Кроме того, на спрос повлияет возможное увеличение ставки по ипотеке из-за роста ключевой ставки, добавил Данилов. Приблизительный прирост портфеля ипотеки к концу года составит 20%, но это «очень приблизительная оценка», сказал он. В 2020 году банки выдали 4,3 трлн рублей ипотечных кредитов, прирост портфеля превысил 21%.

О чем еще говорится в обзоре ЦБ?

В первом квартале банки резко увеличили запас валюты — плюс $6 млрд, до $52,7 млрд. Доходы от валютных операций составили 52 млрд рублей из-за ослабления рубля на 2%. Но по сравнению с первым кварталом 2020 года, когда рубль обвалился на 20%, доход существенно ниже — на 159 млрд рублей, говорится в обзоре ЦБ.

В первом квартале банки выдали бизнесу 483 млрд рублей кредитов (плюс 1% к четвертому). Основной прирост случился за счет кредитования малого и среднего бизнеса, застройщиков жилья и за счет сделок обратного репо с банками. Остальной корпоративный портфель сокращался.

Ставки по рублевым кредитам для бизнеса сохранялись в первом квартале на историческом минимуме — 6,3%. Но можно ожидать их роста из-за роста ставки ЦБ, говорится в обзоре. С марта этого года регулятор повышал ставку трижды — теперь она составляет уже 5,5%.

Малый и средний бизнес остается одним из самых активных заемщиков. Средний размер кредита МСП вырос в первом квартале по сравнению с четвертым на 0,5 млн рублей, до 5,5 млн рублей. Наибольшие трудности в первом квартале 2021 года были у компаний из сферы обрабатывающих производств, строительства и сельского хозяйства.

Россияне меньше взяли кредитов на покупку авто, на 191 млрд рублей, по сравнению с 209 млрд рублей, выданных в четвертом квартале. «Снижение могло быть еще больше, однако поддержку рынку оказали возобновленные с января 2021 года госпрограммы льготного кредитования и сезонные распродажи автомобилей прошлого года выпуска», — говорится в материалах ЦБ.

В статье проанализированы основные проблемы кредитования физических и юридических лиц. Рассмотрены пути решения проблем кредитования физических и юридических лиц.

Ключевые слова: банк, кредитование, кредитный портфель физических и юридических лиц, ипотека, доход, финансовая грамотность.

The article analyses the main problems of lending to natural and legal person. The ways of solving the problems of lending to natural and legal person considered.

Keywords: bank, lending, loan portfolio of natural and legal person, mortgage, income, financial literacy.

На сегодняшний день все большую обостренность получают проблемы кредитования в России в 2019 году и это уже давно стало неотъемлемым элементом сегодняшнего времени, причем количество людей пользующейся этой услугой стремительно растет. После проведения статистических исследований было выяснено, что у каждого четвертого гражданина нашей страны есть кредит или кредитка, которой он пользуется. Практически четверть населения нашей огромной страны живет в долг!

Целью данной работы является рассмотрение основных проблем кредитования физических и юридических лиц и пути их решения.

Для достижения вышеизложенной цели в работе поставлены следующие задачи:

– охарактеризовать основные проблемы кредитования физических и юридических лиц,

– рассмотреть пути решения проблем кредитования физических и юридических лиц.

Кредитование — это финансовые взаимоотношения, в которых одна сторона — кредитодатель, предоставляет во временное пользование ссуду в денежной или натуральной форме, а вторая сторона — заемщик.

Когда мы прибегаем кпомощи банков?

Люди не хотят ждать несколько лет, когда они смогут накопить нужную им сумму на приобретения дорогой техники, одежды или автомобиля, не говоря уже о покупке квартиры, они хотят получить все им необходимое здесь и сейчас.

Актуальные предложения банков РФ:

Банк

% исумма для физ. лиц

% исумма для юр. лиц

От 12,9%

До 5 000 000 руб.

От 15,5%

До 3 000 000 руб.

От 12%

До 2 000 000 руб.

От 12%

До 2 000 000 руб.

От 9,6%

До 5 000 000 руб.

От 10,7%

От 10,5%

До 4 000 000 руб.

От 9,5%

При чем если речь идет о покупке недвижимости или транспортного средства, которые необходимы для семьи, то здесь можно говорить о рациональности такой помощи. Однако же, очень часто кредиты берутся под влиянием сиюминутного желания, моды, информации из СМИ, желания быть не хуже других. Именно этим и пользуются банки и другие кредитные учреждения, которые стремятся нажиться на этом желании людей, предлагая непосильно высокие процентные ставки и множество скрытых комиссий, за которые приходится платить.

Рассмотрим динамику изменения объема кредитов, депозитов и прочих размещенных средств, предоставленных физическим и юридическим лицам Запсибкомбанком.

Чистая ссудная задолженность (тыс. руб.)

Физические лица:

Юридические лица:

- гос.и мун. органы

-малый и средний бизнес

- финансирование текущей деятельности

- инвестиционное кредитование и проектное финансирование

- погашение задолженности перед банками и иными третьими лицами

- предоставление займов третьим лицам

Изучив представленную диаграмму, составленную на основе данных Запсибкомбанка за последние 4 года, можно сделать вывод о том, что наблюдается динамика увеличения объемов выданных потребительских кредитов, что говорит о высоком спросе населения на такие услуги банков. За анализируемый период объем кредитов, выданных физическим лицам в Запсибкомбанке, увеличился на 20,9 % и составил 16,9 млрд. руб. Однако, до 2017 г. банки наращивали кредитование наиболее высокими темпами. Так за 2017 год объем кредитов возрос на 16,4 % — до 12,5 млрд. руб., и за 2018 г. заметно увеличился на 5,5 % — до 4,4 млрд. руб.

Для оценки влияния факторов, влияющих на объем кредитования с применением корреляционно-регрессионного анализа, выявим проблемы кредитования в России.

- Инфляция. Несмотря на заявления властей о снижении темпов инфляции, в России она остается все такой же высокой и переменчивой. При этой она отрицательно влияет на развитие ипотечного кредитования, поскольку подразумевает обесценивание денег. Таким образом, стоимость привлечения средств для финансового учреждения не снижается.

- Монополизация рынка строительства жилья и высокие риски. По причине ограниченного количества застройщиков, занимающихся возведением домов, между ними нет никакой конкуренции, из-за чего цена на жилье искусственным путем завышается и удерживается на достаточно высоком уровне.

- Серый доход и низкая платежеспособность. Главным ограничением на ипотечном рынке в России является достаточно низкая платежеспособность населения, по причине которой большинство просто не может приобрести собственное жилье и даже взять заем на его покупку.

- Проблема с альтернативным вложением средств банками. Целью каждого финансового учреждения является получение максимальной прибыли, причем многие считают ее источником исключительно кредитный портфель, в который входит не только ипотека, но еще и займы на покупку авто, потребительские и т. д.

- Общеэкономическая ситуация вокруг страны. На сегодняшний день существует критичная зависимость российской экономики от цен на сырьевые продукты. Что касается общеэкономической ситуации, которая сложилась на данный момент вокруг страны, то она не самая лучшая. Нестабильный курс рубля, санкции, вводимые другими государствами, а также участие в истощающих бюджет России иностранных военных операциях, напрямую влияют не только на экономически-социальные связи, но и на жизнь граждан РФ.

- Миграция. Миграционный вопрос в РФ тоже является достаточно острым. Из-за того, что население переселяется в более крупные экономические центры и покидает неблагополучные места, повышается спрос на жилье, что в свою очередь приводит к повышению его стоимости.

- Недостаточная поддержка ипотеки со стороны государства. На данный момент существует несколько государственных программ, направленных на оформление ипотеки на льготных условиях:

– семейный ипотечный кредит со ставкой 6 % в год;

– ипотека для молодых семей;

– кредит для строительства своего деревянного дома;

- Низкая финансовая грамотность населения, которому легко навязать дополнительные ненужные услуги или заставить оплачивать те взносы, которые уже были сделаны. Особенно легко это делается в том случае, если на кредитном счету оставалась маленькая задолженность даже в несколько копеек, про которую клиенту не сообщили. Этот долг потом расчет за счет пени и штрафов.

Решить их можно следующими способами:

– Постепенным снижением процентных ставок по кредиту.

– Увеличением сроков, на которые выдаются займы.

– Грамотной реализацией мероприятий, которые направлены на улучшение инвестиционного климата России.

– Развитием рынка инвестиционных ценных бумаг (упрощение требований относительно их выпуска, а также структуры).

– Разработкой индивидуального подхода к каждому отдельному гражданину страны с учетом уровня жизни и типа приобретаемой недвижимости.

– Стимулированием функционирования рынка за счет отказа от коррупционных схем, которые связаны с подключением коммуникаций, выделением земли и т. д., а также его прозрачностью.

– Комплексной поддержкой застройщиков со стороны государства при строительстве жилья в новых микрорайонах.

– Повышение финансовой грамотности граждан Российской Федерации.

Необходимо выделить основную проблему кредитования в Российской Федерации — низкая финансовая грамотность населения РФ. К данной проблеме серьезно подошел Сбербанк России. С 2015 года стартовали онлайн-уроки финансовой грамотности на территории пяти регионов. Сбербанк с самого начала является стратегическим партнёром Центрального банка в этом проекте. За два года Сбербанк провёл для школьников 280 вебинаров, получив более 130 000 прослушиваний. В 2017 году к проекту присоединились Дальневосточный и Сибирский округа. Помимо вебинаров для школьников на темы: «Твой безопасный банк в кармане» о банковских картах, «Всё про кредит или четыре правила, которые помогут достичь цели», «Вклады: как сохранить и приумножить», Сбербанк в 2018 году разработал интерактивные уроки по финансовой грамотности для детей и подростков, а также создали обучающие мультфильмы для малышей с участием узнаваемых героев. Банк также расширил запущенную в 2017 году интернет-платформу для финансового обучения педагогов и родителей и провел целый ряд образовательных мероприятий на базе своих региональных офисов.

Таким образом, проблемы кредитования физических и юридических лиц в РФ очень остро стоят на сегодняшний день, каждая выявленная нами проблема требует скорейшего решения. Коммерческим банкам необходимо обратить внимание на данные факторные признаки, поскольку управление ими способно оказать значительное влияние на увеличение объема кредитования. Финансовые эксперты отмечают высокий уровень закредитованности населения. В настоящее время более 5 млн. россиян имеют проблемы с погашением заемных средств. Кредитная задолженность населения составляет 4,23 трлн. рублей, и увеличивается с каждым годом. Сегодня банки не уверены в надежности и финансовой состоятельности своих клиентов, так как существует высокий риск невозврата денежных средств, выданных по кредиту. В связи с чем, каждый банк по своему усмотрению определяет риски и закладывает их в высокие банковские проценты и меры по ужесточению кредитной политики.

Можно сделать вывод, что финансовая грамотность играет важную роль и оказывает непосредственное влияние не только на отдельных заемщиков, но и на экономику государства в целом. В случае если финансовая грамотность в стране в нынешнем году не изменится к лучшему, имеются все основания ожидать продолжения тенденции роста банковского кредитования физических и юридических лиц.

Основные термины (генерируются автоматически): лицо, финансовая грамотность, банк, основная проблема кредитования, Россия, кредит, проблема кредитования, высокий уровень, кредитный портфель, Российская Федерация.

Сегодня проблемы кредитования в России являются одними из самых актуальных. По исследованиям бюро кредитных историй «Объединенное кредитное бюро», число россиян, которые одновременно имеют не менее трех кредитов, составляет до 15 млн человек. Такое количество заемщиков связано с низким уровнем обеспеченности населения.

Еще одна причина иметь несколько кредитов — штраф или пеня в случае, если платеж не будет осуществлен своевременно. Серьезное наказание отсутствует, что позволяет гражданам даже с не самой лучшей кредитной историей чувствовать полноценный комфорт при взятии последующих кредитов. Это положительно отражается на состоянии компании, выдающей заем, но негативно сказывается на материальном положении клиента, а также становится одной из главных проблем потребительского кредитования в России.

Основные проблемы кредитования

Многие россияне вместо того, чтобы просматривать вакансии в России, занимаясь поисками более достойного рабочего места, выбирают вариант займа средств на различные нужды. Несмотря на популярность среди населения, кредитование в Российской Федерации достаточно проблематично по многим причинам:

- низкая платежеспособность граждан. Даже работники, трудоустроенные официально и получающие около 35 000 рублей в месяц, не могут открыть ипотеку, учитывая то, что нужно сделать крупный первый взнос;

- наличие нескольких кредитов. Когда появляются трудности с возвратом первого долга, не многие заемщики ищут источники дополнительного заработка. Большинство предпочитает взять еще один кредит, часто — для погашения предыдущего. Но такое решение только ухудшает финансовую ситуацию и не решает проблем кредитования;

- высокая общая стоимость кредита. Реклама по телевизору и различные брошюры, выдаваемые на улице, сообщают только часть сведений о кредите. Туда не входит оплата дополнительных услуг, к примеру за открытие счета или страхование заемщика. Так, переплата возрастает, а клиент оказывается в невыгодном положении;

- недостаточная финансовая грамотность россиян. Заемщики быстро соглашаются на услуги, которые не несут пользы, а также не удостоверяются в том, что погасили кредит полностью. Некоторые банки пользуются невнимательностью граждан и вменяют им различные штрафы, тем самым превращая копеечную задолженность в возрастающий долг;

- комфортный процесс получения кредита. Клиент должен собрать документацию, подождать своей очереди. К процессу сбора бумаг нужно подойти ответственно, ведь один забытый документ обеспечивает необходимость повторного посещения отделения банка;

- разное отношение к группам клиентов. Граждане, которые не трудоустроены официально, мамы в декрете, а также студенты часто сталкиваются с трудностями получения кредита.

Какие есть пути решения проблем?

Банки России остаются консерваторами в отношении клиентов. Их задача — обслуживание людей, которым не составляет труда подтвердить платежеспособность. Альтернатива для жителей страны — получение финансовых услуг через интернет.

Нельзя полагаться на то, что деньги для погашения кредита упадут с неба. Если нет никакого страховочного источника финансов для возврата денег, лучше несколько раз подумать, прежде чем стать заемщиком. Кредит может взять только тот, кто уверен в своей возможности отдать средства в ближайшие дни. Вовремя непогашенный кредит превращается в интенсивно растущий долг.

Проблемы ипотечного и потребительского кредитования не коснутся вас, если рационально подойдете к получению средств в долг через банк или другую организацию. Важно обращаться только в проверенные компании, которые получают положительные отзывы от пользователей. Также нужно взвесить для себя все «за» и «против» и только после этого решиться взять определенную сумму.

Автор статьи

Читайте также: