Самая лучшая ипотека в каком банке в рк

Обновлено: 26.04.2024

Жив ли ипотечный рынок?

Вопреки мрачным ожиданиям многих экономистов, в 2018 году рынок кредитования начал оживать после тяжёлого затяжного кризиса, девальвационных последствий и полной стагнации.

Всего за 9 месяцев 2018 года заёмщики получили 341 млрд тенге, на 40 % больше, чем в прошлом году. В частности, в сентябре (наиболее актуальные данные НБ РК) населению выдано более 52 млрд кредитных средств на покупку жилья.

Условно все эти кредиты можно разделить на три категории: оформленные через программы ипотечных организаций, через эксклюзивные программы банков и систему жилстройсбережений.

В первую очередь рассмотрим новый сегмент — это программы ипотечных организаций, в том числе государственная «7-20-25». Оговоримся сразу: детальной статистики по каждому виду кредитования не существует. Однако, исходя из имеющихся в свободном доступе данных, можно рассчитать примерную долю рынка.

По подсчётам «Крыши», в сентябре, на третий месяц после запуска госпрограммы по «7-20-25», было выдано порядка 16 % всех кредитных средств (на примере сентября 2018 года).

«7-20-25»

Проект народной ипотеки разрабатывался по поручению президента и был представлен в июле.

Условия:

- Любой платёжеспособный казахстанец, у которого нет жилья, может получить ссуду на покупку квартиры (первичная недвижимость, приобретается у застройщика) под 7 %. Объект должен быть сдан в эксплуатацию.

- Оператором является Ипотечная организация «Баспана». Получить кредит можно через один из этих банков: Bank RBK, Евразийский банк, АТФБанк, Цеснабанк, Fortebank, Халык Банк, Банк ЦентрКредит.

- Максимальная стоимость квартиры в Астане, Алматы, Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в остальных регионах установлен лимит в 15 млн.

- Необходим первоначальный взнос в размере 20 % от цены квартиры.

- Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, придётся привлекать созаёмщиков.

- Срок кредитования — до 25 лет. Возможно также досрочное погашение без штрафов.

В случае если вы покупаете квартиру за 12.5 млн тенге, ситуация может выглядеть примерно так: первоначальный взнос равен 2.5 млн тенге. Соответственно сумма, полученная в кредит, — 10 млн тенге. Если брать этот заём на 10 лет, то ежемесячный платёж составит более 116 тыс. тенге, а общая переплата в итоге достигнет 3.9 млн тенге.

Программа является социальной, но имеет ряд недостатков. Один из них — дефицит квартир, соответствующих условиям. Как правило, все доступные квартиры раскупают ещё до ввода ЖК в эксплуатацию. В некоторых регионах объектов, подходящих под «7-20-25», не оказалось вовсе. Также придётся учесть, что жильё сдаётся в основном в улучшенной черновой отделке и требует вложений на ремонт и мебель, то есть необходим немалый бюджет на эти цели.

Первоначальный взнос, хоть и является минимальным на рынке, оказался не по силам для многих слоёв населения. Учитывая, что потенциальные соискатели не имеют жилья и снимают квартиры, накопить его непросто (напомним, о сложностях накопления мы писали ранее). Для того чтобы поддержать бюджетников, властям пришлось разработать принцип поощрения очередников жилищными сертификатами. В ближайшее время систему должны систематизировать и полноценно запустить.

В целом по «7-20-25» за 4.5 месяца было одобрено 2 925 заявок на сумму 35.1 млрд тенге. Ипотечный портфель «Баспаны» — 1.2 трлн тенге.

Кому подходит:

Программа «7-20-25» подходит только для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход.

«Баспана Хит»

Включить вторичное жильё в «7-20-25» власти отказались, однако недавно на рынке появилась альтернатива — коммерческая ипотека от того же оператора — ИО «Баспана».

Условия:

- Критерий отсутствия жилья здесь исключён, однако процент выше, а срок сокращён до 15 лет. Номинальная ставка составляет 11 %, при этом годовая эффективная равна 11.9 %.

- Недвижимость может быть куплена как на первичном, так и на вторичном рынке. Объект должен быть введён в эксплуатацию.

- Сейчас заявки принимает Цеснабанк. Позже проект будет запущен в Народном банке.

За 10 лет при стоимости квартиры 12.5 млн тенге переплата составит 7.1 млн тенге. Сумма ежемесячного платежа при таких условиях — 142.9 тыс. тенге.

Кому подходит:

— Всем платёжеспособным гражданам с официальным доходом, независимо от того, есть жильё в праве собственности или нет.

— Желающим приобрести уже готовую к заселению квартиру (допускается вторичный рынок).

— Желающим приобрести частный дом.

Ипотека «Орда» от КИК

Ещё один новый ипотечный продукт — «Орда», программа Казахстанской ипотечной компании.

Условия:

- В отличие от проектов «Баспаны» первоначальный взнос здесь выше и составляет от 30 до 50 %. Также в залог можно предоставить имеющуюся недвижимость.

- Срок кредитования ограничен 20 годами, а максимальный размер займа расширен до 40 млн тенге.

- Номинальная ставка заявлена на уровне 12 и 14 % в зависимости от платёжеспособности.

- Единственный БВУ, где нам подтвердили, что программа уже запущена, — Цеснабанк. Ожидается, что позже присоединится БЦК. ГЭСВ там пока не установлена.

По словам консультантов, эффективная ставка составляет 15.1 % при частичном подтверждении дохода и 12.9 % при полном. Значит, при займе в 10 млн тенге придётся переплатить 9.4 млн тенге в первом случае и 7.8 млн — во втором. Размер ежемесячного платежа составит 162 тыс. и 148.7 тыс. тенге соответственно.

Кому подходит:

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, уже имеющим недвижимость, которая частично выступит в роли залога.

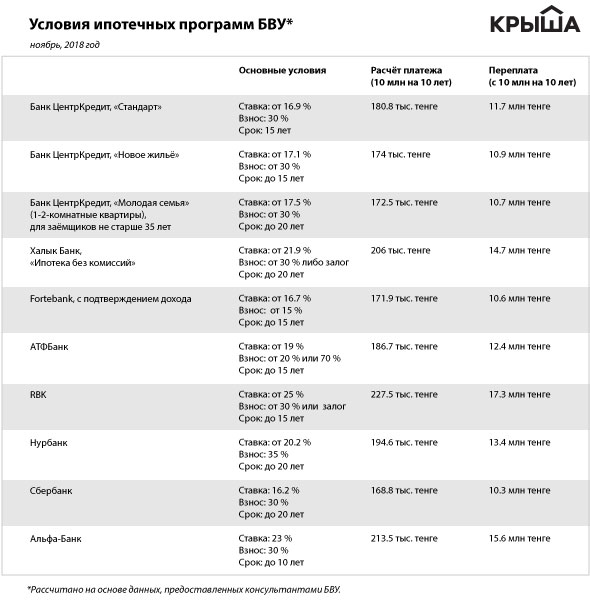

Ипотека от БВУ

Исследование рынка, проведённое Krisha.kz, показало, что сейчас на ипотечном рынке РК представлено порядка 10 банков, в каждом из которых есть несколько собственных жилищных продуктов. Учитывая, что некоторые проекты приостановлены либо имеют несопоставимые условия, за основу взята информация о восьми БВУ и их десяти предложениях.

Условия:

- Средний показатель ГЭСВ составляет порядка 19-20 %. Однако это минимальный показатель, доступный для «идеальных заёмщиков» (полное подтверждение платёжеспособности, достаточный первоначальный взнос, наличие дополнительного залога и т. д.).

- Первоначальный взнос составляет в среднем 30 %, срок — 10, 15 или 20 лет.

Разумеется, переплата и размер платежа впечатляют. Одолжив, например, 10 млн тенге на 10 лет, придётся переплатить от 10.3 млн до 17.3 млн. Ежемесячные взносы варьируются в пределах 168.8–227.5 тыс. тенге.

Несмотря на жёсткие условия, заёмщики в БВУ всё же кредитуются. Причём объём ипотеки, по расчётам Krisha.kz, соответствует 15 % от общей суммы. Не исключено, что такой показатель достигнут за счёт более дорогих объектов, которые не попадают под программы ипотечных организаций и рефинансирования.

Также через коммерческие программы некоторых банков можно оформить кредиты на строящиеся объекты, тогда как программы ипотечных организаций этого не допускают. Многих привлекает возможность частичного подтверждения доходов, пусть даже за счёт более высоких процентов.

Кому подходят:

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

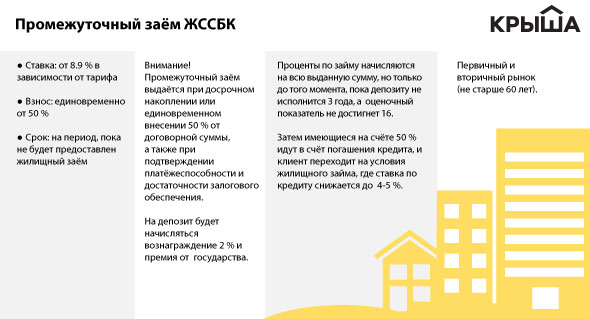

ЖССБК

Третий, самый объёмный, сегмент ипотечного кредитования принадлежит ЖССБК. По подсчётам Krisha.kz, около 70 % займов на жильё выдаётся именно через систему жилстройсбережений. Впрочем, это значение могло бы быть ниже, если бы не особая система промежуточного кредитования, которая отражается даже на статистике.

Дело в том, что варианты займов через ЖССБК кардинально отличаются от всех остальных финансовых продуктов, имеющихся на рынке. Вкратце главный принцип таков: «вкусную» ставку по кредиту (допустим, в пределах 4-5 %) нужно заслужить.

То есть мало иметь 50 % суммы и принести её в ЖССБК. Деньги должны пролежать в банке хотя бы три года. Чтобы получить кредит под минимальный процент, рекомендуется копить средства непосредственно в ЖССБК. Однако ставка по депозиту составляет не 9-10 %, как в обычных БВУ, а всего 2 %. На каждый счёт также начисляется государственная премия, которая в лучшем случае составляет 96 200 тенге, — это и есть те самые обещанные 20 %, которые «падают» не на всю сумму, а лишь на 200 МРП (481 000 тенге в 2018 году).

Предположим, вам надо накопить 5 млн за 3 года, откладывая по 139 тысяч. В обычном банке со ставкой по депозиту в 10 % к концу срока вознаграждение достигло бы 1.3 млн тенге, а в ЖССБК без учёта госпремии выйдет пара сотен тысяч.

Важно учесть, что пока средства лежат в ЖССБК и нарабатывают положенный срок и оценочный показатель (коэффициент дисциплины вкладчика), вам придётся снимать квартиру. Ориентировочно за 3 года только на наём жилья из бюджета уйдёт 3.6 млн тенге.

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 %.

Внимание! Ставка начисляется на 100 % суммы только на период, пока депозиту не исполнится три года, а оценочный показатель (ОП) не выйдет на уровень 16 единиц.

Мы попросили ЖССБК предложить план покупки квартиры, при котором переплата составит порядка 1.3 млн тенге с суммы в 12.5 млн тенге. Он выглядит так: в течение 7 лет вы копите по 72.5 тыс. тенге, затем 10 лет вносите по 63.3 тыс. тенге. Если договорная сумма будет равна 25 млн тенге, вам предстоит 7 лет вносить ежемесячно по 145.5 тыс. тенге, а затем 10 лет платить по кредиту по 126. 6 тыс. тенге. При этом переплата составит 2.7 млн. тенге.

Требуется сократить срок — придётся увеличивать взносы. Что касается оценочного показателя, который напрямую влияет на размер ставки, то существует специальная формула. Рассчитать ОП можно самостоятельно, разделив вознаграждение, умноженное на 1 000, на договорную сумму.

ОП = вознаграждение * 1 000/договорная сумма

К примеру, если договорная сумма составляет 10 млн тенге, а вознаграждение — 80 тыс. тенге, то оценочный показатель будет равен 8.

Значение снижается при пропуске платежей или уменьшении оговорённой суммы взноса (рассчитывается и индивидуально). Растёт, к примеру, при внесении досрочных платежей, особенно на ранних этапах накопления. Также существуют механизмы выкупа счетов и их объединения, принципы семейных пакетов (когда открывается счёт на каждого члена семьи) и другие особенности, которые не встречаются ни в одном другом банке.

Очевидно, что эта схема наилучшим образом работает тогда, когда когда семья придерживается строгого финансового плана и не снимает при этом квартиру.

Чтобы взвесить рентабельность покупки квартиры через ЖССБК, рекомендуем обращаться в консультационные центры банка, к менеджерам. Важно уточнить у них сумму переплаты и эффективные ставки. К сожалению, при первичном расчёте они до сих пор указывают только номинальные ставки, что не даёт полного представления о стоимости кредита.

Запуск программы «7-20-25» на базе ЖССБК планировался, но постоянно откладывается из-за специфики системы. Не исключено, что в начале года будет представлен альтернативный продукт.

Также в Астане действует система сертификатов. Ожидается, что 1 декабря в Астане бюджетники получат первые сертификаты на 1 млн тенге, которые смогут потратить на покупку квартиры.

Где взять деньги на квартиру?

Несмотря на разнообразие ипотечных программ, вопрос о том, где же взять нужную сумму, стоит по-прежнему остро.

Наиболее доступные условия кредитования на сегодняшний день представлены на базе ИО «Баспана» (если не брать в расчёт систему жилстройсбережений). Однако участники самой бюджетной программы «7-20-25» ограничены первичным рынком. Также требуются солидные средства на ремонт (объектов в чистовой отделке мало).

Также есть ипотечная программа «Орда» от КИК, где переплата будет ниже, чем при обычной коммерческой ипотеке.

Что касается банковских предложений, не стоит рассчитывать на ставки ниже 20 % (на основе информации о ставках, предоставленных БВУ). Такие программы есть, но ориентированы на узкий круг заёмщиков с идеальными условиями. При этом в некоторых банках в индивидуальном порядке рассматриваются варианты финансирования долевого строительства и вопрос кредитования нерезидентов.

Рентабельность приобретения квартиры через ЖССБК рекомендуется рассчитывать отдельно, в зависимости от собственных условий, финансового плана на будущее и даже состава семьи (если депозиты открываются на нескольких родственников). Попросите консультанта рассчитать, что необходимо предпринять, чтобы как можно скорее достичь нужного оценочного показателя.

Как ни крути, сбор первоначального взноса является, пожалуй, самым сложным и ответственным периодом, особенно если приходится параллельно снимать жильё, но другого пути нет: копить придётся немало, независимо от программ. Не гонитесь за районами и площадью, улучшайте жилищные условия постепенно.

«Крыша» желает вам лёгких решений, будь то отказ от ипотеки либо серьёзные планы по её оформлению.

Частичная и полная перепечатка данного текста возможна только после разрешения редакции.

В Казахстане действует несколько ипотечных программ, десятки рыночных предложений банков и система жилищных сбережений. Как понять, что лучше подходит? Давайте разбираться.

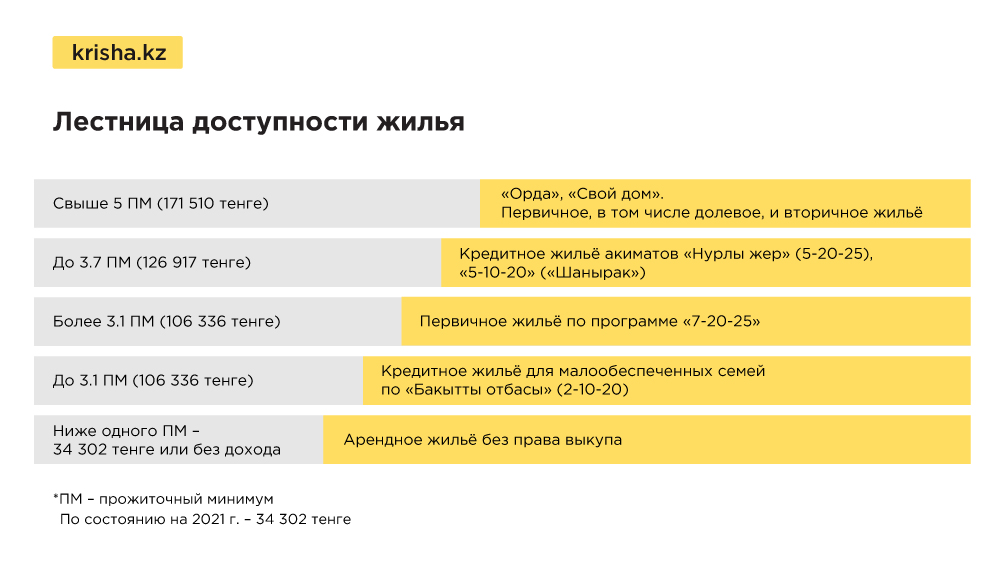

Лестница доступности жилья

В РК разработана лестница доступности жилья, которую можно разделить на два уровня.

Первый — для льготников, когда доход составляет до 3.1 прожиточного минимума (ПМ). Включает три ступени:

— арендное жильё без выкупа от акимата;

— кредитное — для малообеспеченных семей («Бакытты отбасы», «2-10-20»);

— кредитное жильё от акиматов («5-20-25»).

Второй уровень рассчитан на тех, чей доход превышает 3.1 ПМ (106 336 тенге). Им доступна ипотечная программа «7-20-25».

На зарабатывающих свыше 5 ПМ (171 510 тенге) ориентированы рыночные программы, например «Орда», предложения «Отбасы банка» и др.

«7-20-25»

Оператор — Казахстанский фонд устойчивости.

Условия:

— Отсутствие жилья и других ипотечных займов.

— Официальный доход.

— Допускается только первичная недвижимость от застройщика. Объект должен быть сдан в эксплуатацию.

— Ставка — 7 %.

— Первоначальный взнос в размере от 20 % от цены квартиры.

— Срок кредитования — до 25 лет. Возможно досрочное погашение без штрафов.

— Максимальная стоимость квартиры в Нур-Султане, Алматы (и пригороде), Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в Караганде — 20 млн, в остальных регионах — 15 млн.

— Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, требуется участие созаёмщиков.

— Получить кредит можно через Bank RBK, Евразийский банк, АТФБанк, Jysanbank, Fortebank, Халык Банк, Банк ЦентрКредит и Сбербанк.

Приблизительные расчёты

При покупке квартиры за 15 млн тенге первоначальный взнос равен 3 млн тенге. Сумма в кредит — 12 млн тенге. Если срок кредитования равен 25 годам, то ежемесячный платёж составит 84. 8 тыс. тенге. Общая переплата — 13. 4 млн тенге.

Из выделенных 1 трлн тенге на реализацию программы освоено 333.3 млрд. Предполагается, что до конца 2022 года «7-20-25» закроют.

Кому подходит

Для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход. Есть также возможность получения сертификата от государства для льготников.

«Баспана Хит»

В июне 2021 года большинство банков прекратили приём заявок. Сейчас «Баспана Хит» доступна только для участников зарплатных проектов АТФБанк и Jysanbank.

Условия:

— Номинальная ставка по договорам банковского займа — 10.75 % (по состоянию на 24 июня).

— Первоначальный взнос — от 20 %.

— Срок ипотечного кредитования — до 15 лет.

— Максимальная стоимость вторичного жилья — до 25 млн тенге в Нур-Султане, Алматы, Актау, Атырау, первичного — 35 млн; 20 млн тенге на первичном и вторичном рынке в Караганде, до 15 млн — в других регионах.

— Объект должен быть введён в эксплуатацию.

«Орда»

Программа Казахстанской жилищной компании.

Условия:

— Купить можно первичное и вторичное жильё.

— Первоначальный взнос — от 30 %. В залог можно предоставить имеющуюся недвижимость.

— Срок кредитования — 20 лет.

— Максимальная сумма — до 65 млн тенге.

— Ставка вознаграждения — от 12.8 %.

— Банки-партнёры: Jysanbank, Банк ЦентрКредит и Kassa Nova bank.

Приблизительные расчёты

При полном подтверждении дохода и стоимости квартиры в 15 млн тенге первоначальный взнос составит 4.5 млн тенге. Размер ежемесячного платежа при 20-летнем сроке — более 115.6 тыс. тенге. Переплата — 17.2 млн тенге.

Кому подходит

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, имеющим недвижимость, которая частично выступит в роли залога.

Ипотека от банков

На ипотечном рынке РК представлено порядка десяти банков, в каждом из которых есть несколько собственных жилищных продуктов. Заявленные на сайтах ставки варьируются от 11 до 30 %. Зачастую озвучиваются особые условия для «привилегированных заёмщиков» (клиенты банка, обеспеченные залогом и т. д.).

Приблизительные расчёты

Стоимость жилья — 15 млн. Из них 4.5 млн — первоначальный взнос. Сумма кредита — 10.5 млн. При ставке 20 % сроком на 20 лет ежемесячные взносы составят около 178.4 тыс. тенге. Переплата при этом достигнет 32.3 млн тенге.

Также банки рассматривают частичное подтверждение доходов, но ставка при этом увеличивается.

Кому подходит

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

— Приобретающим жильё на этапе строительства.

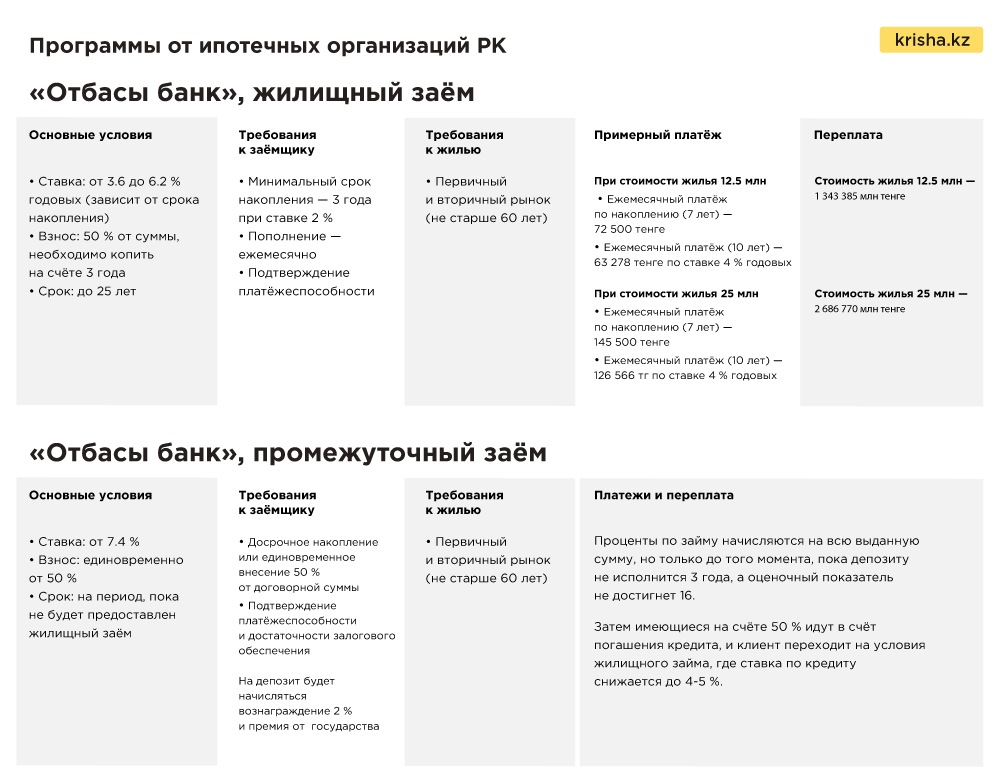

«Отбасы банк»

Бывшему Жилстройсбербанку принадлежит основной сегмент рынка — более 60 %. Объективно сопоставить условия с рыночными или льготными ипотечными программами трудно. Причина — специфика накопительной системы.

Условия

Существует два вида займа: жилищный и промежуточный.

Жилищный заём в пределах 4-5 % предоставляется тем, кто как минимум за три года накопил на депозите в «Отбасы банке» 50 % от стоимости жилья. Учтите, что на протяжении этого времени деньги лежат на депозите со ставкой 2 %. На счета начисляется госпремия в размере 20 %. Но премируются только 200 МРП — 583 400 тенге в 2021 году. Максимальный бонус составит 116 680 тенге.

Промежуточный, от 7.4 %, подойдёт тем, кто желает ускорить покупку. Здесь можно сразу внести на депозит 50 % от стоимости жилья. При этом проценты будут начисляться на всю сумму, пока депозиту не исполнится три года, а оценочный показатель (коэффициент дисциплины вкладчика) не выйдет на уровень 16 единиц. Достигнуть его можно при своевременном пополнении счёта (согласно договору). Быстро увеличить показатель можно, внося сумму досрочно, увеличивая размер платежа или накапливая более трёх лет.

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 % (заём станет жилищным).

Проблема в том, что пока средства копятся в ЖССБК, потенциальному заёмщику приходится арендовать жильё, что добавляет расходов и затрудняет накопление.

Индивидуальные условия рекомендуем рассчитывать в отделениях банка. Просите менеджеров указывать эффективные, а не номинальные ставки.

Кому подходит

— Семьям, придерживающимся строгого финансового плана и имеющим квартиру.

— Для планомерного улучшения жилищных условий.

Также в этом году «Отбасы банк» запустил женскую ипотеку «Умай».

Изначально ставка составляет 12.2 %, но после накопления 50 % от суммы займа снижается до 3.6 %. Максимальный доход семьи должен составлять не более 320 000 тенге. Доступный размер кредита — 85 % от стоимости квартиры. Срок — 25 лет.

Советы

— При выборе ипотечной программы адекватно оцените возможности и проконсультируйтесь в нескольких банках.

— Просите сделать предварительные расчёты с учётом не номинальной, а годовой эффективной ставки вознаграждения (ГЭСВ). Это включая комиссии и различные допрасходы.

— Выбирая жильё, присмотрите несколько вариантов с разной стоимостью. Кредит на более дорогую квартиру могут не дать, а на чуть дешевле одобрят.

— Убедитесь, что кредитная история в порядке. Получать кредитные отчёты в онлайн-режиме можно через 1cb.kz и egov.kz.

— Заранее предусмотрите возможность привлечения созаёмщиков.

Ранее Krisha.kz рассказала, как получить квартиру по госпрограмме и какие льготы существуют для различных слоёв населения.

3 года по 510 тыс.

+ 6 лет по 135 тыс.

Переплата 8 млн.

3 года по 197 тыс.

+ 6 лет по 108 тыс.

Переплата 5 млн.

*Платежи и переплаты рассчитаны на максимальный срок кредитования при минимальном первоначальном взносе. Данные получены при обзвоне call-центров, через кредитные калькуляторы и в пресс-службах банков. Окончательный расчёт ГЭСВ и платежей производится в момент получения займа в отделениях банков.

Комиссии

Банки взимают:

— за рассмотрение заявки — от 5000 тенге;

— организацию займа — 1-2 % от суммы займа.

Некоторые банки не берут комиссии за организацию и оформление займа.

— По закону все комиссии должны учитываться при расчёте годовой эффективной ставки вознаграждения, ГЭСВ. Если банк предлагает ещё какие-то комиссии, от такого займа следует отказаться и обратиться к нам в агентство. Разовая комиссия за рассмотрение кредитной заявки не входит в договор займа и оплачивается отдельно, — пояснил Krisha.kz начальник отдела коммуникаций со СМИ АРРФР Дмитрий Акмаев.

Также обязательны оценка и страхование жилья — по закону выбрать компанию можно самостоятельно.

А вот страхование жизни и трудоспособности, а также юридической чистоты сделки — по желанию заёмщика.

Документы для рассмотрения кредитной заявки:

— удостоверение личности;

— копия свидетельства о заключении брака заёмщика/созаёмщика;

— документы о доходах не менее чем за 6 последних месяцев;

— правоустанавливающие документы на залоговое жильё;

— выписка с пенсионного счёта за 6 последних месяцев.

Банк вправе запросить при необходимости дополнительный пакет документов.

Требования к заёмщику:

— гражданство РК;

— возраст от 21 года до 63 лет на момент завершения кредита;

— залоговое имущество — как правило, приобретаемая недвижимость.

Требования к жилью

В большинстве банков РК не дают ипотеку на квартиры в домах старше 55–57 лет. От материала и года постройки зависит размер первоначального взноса. Чем старше постройка, тем больше взнос.

На частные дома распространяются такие же критерии, плюс есть требования к участку:

— целевое назначение — ИЖС или ЛПХ;

— наличие инженерных сетей и коммуникаций.

На дачные дома (на землях садоводческих обществ и др.) ипотеку не дают.

На покупку квартиры на первичном рынке банкам необходимо наличие гарантии от Казахстанской жилищной компании (КЖК), договор долевого участия. Реже достаточно предварительного договора купли-продажи.

Что учесть перед оформлением ипотеки

1. Сначала изучите льготные ипотечные программы.

Например, «7-20-25». Может быть, вы соответствуете её условиям. На сегодня по программе работают: БЦК, Сбербанк, Халык банк, Жусан банк, Форте банк, Банк РБК, Алтын банк, Евразийский банк.

2. Прикиньте все имеющиеся кредитные расходы.

Совокупный платёж не должен превышать 50 % дохода. Иначе банк не даст ипотеку. Потребительские кредиты лучше по возможности закрыть, чтобы снизить нагрузку.

3. Перед тем как выбирать квартиру, пройдите оценку платёжеспособности в банке.

Так появится представление о сумме, на которую можно рассчитывать.

4. Изучите условия банков: размер процентной ставки и условия кредитования.

Не всегда привлекательная ставка равна хорошим условиям по кредиту. Рассмотрите несколько банков.

5. Определитесь с первоначальным взносом.

Постарайтесь накопить его самостоятельно, не оформляя потребительский заём. Сделав это, вы:

— «потренируетесь» перед ипотекой: научитесь планировать бюджет, увидите, насколько сложно или терпимо будут вам даваться ежемесячные платежи;

— не будете отягощены двойным кредитом.

— Чем больше первоначальный взнос, тем меньше тело долга и переплата. Не рекомендуется брать потребительский кредит на первоначальный взнос, поскольку проценты по такому займу гораздо выше, чем ипотечные. К тому же у заёмщика будет двойная нагрузка. Гораздо лучше воспользоваться депозитами в других банках, — заметил Дмитрий Акмаев.

6. Помните, чем больше срок кредитования, тем больше переплата.

Оптимально 10–15 лет.

7. Выберите удобный график платежей.

Они бывают аннуитетными и дифференцированными:

— в аннуитете всегда одинаковые ежемесячные платежи, но первые несколько лет по большей части выплачиваются проценты банку, а погашения основного долга — в меньшей степени;

— в дифференцированных ежемесячные платежи разные, причём первые больше, чем в аннуитете, но в таком случае основной долг погашается равными установленными частями, а проценты постепенно уменьшаются за счёт снижения основного долга.

Если вы намерены погасить ипотеку досрочно, то гораздо выгоднее выбрать второй способ.

— По закону банки должны предлагать для погашения оба графика. Если не предлагают — это нарушение. Также по дифференцированному графику получается чуть меньшая общая переплата, поскольку проценты каждый месяц начисляются на остаток основного долга. Чем быстрее снижается основной долг, тем меньше мы платим проценты, соответственно, уменьшается переплата, — пояснил спикер.

Например:

При аннуитете — кредит 20 млн тенге с ГЭСВ 15 % на 20 лет:

— переплата составит 43 млн тенге;

— ежемесячный платёж — 263 тыс. тенге.

Из них в первый месяц 254 тыс. уйдёт на вознаграждение банка и только 8.5 тыс. на основной долг. Причём его размер уравняется с процентами банка только к 2037 году, то есть спустя 15 лет.

При дифференцированных платежах и тех же условиях:

— переплата — 30 млн;

— первый платёж — 338 тыс., но он будет постепенно уменьшаться. При этом основной долг будет снижаться ежемесячно на 83 тыс.

8. Не забывайте про удобство оплаты.

Если нужно условно потратить несколько тысяч тенге, чтобы съездить в отделение банка, то это увеличит кредитную нагрузку.

Лояльность банков при одобрении ипотеки повышают созаёмщики или гаранты, которые по необходимости смогут выплачивать кредит.

Досрочное погашение

— По закону досрочное погашение в первую очередь распространяется на основной долг, а не на проценты. Это должно быть указано в кредитном договоре. Вносить досрочное погашение нужно при любой удобной ситуации. В этом случае последуют перерасчёты и снизятся проценты. В случае с аннуитетом это значительно сократит срок кредита. При дифференцированном графике могут снизить как срок, так и ежемесячный платёж. Изучите условия досрочного погашения при заключении договора. Уточните способ погашения: через мобильное приложение или в отделении банка — и выбирайте более удобный для вас вариант, — отметил эксперт.

Досрочное погашение по ипотеке в БВУ РК возможно после 3 мес. — одного года, как правило, без штрафов. Считается, что наиболее выгодно досрочное погашение в течение первых 8–10 лет.

По данным Агентства по регулированию и развитию финансового рынка в последние годы наблюдается значительный рост портфеля ипотечных кредитов, который на 1 сентября текущего года составил 2,8 трлн тенге или 17% от кредитов экономике (на начало года – 16,2%). С начала текущего года, рост ипотечных займов составил 18,1%, ускорившись с 14,6% за аналогичный период 2020 года (в 2020 году – 34,3%).

Наибольшую долю в общем объеме ипотечного портфеля занимают: АО «Отбасы Банк» 58%; ДБ АО «Сбербанк» – 17%; АО «Банк ЦентрКредит» – 13%.

В этой статье мы расскажем какие банки и на каких условиях предоставляют ипотечные займы. Мы не будем рассматривать государственные программы («7-20-25», «Баспана Хит»), так как о них мы подробно писали в других статьях. Мы рассмотрим собственные программы банков.

Согласно krisha.kz, c начала 2021 года в большинстве городов Казахстана наблюдается рост цен на квартиры. В среднем в сентябре квартиры подорожали на 1,2%, с начала года — на 12,9%. Самый значительный рост наблюдается в Алмате. Стоимость квадратного метра в мегаполисе составляет 537.1 тенге, это на 3,3% дороже, чем в августе. В Нур-Султане квадратный метр предлагают по 396.2 тенге, что на 2,4% дороже, чем в предыдущем месяце. Ипотечные программы кредитования предлагают 9 банков второго уровня из 23 существующих. Наибольшую сумму можно получить в Алтын Банке — до 175 млн тенге. Максимальный срок кредитования составляет 25 лет.

Отбасы банк предлагает самую низкую процентную ставку на рынке: от 3,5% до 5% (ГЭСВ от 3,6%). Однако для того, чтобы получить такую низкую ставку вам необходимо открыть депозит в банке и копить на депозите средства не менее трех лет. В данном банке мы можете получить сумму до 100 млн. тенге на срок от 6 месяцев до 25 лет.

Halyk Bank, Банк ЦентрКредит и Сбербанк предлагают специальные условия для клиентов получающих зарплату на их карты. Halyk Bank дает пониженную процентну ставку для зарплатных клиентов (14%, для остальных клиентов 15,2%), а Сбербанк и БЦК понизил комиссию за организацию займа (1% для участников зарплатного проекта, 2% для остальных). На процентую ставку также влияет подтверждение дохода. При подтверждении дохода ставка вознаграждения будет ниже.

Стоит отметить новый продукт на рынке ипотечного кредитования — цифровую ипотеку от Банк Фридом Финанс. Данная программа отличается высокой скоростью одобрения заявки. Вашу заявку одобрят в течение 3 минут, а оформление займет 1 день. Кредит можно оформить на срок от 3 до 15 лет по процентной ставке от 13% (ГЭСВ от 14,3%).

У большинства банков первоначальный взнос составляет 20% от стоимости приобретаемого жилья. В Halyk Bank можно оформить ипотеку без первоначального взноса если предоставить дополнительный залог.

Обратите внимание: при составлении обзора использовались данные с официальных сайтов банков. Условия кредитов могут меняться. Рекомендуем уточнять информацию в самих банках на день обращения за кредитом.

В настоящее время каждый четвертый кредит в отечественных банках выдается на покупку жилья. При этом, согласно статическим данным в стране продолжается рост объема ипотеки. Несмотря на доступность данного банковского продукта, ипотека остается для многих семей серьезным грузом, который приходится нести десятилетиями.

Несмотря на то, что информация касательно ипотечных продуктов находится в полном объеме и свободном доступе на сайтах банков, люди часто продолжают совершать непоправимые ошибки, которые, в конечном счете, несут большие убытки в виде потери недвижимости и кредитоспособности.

Людям стоит запомнить простую истину: «Банки никогда не будут работать в ущерб себе». По этой причине банки всегда стремятся продать свои кредитные продукты по более высокой цене и большей выгодой для себя, при этом, не раскрывая их недостатков. Их мало заботит, откуда Вы будете брать деньги, и они без сожаления дадут совершить ошибки в угоду банка. Чтобы добровольно не затягивать петлю вокруг своей шеи и не выплачивать банку стоимость пяти квартир, теснясь в маленькой «однушке», необходимо грамотно выбрать банк, программу ипотечного кредитования, а также избежать частых ошибок заемщиков.

Специалисты портала Finance.kz составили пошаговую инструкцию «идеальной» ипотеки, следуя которой Вы уменьшите риски попадания в долговую яму и потери жилья. Стоит сразу отметить, что при составлении данной инструкции, наши специалисты не брали расчет определенные слои населения, которым доступны некоторые привилегии по определенным ипотечным продуктам (к примеру, граждане, относящиеся к социально уязвимым слоям населения).

Решив приобрести жилье, следуйте нескольким советам для того, чтобы не ошибиться и выбрать оптимальное для вас предложение:

Совет 1. Объективно оценивайте свои финансовые возможности

Во-первых, избегайте принятия решения о взятии ипотеки на эмоциях и трезво оцените свои кредитные возможности. Согласно статистике, главной причиной просрочек по ипотеке является переоценка своих кредитных возможностей, а не потеря работы или форс-мажорные факторы как может показаться на первый взгляд.

Специалисты, как правило, рекомендуют не брать слишком больших суммво избежание просрочек по кредиту. Размер ежемесячного платежа не должен быть больше 30% семейного бюджета. Перед принятием решения о взятии ипотеки, воспользуйтесь ипотечным калькулятором на сайте банка и рассчитайте семейную смету.

Совет 2. Берите ипотеку в той валюте, в которой получаете заработную плату

В нынешнее время, курс валют нестабилен. Если вы получаете зарплату в тенге и при этом берете ипотеку в иностранной валюте, вы рискуете в будущем значительно увеличить свои ежемесячные платежи по кредиту в случае роста валютного курса.

Совет 3. Выбирайте банки с крупным именем и долгой историей существования на рынке.

Такие банки, как правило, предлагают более выгодные условия кредитования.

Совет 4. Просмотрите все доступные программы ипотечного кредитования.

Не торопитесь останавливать свой выбор на первой попавшейся программе или банке. Изучите все программы, которые предлагают банки и постарайтесь выбрать наиболее оптимальную для вас и узнайте возможно ли оформить ипотеку на льготных условиях.

Совет 5. Улучшать жилищные условия выгоднее поэтапно

Забудьте о закоренелом мышлении: «если покупать, то сразу просторную». Не нужно оформлять ипотеку на большие по площади недвижимости. Выгоднее начать с покупки более маленького жилья, по которому выплата займет меньше времени и денег. После того как Вы успешно выплатите ипотеку по ней, можно начать планировать покупку жилья с большей площадью. Данная схема поможет уменьшить переплату за ипотеку, а также прибавит уверенности в своих финансовых возможностях, так как в будущем при продаже данной квартиры у Вас будет более крупная сумма и следующая ипотека на новое жилье не будет такой большой.

Совет 6. Внимательно ознакомьтесь с кредитным договором.

Не стремитесь быстро поставить подпись на ипотечном договоре под воздействием эмоций о покупке жилья. Внимательно изучите все пункты договора, особенно те, касающихся дополнительных расходов, так как они могут увеличить стоимость ипотеки до 10 %.

Совет 7. Старайтесь оформить жилищный кредит на небольшой срок.

Чем дольше Вы будете выплачивать банку, тем больше будет итоговая переплата по кредиту. Более того, банки выдают займы на короткие сроки по меньшей процентной ставке.

Совет 8. Обращайте внимание на годовую эффективную ставку вознаграждения (ГЭСВ).

ГЭСВ укажет Вам конечную стоимость ипотеки. Эффективная ставка подразумевает все расходы по кредиту, размеры и сроки уплаты которых известны на момент заключения договора. Сюда относятся: комиссия за досрочное погашение займа, штрафы и пени, связанные с несоблюдением заемщиком условий договора, комиссии за предоставление справок по требованию заемщика и т.д. Выбирая банковскую программу учтите, что разница в ГЭСВ на 0,5% может быть существенной. Важно помнить, что ипотеку вы берете на долгие годы. Даже мизерная на первый взгляд разница в долгосрочном периоде может дать вам ощутимую переплату.

Совет 9. Правильно оценивайте объект недвижимости.

Избегайте уловок риелторов и продавцов, которые стремятся продать жилье по более высокой цене. В данном случае, лучше всего обратиться к независимым оценщикам во избежание переплаты за квартиру.

Совет 10. Всегда оставляйте в запасе деньги для ежемесячных выплат.

Специалисты считают, что экономически оправданным можно считать трехмесячный запас ежемесячных платежей по ипотеке.

Данное руководство поможет Вам правильно оформить ипотеку, чтобы обезопасить себя.

Также Вы можете воспользоваться ипотечной базой портала Finance.kz, которая содержит полную информацию по всем доступным предложениям по жилищному кредитованию на казахстанском рынке. Более того наш ипотечный калькулятор поможет Вам рассчитать все необходимые переплаты и расходы по вашей ипотеке

Автор статьи

Читайте также: