В случае ежегодного начисления процентов для лица предоставляющего кредит более выгодной является

Обновлено: 26.07.2024

Можно показать, что в случае ежегодного начисления процентов для лица, предоставляющего кредит:

• более выгодна схема простых процентов, если срок ссуды менее одного года (проценты начисляются однократно в конце периода);

• более выгодна схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно);

• обе схемы дают одинаковые результаты при продолжительности периода один год и однократном начислении процентов.

Схему простых процентов используют в практике банковских расчетов при начислении процентов по краткосрочным ссудам со сроком погашения до одного года.

В этом случае в качестве показателя n берут величину, характеризующую удельный вес длины подпериода (дни, месяц, квартал, полугодие) в общем периоде (год).

Длина временных интервалов в расчетах может округляться: месяц - 30 дней; квартал - 90; полугодие - 180; год - 360 (или 365) дней.

Другой весьма распространенной операцией краткосрочного характера с использованием формулы простых процентов является операция по учету векселей банком. В этом случае пользуются формулами

где d - годовая дисконтная ставка в долях единицы;

t - продолжительность финансовой операции в днях;

Т - количество дней в году;

f - относительная длина периода до погашения ссуды (отметим, что операция имеет смысл, когда число в скобках не отрицательно).

Использование в расчетах сложного процента в случае многократного его начисления более логично, поскольку в этой ситуации капитал, генерирующий доходы, постоянно возрастает. Применяя простой процент, доходы по мере их начисления целесообразно снимать для потребления или использования в других инвестиционных проектах либо в текущей деятельности.

Пример. Тратта (переводной вексель) выдана на 10000 рублей с уплатой 15 октября того же года. Владелец векселя учел его в банке 15 августа по учетной ставке 10%. Сколько он получил? Сколько он получит, если срок уплаты по векселю 15 октября следующего года?

Решение. По условию FV= 10000, d=0.1, t= 60/360 (так как количество дней между 15 августа и 15 октября равно 60, а количество дней в году при банковском учете принимается равным 360). Поэтому, в первом случае владелец векселя получил:

Во втором случае (учитывая, что число дней между 15 августа и 15 октября следующего года равно 360+60=420) владелец векселя получил:

Формула сложных процентов - одна из базовых формул в финансовых вычислениях, поэтому для удобства пользования значения множителя FM1(r,n), называемого мультиплицирующим множителем и обеспечивающего наращение стоимости, табулированы для различных значений г и n. В таблице 4.1 Приведены некоторые затабулированные значения мультиплицирующего множителя.

Тогда формулу алгоритма наращения по схеме сложных процентов можно переписать так:

FM1(r,n) -мультиплицирующий множитель.

Таблица 4.1. Факторный множитель FM1(r,n)

Экономический смысл множителя FM1(r,n) состоит в следующем:

он показывает, чему будет равна одна денежная единица (один рубль, один доллар, одна иена и т.п.) через n периодов при заданной процентной ставке г.

Подчеркнем, что при пользовании финансовыми таблицами необходимо следить за соответствием длины периода и процентной ставки. Так, если за базисный период начисления процентов взят квартал, то в расчетах должна использоваться квартальная ставка.

Пример. 250 тыс. руб. инвестированы на 4 года под 6% годовых. Нужно вычислить сложные проценты, начисленные к концу срока.

Решение. По формуле (4.7) имеем P=250 , FM1(r,n)=1.262, Fn=250x1.262=315.61924 (тыс.руб.)

Соответственно, сложные проценты – это та прибыль, которую получает инвестор. Она равна:

315.61924 – 250 = 65.61924 (тыс.руб.)

В практике финансовых и коммерческих расчетов нередко оговаривается величина годового процента и частота начисления, отличная от ежегодной. В этом случае расчет ведется по формуле сложных процентов по подынтервалам и по ставке, равной пропорциональной доле исходной годовой ставки, по формуле

где r – объявленная годовая ставка;

m – количество начислений в году;

k – количество лет.

Пример. Найти наращенную сумму и сложные проценты, если 140 тысяч рублей инвестированы на два года по ставке 12% годовых при начислении процентов:

Решение. результаты вычислений по формуле (4.8) сведены в таблицу.

Число периодов начисления в году

Из решения видно. что при фиксированной годовой ставке с ростом количества начислений процентов в год абсолютный годовой доход растет.

Достаточно обычны финансовые контракты, заключаемые на период, отличающийся от целого числа лет. В этом случае проценты могут начисляться одним из двух методов:

• по схеме сложных процентов:

• по смешанной схеме (используется схема сложных процентов для целого числа лет и схема простых процентов для дробной части года):

где w- целое число лет;

f - дробная часть года.

Поскольку f(1+r) f ,наращенная сумма больше при использовании смешанной схемы. Возможны финансовые контракты, в которых начисление процентов осуществляется по внутригодовым подпериодам, а продолжительность общего периода действия контракта не равна целому числу подпериодов. В этом случае также возможно использование двух схем:

схема сложных процентов:

где k - количество лет;

m - количество начислений в году;

г - годовая ставка;

f - дробная часть подпериода.

Различными видами финансовых контрактом могут предусматриваться различные схемы начисления процентов. Как правило, в этих контрактах оговаривается номинальная процентная ставка, обычно годовая.

Эта ставка, во-первых, не отражает реальной эффективности сделки и, во-вторых, не может быть использована для сопоставлений. Для того чтобы обеспечить сравнительный анализ эффективности таких контрактов, необходимо выбрать некий показатель, который был бы универсальным для любой схемы начисления. Таким показателем является эффективная годовая процентная ставка r e , обеспечивающая переход от Р к F n при заданных значениях этих показателей и однократном начислении процентов и рассчитываемая по формуле:

Из формулы (4.11) следует, что эффективная ставка зависит от количества внутригодовых начислений, причем с ростом m она увеличивается. Кроме того, для каждой номинальной ставки можно найти соответствующую ей эффективную ставку; две эти ставки совпадают лишь при m = 1. Именно ставка cлужит критерием эффективности финансовой сделки и может быть использована для пространственно-временных сопоставлений.

Пример. Найти годовую эффективную процентную ставку, эквивалентную номинальной ставке 16% годовых при поквартальном начислении процентов.

Решение. Из формулы (4.13) имеем r=0.16 (16%), m = 4. r e =

Годовая эффективная ставка приближенно равна 17%.

Как уже отмечалось, наращенная сумма увеличивается с ростом числа начислений в год при фиксированной годовй процентной ставке. Но коэффициент пересчета, то есть наращенная сумма на единицу инвестированного капитала, не превышает 2.72 (числа е – основания натурального логарифма.).

Поэтому, самая выгодная для инвестора ситуация – это непрерывное начисление процентов.

При непрерывном начислении процентов наращенная сумма задается экспоненциальной функцией:

где Р – основная (инвестированная сумма);

j – годовая ставка при непрерывном начислении процентов;

t – срок в годах.

Пример. Найти наращенное значение, если 100 тыс. руб. инвестированы на 5 лет по номинальной ставке 25% годовых для:

а) начисления один раз в году;

б) начисления два раза в году;

в) непрерывные начисления процентов по годовой ставке 25%.

Понимание роли эффективной процентной ставки чрезвычайно важно для финансового менеджера. Дело в том, что решение о привлечении средств, например банковской ссуды на тех или иных условиях, принимают чаще всего исходя из приемлемости предлагаемой процентной ставки, которая в этом случае характеризует относительные расходы заемщика. В рекламных проспектах непроизвольно или умышленно внимание на природе ставки обычно не акцентируют, хотя в подавляющем числе случаев речь идет о номинальной ставке, которая может весьма существенно отличаться от эффективной ставки.

Схема простых процентов предполагает неизменность базы, с которой происходит начисление. Пусть исходный инвестируемый капитал равен Р; требуемая доходность — r (в долях единицы). Считается, что инвестиция сделана на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину P · r. Таким образом, размер инвестированного капитала (Rn) через п лет будет равен:

Rn = P + P · r + … + P · r = P · (1 + n ·r)

Считается, что инвестиция сделана на условиях сложного процента, если очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, включающей также и ранее начисленные и не востребованные инвестором проценты. В этом случае происходит капитализация процентов по мере их начисления, т.е. база, с которой начисляются проценты, все время возрастает. Следовательно, размер инвестированного капитала будет равен:

к концу первого года: F1 = P + P · r = P · (1 + r);

к концу второго года: F2 = F1 + F1 · r = F1 · (1 + r) = P · (1 + r) 2 ;

к концу n – го года: Fn = P · (1 + r) n .

Как же соотносятся величины Rn и Fn. Это чрезвычайно важно знать при проведении финансовых операций. Все зависит от величины п. Сравним множители наращения по простым и сложным процентам, т.е. сравним: 1 + п · r и (1 + r) n . Очевидно, что при п = 1 эти множители совпадают и равны 1 + r. Можно показать, что при любом r справедливы неравенства: 1+ п · r >(1 + r) n , если 0 < п 1 и 1 + п · r < (1 + r) n , если п > 1. Итак,

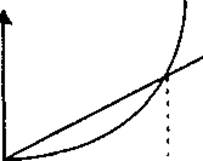

Графически взаимосвязь Fn и Rn можно представить следующим образом (рис. .2).

Рис. 2. Схема простых и сложных процентов

Таким образом, в случае ежегодного начисления процентов для лица, предоставляющего кредит:

• более выгодной является схема простых процентов, если срок ссудыменее одного года (проценты начисляются однократно в конце периода);

• более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно);

• обе схемы дают одинаковые результаты при продолжительности периода один год и однократном начислении процентов.

Формула сложных процентов является одной из базовых формуле финансовых вычислениях, поэтому для удобства пользования значения множителя FM1(r,n) называемого мультиплицирующим множителем для единичного платежа и обеспечивающего наращение стоимости, табулированы для различных значений r и п.

Предоставляя свои финансовые ресурсы в долг, их собственник рассчитывает получить определенный доход, в виде процентов, начисляемых по некоторому алгоритму в течение определенного промежутка времени. Стандартным временным интервалом в финансовых операциях является один год. Поэтому наиболее распространен вариант, когда процентная ставка устанавливается в виде годовой ставки, подразумевающей однократное начисление процентов по истечении года.

Известны две основные схемы дисконтированного начисления процентов: схема простых процентов и схема сложных процентов.

Схема простых процентов предполагает неизменность базы, с которой происходит начисление. Пусть PV – исходный инвестируемый капитал, а требуемая доходность – r. Считается, что инвестиция сделана на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину Pr. Таким образом, размер инвестированного капитала на условиях простого процента () будет равен через n лет

Схема сложных процентов предполагает, что очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, включающей также и ранее начисленные, и невостребованные инвестором проценты. В этом случае происходит капитализация процентов, т.е. база с которой происходит начисление постоянно возрастает. Исходя из этого размер инвестированного капитала на условиях сложного процента () к концу n-го года будет равен

Очень важно помнить, что

Графически взаимосвязь простой и сложной схемы начисления процентов представлена на рис.3.2.

Таким образом, в случае ежегодного начисления процентов, для лица, предоставляющего кредит: выгодной является схема простых процентов, если срок ссуды менее одного года (проценты начисляются однократно в конце периода); более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно); обе схемы дают одинаковые результаты при продолжительности периода в один год и однократном начислении процентов (рис.2).

Рис. 3.2. Простая и сложная схема наращивания капитала

Таким образом, в случае ежегодного начисления процентов, для лица, предоставляющего кредит: выгодной является схема простых процентов, если срок ссуды менее одного года (проценты начисляются однократно в конце периода); более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно); обе схемы дают одинаковые результаты при продолжительности периода в один год и однократном начислении процентов (рис. 2).

Предоставляя денежные средства в долг, их владелец получает определенный доход в виде процентов, начисляемых по некоторому алгоритму в течение определенного промежутка времени. Поскольку стандартным временным интервалом в финансовых операциях является 1 год, наиболее распространен вариант, когда процентная ставка устанавливается в виде годовой ставки, подразумевающей однократное начисление процентов по истечении года после получения ссуды. Известны две основные схемы дискретного начисления:

• схема простых процентов (simple interest);

• схема сложных процентов (compound interest).

Схема простых процентов предполагает неизменность базы, с которой происходит начисление. Пусть исходный инвестируемый капитал равен Р; требуемая доходность — г (в долях единицы). Считается, что инвестиция сделана на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину Pr. Таким образом, размер инвестированного капитала (Rn) через п лет будет равен:

Rn = Р + Р r + . + Рr = Р* (1 + n r). (3)

Считается, что инвестиция сделана на условиях сложного процента, если очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с обшей суммы, включающей также и ранее начисленные и не востребованные инвестором проценты. В этом случае происходит капитализация процентов по мере их начисления, т.е. база, с которой начисляются проценты, все время возрастает. Следовательно, размер инвестированного капитала будет равен:

к концу первого года: FV1 = Р + Рr = Р(1+ r);

к концу второго года: FV2= FV1 + FV1r = FV1 *(1 + г) = P * (1+ r) 2 ;

к концу n-го года: FVn = P*(1+r) n

Как же соотносятся величины Rn и Fn. Это чрезвычайно важно знать при проведении финансовых операций. Все зависит от величины п

Графически взаимосвязь можно представить следующим образом (рис. 2).

Рис.2 Простая и сложные схемы наращения капиталаТаким образом, в случае ежегодного начисления процентов для лица, предоставляющего кредит:

• более выгодной является схема простых процентов, если срок ссуды менее одного года (проценты начисляются однократно в конце периода);

• более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно);

• обе схемы дают одинаковые результаты при продолжительности периода один год и однократном начислении процентов.

В случае краткосрочных ссуд со сроком погашения до одного года в качестве показателя п берется величина, характеризующая удельный вес длины подпериода (дни, месяц, квартал, полугодие) в общем периоде (год). Длина различных временных интервалов в расчетах может округляться: месяц — 30 дней; квартал — 90 дней; полугодие — 180 дней; год — 360 (или 365,366) дней.

Рассчитать наращенную сумму с исходной суммы в 1 тыс. руб. при размещении ее в банке на условиях начисления простых и сложных процентов, если: а) годовая ставка 20%; б) периоды наращения: 90 дней, 180 дней, 1 год, 5 лет, 10 лет (если считать, что в году 360 дней).

Результаты расчетов имеют следующий вид:(тыс.руб.)

| Схема начисления | 90 дней (n=1/4) | 180 дней (n=1/2) | 1 год (n=1) | 5 лет (n=5) | 10 лет (n=10) |

| Простые проценты Сложные проценты | 1.05 1.0466 | 1.10 1.0954 | 1.20 1.20 | 2.0 2.4883 | 3.0 6.1917 |

Таким образом, если денежные средства размещены в банке на срок в 90 дней (менее одного года), то наращенная сумма составит: при использовании схемы простых процентов — 1,05 тыс. руб.; при использовании схемы сложных процентов — 1,0466 тыс. руб. Следовательно, более выгодна первая схема (разница — 3,4 руб.). Если срок размещения денежных средств превышает один год, ситуация меняется диаметрально — более выгодна схема сложных процентов, причем наращение в этом случае идет очень быстрыми темпами. Так, при ставке 20% годовых удвоение исходной суммы происходит следующим темпом; при использовании схемы простых процентов—за пять лет, а при использовании схемы сложных процентов — менее чем за четыре года.

Использование в расчетах сложного процента в случае многократного его начисления более логично, поскольку в этом случае капитал, генерирующий доходы, постоянно возрастает. При применении простого процента доходы по мере их начисления целесообразно снимать для потребления или использования в других инвестиционных проектах или текущей деятельности.

Формула сложных процентов является одной из базовых формул в финансовых вычислениях, поэтому для удобства пользования значения множителя FM1(r, n), называемого мультиплицирующим множителем для единичного платежа, обеспечивающего наращение стоимости, табулированы для различных значений r и n (см. приложение 3).

Формула наращения по схеме сложных процентов имеет вид:

FVn=P(1+r) n = P FM 1 (r, n), где

FVn –сумма, ожидаемая к поступлению через п базисных периодов;

r – ставка наращивания

FM 1 (r, n),- мультиплицирующий множитель.

Множитель FM1 (r,n)= (1+r) n

Экономический смысл множителя FM1(r, п) состоит в следующем: он показывает, чему будет равна одна денежная единица (один рубль, один доллар, одна иена и т.п.) через п периодов при заданной процентной ставке r, т.е. он оценивает будущую стоимость одной денежной единицы. Подчеркнем, что при пользовании этой и последующими финансовыми таблицами необходимо следить за соответствием длины периода и процентной ставки. Так, если базисным периодом начисления процентов является квартал, то в расчетах должна использоваться квартальная ставка.

3.3.2. ОБЛАСТИ ПРИМЕНЕНИЯ СХЕМЫ ПРОСТЫХ ПРОЦЕНТОВ

На практике многие финансовые операции выполняются в рамках одного года, при этом могут использоваться различные схемы и методы начисления процентов. В частности, большое распространение имеют краткосрочные ссуды, т.е. ссуды, предоставляемые на срок до одного года с однократным начислением процентов. Как отмечалось выше, в этом случае для кредитора, диктующего чаще всего условия финансового контракта, более выгодна схема простых процентов, при этом в расчетах используют промежуточную процентную ставку, которая равна доле годовой ставки, пропорциональной доле временного интервала в году.

где r— годовая процентная ставка в долях единицы;

t— продолжительность финансовой операции в днях;

T — количество дней в году;

f — относительная длина периода до погашения ссуды.

Для наглядности формулу (7.5) можно записать следующим образом:

F = P* (1+t*r/T), т.е. дробь r/Т представляет собой дневную ставку, а произведение t * r/Т— ставку за t дней.

Определяя продолжительность финансовой операции, принято день выдачи и день погашения ссуды считать за один день. В зависимости от того, чему берется равной продолжительность (года, квартала, месяца), размер промежуточной процентной ставки может быть различным. Возможны два варианта:

• точный процент, определяемый исходя из точного числа дней в году (365 или 366), в квартале (от 89 до 92), в месяце (от 28 до 31);

• обыкновенный процент, определяемый исходя из приближенного числа дней в году, квартале и месяце (соответственно 360, 90, 30).

При определении продолжительности периода, на который выдана ссуда, также возможны два варианта:

• принимается в расчет точное число дней ссуды (расчет ведется по дням);

• принимается в расчет приблизительное число дней ссуды (исходя из продолжительности месяца в 30 дней).

Для упрощения процедуры расчета точного числа дней пользуются специальными таблицами (одна для обычного года, вторая для високосного), в которых все дни в году последовательно пронумерованы. Продолжительность финансовой операции определяется вычитанием номера первого дня из номера последнего дня (приложение 2).

3.3.3. ВНУТРИГОДОВЫЕ ПРОЦЕНТНЫЕ НАЧИСЛЕНИЯ

В практике выплаты дивидендов нередко оговаривается величина годового процента и количество периодов начисления процентов. В этом случае расчет ведется по формуле сложных процентов по подинтервалам и по ставке, равной пропорциональной доле исходной годовой ставки по формуле

Fn=P*(1+r/m) n * m , где г — объявленная годовая ставка; m — количество начислений в году; n — количество лет.

Вложены деньги в банк в сумме 5 тыс. руб. на два года с полугодовым начислением процентов под 20% годовых. В этом случае начисление процентов производится четыре раза по ставке 10% (20% : 2), а схема возрастания капитала будет иметь вид:

Период Сумма, с которой идет Ставка Сумма к концу

начисление (в долях ед.) периода

6 месяцев 5,0 х 1,10 = 5,5

12 месяцев 5,5 х 1,10 = 6,05

18 месяцев 6,05 х 1,10 = 6,655

24 месяца 6,655 х 1,10 = 7,3205

Если пользоваться формулой (7.7), то m = 2, п = 2, следовательно: Fn = 5 * (1 + 20% : 100% : 2) 4 = 7,3205 тыс. руб.

В условиях предыдущего примера проанализировать, изменится ли величина капитала к концу двухлетнего периода, если бы проценты начислялись ежеквартально.

В этом случае начисление будет производиться восемь раз по ставке 5% (20% : 4), а сумма к концу двухлетнего периода составит:

Fn = 5 * (1 + 0,2/4) 8 = 7,387 тыс. руб.

Таким образом, можно сделать несколько простых практических выводов:

при начислении процентов: 12% годовых не эквивалентны 1% в месяц (эта ошибка очень распространена среди начинающих бизнесменов);

чем чаще идет начисление по схеме сложных процентов, тем больше итоговая накопленная сумма.

Заметим, что для простых процентов такие выводы не имеют место. Одно из характерных свойств наращения по простым процентам заключается в том, что наращенная сумма не изменяется с увеличением частоты начислений простых процентов. Например, наращение Простыми процентами ежегодно по ставке 10% годовых дает тот же результат, что и ежеквартальное наращение простыми процентами по ставке 2,5% за квартал. При наращении по сложным процентам ежеквартальное начисление составляет больший результат, чем ежегодное.

3.3.4. НАЧИСЛЕНИЕ ПРОЦЕНТОВ ЗА ДРОБНОЕ ЧИСЛО ЛЕТ

Достаточно обыденными являются финансовые контракты, заключаемые на период, отличающийся от целого числа лет. В этом случае проценты могут начисляться одним из двух методов:

• по схеме сложных процентов:

• по смешанной схеме (используется схема сложных процентов для целого числа лет и схема простых процентов — для дробной части года):

гае w — целое число лет; /— дробная часть года.

Банк предоставил ссуду в размере 10 тыс. руб. на 30 месяцев под 30% годовых на условиях ежегодного начисления процентов. Какую сумму предстоит вернуть банку по истечении срока?

По формуле (7.8): Fn = 10 • (1 + 0,3) 2+0-5 = 19,269 тыс. руб.

По формуле (7.9): Fn = 10 • (1 + 0,3) 2 • (1 + 0,3 ∙ 0,5) =19,435 тыс. руб.

Таким образом, в условиях задачи смешанная схема начисления процентов более выгодна для банка.

3.3.5. ЭФФЕКТИВНАЯ ГОДОВАЯ ПРОЦЕНТНАЯ СТАВКА

Различными видами финансовых контрактов могут предусматриваться различные схемы начисления процентов. Как правило, в этих контрактах оговаривается номинальная процентная ставка, обычно годовая. Эта ставка, во-первых, не отражает реальной эффективности сделки и, во-вторых, не может быть использована для сопоставлений. Для того чтобы обеспечить сравнительный анализ эффективности таких контрактов, необходимо выбрать некий показатель, который был бы универсальным для любой схемы начисления. Таким показателем является эффективная годовая процентная ставка ге, обеспечивающая переход от Р к Fn при заданных значениях этих показателей и однократном начислении процентов.

Общая постановка задачи может быть сформулирована следующим образом. Задана исходная сумма Р, годовая процентная ставка (номинальная) r, число начислений сложных процентов m. Этому набору исходных величин в рамках одного года соответствует вполне определенное значение наращенной величины F1. Требуется найти такую годовую ставку ге, которая обеспечила бы точно такое же наращение, как и исходная схема, но при однократном начислении процентов, т.е. m = 1. Иными словами, схемы 1, r, m> 1> и 1, re, m = 1> должны быть равносильными.

Из формулы (3.7) следует, что в рамках одного года

Из определения эффективной годовой процентной ставки получается, что

Из формулы (3.13) следует, что эффективная ставка зависит от количества внутригодовых начислений, причем с ростом m она увеличивается. Кроме того, для каждой номинальной ставки можно найти соответствующую ей эффективную ставку; две эти ставки совпадают лишь при m = 1. Именно ставка rе является критерием эффективности финансовой сделки и может быть использована для пространственно-временных сопоставлений.

Предприниматель может получить ссуду: а) либо на условиях ежемесячного начисления процентов из расчета 26% годовых, б) либо на условиях полугодового начисления процентов из расчета 27% годовых. Какой вариант более предпочтителен?

Относительные расходы предпринимателя по обслуживанию ссуды могут быть определены с помощью расчета эффективной годовой процентной ставки — чем она выше, тем больше уровень расходов. По формуле (3.13):

rе = ( 1 + 0,26/12) 12 - 1 = 0,2933, или 29,3%;

гe = (1 + 0,27/2) 2 - 1 = 0,2882, или 28,8%.

Таким образом, вариант (б) является более предпочтительным для предпринимателя. Необходимо отметить, что принятие решения не зависит от величины кредита, поскольку критерием является относительный показатель — эффективная ставка, а она, как следует из формулы (3.13), зависит лишь от номинальной ставки и количества начислений.

Понимание роли эффективной процентной ставки чрезвычайно важно для финансового менеджера. Принятие решения о привлечении средств, например банковской ссуды на тех или иных условиях, делается чаще всего исходя из приемлемости предлагаемой процентной ставки, которая в этом случае характеризует относительные расходы заемщика. В рекламных проспектах непроизвольно или умышленно внимание на природе ставки обычно не акцентируется, хотя в подавляющем числе случаев речь идет о номинальной ставке, которая может весьма существенно отличаться от эффективной ставки. Рассмотрим простейший пример.

Рассчитать эффективную годовую процентную ставку при различной частоте начисления процентов, если номинальная ставка равна 10%. По формуле (3.13):

| m. | ∞ | |||||

| гe | 0,10 | 0,1025 | 0,10381 | 0,10471 | 0,10516 | 0,10517 |

Различие между двумя ставками может быть гораздо более разительным при заключении некоторых специальных кредитных договоров, например при оформлении кредита на условиях добавленного процента.

Математически можно показать, что при m > 1 справедливо неравенство ге > г, которое, очевидно, следует и из финансовых соображений.

В финансовых соглашениях не имеет значения, какую из ставок указывать — эффективную или номинальную, поскольку использование как одной, так и другой дает одну и ту же (с любой точностью приближения) наращенную сумму. В США в практических расчетах применяют номинальную ставку и, следовательно, формулу (3.7). В Европейских странах, как правило, вначале определяют эффективную ставку ге и затем пользуются формулой Fn = Р * (1 + ге ) n .

Из формулы (3.13) следует, в частности, соотношение для определения номинальной ставки, если в контракте указаны эффективная годовая процентная ставка ге и число начислений сложных процентов m:

Определить номинальную ставку, если эффективная ставка равна 18% и сложные проценты начисляются ежемесячно. Поскольку ге = 0,18 и m = 12, то:

r=12*[(1+0,18) 1/12 -1] = 0,1667, или r=16,67%.

Таким образом, ежегодное начисление сложных процентов по ставке 18% годовых дает тот же результат, что и ежемесячное начисление сложных процентов по ставке 16,67%.

Если инвестиция сделана на условиях сложного процента, то очередной годовой доход исчисляется не с исходной величины инвестируемого капитала, а с общей суммы, которая включает также ранее начисленные, но не востребованные инвестором проценты. В этом случае имеет место капитализация процентов по мере их начисления, так как база, с которой начисляются проценты, все время возрастает.

Таким образом, на протяжении срока финансовой операции размер инвестированного капитала будет равен:

к концу первого года: ;

к концу второго года: ;

к концу n-го года:

Это равенство называется формулой наращения по сложным процентам; множитель - множителем наращения сложных процентов; - коэффициентом наращения.

Согласно формулы сложных процентов приращение капитала составит:

Формула наращения по сложным процентам является одной из базовых формул в финансовых вычислениях, поэтому для удобства пользования составлены специальные таблицы для определения в зависимости от изменения значений r и n. В этом случае формула алгоритма наращения по схеме сложных процентов трансформируется следующим образом:

где – мультиплицирующий множитель.

Экономический смысл множителя состоит в следующем: он показывает, чему будет равна одна денежная единица через n периодов при заданной процентной ставке r.

Рассмотренная формула предполагает, что измеряется в годах, а является годовой процентной ставкой. Однако эту формулу можно применять и при других периодах начисления. Необходимо только следить за соответствием длины периода и процентной ставки. Так, если базовым периодом начисления процентов является квартал (месяц), то и в расчетах должна использоваться квартальная (месячная) ставка.

Как и в случае начисления простых процентов, финансовое соглашение может предусматривать плавающие процентные ставки и при наращении по сложным процентам.

Пусть - следующие друг за другом временные периоды и на период установлена процентная ставка Тогда, учитывая капитализацию начисленных процентов при использовании схемы сложных процентов, наращенная сумма за время определяется по формуле:

Обозначим тогда формула для определения наращенной стоимости примет вид:

Таким образом, в течение всего периода финансовой операции можно установить сложную ставку , приводящую к такому же результату, как и с использованием переменных ставок.

Пример. Предприниматель получил в банке ссуду в размере 40 тыс. руб. сроком на 7 лет на следующих условиях: для первого года процентная ставка равна 15% годовых, на следующие два года устанавливается маржа в размере 0,8% и на следующие годы маржа равна 0,9%. Найти сумму, которую предприниматель должен вернуть в банк по окончании срока ссуды.

Такая же величина наращенной суммы получится, если в течение 6 лет проценты будут начисляться по средней процентной ставке за весь период финансовой операции.

Достаточно часто заключаются финансовые контракты, продолжительность которых отличается от целого числа лет.

В этом случае проценты могут начисляться с помощью следующих двух методов:

Ø по схеме сложных процентов:

Ø по смешанной схеме (используется схема сложных процентов для целого числа лет и схема простых процентов для дробной части года):

где w - целое число лет;

f - дробная часть года.

Пример. Банк предоставил ссуду в размере 50 тыс. руб. на 42 мес. под 16% годовых на условиях ежегодного начисления процентов. Какую сумму предстоит вернуть банку по истечении срока?

По схеме сложных процентов:

По смешанной схеме:.

Таким образом, в данном случае смешанная схема приводит к большей величине наращенной суммы.

При проведении финансовых операций важно знать, как соотносятся между собой величины сумм, наращенных по схеме простых и схеме сложных процентов.

Для ответа на этот вопрос сравним множители наращения по простым и сложным процентам, т.е. сравним и . Очевидно, что при n=1 эти множители совпадают и равны 1+r. Для любых значений n справедливы следующие неравенства:

Таким образом, в случае ежегодного начисления процентов для лица, предоставляющего кредит:

Ø более выгодной является схема простых процентов, если срок ссуды менее одного года (проценты начисляются однократно в конце периода);

Ø более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно);

Ø обе схемы дают одинаковый результат при продолжительности периода 1 год и однократном начислении процентов.

При заключении финансовых контрактов зачастую необходимо определить время, которое необходимо для увеличения первоначальной суммы PV в k раз при заданной доходности r в случае использования схемы простых и схемы сложных процентов:

Ø для простых процентов из равенства получаем :

Ø для сложных процентов из равенства получаем

Из этих формул можно, например, найти период, за который происходит удвоение капитала при заданной процентной ставке. Полагая k=2, соответственно получим: для простых процентов, и .

В практических расчетах при заключении финансовой сделки для быстрой оценки эффективности предлагаемой ставки процентов при реализации схемы сложных процентов зачастую пользуются приблизительным расчетом периода времени, необходимого для удвоения инвестируемой суммы. С этой целью используются несколько эмпирических приближенных формул:

Ø «правило 72». Суть правила заключается в том, что, если – r процентная ставка, выраженная в процентах, то n представляет собой число периодов, за которое исходная сумма приблизительно удвоится. Здесь необходимо обратить внимание на то обстоятельство, что, если в большинстве финансовых расчетов используется процентная ставка, выраженная десятичной дробью, то в алгоритме формулы «правило 72» ставка взята в процентах.

Ø «правило 69». Алгоритмом вычисления удвоенной суммы в данном случае является . Заметим, что, как и в предыдущем правиле, размер процентной ставки выражается в процентах.

При использовании этих правил необходимо помнить, что при их применении речь идет о периодах начисления процентов и соответствующей данному периоду ставке. Например, если длительностью финансовой операции является половина года, то в расчете должна использоваться полугодовая процентная ставка.

Пример. Необходимо определить период времени, в течение которого исходный инвестированный капитал удвоится при процентной ставке, равной 17% годовых.

Ø «правило 72» : лет.

Ø «правило 69» : года.

Ø точная формула: года.

Как показывает практика, вышерассмотренные правила хорошо срабатывают для небольших значений процентной ставки, где-то до 20%.

Автор статьи

Читайте также:

- Деятельность агентств по сбору платежей и бюро кредитной информации что это

- Будет ли льготная ипотека на вторичное жилье в 2022 году

- Overwatch как купить кредиты

- Правомерно ли считать кредитный договор заключенный с заемщиком гражданином договором присоединения

- Как вернуть материнский капитал обратно в пенсионный фонд при ипотеке