Как снять деньги с расчетного счета ип беларусь

Обновлено: 25.04.2024

Снять деньги с расчетного счета ИП можно тремя способами: вывести на счет физлица, снять по чеку или с корпоративной пластиковой карты. При расчетах с юрлицами и ИП следует соблюдать ограничение максимальной суммы расчетов наличными по одному договору в 100 тыс. руб. и подтверждать сделки договорами, счетами, квитанциями и чеками.

Для того чтобы снять деньги с расчетного счета ИП, есть 3 легальных способа:

- вывод на счет физлица с последующим снятием;

- снятие по чеку;

- снятие с корпоративной пластиковой карты.

Выбор способа зависит от того, на какие цели вы собираетесь расходовать средства: для личных нужд предпочтительны одни способы, для бизнеса – другие. Рассмотрим вопрос выбора в зависимости от ситуации.

Ситуация №1. Снятие денег на личные нужды

В данном случае есть два способа – снятие по чеку и вывод на счет физлица.

Несмотря на то, что индивидуальный предприниматель не обязан обосновывать личные расходы, он может попасть под подозрение:

- если обналичивание по его счету происходит регулярно и в больших объемах;

- сумма операции равна или превышает 600 тыс. руб.; (ст. 6 Федерального закона от 07.08.2001 N 115-ФЗ);

- большая часть или все операции по счету – зачисления средств от контрагентов и их последующее снятие на личные нужды.

Единственный способ обезопасить свой счет от блокировки – проводить по нему все бизнес-операции (безналичные расчеты с контрагентами, налоговые платежи), а при снятии наличных дробить суммы по целевым направлениям расходования средств.

Ситуация №2. Снятие денег на хозяйственные нужды

При снятии денег для расчетов с поставщиками можно воспользоваться денежным чеком или пластиковой корпоративной картой.

При расчетах с юридическими лицами и ИП максимальная сумма, выплаченная наличными по одному договору, не может превышать 100 тыс. рублей: пункт 6 Указания ЦБР от 7 октября 2013 г. N 3073-У «Об осуществлении наличных расчетов».

Рассмотрим пример. ИП заключил договор аренды торговой площади сроком на год с платежом 10 тыс. рублей в месяц. Общая сумма по договору равна 120 тыс. рублей, а это значит, что произвести оплату наличными по нему можно только за 9 месяцев, т. е. только в размере 100 тысяч. Остальная сумма должна быть перечислена безналично.

Не рекомендуется дробить договор, сумма которого превышает 100 тыс. руб., на несколько с меньшими суммами, особенно если работа с контрагентом происходит на постоянной основе – такая сделка попадет под подозрение.

Каждая операция по снятию средств на хознужды должна обладать документальным подтверждением в виде договоров, счетов, квитанций, чеков, авансовых отчетов, а также иметь отражение в кассовых документах.

Рассмотрим, как правильно осуществить снятие наличных.

Перевод на счет физлица с последующим снятием

Перевод средств на счет физического лица осуществляется при помощи платежного поручения, где в реквизитах получателя указываются ФИО и номер счета физического лица.

В назначении платежа пишется: «Пополнение счета личными средствами индивидуального предпринимателя, без НДС».

Примечание. Речь идет о переводе личных средств предпринимателя на его собственный счет физического лица. Не стоит таким способом переводить средства на чужие счета – ситуация в этом случае может трактоваться как извлечение дохода получателем, за который последует необходимость уплаты 13% НДФЛ.

Как ИП снять наличные по денежному чеку

Для снятия денежной наличности нужно получить у специалиста банка по заявлению чековую книжку.

Чеки – это бланки строгой отчетности, представляющие собой распоряжение чекодателя (владельца счета) обслуживающей кредитной организации на выдачу определенной суммы чекодержателю (лицу, предъявившему чек).

Рассмотрим, на какие нужды индивидуальный предприниматель может использовать денежную наличность.

Таблица 1. Направления расходования денежной наличности

Как заполнить денежный чек

Правила заполнения чека

- Чек заполняется шариковой ручкой с пастой черного, фиолетового или синего цвета.

- Чек заполняется в один прием, от руки. Исправления и помарки не допускаются.

- Поле «Дата»:

- день пишется двумя цифрами («03»);

- месяц – прописью («январь»);

- год – цифрами («2017»).

- Сумма цифрами пишется без пробелов и разделителей. Свободные места прочеркиваются двойной линией.

- Правила переноса не действуют: если не помещается одна буква, переносим ее на следующую строку. Знак переноса на ставится.

- В поле «Заплатите» от левой границы без промежутков пишется ФИО получателя средств в дательном падеже. Свободные строки прочеркиваются двойной линией.

- Написание суммы во всех полях должно быть аналогичным. Если в сумме копейки обозначены цифрами, то и во всех остальных полях делается так же. Если поле копеек прочеркнуто, в остальных полях его тоже нужно прочеркнуть.

- Сумма прописью пишется от левой границы поля в именительном падеже. Расстояние между словами – 3 мм. Свободные места прочеркиваются.

- Печать ставится в специально отведенном поле. Выход контуров печати за границы поля недопустим. В случае если ИП работает без печати и в карточке с образцами подписей в поле с образцом печати стоит «Б/П», то в поле, предназначенном для печати, от руки пишется Б/П. Если в карточке поле пустое, то и в чеке поле для печати остается пустым.

- В полях «Подписи» ставятся подписи чекодателя в соответствии с карточкой с образцами подписей и оттиска печати.

- На обороте чека сумма цифрами пишется напротив уточняющей надписи, соответствующей символу кассы «58».

- В поле «Указанную в настоящем чеке сумму получил» расписывается чекодержатель.

- В поле «Отметки, удостоверяющие личность получателя» вписываются данные паспорта. Допустимы общепринятые сокращения слов и аббревиатуры.

Таблица 2. Тарифы на услуги выдачи наличных с использованием денежных чеков

| Наименование банка | Стоимость услуги |

| Сбербанк (ПАО) | 1,4-8% |

| Альфа-Банк | 0-11% |

| ПАО «Промсвязьбанк» | 1,5-13% |

Как снять наличные, используя корпоративную карту

Если возникла необходимость обналичить деньги, используя корпоративную карту, лучше пользоваться ею исключительно для нужд бизнеса, подтверждая расходы оправдательными документами (договорами, счетами, чеками). Расчетный счет ИП изначально и существует для ведения предпринимательской деятельности, а это значит, что все операции по нему могут облагаться налогами.

Чтобы получить корпоративную карту, нужно написать заявление в обслуживающий расчетный счет банк на выпуск необходимого количества таких карт.

При необходимости выдать сотрудниками заработную плату можно снять сумму с карты, оприходовать ее в кассу, а затем выдать в обычном порядке по расчетно-платежной ведомости.

Таблица 3. Тарифы на услуги выдачи наличных с использованием корпоративных пластиковых карт

| Наименование банка | Стоимость услуги, % |

| Сбербанк (ПАО) | 3% |

| Альфа-Банк | 0-10% |

| ПАО «Промсвязьбанк» | 1-5% |

Нужен ли индивидуальному предпринимателю расчетный счет

Первая ошибка, которую делают многие предприниматели, использующие в работе наличность, – не считают нужным открывать расчетный счет, а в случае необходимости (например, для уплаты налогов) используют текущие счета. Это не запрещено законом, но может обернуться проблемами.

Если максимальные суммы расчетов наличными по договорам, заключенным с ИП или юрлицами, не превышают предельно допустимую, можно работать без расчетного счета. Однако предприниматель, не имеющий расчетного счета, всегда будет вызывать у ИФНС повышенный интерес.

Если суммы по договорам с контрагентами превышают 100 тыс. руб., без открытия расчетного счета не обойтись, так как в главе 2 пункт 2.2 Инструкции Банка России от 30 мая 2014 г. N 153-И прямо говорится о запрете использования текущих счетов физических лиц для совершения операций, связанных с предпринимательской деятельностью. Банк может отказать предпринимателю в проведении такого платежа. Надежней и безопасней открыть расчетный счет, установив по нему лимит на снятие наличных.

Ответственность за незаконное обналичивание средств с участием ИП

Одним из самых популярных мошеннических способов обналички является вывод средств через счет индивидуального предпринимателя.

Суть схемы проста: юридическое лицо заключает с ИП фиктивный договор. Это оказание услуги, выполнение которой нельзя проверить, – например, ремонт, продажа собственности (интеллектуальной), существование которой не поддается проверке.

Дальше все просто: компания переводит средства. ИП остается снять деньги с расчетного счета по чеку как средства на личные нужды или перевести на свой текущий счет и обналичить уже с него. Оговоренную часть суммы он оставляет себе, остальное возвращает компании.

Казалось бы, схема надежная, но правоохранительные и налоговые органы быстро вычисляют подобные операции. Для этого достаточно просмотреть все движения по расчетному и текущему счету предпринимателя и выявить закономерности. Проверка первичной документации ИП также помогает прояснить ситуацию.

Что грозит предпринимателю, ставшему участником такой сделки?

Если регистрация ИП была фиктивной и имела целью исключительно обналичивание средств, виновного могут привлечь за незаконное предпринимательство по статье 171 УК РФ, которая предусматривает наказание в виде лишения свободы до 5 лет.

К ней могут добавить наказание по статье 174 УК РФ за отмывание денежных средств, полученных преступным путем, а также за уклонение от уплаты налогов и незаконной банковской деятельности по 199 и 172 статьям УК, что в совокупности способно привести к тюремному заключению сроком до 10 лет.

Если закон квалифицируют преступление как совершенное группой лиц, наказание может оказаться еще более строгим.

В завершение – видео из криминальной хроники о раскрытии деятельности организованной преступной группы, занимавшейся незаконной банковской деятельностью в масштабах всей страны.

Мой друг Сергей проводит корпоративы и зарабатывает 150 тысяч в месяц. Раньше он переводил деньги со счёта ИП на дебетовую карту, но в начале года банк без предупреждения заблокировал расчётный счёт — Сергей не смог вывести деньги. Предприниматель удивился: никаких долгов по налогам и кредитам у него не было.

Я расскажу, почему это произошло, и что делать, если банк не даёт потратить заработанные деньги.

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счёта, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603 .

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П . Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчётные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

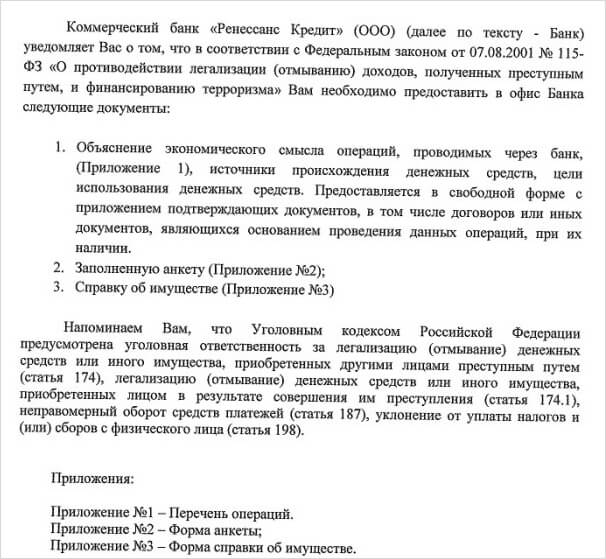

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счёт. В письме — документы, которые нужно предоставить, чтобы счёт разблокировали

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счёт. В письме — документы, которые нужно предоставить, чтобы счёт разблокировали

2. Соберите документы, которые попросит банк: договор, счёт, акт, чеки об уплате налогов и документы о поступлении денег на личный счёт. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счёт.

3. Если через 5 дней счёт не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счёт до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Что делать, если банк молчит и бездействует

А помните Сергея из начала статьи? Пока вы читали, он пришел в отделение банка — узнать, что происходит. В банке не объяснили, почему заблокировали счёт, но зато потребовали собрать документы. Предприниматель собрал, отвёз в банк — там пообещали перезвонить через две недели. Но прошло три недели, а Сергею никто не позвонил.

Перевести деньги с расчётного счёта Сергей по-прежнему не мог. Знакомый юрист посоветовал обратиться с жалобой в Центробанк. Если не поможет — пойти в суд.

Пожаловаться в Центробанк

Подать заявление можно двумя способами:

- через интернет-приемную Центробанка . Это самый быстрый способ.

- лично в Общественной приемной Банка России по адресу Москва, Сандуновский переулок, дом 3, строение 1.

К заявлению нужно приложить копии документов, которые вы отнесли в банк.

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

На форумах бизнесмены рассказывают о печальном опыте: писали в Центробанк, а тот ответил, чтобы разбирались сами. Мол, банк сам решает, какую сделку считать сомнительной. Если Центробанк вам не помог, обращайтесь в суд.

Обратиться в суд

Нужно подать иск в арбитражный суд по месту нахождения банка или в суд, указанный в договоре.

Можно использовать текст жалобы в Центробанк, но необходимо собрать как можно больше ссылок на законы. Для этого лучше нанять юриста. Он поможет составить иск правильно и будет отстаивать ваши интересы в суде.

К иску приложите:

— учредительные документы ИП;

— договоры и закрывашки по сделкам;

— выписку об оплате налогов и страховых взносов, чеки за оплату аренды;

— письменные доказательства, что вы передали в банк всё, что требовалось — попросите у банка официальное письмо, что он получил все документы;

— письмо от банка с объяснениями, почему он запрещает переводить деньги.

Могут понадобиться и другие бумаги — точнее об этом расскажет юрист.

В суде банк должен объяснить, почему он подозревает вас в незаконных операциях. Если суд решит, что банк неправ, банк разблокирует счёт и возместит понесённые убытки (например, за просрочку платежа по договору). Кроме того, заплатит проценты за задержку и за использование ваших денег.

Закрыть счёт

Если вы не хотите ждать ответа от Центробанка и тратить деньги на юриста, можете закрыть расчётный счёт. В этом случае банк переведет деньги с расчётного счёта за семь дней. Для этого нужно написать заявление — бланк дадут в банке.

Когда индивидуальный предприниматель закрывает счёт, банк может установить повышенную комиссию за перевод денег. Это называется «заградительные тарифы». Размер тарифа доходит до 30% от суммы — это законно, если прописано в договоре.

Такие условия по договору расчётного счёта в «Уральском банке реконструкции и развития». Комиссия при закрытии счёта — 10% перевода

Такие условия по договору расчётного счёта в «Уральском банке реконструкции и развития». Комиссия при закрытии счёта — 10% перевода

Если заградительных тарифов нет или они вас не пугают, закрывайте счёт — это проще, чем ходить по инстанциям.

Что делать, если банк заблокировал ваш расчетный счёт:

1. Узнайте в банке, почему счёт заблокировали и что сделать, чтобы его разблокировали. Специалист банка не может снять блокировку — только рассказать, что делать.

2. Принесите в банк нужные документы. Попросите у банка официальное письмо, что он получил бумаги.

3.Сохраняйте всю переписку с банком: если дело дойдёт до суда, вы сможете показать, что выполнили все требования банка.

4. Если через пять дней ваш счёт не разблокировали, обратитесь в банк — пусть объяснит, почему. Если банк молчит или отказывает в разблокировке, пишите жалобу в Центробанк.

5. Если Центробанк не помог, обращайтесь в суд.

6. Если не хотите бороться, закройте расчётный счёт. Перед этим убедитесь, что в договоре нет пункта о заградительных тарифах или будьте готовы заплатить большую комиссию.

Вопрос: ИП-резидент осуществляет экспорт разработанного программного обеспечения и за выполненную работу по условиям внешнеторгового договора ему поступает на текущий (расчетный) счет, открытый в белорусском банке, иностранная валюта.

Допускается ли использование корпоративной дебетовой карточки ИП в иностранной валюте для снятия иностранной валюты в качестве личного дохода ИП?

Ответ: Снятие иностранной валюты со счета ИП, в том числе с использованием дебетовой корпоративной карточки, в качестве личного дохода не допускается.

Обоснование: Для получения и использования корпоративной дебетовой карточки ИП обязан заключить с банком-эмитентом договор счета, предусматривающий использование дебетовой карточки для доступа к счету ИП .

Иностранная валюта при использовании дебетовых карточек может зачисляться на счет клиента и списываться со счета клиента в порядке, определенном законодательством, регулирующим проведение операций по соответствующему счету клиента, и договором об использовании карточки ч. 1 п. 23 Инструкции N 34).

Держатели корпоративных дебетовых карточек, выданных в том числе к счетам ИП в иностранной валюте, могут использовать их в соответствии с режимом счета клиента, установленным законодательством, для получения наличных денежных средств или проведения безналичных расчетов на территории Республики Беларусь и за ее пределами в порядке, определенном законодательством и договором об использовании карточки .

Справочно

Держатель карточки — физическое лицо, использующее карточку на основании заключенного договора об использовании карточки или в силу полномочий, предоставленных клиентом .

Сделки, предусматривающие использование иностранной валюты, относятся к валютным операциям .

При этом валютным законодательством для ИП-резидентов и физических лиц установлен различный порядок проведения ими валютных операций. Так, ИП-резиденты проводят валютные операции в порядке, установленном для субъектов валютных операций — резидентов, кроме валютных операций, при совершении которых для них законодательством определен особый порядок их проведения .

При осуществлении расчетов на территории Республики Беларусь запрещается использование иностранной валюты при проведении валютных операций между резидентами, за исключением случаев, установленных валютным законодательством .

Случаи использования наличной иностранной валюты субъектами валютных операций — резидентами, в том числе ИП, определены положениями гл. 10 Правил N 72, а также в иных случаях, установленных актами валютного законодательства.

На основании изложенного выше делаем вывод, что снятие иностранной валюты в качестве личного дохода со счета ИП-резидента при использовании корпоративной дебетовой карточки не допускается.

Также не допускается перечисление иностранной валюты со счета ИП-резидента на счет физического лица — резидента для последующего ее снятия в качестве личного дохода со счета физического лица, доступ к которому обеспечивается личной дебетовой карточкой.

Имеющаяся в распоряжении ИП-резидента иностранная валюта, поступившая ему на текущий (расчетный) счет в качестве валютной выручки и являющаяся личным доходом ИП, может быть продана банку. Полученные белорусские рубли могут быть зачислены на счет, доступ к которому обеспечивается личной дебетовой карточкой, и использованы им уже как физическим лицом по своему усмотрению.

На заметку

Личная дебетовая карточка — дебетовая карточка, использование которой предусмотрено договором об использовании карточки, заключенным между банком-эмитентом и физическим лицом .

Кто и почему может заблокировать расчетный счет ИП, что делать в этой неприятной ситуации: разговаривать с банком, закрывать счет или идти в суд. В статье расскажем, как законно тратить деньги с кэш-картой и не получать нареканий от Росфинмониторинга.

Индивидуальное предпринимательство считается одним из самых легких способов ведения собственного дела в России с точки зрения бухгалтерии и налоговой отчетности. ИП платит налоги, взносы в страховую, а дальше тратит заработанное так, как считает нужным.

Допустим, Сергей и Наталья выплатили зарплату сотрудникам, оплатили поставки продуктов и обслуживание помещения в своем кафе. Они хотят потратить оставшиеся деньги на семейные дела, но для этого необходимо вывести средства с расчетного счета ИП.

Чтобы вывести деньги из оборота, то есть перевести их без взысканий со стороны контролирующих органов, разработан ряд правил. Главное из них – не тратить средства на собственные потребности напрямую с расчетного счета ИП.

Как снять деньги с расчетного счета ИП

Владельцы своего дела могут выводить деньги с расчетного счета (РС) ИП несколькими законными способами.

Способ

Описание

Комиссия

Наличные в банке

Владелец РС оформляет платежное поручение, указывает назначение «личные нужды»

Снять деньги с кэш-карты

Кэш-карта привязана к РС, предназначена для снятия денег, оплаты деловых расходов

По кэш-картам «Халва» комиссия за вывод наличных – от 1,5% + 89 рублей

Перевод на вклад предпринимателя

Деньги перечисляют с расчетного счета ИП на вклад

Условия вклада регламентируют снятие наличных

Перевод на личный счет

Если оба счета открыты в одном учреждении, перечисление можно провести онлайн

Совкомбанк предлагает своим клиентам бесплатно переводить до 200 тысяч рублей между своими счетами

Совет банка

ИП по закону не имеет права платить зарплату себе, даже если он один работает на своем предприятии, поэтому оформить вывод средств без комиссии таким образом не получится. А вот сотрудникам удобно платить зарплату через зарплатные проекты, подключенные к РС, – это уменьшает риски, помогает вести прозрачную отчетность.

На что обратить внимание:

- вывод средств с РС на счет физлица = НДФЛ 13%;

- постоянные необоснованные перечисления с РС на личный = блокировка.

Совкомбанк предлагает кредит для бизнеса под низкий процент. Удобный онлайн-калькулятор на сайте поможет убедиться в выгоде предложения.

Какие суммы можно выводить

Изменения, внесенные в закон о противодействии отмыванию денег, требуют контролировать операции по обналичиванию средств на сумму от 600 тысяч рублей. Банки обязаны сообщать о них в Росфинмониторинг.

Финансовые учреждения по-разному лимитируют вывод наличных. Так, держатель Халвы Business Premium за одну операцию выводит до 600 тысяч рублей, а в месяц – до 1 млн рублей.

Почему банк может заблокировать счет

Блокировка РС – неприятность для предпринимателя, при этом банки обращают внимание на транзакции любого размера, если неясно их назначение или источник. После блокировки узнайте, что привело к такому решению. Полный перечень причин, по которым блокируют РС, представлен в Положении Банка России № 375-П.

Частые причины блокировки средств:

- быстрый вывод/обналичка крупных сумм, которые перевели предпринимателю;

- транши от компаний, не платящих налоги;

- работа с сомнительными контрагентами, компаниями-однодневками;

- интенсивный денежный трафик у только что открытых ИП;

- низкие расходы на зарплату, закупки, аренду при высоком обороте;

- перечисление за сделки, не имеющие экономического смысла;

- коды ОКВЭД, деятельность по которым сложно совместить в одном предприятии;

- объем операций меньше, чем в среднем по отрасли;

- большие транши разбиваются на несколько маленьких, чтобы уйти от контроля.

Средства владельца бизнеса не блокируют сразу: сначала запрашивают подтверждающие документы по подозрительным сделкам. Если клиенты предоставляют убедительное подтверждение законности сделки, то кредитное учреждение возобновит доступ к деньгам. Ведь они тоже заинтересованы в том, чтобы собственники компаний долго и законно сотрудничали с финансовой организацией.

Блокировка счета ИП возможна даже при сделке на 50 тысяч рублей, но если предприниматель подтвердит законность сделки, банк снимет блокировку

Иногда доступ к средствам закрывают для ИП по рекомендации Росфинмониторинга. Для этого есть два основания: подозрение в легализации средств или терроризме. Подозрение в уклонении от налогов возникает, если держатель РС получил и перевел себе (или на третье лицо) более 600 тысяч рублей. После проверки документов Росфинмониторинг откроет доступ к деньгам, если сделки были законными.

Подозрение в экстремизме ведет за собой включение в постоянно обновляемый список, куда вносят данные осужденных и подследственных по статьям УК, связанным с терроризмом, экстремизмом. Росфинмониторинг передает списки кредитным учреждениям, а они закрывают доступ к деньгам лицам, включенным в список, и тем, кто с ними сотрудничает.

Если перед вами «транзитная компания», созданная для выведения средств, то ее отличают:

Каждый из этих критериев по отдельности не указывает на то, что вы связались с фиктивной компанией.

Сергей и Наталья (из первого примера) обратились к Олегу, чтобы установить онлайн-кассы в кафе. Задача собственников кафе – сохранить документы с указанием сумм оплаты и наименованием услуг, которые оказала им компания Олега. Это поможет обезопасить себя в случае вопросов к сделке.

Что делать, если счет заблокирован

Если РС все-таки заблокировали, не паникуйте. Уведомление о блокировке приходит на электронную почту или по телефону. Для получения полной информации обратитесь в кредитную организацию за разъяснениями.

Далее соберите необходимую отчетность, чтобы подтвердить законность операций, вызвавших сомнение (договоры, чеки, документы, подтверждающие законность поступивших средств). Отдел финансового мониторинга рассматривает подтверждающие документы до пяти дней, потом принимают решение о разблокировке (или нет).

Если РС не разблокировали, получите консультацию у сотрудника отдела финансового мониторинга, как подать заявление, чтобы установить причину временного закрытия. Ответ придет по телефону или в письменном виде: там будет указана причина закрытия.

Укажите в заявлении:

- название банка, вид договора, номер РС;

- требование обслуживающей организации – отказ в проведении операций, запрос документов;

- действие клиента – предоставление документов;

- как отреагировала кредитная организация (дальнейшая блокировка, разъяснительное письмо);

- на какую помощь рассчитываете от Центробанка (разблокировка, объяснение).

Приложите копии бумаг, которые вы предоставляли ранее. Центробанк может принять положительное решение или отказаться вмешиваться в решение первого уровня. Срок рассмотрения заявления – 30 дней.

Если результата нет – обратитесь в арбитражный суд по месту работы банка или указанный в договоре. Основой для подачи заявления послужит заявка в Центробанк, но лучше обратиться к профессиональному юристу.

Универсальная карта «Халва» – не просто удобное платежное средство. Она словно швейцарский нож содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. С той лишь разницей, что брендовый нож обойдется вам в кругленькую сумму, а обслуживание Халвы бесплатное. Сделайте свою жизнь слаще и удобнее!

Список документов для подачи в суд

- Учредительные документы

- Договоры и документы по закрытию сделок

- Выписка из налоговой, страховой, платежные документы, договор аренды, квитанции от коммунальных служб

- Официальное уведомление с информацией о получении бумаг

- Разъяснительное письмо с указанием причин о приостановке обслуживания РС

На судебном заседании банк разъяснит, почему произошла блокировка, каковы основания полагать действия клиента незаконными. Если решение будет в пользу клиента, то РС откроют, возместят убытки, выплатят проценты за использование чужих средств.

Если вы перепробовали все доступные способы, а результата нет, то остается закрытие счета. После написания заявления банк расторгает договор и в течение 7 дней выдает деньги.

Рисков здесь несколько:

- повышенная комиссия (до 30% от суммы);

- невозможность открыть РС в другом месте;

- попадание в негласный черный список из-за подозрений в отмывании денег.

Надежные финансовые компании хотят избежать штрафов и более серьезных санкций от Росфинмониторинга за работу с сомнительными клиентами.

Почему нельзя обналичивать средства переводом другим юрлицам

Любой перевод денег индивидуального предпринимателя юрлицу внимательно отслеживается, потому что сами банки не хотят попасть под санкции. Перечисление на юрлицо вызывает подозрения в обнале, если контрагенты переводят большие суммы, а предприниматель быстро перенаправляет их третьим лицам. У финансовой организации возникает закономерный вопрос: в чем экономический смысл транзакции?

Предприниматель — физическое лицо, которому государство разрешило вести бизнес. ИП свободно распоряжается своими деньгами, но у налоговой и банка могут возникнуть вопросы. В статье расскажем, как тратить и снимать деньги с расчётного счёта, чтобы всё прошло гладко.

Личные расходы — это когда предприниматель покупает продукты в супермаркете, берёт кофе по дороге в офис или оплачивает детский сад. Личное — значит, не для бизнеса, а для себя и близких. Личные расходы не уменьшают налоги.

Расходы для бизнеса — траты, которые позволяют делу жить и двигают его вперед. Если шьете рюкзаки, понадобится швейная машинка, фурнитура, материал. Бизнес-расходы уменьшают налог только на УСН «Доходы за вычетом расходов».

Нужен ли вообще расчётный счёт ИП

Закон не запрещает работать без расчётного счёта, но на практике банки редко позволяют использовать личный счёт для бизнеса. Лучше открыть предпринимательский счёт и не переживать, что банк заблокирует личную карту.

На расчёты наличкой между юрлицами и предпринимателями есть ограничение — 100 тысяч рублей на один договор. Контрагентам тоже удобнее, когда у вас есть расчётный счёт.

Оцените все возможности онлайн-бухгалтерии бесплатно.

Можно ли тратить на личные нужды с расчётного счёта ИП

ИП могут оплачивать личные покупки прямо с расчётного счёта или с бизнес-карты, но есть подводные камни. Самое очевидное — расчёт налога.

На УСН «Доходы за вычетом расходов» личные траты нужно исключить из расходов, чтобы они не уменьшали налог. Налоговая может запросить первичку, чтобы проверить, соответствуют ли расходы ст. 346.16 НК РФ. Хранить чеки, платежки, акты и накладные нужно в течение четырёх лет. Подробнее о том, как правильно учитывать расходы, мы написали в статье.

У предпринимателя сервис по ремонту ноутбуков и телефонов, по вечерам он с женой смотрит Игру престолов. Нетфликс нельзя признать в расходах, потому что сериалы не помогают ремонтировать технику, а паяльную станцию можно, она для бизнеса.

На УСН «Доходы» и патенте расходы не учитывают совсем, поэтому нет опасности занизить налог. Можно покупать билеты в кино прямо с карты ИП, ничего за это не будет.

Менее очевидный момент. Закон о защите прав потребителей не распространяется на покупки для бизнеса. Если платите с расчётного счёта ИП, запаситесь доказательствами, что покупка для личных нужд: пропишите это в договоре, закажите доставку на домашний адрес, вызовете мастера на дом для установки, сохраните все бумаги.

Например, купили холодильник, а он через какое-то время сломался. Магазин по гарантии вовремя не отремонтировал. Купили для себя — по претензии можете требовать возврат денег с пенями и компенсацию за моральный вред, потому что работает закон о защите прав потребителей. Купили для бизнеса — магазин вернёт только стоимость холодильника. По этой же причине не стоит покупать крупными партиями, будет сложнее доказать, что купили для себя.

Как выводить деньги с расчётного счёта ИП

Перевести на личную карту. Переводить деньги с помощью интернет-банка или мобильного приложения проще всего. А уже с личной карты можно свободно тратить или снимать наличку в банкомате без комиссий. Лимит переводов зависит от банка.

Снять наличные в банкомате с бизнес-карты. Ещё её называют кэш-картой, картой для бизнеса или корпоративной картой. Это удобно: деньги не надо заказывать заранее и ждать, когда нужная сумма появится в отделении. Условия у всех разные — уточните в банке комиссию и лимит на снятие.

Получить наличные в кассе банка. Придётся заполнить платежку или чековую книжку в отделении банка. В назначении платежа укажите «на личные нужды предпринимателя». Снимать наличные в кассе не всегда удобно. Для этого надо заказывать деньги заранее, подстраиваться под график банка и приезжать лично. Комиссию возьмут по условиям тарифа.

Перевести на личный банковский вклад. Способ подойдет, когда деньги не нужны прямо сейчас. Если закрыть вклад раньше срока, банк не начислит проценты, смысл вклада потеряется. Комиссию возьмут по тарифу.

Снимать наличные — с осторожностью

Всё дело в финмониторинге. Это подразделение банка, которое отслеживает подозрительные операции. Банки обязаны следить за переводами и поступлениями из-за закона 115-ФЗ. Финмониторинг нужен, чтобы бороться с отмыванием денег и финансированием запрещенных организаций.

Банк может запросить акты, договоры, счета и накладные, чтобы проверить реальность сделки. Документы нужно предоставить в течение нескольких дней. Если проигнорировать запрос, банк заблокирует счёт. Тогда деньги можно будет вывести только на счёт ИП в другом банке с комиссией от 10 до 20%.

Вот простые советы, как не прослыть обнальщиком:

По возможности не снимайте наличку, платите с расчётного счёта ИП или переводите на личную карту. Чем меньше налички снимаете, тем меньше оснований подозревать вас в обнале.

Не обналичивайте всё сразу. Пришло 200 тысяч от клиента — не снимайте всё сразу. Если очень нужны наличные, лучше подождать несколько дней и снять нужную сумму, но опять же не всю сразу.

Дольше держите деньги на счёте. Чем дольше деньги лежат на счёте, тем больше банк доверяет вам. Это еще и выгодно, потому что банки начисляют проценты на остаток.

Если есть сотрудники, перечисляйте зарплату через зарплатный проект, а не наличными. Чем больше налички снимаете, тем больше беспокоится банк.

Никогда не участвуйте в сомнительных схемах.

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Можно ли брать деньги из кассы?

Наличные можно брать прямо из кассы, не оформляя документы. ИП не обязаны соблюдать кассовую дисциплину — им не нужно вести кассовую книгу, создавать приходные и расходные ордера.

Если еще не купили онлайн-кассу, пройдите наш короткий курс.

Статья актуальна на 20.01.2022

Продолжайте читать

Куда предпринимателю платить налоги и сдавать отчётность

Пенсионные взносы для самозанятых: зачем платить, как начать и можно ли передумать

Автор статьи

Читайте также: