Как микрозаймы влияют на кредитный рейтинг манизайм рф

Обновлено: 02.05.2024

Сегодня многие микрофинансовые компании оказывают услуги по исправлению кредитной истории. Среди желающих воспользоваться такой услугой не только заядлые неплательщики в прошлом и заявители, имеющие незначительные просрочки, но и те потребители, которые ни разу не брали кредит. Последние относятся к заемщикам без кредитной истории, которым трудно взять ссуду именно по этой причине.

Каковы условия кредитования в банках

Решить проблемы с деньгами сегодня несложно. Продукты кредитных организаций разнообразны.

Можно обратиться в банк. В этом случае понадобится собрать большой пакет документов, обычно включающий справки о зарплате. При оформлении ссуды, скорее всего, придется приехать в отделение банка, чтобы на месте подписать договор и получить деньги. В банках действуют достаточно серьезные условия кредитования. Клиента могут попросить:

- найти поручителя;

- предоставить залоговое обеспечение;

- доказать свою платежеспособность.

При этом применяются пониженные ставки, действует длительный период пользования заемными средствами. Деньги выдают в крупных объемах, а цели их использования определяются условиями выбранной программы.

Вместе с договором подписывается график платежей. Задолженность по кредиту гасится ежемесячно равными долями. Вернуть ссуду можно досрочно. При задержке платежа начисляются штрафы.

Что это такое — «микрозаем»?

Помимо банков услуги кредитования населению оказывают микрофинансовые компании. Такие организации выдают необеспеченные ссуды на любые цели в день обращения. Они не запрашивают много документов, не нужны, в том числе, справки о доходах. Также не требуются залог и поручители.

Продукты МФО отличаются легкостью получения. Быстрые ссуды выдаются в день обращения, а предоставленные взаймы средства можно тратить на любые цели.

Суммы к получению — не более 50 тысяч рублей. Срок пользования заемными средствами обычно ограничивается 30 днями. Действуют повышенные процентные ставки: в среднем, 1 % в сутки. Так переплата выходит существенной.

Погашение займов происходит в конце периода одним платежом. При просрочке ежедневно начисляются пени, что существенно увеличивает стоимость обязательства. Влияние займов на КИ, оформленных в МФО, не стоит недооценивать. Сведения о ненадлежащем исполнении договора всегда передаются в БКИ.

Каковы особенности

МФО оказывают свои услуги через сеть собственных отделений или дистанционно. Во втором случае заявки на займ принимаются онлайн. Анкета заполняется на официальном сайте компании. Заявителей обычно просят сообщить о себе следующие сведения:

- фамилию, имя, отчество;

- пол и возраст;

- паспортные данные (серию, номер, кем и когда выдан документ);

- уровень ежемесячного дохода;

- источник финансовых поступлений;

- номер телефона;

- электронную почту;

- контакты знакомых.

Заявления рассматриваются оперативно. При положительном решении ссуды выдаются несколькими способами, поэтому можно выбирать подходящий для себя вариант. Удобным решением будет зачисление на банковскую карту. В этом случае транзакции совершаются мгновенно, вы практически сразу можете воспользоваться деньгами после подписания договора.

Как микрозаймы влияют на кредитную историю?

Многие МФО сегодня предлагают услуги по улучшению, а также созданию КИ. С условиями действующих программ по исправлению кредитной истории будет удобно ознакомиться на официальном сайте компании, чье предложение вас заинтересовало. Также можно обратиться к представителю конкретной организации при личном посещении ее офиса. Вам подробно расскажут, как влияют микрозаймы на КИ.

Кредитную историю исправляют, оформляя обычную ссуду в одной из микрофинансовой организации. К примеру, взять деньги в микрокредитной компании на стандартных условиях могут даже те заявители, у которых есть текущие обязательства, в том числе, с просрочками до 3 месяцев. Такие клиенты претендуют на одобрение микрозайма в одной из лояльных МФО. Если есть судебные решения, открытые производства судебных приставов, то улучшить КИ можно только при условии участия в специальной программе.

Как улучшить кредитную историю?

Процедура улучшения КИ и условия выбранной программы зависят от конкретной микрофинансовой компании. Так весь процесс может включать в себя от трех до пяти этапов. МФО определяет, сколько нужно взять и на какой срок на каждой из стадий исправления КИ. Нужно быть готовым к тому, что уровень процентных ставок будет выше, чем для обычного займа, но с постепенным снижением переплаты.

Недостатком многих программ улучшения кредитной истории является возможность прекращения оказания услуги на любом из этапов без объяснения причин со стороны компании. Получается, что заемщики тратят большие деньги и проходят программу с рисками.

Кроме того, многие МФО взимают дополнительные комиссии за оказание такой услуги. При этом размер вознаграждения может постепенно увеличиваться по мере прохождения этапов исправления КИ. В итоге сумма выходит внушительной.

Какой будет результат от участия в программе?

Обычно программы микрокредитных компаний помогают заемщикам без кредитной истории или с незначительными просрочками не более 1 месяца. В подобных случаях реально повышение финансового рейтинга клиента. В дальнейшем они смогут взять ссуду на выгодных условиях в кредитной организации.

Если КИ очень сильно испорчена, такие программы ничем не помогут. В этом случае краткосрочные займы не повлияют на «загубленный» кредитный рейтинг и не исправят его. Улучшение КИ онлайн-займами для таких заемщиков — бесполезная трата времени и денег.

Прохождение программы улучшения КИ в МФО лишь даст потребителю «страховку» — организацию, в которой в дальнейшем можно будет брать быстрые кредиты, когда понадобятся деньги. Тогда этот вариант будет единственным, где клиент с отрицательной кредитной историей сможет получить одобрение, поскольку другие все равно будут отказывать.

Личный опыт заемщиков

Потребители, которые прошли программу улучшения КИ, подтверждают, что очень часто микрофинансовые организации отказывают в переходе на следующий этап без объяснения причин. Многие утверждают, что после прохождения всех стадий программы с соблюдением правил им не одобряют займы на стандартных условиях, как было указано изначально.

При этом подчеркивается, что на самом деле МФО передают информацию о своевременном погашении задолженности в ведущие бюро кредитных историй. Но КИ от этого не улучшается, если речь идет о заемщиках с грубыми просрочками по ранее оформленным обязательствам. Таким клиентам отказывают в предоставлении заемных средств.

Как выбрать наиболее подходящий вариант

Предложений по исправлению КИ от МФО очень много. Чтобы подобрать лучший вариант, в первую очередь, нужно ознакомиться с условиями оказания услуги по действующим программам. Первостепенное значение в этом вопросе имеет уровень применяемых ставок. Важно понимать, что переплата в этом случае будет высокой: возвращать придется намного больше, чем при оформлении простых микрозаймов.

Кирилл Краснюк , эксперт в области микрофинансирования. Работает в финансовой сфере с 2007 года. Закончил Высшую школу экономики и финансовый университет при правительстве РФ. В настоящее время является руководителем профильного комитета по PR и GR в СРО МиР.

Микрозаймы пользуются большой популярностью благодаря простой и быстрой системе получения средств. Особенно они востребованы среди лиц, имеющих отрицательную кредитную историю. О том, как именно микрозаймы влияют на кредитную историю (кредитный рейтинг) и влияют ли вообще – читайте в этой статье.

- Отражаются ли микрозаймы в кредитной истории?

- Как займы влияют на кредитную историю?

- Что будет, если не платить вовремя?

- Через сколько дней просрочка начинает влиять на кредитный рейтинг?

- Какие МФО сотрудничают с бюро кредитных историй?

- МФО, которые не передают данные в БКИ

- Улучшают ли микрозаймы кредитную историю?

- Как улучшить кредитный рейтинг с помощью займов?

Отражаются ли микрозаймы в кредитной истории?

Заемщиков очень сильно интересует вопрос о том, отображаются ли микрозаймы в кредитной истории? Ответ достаточно прост: да, отражаются. Любая МФО (Микрофинансовая организация) обязана вносить соответствующую информацию в БКИ (Бюро кредитных историй). В противном случае она просто не получит право на ведение своей деятельности (выдаче микрозаймов). Таким образом, все действия каждого клиента тщательно фиксируются и вносятся в базу данных.

Как займы влияют на кредитную историю?

Верно и обратное. Так, например, если человек допускает просрочку по микрозайму, информация об этом попадает в БКИ. Банк, перед тем как выдать займ, изучает историю и принимает на основании того, что он видит, окончательное решение. Если ранее была допущена просрочка, то вероятность одобрения кредита резко уменьшается.

Что будет, если не платить вовремя?

Портят ли микрозаймы кредитную историю? Да, портят, если не платить вовремя. Сразу после возникновения просрочки информация об этом вносится в базу данных и дальнейшее оформление как займа в этой МФО, так и кредита в банке будет под очень большим вопросом. Следует учитывать тот факт, что чем больше (и дольше) будет просрочка, тем хуже для клиента. Так, например, просрочка до 30 дней для банка не имеет особого значения, так как погашение в банке обычно производится 1 раз в месяц. А вот если просрочка составляет больше 30 дней, тут уже возможны разные варианты. Обычно информация в БКИ отражается, для наглядности, разным цветом в зависимости от рейтинга-статуса клиента:

- Зеленый: просрочек не было, погашение займов производится строго в срок.

- Желтый: зафиксирована просрочка сроком менее 1 месяца. Для банков не критично, а вот некоторые МФО могут на это среагировать. Впрочем, последнее происходит крайне редко.

- Оранжевый: зафиксирована просрочка более 1 месяца, но менее 2-х месяцев. Иногда при таком статусе еще можно получить кредит в банке, но вероятность одобрения сильно уменьшается.

- Рыжий. Просрочка от 2 до 3-х месяцев. Вероятность одобрения кредита в банке сохраняется, но стремится к нулю.

- Красный. Просрочка от 3 до 4-х месяцев. Практический гарантированный отказ в кредитовании.

- Алый. Просрочка более 4-х месяцев. При таком статусе получить кредит в банке невозможно (или почти невозможно, есть определенные программы, ориентированные как раз на улучшение кредитной истории). С другой стороны, для многих МФО такой рейтинг может не являться ограничением.

Помимо указанного цветового разделения, существуют и другие обозначения:

- Серый цвет. Банк не внес информацию вовремя или сделал это с ошибками. Иногда это действительно ошибки, а иногда сознательные действия с целью не портить сильно рейтинг клиента.

- Черный. Клиент регулярно допускает просрочки или уже идет взыскание задолженности через суд. В некоторых случаях этим же цветом отражают клиентов, взыскать с которых ничего не получилось (нет сбережений, имущества, работы и так далее). При наличии такого статуса даже МФО практически не кредитуют. Клиенты с черным статусом чаще всего больше не смогут никогда получить кредит или заем кроме как по специальным программам, ориентированным на исправление кредитной истории.

Через сколько дней просрочка начинает влиять на кредитный рейтинг?

Какие МФО сотрудничают с бюро кредитных историй?

Все. Любая микрофинансовая организация обязана сотрудничать с БКИ. В противном случае у нее просто заберут лицензию, и она не сможет продолжать свою деятельность. Таким образом, при обращении в любую МФО следует учитывать, что данные о выдаче займа сразу же попадают в БКИ. Касается это как тех организаций, которые имеют собственные отделения в разных городах, так и тех, которые работают только через интернет. Если компания занимается кредитованием, она обязана передавать данные в БКИ. В этом правиле нет исключений и послаблений.

МФО, которые не передают данные в БКИ

Таких нет. Точнее, если какая-то МФО заявляет о том, что не передает данные в БКИ, это или рекламный обманный ход или прямое мошенничество. Обман будет заключаться в том, что информация о клиенте, его займе, просрочке и так далее все равно попадет в БКИ. А мошенничество в том, что подобная МФО, если она действительно не передает данные в БКИ, работает без лицензии. Как следствие, с ней может возникать множество проблем, начиная от огромных процентов по кредиту и заканчивая прямым хищением средств клиента, выманиванием дополнительных платежей и так далее. Подобные компании долго не «живут», их быстро выявляют и закрывают, но вероятность попасть к такому мошеннику все равно существует. Рекомендуется запрашивать информацию о лицензии или просто обращаться в те МФО, которые существуют на рынке уже многие годы или, хотя бы, месяцы.

Улучшают ли микрозаймы кредитную историю?

Да, улучшают. Микрозаймы – это обычные кредиты, пусть и с необычной системой выдачи и нестандартным (зачастую) способом погашения. В основе своей любой кредит является деньгами, которые выдаются в долг клиенту, будь то физическое или юридическое лицо. Разница между займами и кредитами только в том, что банк, обычно, рассматривает заявку не несколько минут или дней, а несколько недель. Зато он предлагает намного более выгодную ставку, более высокую сумму и длительный срок кредитования. Для примера, в МФО можно получить кредит в сумме (в среднем) 50-100 тысяч рублей под 1-3% в сутки на срок до 1 года (чаще 1-2 месяца). В банке же можно взять несколько миллионов на 5-7 лет под 10-20% годовых.

Как улучшить кредитный рейтинг с помощью займов?

Для того, чтобы улучшить кредитный рейтинг с помощью займов, нужно:

- Обратиться в любую МФО, имеющую соответствующую лицензию.

- Оформить любой займ на сравнительно небольшой срок (до 1 месяца).

- Своевременно, не допустив ни минуты просрочки, погасить задолженность.

Эта информация в течение 5 дней попадает в БКИ и сделает кредитную историю клиента более положительной (или менее отрицательной, все зависит от того, какой она была изначально). При необходимости эту процедуру можно повторять несколько раз, постепенно улучшая показатели все больше и больше. В некоторых случаях без такого займа получить кредит в банке просто невозможно. Так, например, банки, в отличие от МФО, очень не любят выдавать кредиты лицам, у которых вообще нет никакой кредитной истории (ранее кредиты не оформлялись). Ошибочно считается, что отсутствие истории – это хорошо. Но на самом деле банк хочет понимать, кому он дает деньги. Одно дело, если клиент ранее оформлял кредиты и погасил их, хоть и с просрочкой и совсем другое, если он раньше вообще не брал деньги в долг. В первом случае сразу понятно, что с человеком могут возникнуть проблемы, но в конечном итоге банк свое заберет. А что придет в голову потенциальному заемщику во втором варианте неизвестно никому.

Взять деньги в банке с испорченной или пустой кредитной историей (КИ) практически нереально. В такой ситуации гражданам приходится обращаться в организации с менее жесткими требованиями к заемщикам. Речь идет о микрокредитах в МФО. Их можно получить с минимальным набором документов и без подтверждения дохода. За простоту оформления займа клиент вынужден расплачиваться высокими процентами. Также некоторые россияне, сотрудничая с микрофинансовами организациями, боятся не только переплатить, но и испортить свою «финансовую репутацию». Существует миф, что микрозаймы портят кредитную историю, а банки чаще отказывают тем, кто ранее обращался в МФО. Давайте проверим его.

Как займы влияют на КИ

После заключения сделки с клиентом МФО передают соответствующие данные в бюро кредитных историй. Информация может поступать в одно или несколько БКИ. За непредставление сведений о заемщике и его платежах или просрочках микрофинансисты несут ответственность и даже могут быть исключены из реестра. Именно поэтому данные обо всех договорах с легальными МФО попадают в КИ.

Как и другие ссуды, микрозаймы влияют на кредитную историю гражданина. Как только он получает одобрение заявки или отказ по ней, данные тут же отправляются в бюро. Сам факт обращения в микрофинансовую организацию еще не характеризует заемщика и не изменяет его финансовый рейтинг. КИ будет портиться или улучшаться в зависимости от платежной дисциплины клиента.

В каких случаях займы улучшают кредитную историю:

- Заявки на них получают одобрение от финучреждений.

- Клиент вносит все платежи строго по графику и не допускает просрочек.

- Окончательный расчет по основному долгу и процентам производится без задержек.

В каких случаях займы ухудшают кредитную историю:

- Заявки на них отклоняются финорганизациями по разным причинам, в том числе из-за неплатежеспособности клиента.

- Заемщик допускает просрочки, не возвращает долг и проценты, получает штрафные санкции.

- В отчете присутствуют записи об одновременном сотрудничестве с разными МФО.

- Гражданин пользуется микрозаймами слишком часто, практически закрывая одну задолженность другой.

В КИ не указывают причины, по которым клиент просрочил выплаты. То есть бюро не важно, нарушил человек условия договора намеренно, из-за сложных жизненных обстоятельств или из-за плохой памяти.Негативный факт отразится в отчете, и удалить его будет невозможно. Исключение — только для случаев, когда была допущена ошибка в записях.

Очень важно соблюдать платежную дисциплину и вовремя возвращать деньги. Даже если после просрочек задолженность будет закрыта, следующий займодатель все равно увидит информацию о несвоевременном погашении. Это снизит шансы на одобрение новых заявок в других МФО. А те организации, которые дают деньги с любой кредитной историей, будут предлагать крайне невыгодные условия (маленькие суммы, большие проценты, комиссии за обслуживание и т.д).

Можно ли улучшить КИ с помощью займов

Несколько подсказок для улучшения КИ:

- Изучите предложения микрофинансовых организаций и прочитайте отзывы на них в рейтинге от Zaimtime.

- Обратите внимание на займы под 0%, микрокредиты с плохой КИ и акции от МФО.

- Для начала выбирайте маленькую сумму на короткий срок, так будет проще закрыть первый долг и заработать доверие будущих кредиторов.

- Оформляйте займы с небольшими перерывами.

- Не заключайте несколько финансовых сделок в разных компаниях одновременно.

Постепенно сумму микрозайма можно увеличивать. Это удобно делать в одной и той же организации. Кредиторы хорошо относятся к дисциплинированным и платежеспособным клиентам. К тому же постоянные заемщики могут рассчитывать на скидки и бонусы в рамках программы лояльности.

Что касается банков, то они смотрят в первую очередь на регулярность выплат и своевременность закрытия долга. Где именно была оформлена ссуда — для них не так важно. По кредитному отчету достаточно легко понять, соблюдает ли клиент финансовую дисциплину и не злоупотребляет ли обращениями в МФО.

Иногда микрозайм — это единственная возможность получить первую запись в БКИ. Многие банки отказываются выдавать деньги, если история пуста. Микрофинансисты здесь идут навстречу и помогают гражданам заполнять свою кредитную историю, чтобы в дальнейшем они могли обратиться за более крупными ссудами в другие учреждения.

Манимен — одна из самых популярных микрофинансовых организаций на российском рынке. Это первая МФО, которая начала выдавать займы полностью онлайн без посещения офиса. Она имеет наивысший рейтинг кредитоспособности, работает на рынке с 2012 года и обладает огромной клиентской базой почти в 8 млн. человек.

Займы от Манимен — это линейка кредитных услуг. Компания не ограничивается только краткосрочными займами до зарплаты. Здесь можно взять и длительный микрокредит лимитом до 80000 рублей. Подробно о продуктах Манимен, об условиях выдачи займа и порядке оформления — на Бробанк.ру.

Для кого актуальны займы от Манимен

В первую очередь для граждан, которым срочно нужны деньги. Оформление займа в Манимен занимает не больше 10 минут. А если учесть, что компания предоставляет микрокредиты автоматически, выдача средств проводится круглосуточно.

Микрокредитный рынок России огромен, но на фоне других МФО Манимен имеет важный плюс — ориентированность на постоянное сотрудничество. Организация создала линейку займов: с каждым последующим обращением заемщик получает все более весомые суммы под все более низкие ставки.

МФК постоянно разрабатывает персональные предложения для клиентов, присылает их в личный кабинет. Воспользоваться этими предложениями можно в любой момент, просто нажав кнопку согласия в кабинете. Вероятность одобрения в этом случае — почти 100%.

Если вы понимаете, что будете регулярно пользоваться услугами МФО, обязательно рассмотрите вариант оформления займа в Манимен. Здесь отлично относятся к постоянным клиентам.

Линейка займов Манимен

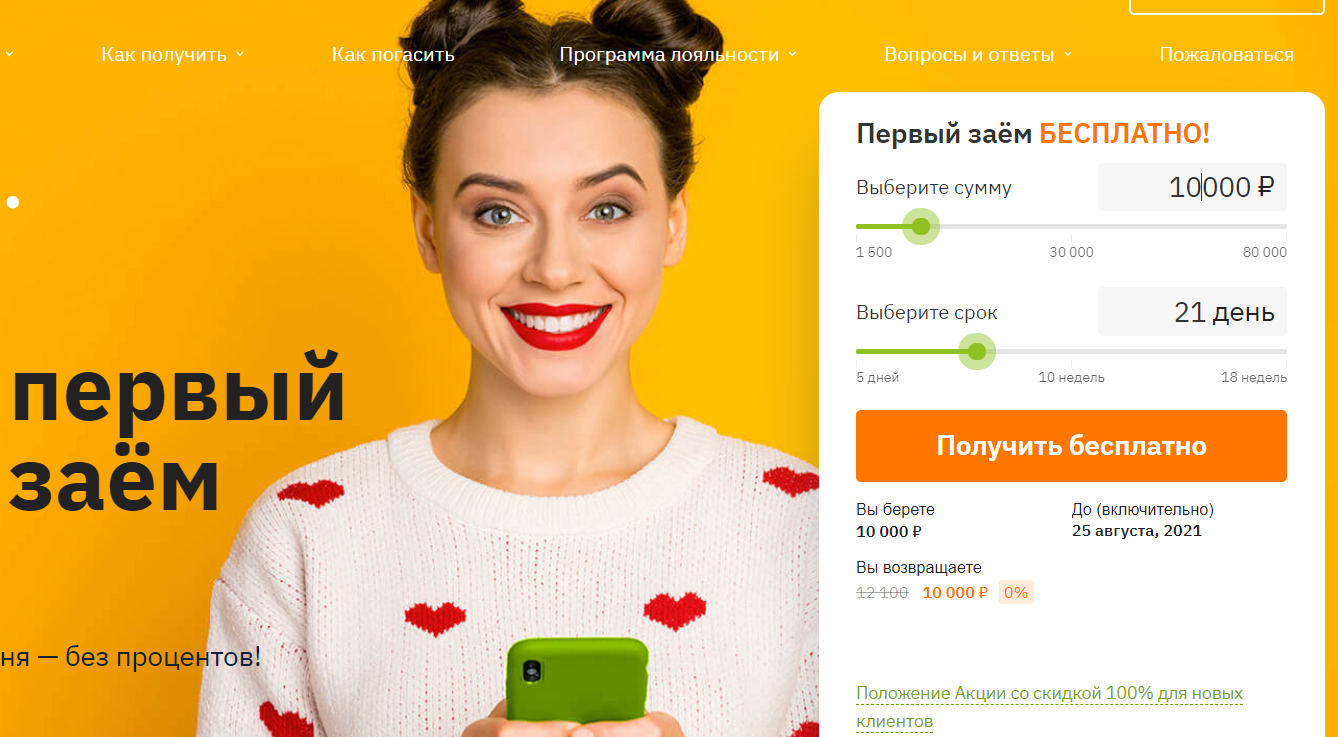

Если вы планируете впервые обратиться в эту компанию, вас ждет приятный бонус — новые клиенты получают займы от Манимен под 0%. Эта акция уже много лет привлекает заемщиков, которые спешат воспользоваться бесплатным предложением.

При первом обращении клиент может получить краткосрочный микрокредит суммой до 30000 на срок до 21 дня, не переплатив ни копейки. Главное условие — погашение без просрочек. После первого займа открывается стандартная линейка продуктов Манимен.

С каждым последующим займом открывается доступ к следующему по ступени:

- Старт 0%. Предложение о бесплатном кредитовании для новых клиентов.

- Старт. После выплаты первого займа вы переходите на второй уровень. Здесь классический микрокредит до зарплаты суммой до 15000 на срок до 33 дней. Ставка — 0,9%.

- Взлет. Клиент уже становится постоянным, Манимен улучшает условия выдачи займа. Можно получить уже до 20000 на срок 20-33 дня под 0,8%.

- Пилотаж. После выплаты третьего займа в этой МФК клиент может претендовать на получение до 30000 под 0,7%.

- Турбо. Начиная с пятого обращения, заемщику открываются долгосрочные программы Манимен. Это значит, что он сможет получить до 50000 на срок 10-14 недель и погашать долг постепенно. Ставка — 0,6%.

- Супертурбо. После выплаты пятого займа клиент достигает максимального уровня. Он может регулярно брать в долг до 80000 на срок 16-18 недель. Ему назначают наименьшую ставку из возможных — 0,5%.

Все займы Манимен:

Манимен говорит, что стартовый займ под 0% по лимиту может достигать 30000. Но если смотреть на это объективно, лучше сразу ориентироваться на выдачу не больше 10000-15000 рублей.

Кто может стать заемщиком МФК Манимен

Так как Манимен выдает дистанционные займы, заемщик может находиться где угодно, займ можно получить в любой точке России и за ее пределами. Из документов клиенту нужен паспорт и СНИЛС. Справки не требуются, сведения о доходах учитываются со слов клиента.

Для любой кредитной организации важно, чтобы заемщик имел доход и возможность гашения обязательства в положенный срок. Но Манимен готов рассмотреть любой источник: официальная и неофициальная зарплата, пенсия, стипендия, пособия, доход от ведения бизнеса или самозанятости.

Как взять займ в Манимен

Для обращения нужен выход в интернет, мобильный телефон, электронная почта, данные паспорта и СНИЛС. Манимен принимает заявки круглосуточно, можете начать оформление хоть ночью.

Если вы уже пользовались услугами это МФК, начинайте оформление в личном кабинете. Там уже будут все ваши данные, их не нужно вводит повторно. Если обращаетесь к Манимен впервые, переходите на сайт компании и начинайте заполнять анкету.

1. На первом этапе клиент просто выбирает параметры займа от Манимен. Так как первый микрокредит бесплатный, система указывает сумму для возврата без процентов.

2. Переходите на форму анкеты и приступаете к ее заполнению. Первым делом МФК попросит представиться и указать контактные данные. На указанный мобильный сразу придет пароль подтверждения. После номер прикрепляется к заемщику, создается личный кабинет.

3. Заполнение анкеты. Манимен попросит указать основные анкетные и паспортные данные заявителя, информацию о доходах и пр. Заполняйте все поля и отправляйте запрос на рассмотрение.

4. Если Манимен даст положительный ответ, после согласия на выдачу займа он сразу переведет деньги на реквизиты заемщика.

По итогу оформления клиенту дается доступ в личный кабинет, где отображается полная информация по займу. Здесь же можно оплачивать ссуду с любой карты.

Как получить деньги после одобрения

Так как займы от Манимен выдаются дистанционно, МФК переводит деньги на реквизиты клиента без личной встречи. Есть 4 варианта выдачи:

- Банковская карта Виза или Мастеркард. Можно использовать свою карточку, выданную любым российским банком. На балансе должна быть сумма более 1 рубля (для проверки карты). Перевод мгновенный.

- Наличными через систему Контакт. После одобрения можно забрать деньги через 10-15 минут в любом пункте выдачи оператора переводов.

- Кошелек Киви. Зачисление — мгновенное.

- На банковский счет. Нужны полные реквизиты вашего расчетного счета, открытого в любом банке РФ. Учтите, что перевод занимает период до 1 суток.

Погашать займы Манимен удобно в личном кабинете с любой карты. Также можно воспользоваться электронной системой Киви, терминалами Киви, Элекснет, МКБ, салонами Связной, пунктами Контакт, кассами и банкингами любых банков. Подробное описание всех вариантов гашения — на сайте МФК Манимен.

Законодательно микрофинансовые компании ограничены в размере выдаваемых населению средств. В этой статье вы узнаете, какие суммы займов могут предоставлять МФО: какие есть лимиты и как они формируются.

Недавно все микрофинансовые организации были разделены на микрофинансовые компании и микрокредитные компании. Первые имеют право выдавать займы на сумму до 1 миллиона рублей, а вторые — на сумму до 500 тысяч рублей. Таким образом, максимальная сумма займа, которую можно получить, не может превышать это значение, однако есть некоторые особенности.

Что входит в максимальную сумму займа?

Сумма 1 миллион рублей учитывает не только тело займа, но и все платежи, в частности, начисленные проценты, комиссии, пени и т. д. Таким образом, фактически на руки заемщик получает сумму меньше 1 миллиона рублей, потому что такие нормы прописаны в российском законодательстве. Выходит, если займ выдается на сумму 30 тысяч рублей, максимальная процентная ставка должна составлять около 800 % годовых (около 2,2 % в день) с учетом дополнительных комиссий. В этом случае общий размер займа составит 1 миллион рублей. Таким образом, максимальная сумма сделки напрямую зависит от условий, действующих в микрокредитной компании, в частности, от процентной ставки.

Центральный банк устанавливает ограничение на процентные ставки. Такая практика применяется за рубежом, в том числе в странах Европы. Благодаря такому ограничению кредитные организации не имеют права выдавать займы сверх установленного лимита. Сегодня сумма начисленных процентов независимо от срока предоставления займа не может превышать сумму самого займа более чем в два раза. Допустим, заемщик оформил сделку на сумму 50 тысяч рублей. В этом случае, микрофинансовая компания не может начислить проценты, сумма которых превышает 100 тысяч рублей.

Центральный банк при этом не устанавливает каких-либо ограничений относительно процентных ставок. Каждая микрофинансовая и микрокредитная компания может самостоятельно рассчитывать собственную маржу при условии, что общая сумма займа не может быть больше 1 миллиона рублей (для МФК) или 500 тысяч рублей (для МКК). Не установлен также минимальный размер займа, поэтому организации могут выдавать заемщикам любую сумму на свое усмотрение. В большинстве российских микрокредитных и микрофинансовых компаний сделки оформляются на сумму от 1,5–2 тысяч рублей.

Как рассчитать максимальную или минимальную сумму займа?

На официальных сайтах микрокредитных и микрофинансовых компаний есть онлайн-калькулятор, предназначенный для определения максимальной суммы микрозайма с учетом всех процентов, комиссий и других платежей. Благодаря такому инструменту можно моментально подсчитать не только общую сумму займа и процентов, но и определить общую переплату, узнать срок внесения платежа по займу. Желательно все расчеты выполнить прежде, чем подавать заявку на получение заемных средств в микрокредитной или микрофинансовой компании.

Действующие условия микрокредитования

В таблице приведены условия микрокредитования, которые сегодня действуют в крупнейших российских микрокредитных и микрофинансовых компаниях.

В большинстве микрофинансовых компаний предусмотрено несколько уровней займов, которые различаются своими условиями. В частности, организации предоставляют первый займ на небольшую сумму под более высокие проценты. Чтобы перейти в новому уровню займа, нужно успешно погасить ранее оформленный займ. Таким образом, максимальная сумма сделки может зависеть и от количества сделок, которые оформляет заемщик в одной и той же микрофинансовой компании. Также в некоторых микрофинансовых организациях для постоянных клиентов действуют бонусные программы.

Похожие статьи

Безработные граждане РФ имеют право на получение от государства пособия по безработице. В каком размере и на каких условиях – расскажем в этой статье.

Некоторые граждане РФ имеют право на получение бесплатной квартиры от государства. Расскажем, при каких условиях это можно сделать, и каков процесс получения жилья.

При наличии накоплений россияне имеют возможность приумножить отложенные деньги, воспользовавшись индивидуальным инвестиционным счетом. Уточним, что это такое и как им управлять.

Автор статьи

Читайте также:

- Почему кредитные карты не популярны в россии

- Самую низкую ставку имеет какой кредит ипотечный овердрафт

- Альфастрахование жизнь отказ от страховки по кредиту бланк заявления

- Реструктуризация кредита в транскапиталбанке

- При осуществлении политики денежно кредитной экспансии кривая предложения денег сдвигается вправо