Кредит ммб что это

Обновлено: 03.05.2024

Отзывы о кредитах в Московском Кредитном Банке наличными

Условия по кредитам в Московском кредитном банке

На сегодняшний день МКБ входит в топ-10 крупнейших банковских организаций страны. Одной из существенных причин такого положения является популярность, которой пользуется потребительский кредит в Московском кредитном банке на российском рынке банковских услуг в 2022 году.

В настоящее время потенциальным заемщикам предлагается взять в МКБ кредит наличными по одному из трех вариантов:

- «Нецелевой без залога». Один из самых привлекательных продуктов позволяет получить до 3 млн рублей. При этом процентная ставка находится на вполне приемлемом уровне – 10,90%, а срок действия договора с банком может доходить до 15 лет;

- «Рефинансирование». Простой и эффективный способ закрыть кредиты в других банках – оформить подобный займ. Клиент может рассчитывать на получение до 3 млн рублей на условиях, аналогичных описанным выше;

- «Для госслужащих». Специальное банковское предложение для определенной категории потенциальных заемщиков. Срок кредитования и максимальная сумма составляют, соответственно, 15 лет и 3 млн рублей, а процентная ставка установлена на уровне 13.50%.

Наибольшей популярностью, пользуется кредитная программа по выдаче нецелевого займа без залога.

Примеры расчетов нескольких вариантов кредитования для физических лиц приведены ниже.

| Наименование программы | Сумма, руб. | Срок, мес. | Ставка | Регулярная ежемесячная выплата тыс. руб. |

| Нецелевой без залога | 1,2 млн | 36 | 10,90% | 39,348 |

| Рефинансирование | 475 тыс. | 18 | 10,90% | 28,811 |

| Для госслужащих | 650 тыс. | 24 | 13,50% | 31,487 |

Требования к получателю

В число обязательных условий для оформления кредита в МКБ входят:

- российское гражданство;

- возраст - 18 лет и старше;

- предоставление паспорта и в дополнение к нему 1 или 2 документов;

- стаж официального трудоустройства на последнем месте работы - 3 месяца.

Выполнения перечисленных выше требований вполне достаточно для того, чтобы взять потребительский кредит в Московском кредитном банке.

Международный Московский Банк (ММБ) полностью обновил линейку кредитных продуктов для малого и среднего бизнеса. Новые предложения будут доступны клиентам банка во всех городах и областях, где работают филиалы ММБ — Воронеже, Екатеринбурге, Краснодаре, Москве, Ростове-на-Дону, Самаре, Санкт-Петербурге, Перми и Челябинске.

От прежней линейки остались неизменными только микрокредиты, по условиям которых любое предприятие может легко получить средства на сумму до 1,5 млн. рублей. Однако теперь быстрые кредиты для пополнения оборотных средств можно получить на более долгий срок (до 18 месяцев) по новым программам «Экспресс-кредит для малых предприятий» и «Экспресс-кредит для ИП». Причем для получения кредита на сумму до 1 млн. рублей для юридических лиц и до 300 тыс. рублей для ИП не требуется предоставления залога.

Обновился продукт «Кредит на пополнение оборотных средств». Теперь график его погашения может учитывать сезонность бизнеса, а доля необходимой для обеспечения кредита стоимости залога снижена до 25% от суммы кредита. Пополнить оборотные средства предприятия можно также с помощью «Револьверного кредита». Погашение по этому виду осуществляется всего двумя платежами в конце срока кредита, а в течение всего периода использования клиент может по своему усмотрению пользоваться кредитными ресурсами в пределах установленного на него лимита.

Новая программа «Девелопкредит» разработана для предпринимателей, являющихся владельцами коммерческой недвижимости, приносящей доход. С ее помощью можно получить кредит на развитие бизнеса на сумму до 15 млн. рублей на срок до 5 лет, платежи по кредиту могут быть привязаны к поступлениям от аренды.

Еще одна новая программа «Технокредит» ориентирована на предпринимателей, которым для развития бизнеса требуется дорогостоящее оборудование или автотранспорт. Обеспечением по этому виду кредита будет выступать приобретаемое оборудование, что даст возможность предпринимателю не изыскивать дополнительные средства обеспечения залога, а кроме того позволит увеличить сумму кредита до 15 млн. рублей на срок до 3 лет. При этом ставка по продукту может быть ниже стандартной.

Наконец, предпринимателям-клиентам банка предлагается кредитная программа «Овердрафт», подразумевающая возможность установления овердрафта по счету клиента в ММБ.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Почему МСБ выглядит самым перспективным сегментом для банков

Государство давно пытается убедить банки активнее работать с малым и средним бизнесом (МСБ). До сих пор эти усилия оказывались не слишком успешными, но ситуация может измениться. Крупный бизнес поделен, его маржинальность невелика, а розничное кредитование активно сдерживает ЦБ. С МСБ банки в основном пока зарабатывают на трансакционных платежах, постепенно осваивая и кредитование. Но действительно перспективным этот сегмент клиентов выглядит в первую очередь для крупных банков или тех, кто сделал одной из своих специализаций развитие информационных систем.

Фото: Александр Коряков, Коммерсантъ

Фото: Александр Коряков, Коммерсантъ

Время малых и средних

МСБ выглядит все привлекательнее для российских банков. «Крупный корпоративный сектор — это уже давно полсотни групп, и новых не прибавляется. Рынок насыщен, а клиенты между банками давно поделены»,— отмечает руководитель блока «Малый бизнес» Альфа-банка Денис Осин.

К тому же спрос на кредиты со стороны крупного бизнеса в прошлом году заметно снизился. По данным ЦБ, в январе 2020 года рост корпоративного кредитного портфеля к январю прошлого года составил всего 4,3%, год назад темпы были почти вдвое выше — 7,9%. В обзоре Банка России «О развитии банковского сектора РФ» поясняется, что «некоторые крупные компании предпочли привлекать финансирование через выпуски облигаций». Их объем в обращении увеличился на 1 трлн руб., до 10 трлн руб.

В обзоре центра макроэкономического анализа Альфа-банка «Банковский сектор в 2020 году» отмечается, что в 2019 году корпоративные кредиты российских банков снизились до 31% ВВП, минимального значения за шесть лет. Аналитики банка указывают, что слабому росту сегмента в 2020 году может способствовать ужесточение регулирования ЦБ в отношении системно значимых банков, предусматривающее «увеличение надбавки к коэффициенту достаточности капитала» и ограничивающее «максимальный объем кредитов на одного заемщика».

Параллельно усиливается давление на рынок необеспеченного потребительского кредитования. По данным Банка России, в 2019 году темп прироста необеспеченных кредитов снизился до 20,9% против 22,8% в 2018 году. При этом в четвертом квартале в годовом выражении он составил лишь 11,6%, что регулятор связывает с введением дополнительных надбавок к коэффициентам риска по кредитам заемщикам с высокой долговой нагрузкой. «Судя по данным за последние месяцы, в 2020 году темп роста может быть заметно ниже, чем в 2019 году»,— признают в ЦБ.

Для МСБ же, наоборот, наблюдается сплошное смягчение условий и предоставление льгот. По словам премьер-министра Михаила Мишустина, «сфера поддержки малого и среднего бизнеса — это вообще важнейший приоритет в работе правительства». В рамках льготного кредитования планируется в этом году выдать МСБ займов на 1 трлн руб., а до 2024 года — на 10 трлн руб. Руководитель департамента регионального корпоративного бизнеса ВТБ Руслан Еременко отмечает, что сегодня реализуются программы поддержки сегмента в различных отраслях экономики, запущен национальный проект по развитию малого предпринимательства.

Работаете в государственной компании или бюджетной сфере? Оформите потребительский кредит в МКБ на специальных условиях!

Преимущества:

- Для оформления кредита нужен только паспорт РФ 2

- Рассмотрение заявки — от 5 минут до 3-х рабочих дней

- Получение кредита за один визит в банк

- Кредитные средства можно использовать на любые цели

Условия

- Ставка от 15,9% годовых 1

- Сумма кредита — от 50 000 до 5 000 000 рублей

- Срок кредитования — от 6 месяцев до 15 лет

Опция «Легкий платеж»

Снизьте размер первых ежемесячных платежей — платите только проценты по кредиту без выплаты остатка основного долга.

Срок кредитования увеличивается на соответствующий период предоставления опции.

- Бесплатное подключение по вашему желанию.

- Опция предоставляется при подаче заявки на кредит наличными или до подписания кредитного договора.

- Допускается изменение до 3 первых платежей по кредиту.

- Срок кредита — до 7 лет.

Воспользуйтесь предложением, если:

Список учреждений:

- Учреждения и их подведомственные структуры, выполняющие судебную, законодательную, исполнительную, надзорную функцию на международном, федеральном, региональном уровне управления:

- суды;

- государственные / областные / районные законодательные собрания (дума);

- администрация / мэрия городов / областей / районов / поселений;

- министерства и ведомства Российской Федерации (финансов, здравоохранения, образования, иностранных дел, внутренних дел и т.п.);

- федеральные агентства и службы Российской Федерации (налоговая, миграционная, лесного хозяйства, пограничная, по валютному и экспортному контролю, охраны, УФСИН и т.п.);

- Генеральная прокуратура, Следственный комитет России.

- Федеральные, государственные и муниципальные унитарные предприятия (ФГУП / ГУП/ МУП).

- Бюджетные организации: учреждения в сфере науки, здравоохранения, органы социального обеспечения, образовательные учреждения (ясли, детские сады, школы и т.п.).

- Государственные компании, созданные для оказания государственных услуг и выполнения иных функций с использованием государственного имущества на основе доверительного управления, т.е. 100% акций принадлежит государству (заводы, учебные и исследовательские институты, компании по управлению инфраструктурными объектами, энергетикой, оборонной промышленностью, и т.п.).

Вы можете подать заявку на кредит в любом удобном для вас офисе банка или заполнить ее на сайте банка.

1 Ставка 15,9% годовых применяется при предоставлении нецелевого (потребительского) кредита (далее — НК) физлицам, не имеющим на дату подачи заявки действующего НК в ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК», полностью погасившим ранее полученный кредит (сумма кредита от 100 000 руб.) и не допускавшим просроченной задолженности за все время, в случае выбора условий по обеспечению денежных средств на счете за 10 календарных дней до наступления даты погашения кредита и уплаты процентов, и условий по добровольному страхованию. Кредит предоставляется на срок от 6 месяцев до 7 лет, на сумму от 750 000 руб. до 3 млн руб. Не является публичной офертой.

Дополнительные документы:

- Копия трудовой книжки и / или трудового договора/контракта, выписка из трудовой книжки, заверенная работодателем, справка установленного государственным учреждением образца (для лиц, проходящих службу в государственных ведомствах, органах).

- Документ, подтверждающий доход за последние 3 месяца (в случае, если стаж работы на текущем месте не превышает 3 месяцев, предоставляется документ за фактический период работы): справка по форме 2-НДФЛ и / или справка в свободной форме / справка по форме Банка, выписка по зарплатному / текущему (дебетовому) счету в любом банке) на всю сумму заявленного в анкете дохода с расшифровкой назначения платежей.

- Правоустанавливающие / правоподтверждающие документы на недвижимое / движимое имущество: договор купли-продажи, паспорт транспортного средства, свидетельство о государственной регистрации права, выписки ЕГРП / ЕГРН, договор аренды.

- Заграничный паспорт / дипломатический / служебный паспорт.

- Свидетельства о государственной регистрации актов гражданского состояния (свидетельство о заключении / расторжении брака; свидетельство о рождении ребенка, свидетельство о перемене имени).

- Страховой номер индивидуального лицевого счета (карточка СНИЛС).

- Справка о назначении пенсии / пенсионное удостоверение / выписка о движении денежных средств по счету начисления пенсии / сберегательная книжка

- Водительское удостоверение.

- Военный билет.

- Документы, подтверждающие оплату задолженности по исполнительному делопроизводству (копия оплаченной квитанции, постановление об окончании исполнительного производства, справка из ФССП, иные документы, подтверждающие оплату долга).

- Кредитный договор и график погашения / справка из банка-кредитора о ходе погашения кредита и / или качестве обслуживания долга (при наличии действующего / погашенного кредита в другом банке).

Банк оставляет за собой право запросить у заемщика дополнительные документы, не предусмотренные настоящим Перечнем.

Оплачивать кредит просто

В мобильном и интернет-банке «МКБ Онлайн»

В сервисе переводов «МКБ Платежи» с карты любого банка

Банк открыт всегда

«МКБ Онлайн» — это надежный мобильный и интернет-банк, доступный 24 часа в сутки 7 дней в неделю.

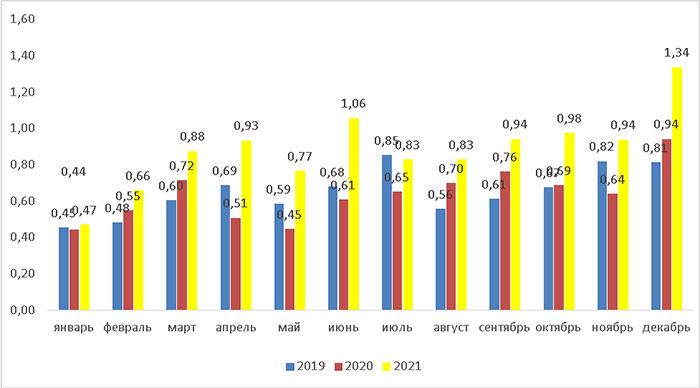

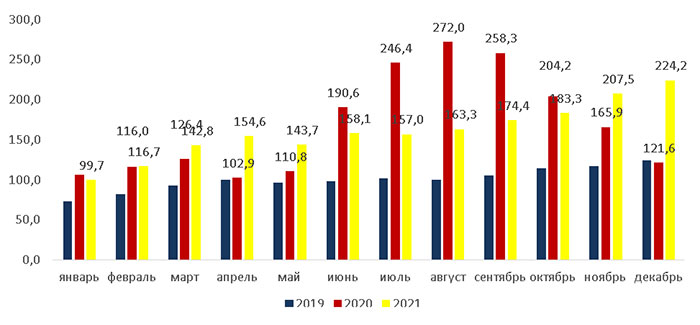

Кредитование МСБ в 2021 году показало рекордный рост. В декабре прошлого года было выдано 1,3 трлн рублей, а суммарная сумма выдач кредитов за 2021 год составила 10,6 трлн, что превышает показатели 2020 года почти на 40% (см. графики 1, 2).

График 1. Объем кредитов, предоставленных субъектам МСП, трлн рублей

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

График 2. Количество выданных кредитов МСП, тыс.

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Согласно опросу «ОПОРЫ РОССИИ» и ПСБ в рамках индекса RSBI, компонента «кредиты» достигла исторического максимума в 59,1 пункта за счет двукратного превышения количества предпринимателей, полностью удовлетворенных доступностью кредитов по отношению к тем, кто не удовлетворен. Рекордное число МСП, взявших кредит в декабре, в начале 2022 года продолжает поддерживать удовлетворенный спрос на максимумах. С одной стороны, это говорит о том, что люди успели взять кредиты по низким ставкам, с другой стороны, необходимость в кредитах была обусловлена ростом цен на материалы, отметил Александр Калинин, президент «ОПОРЫ РОССИИ».

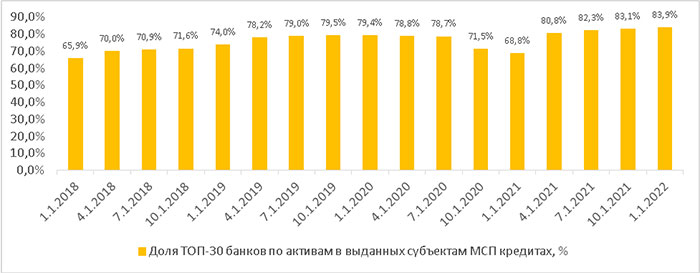

Продолжает расти концентрация кредитования крупнейшими банками: по итогам 2021 года на топ-30 банков приходится 83,9% всех выдач — 8,9 трлн рублей, что на 70% превышает результаты 2020 года (см. график 3), когда небольшие региональные банки также принимали участие в программах поддержки предпринимателей.

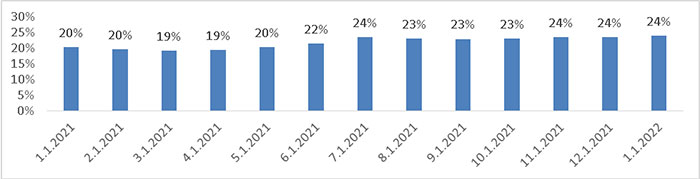

График 3. Доля кредитов МСП, выданных в топ-30 банках

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Как только действие льготных программ закончилось, предприниматели не продолжили взаимодействие с банками вне топ-30. Это связано с тремя факторами.

- Крупнейшие банки обладают мощными IT-системами, способными в короткие сроки рассматривать заявки и принимать решение о выдаче кредитов.

- За счет больших объемов такие банки могут предлагать более выгодные программы кредитования по сниженным или специальным ставкам.

- Крупнейшие банки имеют развитую систему дополнительных сервисов, к которым предприниматели могут получить доступ на специальных условиях.

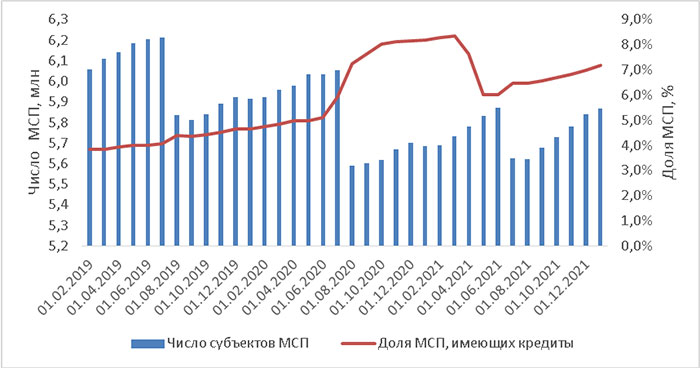

Согласно данным единого реестра субъектов МСП, на 10 января 2022 года в России 5,8 млн предпринимателей, из них только 420 тыс. (7,2%) по итогам 2021 года имели действующие кредиты. Для сравнения: на конец 2019 года кредиты имели 275 тыс. МСП (4,7% действующих МСП на тот момент), таким образом, с 2019 года число предпринимателей, имеющих действующие кредиты, увеличилось в 1,5 раза, но по-прежнему невелико (см. график 4).

График 4. Доля МСП, имеющих кредиты, %, и число субъектов МСП, млн

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

В МСБ в России заняты почти 25,2 млн человек: предпринимателей, нанятых ими работников и самозанятых — это около трети рабочей силы всей страны. В регионах, где доля рабочих мест в МСП выше, уровень безработицы в целом ниже. В 2021 году были две «волны» льготных кредитов по программе ФОТ 3.0, которые поддержали более 26 тыс. компаний и помогли сохранить около 650 тыс. рабочих мест. Второй этап программы ФОТ 3.0 был запущен 1 ноября 2021 года, за два месяца действия программы предприниматели получили 88,7 млрд рублей льготных кредитов.

Гарантийная поддержка малых предпринимателей

В 2021 году предпринимателям, у которых нет залога или его недостаточно, упростили привлечение банковского финансирования при помощи гарантий и поручительств. Тогда региональными гарантийными организациями было выдано поручительств и гарантий на 80 млрд рублей, которые помогли 9,1 тыс. предпринимателей привлечь финансирование на общую сумму 223 млрд рублей. Всего региональные гарантийные организации вместе с Корпорацией МСП в 2021 году выдали гарантий и поручительств на 250 млрд рублей, которые помогли 15,4 тыс. предпринимателей привлечь финансирование на общую сумму 491 млрд рублей. Больше всего гарантий пришлось на представителей малого и микробизнеса — 81% выданных средств.

Драйверами по оказываемой поддержке с учетом количества субъектов МСП, получивших госгарантии за 2021 год, стали Москва (1,5 тыс. МСП привлекли гарантии и поручительства на общую сумму 35,6 млрд рублей, из них 15,7 млрд рублей выдал Фонд содействия кредитованию малого бизнеса Москвы), Новосибирская область (646 МСП, гарантии и поручительства на общую сумму 9,5 млрд рублей), Санкт-Петербург (637 МСП, гарантии и поручительства на общую сумму 14,6 млрд рублей). Важным драйвером роста стали также программы льготного кредитования.

Поручительства фондов не только делают кредиты доступнее, но и положительно влияют на решения банков по сроку кредитования. Например, в Москве 63% поручительств выдаются сроком от одного года до трех лет, 19% — свыше трех лет, 18% — краткосрочные.

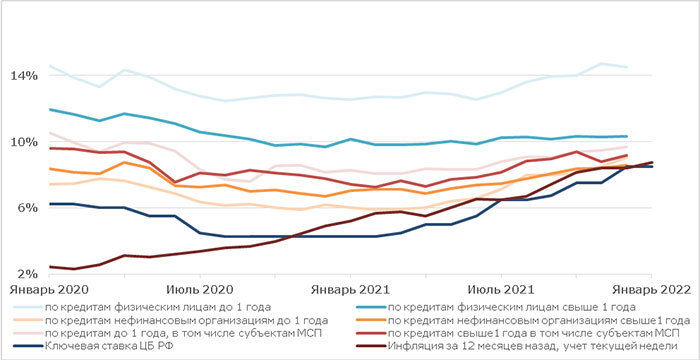

График 5. Средневзвешенные процентные ставки кредитных организаций по кредитным операциям в рублях без учета Сбербанка, % годовых

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Наибольший прирост получателей гарантийной поддержки в рамках национальная гарантийная системы в 2021 году по сравнению с 2020 годом зафиксирован в образовании (+650%), сфере услуг (+317%), здравоохранении и социальной сфере (+187%), гостиничном бизнесе и общепите (+135%), а также в транспортировке и хранении (+119%).

«Корпорация МСП» планирует в 2022 году масштабировать «зонтичное» поручительство. По мнению генерального директора Корпорации МСП, это позволит предпринимателям привлечь на развитие бизнеса не менее 170 млрд рублей.

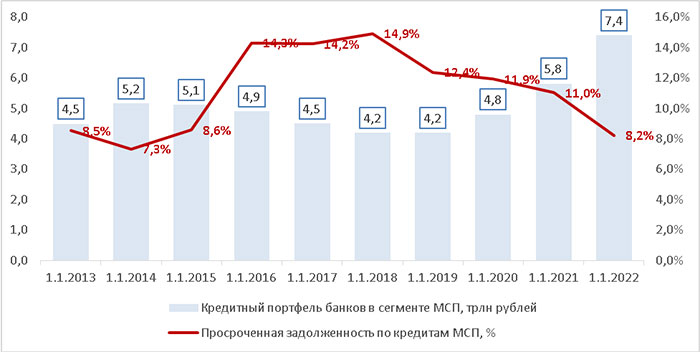

Кредитный портфель: рекордные 7 трлн рублей

Кредитный портфель МСП за 2021 год увеличился на 27,5%, до 7,4 трлн рублей. Продолжается тренд на снижение доли просрочки: на 1 января 2022 года уровень просроченной задолженности составил 8,2%, что сопоставимо только со значениями 2015 года (см. график 6).

График 6. Кредитный портфель банков в сегменте МСП, трлн рублей, и просроченная задолженность, %

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

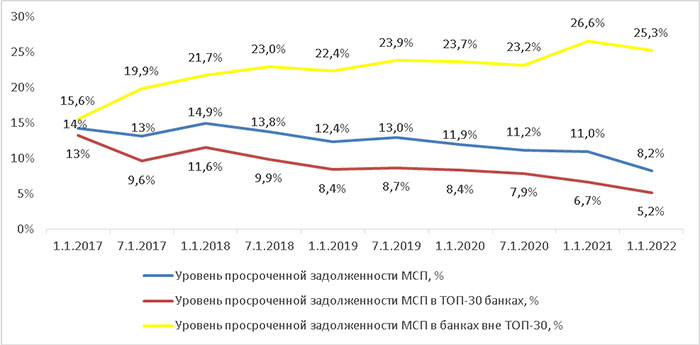

Уровень просроченной задолженности в банках топ-30 составляет 5,2% — такое значение было только в 2009 году, просрочка же в банках вне топ-30 находится на уровне 25,3%. На 1 января 2022 года просроченная задолженность есть у 35,7 тыс. заемщиков (8,5% общего числа заемщиков, имеющих кредиты) (см. график 7).

График 7. Уровень просроченной задолженности по кредитам МСП в топ-30 банках по активам и вне топ-30

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Региональная статистика кредитования

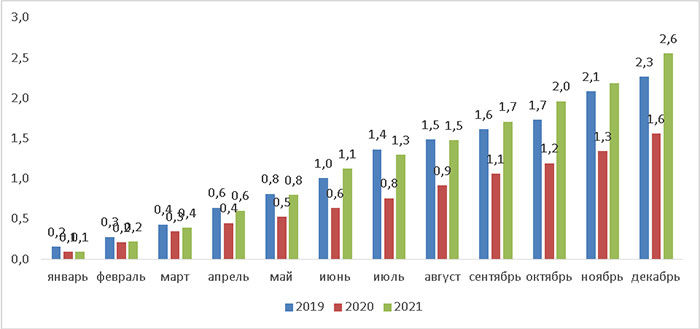

Среди крупнейших 20 регионов, на которые приходится 75% всех выдач, наибольший прирост объема кредитов МСП был в Москве. В столице за 2021 год было выдано 2,6 трлн рублей, что на 64% выше, чем в 2020 году, и на 13% выше, чем в 2019-м (см. график 8).

График 8. Объем кредитов, предоставленных в Москве, трлн рублей (накопительный итог)

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Доля выдач новых кредитов в общем объеме выдач в России — 24,1% (см. график 9). На втором месте — Санкт-Петербург, предприниматели которого смогли получить 0,8 трлн рублей (на 51% больше, чем в 2020 году).

График 9. Доля Москвы в общероссийских выдачах, %

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

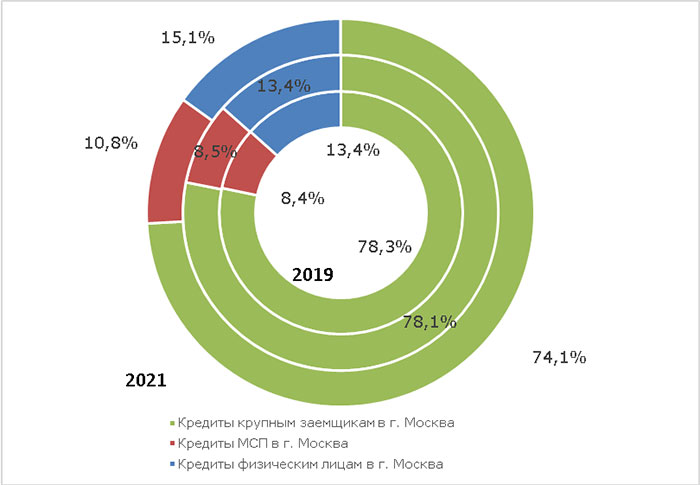

Кредитный портфель МСП в Москве с начала года вырос на 45% и на 1 января 2022 года составил 2,2 трлн рублей. Доля Москвы в общем кредитном портфеле составляет 29,1%. Качество кредитного портфеля в Москве находится на наивысшем уровне за последние три года — доля просрочки на 1 января 2022 года составила 10,8%, за год снизившись на 5,6 п.п. (см. график 10).

График 10. Задолженность по кредитам в Москва на 1 января за 2019, 2020 и 2021 годов

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

В 2021 году в Москве 11,3 тыс. компаний получили кредиты на 78,1 млрд рублей по сниженной ставке 3–7% годовых. Всего же с мая 2020 года, когда программа стартовала, финансирование на льготных условиях привлекли более 22 тыс. компаний на сумму 168,6 млрд рублей. Большинство получателей кредитов по программе составили микропредприятия. Чаще всего заемщики использовали финансирование для пополнения оборотных средств, но некоторые направили деньги на инвестиционные цели или рефинансирование других займов.

В 2022 году программа льготного кредитования будет действовать для молодых (не более одного года) компаний Москвы. Они смогут получить кредит на сумму до 5 млн рублей по ставке до 12,5% годовых.

В новом году – новые меры поддержки МСП

Банк России с 24 января 2022 года возобновляет предоставление кредитов в рамках временного механизма поддержки кредитования МСП из отраслей, в наибольшей степени подверженных негативному влиянию дополнительных противоэпидемических мер. Это позволит банкам удовлетворить запросы субъектов МСП на получение льготных кредитов, не обработанные в конце 2021 года в связи с высокой загрузкой в тот период. Эта мера окажет дополнительную поддержку субъектам МСП в случае дальнейшего ухудшения эпидемической ситуации. Банк России сообщил, что будет предоставлять кредиты в рамках данного механизма до 31 марта 2022 года включительно.

Минэкономразвития, в свою очередь, компенсирует около 60 млн рублей предпринимателям по уплаченной ими с 1 июля 2021 года комиссии в системе СБП. Количество МСП, которые совершали операции в системе и по которым банки подали заявки на компенсацию, превысило 35 тыс. Программа по возмещению предпринимателям комиссии за платежи в СБП была продлена до 1 июля 2022 года. В Министерстве экономического развития РФ также отмечают, что в 2022 году будут предложены льготные кредиты в рамках нацпроекта по поддержке МСП по формуле: ключевая ставка ЦБ плюс 2,75% на любые цели на период до 10 лет. Объем кредитов, которые сможет получить МСП по этой программе, составит 500 млрд рублей.

В Москве для промышленных предприятий будет действовать программа помощи по выходу на рынок облигаций: Московский фонд поддержки промышленности и предпринимательства может предоставить МСП заем под 5,5% годовых. Средства можно будет потратить на оплату услуг по обслуживанию размещения облигаций. Их получат организаторы торговли, консультанты и рейтинговые агентства. С помощью денег, привлеченных на облигационном рынке, предприниматели смогу модернизировать производство, расширить выпуск продукции.

Также до 2024 года продлена программа субсидирования МСП при размещении бумаг на бирже. Программа предполагает частичную компенсацию затрат на выпуск акций и облигаций (до 1,5 млн рублей) и выплаты по купонам (до 70%). Отбор эмитентов для участия в программе субсидирования осуществляется два раза в год — до 1 июля и до 1 октября календарного года. Из числа потенциальных получателей исключили организации, входящие в группу компаний с годовой выручкой более 2 млрд рублей, чтобы сконцентрировать господдержку на тех, кто не ассоциирован с крупным бизнесом.

В 2021 году у предпринимателей появилась возможность покупать российское ПО со скидкой 50%. Представители МСБ закупили более 100 тыс. лицензий на облачное ПО менее чем за два месяца действия программы. На 2022 год Минцифрой предусмотрен вдвое больший объем финансирования — около 2 млрд рублей.

Будущее сегмента кредитования МСП в 2022 году в России зависит от общеэкономических реалий, стоимости фондирования, масштабности предпринимаемых мер господдержки по противодействию санкциям. Правительством обсуждаются меры «заморозки» ставки по кредитам МСП, что могло бы поддержать их динамику кредитования и сегмент.

Автор статьи

Читайте также:

- Какой кредитный рейтинг относит облигационный etf к высокодоходному типу

- В компании утверждена финансовая политика может ли она при этом брать кредиты

- Факт полного исполнения обязательств не в полном объеме кредитная история

- Как выбрать наиболее выгодный кредит финансовая грамотность 8 класс

- В каких случаях кредитор имеет право досрочно взыскать сумму займа кредита