Какой банк лучше тинькофф

Обновлено: 26.07.2024

Битва на поиск выгоды началась! Какая карта победит?

Сравниваем дебетовые карты Тинькофф и Альфа банка на КЭШБЭК

Базовый* Кэшбэк:

*Кэшбэк начисляемый за все покупки по карте

- ► по дебетовой карте Альфа банка:2% в первые 2 месяца, далее 1,5% при покупках от 10 тыс.руб или останется 2% при покупках от 100 тыс.руб. в месяц

- ► по дебетовой карте Тинькофф:1% за всё

Кэшбэк в категориях:

- ► А:нет повышенного кэшбэка в категориях

- ► Т:до 15% в 3-х выбранных категориях

Кэшбэк в магазинах партнёров:

- ► А:от 2 до 30% (хоть и заявлено до 33%, такого партнёра нет)

- ► Т:от 3 до 30% + кэшбэк от 15 до 15% через "сервисы Тинькофф" (в моб.приложении: бронирование билетов / покупки / страховка)

Максимальная сумма кэшбэка в месяц:

- ► А: до 5 000 рублей за всё

- ► Т: до 3 000 рублей за обычные покупки + за покупки у партнёров до 6 000 руб.мес. (если кэшбэк превысил планку - остаток переносится на след.мес.)

► В 1-м раунде Тинькофф разбивает вдребезги соперника по кэшбэку! 2 Нокдауна в раунде и счёт равен 10-7. Полное доминирование

По кэшбэку » Дебетовая карта Тинькофф Блэк оказалась гораздо выгоднее

Сравниваем дебетовые карты Тинькофф и Альфа банка на ДОХОД

Процент на остаток средств:

► Во 2-м раунде рефери уже почти готов был обявить ничью. Но всё же по итогу Альфа-банк оказался более слабым противником. Счёт 10-9 в пользу Тинькофф

По доходу на остаток средств » Дебетовая карта Тинькофф Блэк выгоднее

Сравниваем дебетовые карты Тинькофф и Альфа банка на СТОИМОСТЬ

Цена выпуска пластиковой карты:

- ► А:0 рублей + бесплатная доставка карты

- ► Т:0 рублей + бесплатная доставка карты

Стоимость обслуживания карты:

- ► плата за обслуживание дебетовой Альфа-карты:Бесплатное без условий навсегда

- ► плата за обслуживание дебетовой карты Тинькофф Блэк составляет:99 руб. в месяц или бесплатно (если у вас кредит в Тинькофф Банке / или неснижаемый остаток на карте Тинькофф / счёте / вкладе = 50 000 руб./мес.) А так же, Обслуживание карты Тинькофф Блэк будет совершенно Бесплатным навсегда! для тех Новых! клиентов банка, кто оформит картуБлэк ⇒ по этой ссылке по Акции "Приведи друга" в 2022 г. (условие для получения "бесплатного обслуживания навсегда" только одно: совершить первую покупку от 300 руб. по карте Блэк в период первых 3х месяцев с заказа карты)

Стоимость смс-уведомлений по дебетовым картам:

- ► Альфа Банк: взимает 99 руб. /мес. за смс-уведомления

- ► Тинькофф Банк: взимает по 59 руб. за смс-оповещения об операциях по карте

► В 3-м раунде Альфа банк оставляет за собой победу в поединке за бесплатное обслуживание, со счётом 10-9. Довольно близкий результат

В плане себестоимости выгоднее будет » Дебетовая карта Альфа-банка

Сравниваем дебетовые карты Тинькофф и Альфа банка на ЛИМИТЫ

Бесплатные переводы:

- ► А: внутрибанковские переводы бесплатные. Через СБП по номеру телефона до 100 000 руб . Переводы в другой банк по реквизитам счёта с взиманием = 9 руб.за операцию. Переводы в др.банки по номеру карты =1,95%, мин. 50 руб.

- ► Т: внутрибанковские и переводы в другой банк по реквизитам бесплатные. Через СБП до 100тыс. Переводы по номеру карты или телефона до 20 000 руб./мес.(с подпиской Tinkoff PRO до 50 000 руб./мес.) , свыше лимита - комиссия 1,5%, или минимум 30 руб.

Бесплатные пополнения:

- ► А: наличными в банкоматах Альфа -без лимитов и в банкоматах партнёров: УБРиР до 720 тыс./мес ., Газпромбанк до 1 млн руб./мес., Открытие до 599 тыс.руб./мес ., Промсвязьбанк до 600 тыс./мес ., через терминалы МКБ до 480 тыс./мес. в салонах Билайн, Теле2, Мегафон и МТС

- ► Т: наличными в банкоматах Тинькофф до 1 млн.руб . за одну операцию, и до 150 000 рублей в месяц у партнёров банка: Тинькофф, Открытие, МКБ, Почта Банк, Билайн, МТС, Элекснет, Связной, Почта России и др. Сверх лимита - комиссия 2%

Снятие наличных без комиссии:

- ► по Альфа-карте: в банкоматах Альфа-банка и банков-партнеров Бесплатно и без ограничений по сумме: через УБРиР, Газпромбанк, Промсвязьбанк; в МКБ до 200 тыс.руб. за одну операцию, через Росбанк и Открытие до 100 тыс.руб. за раз. В других банкоматах по всему миру до 50 000 рублей в месяц (при покупках по Альфа-карте в месяц на 10 тыс.руб. или остатке в 30 000 рублей). Иначе комиссия составит 1,99%, мин.199 руб.

- ► по карте Тинькофф Блэк: в банкоматах Тинькофф банка до 500 рублей в месяц. В любых других банкоматах по всему миру от 3до 100 тыс.руб. /мес. без комиссии (при покупках от 3 000 в месяц). Иначе 2%, мин. 90 руб.

► В 4-м раунде с двумя нокдаунами поражение терпит Тинькофф . 10-7 за счёт явных преимуществ по лимитам Альфа-карты

Расчётные операции с » Дебетовой Альфа-картой значительно выгоднее

Бой подошёл к концу. Ни один из соперников не признаёт своё поражение. Какая карта выиграла?

► 1 раунд: 7-10 (победа Тинькофф)

► 2 раунд: 9-10 (победа Тинькофф)

► 3 раунд: 10-9 (победа Альфа)

► 4 раунд: 10-7 (победа Альфа)

Оба банка набирают равное количество баллов. Итоговый счёт 36 - 36. Такого точно никто не ожидал. Ничья!

⇒ Судейский отчёт таков:

► Чемпион выгоды в области доходности и кэшбэка: ► Дебетовая карта Тинькофф Блэк

► Абсолют выгоды по расчётным операциям и условиям бесплатности: ► Дебетовая Альфа-карта

Альфа-Банк и Тинькофф Банк входят в топ самых популярных банков на протяжении нескольких лет. Многие продукты этих компаний конкурирует между собой, поэтому выбрать лучший из них в 2022 году становится сложнее. В данной статье мы более подробно разберем предложения для малого бизнеса от Альфа-Банка в сравнении с Тинькофф.

Отзывы оформления ИП в Тинькофф

Потребителя полностью устраивает обслуживание, и он планирует регистрировать ИП именно в Тинькофф:

Клиент пишет о нарушении ГК РФ:

Потребитель пишет о хорошем отношении сотрудников к клиентам банка:

Пользователь пишет о несоответствии условий, указанных в оферте банка, и настоятельно рекомендует людям быть внимательнее в работе с банком «Тинькофф»:

Пользователь пишет о столкновении с технической проблемой, которую в конце концов удалось решить:

Пользователь пишет о долгой обработке запроса:

Потребитель пишет о некомпетентности сотрудников Тинькофф:

Отзывы оформления ИП в Альфа-Банк

Пользователь пишет о смене тарифа без предупреждения:

Пользователь пишет о блокировке счета и карты физлица:

Клиент пишет о скрытых операциях банка:

Пользователь пишет о проблемах перехода на другой тариф:

Пользователь пишет о некомпетентности работников банка:

Клиент пишет о качественной клиентоориентированности:

Пользователь пишет о качественной работе банка:

Пользователь пишет об отказе в открытии ИП:

Тинькофф-бизнес для ИП

«Тинькофф Банк» набирает большую популярность в обслуживании населения. Рассмотрим особенности оформления ИП в данной компании.

Какие документы потребуются для оформления ИП

Для регистрации ИП при помощи сервиса Тинькофф вам потребуется только российский паспорт.

Если вы производите регистрацию самолично в налоговой, то в таком случае вам потребуется следующий перечень документов:

- заявление о регистрации в качестве ИП;

- копия российского паспорта;

- квитанция об уплате госпошлины, если регистрируетесь не через сайт, а лично или отправляете документы почтой.

Плюсы и минусы

Плюсы банка Тинькофф (бизнес) для предпринимателей:

- Тинькофф не требует посещения офиса, так как организация является онлайн-банком, и все вопросы вы можете решить через мобильное устройство.

- Производить подпись документов вы можете в подходящем для вас месте и в подходящее для вас время.

- При открытии счета у вас появляется электронная подпись, которой может быть подписана налоговая декларация.

- Рублевый счет открывается мгновенно

- Валютные счета открываются в течение одного рабочего дня

- Вы можете воспользоваться удобным приложением для смартфона

- Расчетный день начинается в 01:00 и заканчивается в 21:00 по МСК

- Вам становится доступен быстрый перевод на личную карту Тинькофф банка (это занимает от минуты в будни и до 5 минут в выходные).

- Вам будет доступна бесплатная онлайн-бухгалтерия (расчет налога, оплата и отправка налоговой декларации в налоговый орган)

- Предоставляется процент на остаток по счету (в большинстве случает 2-6%)

- Имеется доступный тариф для начинающих (490 р. в месяц)

- Вывод средств производится без комиссии на личную карту Тинькофф до 400 000 руб. в месяц на самом дешевом тарифе.

- Присутствует лояльный валютный контроль

- Вывод валюты на свою карту физлица производится без комиссии и конвертации.

- Плата за обслуживание карты Тинькофф бизнес не взимается.

Минусы банка Тинькофф (бизнес) для предпринимателей:

- Присутствует лимит бесплатного вывода на дебетовую карту.

- Личный менеджер постоянно меняется.

- Могут возникнуть проблемы с открытием валютных счетов

- Стоимость смс-оповещений завышена

- Высокий процент снятия наличных с карты или за перевод на карту другого банка

- Присутствуют отзывы, о неожиданной блокировки счета

Тарифы для ИП и лимиты по счетам

У Тинькофф Банка существует 3 тарифа для индивидуальных предпринимателей:

Далее 490 руб. / месяц

Бесплатно, при покупках

от 50 000 руб. по бизнес-карте за прошлый месяц

Далее 1 990 руб. / месяц

Бесплатно, при покупках

от 200 000 руб. по бизнес-карте за прошлый месяц

Далее 4 990 руб. / месяц

Далее 0,1% мин. 79 руб.

Далее 0,1% мин. 59 руб.

49 руб. за платеж

В Тинькофф - бесплатно

Бесплатно 2 месяца

в Тинькофф - бесплатно

Бесплатно 2 месяца

в Тинькофф - бесплатно

Как открыть ИП

Открыть ИП вы можете самостоятельно, воспользовавшись сайтом налоговой или посетив непосредственно организации. Также выполнить данную процедуру можно при помощи посредника или же через сервис регистрации Тинькофф.

Рассмотрим порядок регистрации через сервис Тинькофф:

- Заполните анкету, размещенную на сайте банка. Вам потребуется только СНИЛС и фото паспорта — главного разворота и страницы с пропиской.

- Назначьте встречу с представителем банка для подписи документов.

- Дождитесь, пока выполнится проверка документов и они будут отправлены вам и в налоговую. В течение дня вам на электронную почту поступит подтверждение от ФНС, что документы получены.

- Через 5 рабочих дней на электронную почту придут документы о регистрации ИП: лист записи ЕГРИП и уведомление о постановке на учет в налоговую.

Для открытия ИП через сайт налоговой службы вам потребуется квалифицированная электронная подпись. Оплата госпошлины не потребуется, но если вы лично подаете документы в налоговую, то вам необходимо произвести оплату госпошлины в размере 800 руб.

Услуги посредника обойдутся вам в районе 2 000 — 3 000 руб. за всю работу: консультация, подготовка документов и нотариальной доверенности на подачу и получение документов.

Как заполнить анкету для регистрации ИП

Для заполнения и отправки анкеты на регистрацию ИП вам потребуется перечень следующих документов: СНИЛС, паспорт и мобильный телефон.

Порядок действий следующий:

1. Заполните форму для регистрации в качестве ИП на сайте Тинькофф — введите ФИО и телефон

2. Введите СМС-код, полученный на указанный номер телефона, чтобы выполнить вход в личный кабинет.

3. Укажите СНИЛС, адрес регистрации и электронную почту.

4. Загрузите отсканированное фото паспорта: как основной разворот с вашей фотографией, так и разворот с регистрацией. Если регистрации нет или она недействительна, достаточно временной.

5. Определитесь с системой налогообложения. Если вы планируете работать на упрощенной системе, то сразу обозначьте это — сотрудник подаст заявление о переходе на УСН одновременно с регистрацией.

6. Выберите коды ОКВЭД. Эти данные требуются государству для статистики и контроля, а в 2020 году по основному коду определяли бизнесы для выплаты поддержки от государства.

Чтобы указать основной код, поставьте напротив него кружочек.

7. Перепроверьте данные и отправьте анкету. После отправки с вами свяжется сотрудник Тинькофф, и вы обсудите удобное время встречи с представителем банка для подписания документов.

Как снять деньги или перевести деньги на карту

Для вывода денег с расчетного счета ИП существует несколько способов:

1% + 79 руб. (до 400 т.р.)

1% + 79 руб. (до 400 т.р.)

От 400 тыс. руб. до 1 млн руб.

От 400 тыс. руб. до 2 млн руб.

От 800 тыс. руб. до 2 млн руб.

Выполнять снятие наличных с карты Тинькофф-бизнес не рекомендуется, в особенности крупные суммы. Дело в том, что при частом снятии наличных вас могут заподозрить в обнале (даже если это не так) и заблокировать счета.

Альфа-Банк для ИП

Альфа-Банк — один из крупнейших частных банков в России. Он был основан в 1991 году крупным российским бизнесменом Михаилом Фридманом, которому принадлежит до сих пор. Банк располагает широкой сетью офисов и банкоматов почти по всей России, имеет высокие рейтинги кредитоспособности и входит в число системно значимых кредитных организаций. Он обслуживает как физических, так и юридических лиц.

Какие документы потребуются для оформления ИП

Для регистрации ИП нужен следующий пакет документов:

- копия и оригинал общегражданского паспорта;

- заполненное заявление по форме Р21001. Подписывается в присутствии инспектора в налоговой непосредственно перед подачей или заверяется нотариально;

- при наличии — ИНН (по закону не требуется, но лучше иметь при себе);

- квитанция об оплате госпошлины (при подаче документов на бумажном носителе).

В заявлении указываются личные данные: ФИО, адрес постоянной регистрации, номер телефона, ИНН. Также вносятся данные о виде деятельности — код, выбранный из классификатора ОКВЭД. Форма заполняется только заглавными буквами, также важно правильно использовать сокращенные формы адресных объектов в соответствии с единым стандартом ФИАС.

Для регистрации ИП могут дополнительно потребоваться:

- уведомление о применении специального налогового режима — переходе на упрощенную систему налогообложения. Подать его можно в момент регистрации или в течение 30 дней после.

- нотариально заверенная доверенность, решение суда о признании дееспособности. Необходимы, если заявление подает законный представитель несовершеннолетнего.

Если подача документов осуществляется через представителя по доверенности, то все документы необходимо нотариально заверить.

Для иностранных граждан, желающих открыть ИП на территории России, требуются документы, подтверждающие законность пребывания в стране.

Способы подачи документов для оформления ИП

Предоставить пакет документов на регистрацию ИП можно онлайн (МФЦ, нотариус, Госуслуги) или в бумажном виде, при помощи личной подачи в налоговое отделение или через «Почту России» заказным письмом с полной описью вложения. Сумма оплаты госпошлины и сроки регистрации будет зависеть от способа подачи документов.

Рассмотрим каждый из способов подачи документов более подробно:

1. Через налоговую службу по месту жительства/пребывания. При очной подаче взимается пошлина.

В лучшем случае, через три рабочих дня вы получите документ, подтверждающий факт внесения записи в ЕГРИП, документ о постановке на учет в налоговом органе.

При некорректном оформлении документов регистрирующий орган может отказать вам в государственной регистрации. Важно отметить, что оплачивать государственную пошлину повторно после отказа не нужно при условии подачи документов в течение трех месяцев.

2. Через МФЦ. Услугу регистрации ИП оказывают не все центры — предварительно вам стоит уточнить данную информацию. Срок рассмотрения составляет 3 рабочих дня. В некоторых случаях требуется дополнительное время на отправку документов в ФНС.

Но минусом данного способа является то, что через МФЦ невозможно подать уведомление о применении упрощенной системы налогообложения.

К документации нужно обязательно приложить заверенную у нотариуса копию основного паспорта, а также квитанцию об оплате госпошлины.

4. Передать через нотариальную контору. С помощью электронной цифровой подписи нотариус заверит комплект документов и направит их в налоговую службу. Срок рассмотрения также составляет три рабочих дня.

Минус этого способа в том, что дополнительно придётся оплачивать услуги нотариуса, стоимость которых зависит от региона и тарифов конкретного нотариуса.

Причины отказа в регистрации

Налоговая инспекция может отказать в регистрации индивидуального предпринимателя, если заявитель признан банкротом или еще не прошло 5 лет с момента его банкротства, доказана его недееспособность или физическое лицо уже является предпринимателем, государственным служащим или военнослужащим, есть решение суда о запрете предпринимательской деятельности или наличие решения регистрирующего органа об исключении индивидуального предпринимателя из единого государственного реестра индивидуальных предпринимателей.

Но самая частая причина в большинстве случаев — ошибки в оформлении документов.

Плюсы и минусы

1. Эквайринг (предоставляется бесплатно)

2. Есть возможность выбрать вид терминала:

3. Выдают именную бизнес-карту, где будут находиться все ваши полученные от покупателей (клиентов) средства (обслуживание карты бесплатно).

4. Удобный интернет-банк, где можно отслеживать доходы и расходы, онлайн-чат, есть телефоны горячей линии.

5. Снятие наличных в любых банкоматах и переводы на другие счета (карты) без комиссии (до 1,5 млн/мес. в зависимости от тарифа).

В закладки

Не ожидал, что будет так сложно писать про Black. То же самое, что спросить: 28 лет ходишь с двумя ногами, как впечатления?

Хочется написать капсом «НОРМ», сложить ладонь в «лайк» на фотке и всё. Кто пользуется, тот меня поймёт.

Просто Tinkoff Black – лучшая дебетовая карта из тех, что у меня были. По мелочам можно спорить, но с общей картиной ну никак.

Как я вообще связался с Tinkoff Black

Карта Тинькофф стала моей где-то четыре года назад. Увидел скриншоты их приложения и решил посмотреть, что все так активно про него говорят.

Уже через месяц пластик Тинькофф (тогда Tinkoff Credit Systems) стал моим основным. И больше ничего не менялось, только карты перевыпускал. Пробовал разные банки, конечно. «Тинёк» всё пережил, остался главным.

Сегодня забавно вспоминать, что я принципиально не хотел брать себе Tinkoff Black. Не доверял. Думал категориями «где офис», «кто вообще этот Тиньков» и так далее.

Вот эти все предубеждения оказались глупостью. Признавать не стыдно. Куда не посмотрю, у каждого Tinkoff Black: в офисе, у всех моих коллег/друзей/знакомых. Ну, кроме единичных случаев, и то считаю, что это временно.

Их приложение, поддержка, передовые фичи и ежемесячные апгрейды функциональности вызывают привыкание. Думаешь, что так у всех. И только когда приходится работать со счетами в других банках, я вспоминаю: да, до Тинька ребятам еще работать и работать.

По тарифам это моя самая выгодная карта

Выгодная она почти по всем моментам, но вот навскидку, что нравится.

Плата за обслуживание смешная. Сейчас она равна 99 рублям в месяц. По факту я не платил их годами.

Серьезно, чтобы узнать, какая там «абонентка», пришлось лезть на официальный сайт.

Всё потому, что выполнить условия для бесплатного обслуживания ну нереально просто: достаточно положить туда 30 тыс. рублей. Что я и сделал давным-давно.

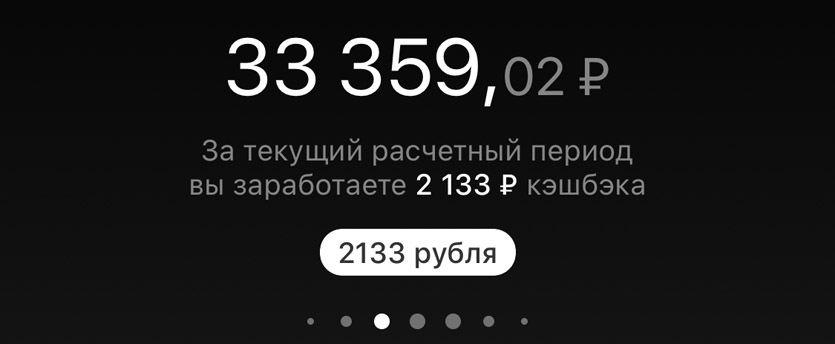

Нормальный кэшбек? Тратил в мае немного, это всё акции в приложении.

Нормальный и предсказуемый кэшбек. Категории повышенного кэшбека 5% вы выбираете сами каждые три месяца. На остальное начисляют стабильный 1 процент.

Эти условия действуют в любом случае. Но есть ещё одна тема. В мобильном приложении Тинькофф постоянно появляются акции, скидки, специальные предложения.

Это может быть кэшбек до 30% или возврат фиксированной суммы денег на карту. Список обновляется почти каждый день. Есть, например, Перекрёсток, Delivery Club, Связной, Горздрав, Рив Гош – сотни магазинов и сервисов со спецпредложениями.

Чтобы принять участие в таких акциях, просто ставите галочку напротив и всё. Есть у меня привычка заходить в меню предложений и включать там всё новое, что появляется.

Респект за то, что для крупных торговых центров предусмотрено удобное меню: можно разом активировать всё «бонусы» в магазинах отдельно взятого ТЦ.

Типичный банкомат Тинькофф Банка. Раньше не было, теперь активно ставят.

Снятия в любых банкоматах бесплатные от 3000 руб. Очень часто выручает: нужна наличка – подходишь к первому попавшемуся банкомату, снимаешь без страха попасть на какой-нибудь хитрый процент.

Даже спустя 4 года не могу привыкнуть, что подходит абсолютно любой банкомат. Главное в них снимать больше 3000 руб. за раз и не больше 150 тыс. руб. за месяц. В остальных случаях будет фиксированная комиссия 90 рублей.

Последние два года в крупных городах РФ начали появляться фирменные банкоматы Тинькофф Банка. Жёлтые такие, высокие.

Они не только, наверное, самые современные из всех вообще, но и лимиты в них заметно «добрее»: можно без комиссии снять от 100 рублей до 500 тыс. руб в месяц.

За подробными тарифами на обслуживание лучше сходите на сайт, не вижу смысла всё тут приводить. Просто скажу одно: ни одна карта не радовала меня условиями так, как эта.

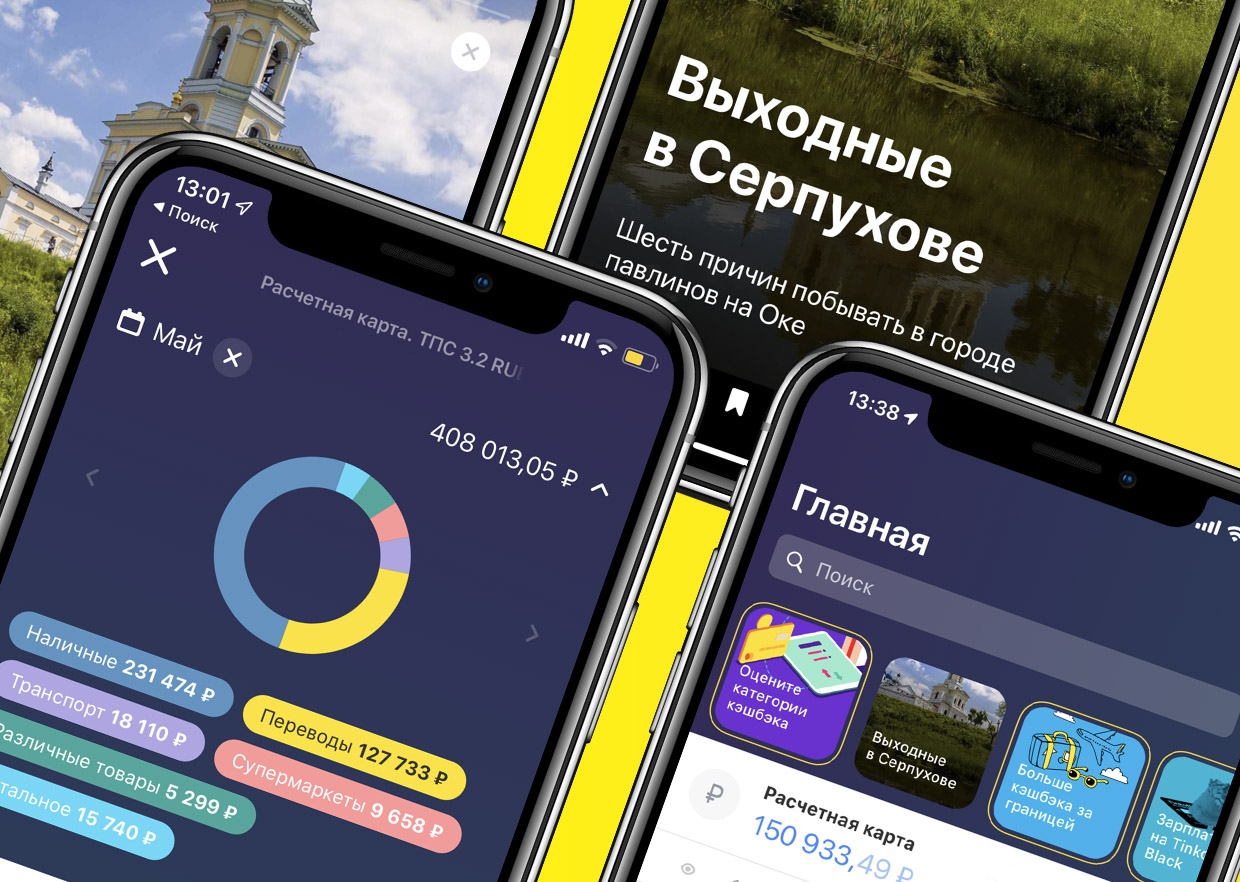

Приложение Тинькофф – чуть ли не главная причина брать их карту

За любыми оплатами, переводами, вообще финансовыми вопросами я иду в прогу Тинькофф.

То, что у «Тинька» отличное мобильное приложение – вещь очевидная и вообще неоспоримая. Не буду вспоминать, на что были похожи банковские приложения в России, когда Тинькофф въехал на коне со своей Black.

Испокон веков сложилась такая ситуация:

1. Тинькофф что-то внедряет в мобильное приложение. Например, сториз

2. Остальные бросаются делать то же самое (с разной долей успешности)

3. У остальных появляется то же, что есть в Тинькофф уже как полгода

4. Тинькофф за это время успел внедрить еще что-то

…и так до бесконечности.

Вот пример. Относительно недавно в приложении Тинькофф появилось бронирование ресторанов с мега-кэшбеком до 33%. Работает так: бронируете, едите, оплачиваете картой, в следующую выписку автоматически получаете повышенный % кэшбека от суммы в чеке.

Ещё можно покупать билеты в кино и театр, даже на концерт с кэшбеком до 15%. Даже заказать такси до места можно, не выходя из банковского приложения Тинькофф.

Кто ещё так может?

Или вот, в прошлом году добавили возможность автоматически платить за ЖКХ и электричество. Очень удобно. Плюс я подписался на уведомления о налогах (как физлицо). То же самое можно сделать для штрафов ГИБДД.

Новиночки, конечно, всегда интересны, но по факту 90% времени в банковском приложении я решаю другие задачи. Кинуть деньги на телефон, с карты на карту, заплатить за интернет и тому подобные бытовые вещи.

И вот эту часть приложение Тинькофф довело до идеала уже давно.

Чего стоит один раздел Избранное, куда можно добавить любой вид перевода, оплату чего угодно или просто пополнение счета. С ним на пополнение, скажем, транспортной карты «Тройка» уходит чистых 5 секунд. Сумму ввёл, готово.

Тут всё понятно, разложено по категориям-полочкам, запутаться нереально. Более того, есть отлично работающий поиск, который ищет не только по назначениям платежей, но и вообще всей вашей истории операций. Если что, можно повторить любую в два тапа.

Не совру, если скажу, что у Тинькофф даже не банковское приложение сейчас, а финансовая экосистема. Есть модное сочетание слов «финансовый маркетплейс», и оно тут тоже уместно. Такое место, где решаются денежные вопросы – быстро и удобно.

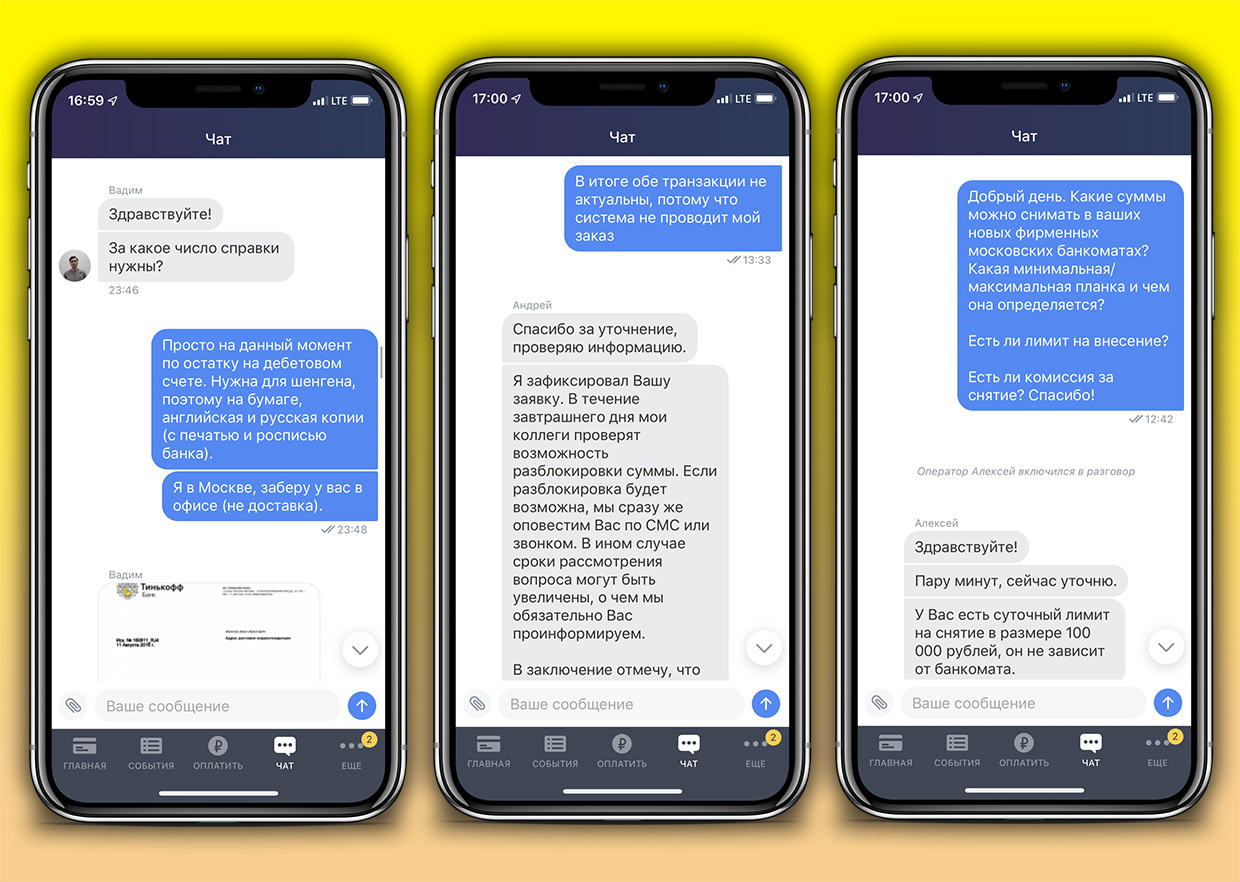

У Тинькофф просто лучшая техподдержка, другие только догоняют

Даже сейчас я периодически слышу от «ненавистников» Тинькофф Банка: мол, как можно брать карту банка, у которого нет отделений?

И вот так могут говорить только те, кто никогда не имел дело с техподдержкой Тинькофф.

Абсолютно любой вопрос решается в чате. Сложность значения не имеет: справки на любых языках, перевыпуск карты, увеличение лимита снятия, вопросы обслуживания, да даже открытие кредитной линии (в том числе наличными) – всё это и многое другое просто запрашиваешь текстом.

При необходимости можно и позвонить, либо запросить звонок консультанта. Полномочий у них достаточно, у меня ни разу не было, что мой «звонок переводится на специалиста». Как и не было ситуаций, когда какую-то задачу или вопрос не решили.

Писать в чат техподдержки можно в любое время суток, отвечают оперативно. Решаются вопросы почти всегда на месте, запрошенные документы приезжают курьером куда захотите.

Да, это читается сейчас как с рекламной листовки, но мне реально нечего сказать плохого в адрес техподдержки Тинькофф. За 4 года эти ребята меня ни разу не разочаровали.

Какие, господи, офисы нужны, когда любая задача решается тремя строчками текста?

У Tinkoff Black есть минусы, куда без них

Не бывает такого, что за 4 года не находишь минусов даже в самой лучшей вещи в жизни. Так и с Тинькофф.

На сегодняшний день у меня таких минусов два: один про тарифы, другой про карты. К приложению вопросов давно ноль.

Не нравятся условия по процентам на остаток. Если у вас меньше 300 тыс. рублей, то на остаток начисляется 6% годовых, и всё классно. Вариант отличный, сравнимый со среднестатистическим вкладом – и без «штрафов», ограничений на траты и доступ к деньгам.

Но всё, что лежит на карте сверх 300 тыс., не учитывается в подсчёте процентов на остаток. Хоть пять миллионов положите, по Tinkoff Black получать будете только 6% с 300 тыс., ни копейки больше.

Тут логично заметить, что не каждый хранит на банковской карте больше 300 тыс. рублей. И что у Тинькофф есть новая премиум-карта Tinkoff Black Edition, в которой этот лимит снят.

Но сейчас говорим про обычный «блэк», и по нему хранить больше 300К невыгодно. Лучше открывать вклад, либо перекидывать остальные деньги на другую карту.

Можно иметь Black и Black Edition одновременно, а вот Яндекс.Карту – только отдельно

Нельзя завести карты Яндекса и карту Black одновременно. Раньше у Тинькофф можно было иметь только один дебетовый счет, и относительно недавно это ограничение убрали.

Но почему-то оставили в одном случае.

У Тинькофф появилась Яндекс.Карта с отличным кэшбеком за Такси и другие сервисы Яндекса. Чтобы её получить, я должен фактически отказаться от Black – закрыть эту карту и получить новый «пластик», уже с логотипчиком Яндекса.

Радует, что сделать это легко: надо написать в чат поддержки, и через 1-2 дня у вас на руках будет новая, нужная карта. Но почему я не могу просто завести её в дополнение к Black? Жаль.

4 года я с Тинькофф. И дальше буду

Есть простая истина: если вам нужна дебетовая карта, с Tinkoff Black промахнуться невозможно.

Я много чего попробовал за эти 4 года, и вывод как на ладони. Приложение лучшее. Условия отличные. Поддержка просто топ. И это не пустые красивые слова. Вот покажите мне альтернативу, я подожду.

Лично для меня её сегодня нет, и спорить с этим, имхо, бесполезно. Тинькофф форева.

? Если оформить Tinkoff Black до 30 июня, до конца августа на остаток по счёту будут начисляться 10% годовых.

Это больше, чем у ВСЕХ банков в России.

? Пора получить карту Tinkoff Black бесплатно и забрать подарок: полгода бесплатного обслуживания

Без шуток, беспрецедентная акция. Завидую вам.

В закладки

Сегодня в статье мы рассмотрим, что лучше Тинькофф или Сбербанк. Для того чтобы ответить на этот вопрос мы сравнили банковские продукты двух этих банков: вклады, кредиты, дебетовые и кредитные карты. Также из данного материала Вы узнаете, в каком банке стоит открывать счет.

Где лучше открыть депозит: в Тинькофф или Сбербанке

На конец 2019 года по объему депозитов Сбербанк являлся лидером рынка, а Тинькофф занял 12 позицию.

Объем вкладов сообщает нам только об одном, что Сбербанку больше доверяют и многие клиенты выбирают данный банк из-за стабильности. Стоит учесть, что Сбербанк с недавних пор контролируется государством, так как в 2020 году правительство РФ приобрело акции Сбербанка. Для многих клиентов важным критерием является государственная форма собственности и здесь предпочтение будет у Сбербанка.

Теперь давайте посмотрим со стороны прибыли и доходности. На момент публикации данного материала в Сбербанке самая высокая ставка по онлайн-вкладу «Встречай осень» до 4%.

В Тинькофф есть всего один депозитный продукт и по нему процентная ставка составляет до 4,5% годовых с учетом повышенной ставки. Если же открывать сберегательный счет без этой опции, то ставка составит 4% . Разница повышенного процента по сберегательному счету в Тинькофф в том, что при повышенном проценте возможность пополнения вклада будет первые 30 дней с даты открытия, а при стандартном проценте вознаграждения пополнять вклад можно на протяжении всего срока действия депозита. Также в Tinkoff остается возможность частичного снятия наличных с вклада.

В Сбербанке же по депозиту «Встречай осень» нет возможности пополнения и частичного снятия наличных.

Как мы видим, по доходности в национальной валюте и гибкости условий выигрывает Тинькофф Банк. Требования к минимальному вложению по вкладу здесь одинаковые условия у обоих банков – от 50 тысяч ₽.

Если сравнивать валютные депозиты, то в Тинькофф можно открыть вклад в долларах США и евро. В Сбербанке открыть сберегательный счет возможно только в долларах. В Сбере у вклада «Выгодный валютный» самый высокий процент вознаграждения – до 1,25% , а минимальное пополнение при открытии составляет – 5000 $ .

В то время, как в Тинькофф процентная ставка доходит — до 0,7% годовых , а минимальная сумма открытия 1000 $ . Стоит выделить то, что минимальная сумма вклада «Выгодный валютный» выше в 5 раз, чем в Тинькофф и для тех клиентов, кто не располагает таким вложением – это является минусом .

Сбербанк получает 2 балла: 1 за объем выданных депозитов и доверие вкладчиков, и 1 балл за доходность по валютному вкладу. Тинькофф получает 1 балл по условиям сберегательного счета в национальной валюте. Итого, счет 2:1.

Чья дебетовая карта лучше?

Возьмем для сравнения по одной из самых популярных дебетовых карт у каждого из банков. У Tinkoff – это карта «Блэк», а у Сбера — карта «Моментум»:

| Условия | Карта «Black» | Карта «Моментум» |

|---|---|---|

| Выпуск карты | 0 руб. | 0 руб. |

| Стоимость обслуживания | Бесплатно для карт-счета в иностранной валюте. 99 ₽ в месяц для карт-счета в национальной валюте или бесплатно по тарифу 6.2. | Бесплатно |

| Платежные системы Visa / Mastercard / МИР | + / + / + | + / + / + |

| Кэшбэк | Да, кэшбэк 1% за все покупки и до 30% от стоимости транзакции у партнеров банка. | Нет |

| Бонусы | Нет | Бонусы спасибо - 30% от стоимости покупки (только у партнеров банка) |

| Процент на остаток по счету | 3% годовых на рублевом карт-счете, по счетам в иностранной валюте – 0,1% годовых | Нет |

| Мультивалютность | Да, до 30 валют | Нет |

| Комиссия за снятие наличных | • Бесплатно до 500 тысяч ₽ за расчетный период в банкоматах Тинькофф и до 100 тыс. ₽ в банкоматах партнеров. • Бесплатно в банкоматах других банков из денежных средств, поступивших с вклада Тинькофф по окончанию срока. • В других случаях – 2% от суммы, но не менее 90 ₽. | • Бесплатно до 50 тысяч ₽ в банкоматах Сбербанка. • Бесплатно до 50 тысяч ₽ в кассах Сбербанка, свыше лимита = 0,5% от суммы превышения лимита. • В банкоматах и кассах других банков 1% от суммы, но не менее 150 ₽. |

| Овердрафт | Есть | Нет |

| Плановый перевыпуск | Бесплатно | Бесплатно |

Как мы видим из таблицы, с небольшим перевесом выигрывает карта Тинькофф Банка. Итого счет становится 2:2.

Тинькофф или Альфа-Банк — в каком из этих банков в 2022 году более выгодные условия по выдаче кредитных карт? Ответ на этот вопрос зависит от того, что нужно клиенту.

Кто-то ценит различные бонусы и скидки, кому-то больше по нраву простота оформления и обслуживания, а для кого-то имеет значение длительность грейс-периода. Поэтому перед походом в банк необходимо рассмотреть кредиты обоих банков, чтобы понять, в каком кредитном учреждении более выгодные условия.

Тинькофф или Альфа-Банк: где выгоднее условия по кредитным картам?

Перед оформлением карты рекомендуется открыть официальный сайт каждого банка, чтобы изучить условия по кредиткам.

Кредитные продукты отличаются по массе параметров, а в обязательном порядке нужно обратить внимание на следующие факторы:

- Длительность льготного периода.

- Условия обслуживания.

- Наличие бонусов и скидок.

- Формат и способ оформления.

- Международный статус.

Изучение этих условий поможет узнать ответ на вопрос о том, где более выгодные условия по кредиткам. Ниже мы рассмотрим особенности каждого банка, чтобы вам было легче сделать свой выбор.

Преимущества кредитки от Тинькофф Банка

Основной кредитной картой банка Тинькофф является продукт Tinkoff Platinum.

Рассмотрим основные преимущества этого предложения:

- Очень высокий процент одобрений. Тинькофф-Банк одобряет практически все кредитные заявки по этой карте, что улучшает привлекательность этой программы для простых людей с низким уровнем дохода.

- Большой льготный период. Если человек оформит кредит на такую карту, то в таком случае ему будет предоставлен льготный период в размере 120 дней , в течение которого проценты начисляться не будут.

- Низкая стоимость обслуживания. Даже самая дорогая карта VIP-класса обслуживается всего за 590 рублей в год, что на порядок ниже в сравнении с картами других банков.

- Не нужно посещать офис. Оформление карты осуществляется полностью в онлайн-режиме, а после одобрения заявки кредитный продукт отправляется по почте. Такой метод полностью исключает необходимость посещения офиса.

Преимущества кредитки от Альфа-Банка

Основным предложением Альфа-Банка является кредитка «100 дней без процентов» .

У этого продукта также есть множество преимуществ:

- Приличный грейс-период. Если человек берет заем, то в течение первых 100 дней ему не начисляются проценты , что является хорошим сроком. Вдобавок эта возможность распространяется практически на все операции — снятие налички, осуществление безналичных покупок через интернет и так далее.

- Отсутствует комиссия во время грейс-периода. Все инвестиции во время льготного периода расходуются без начисления различных комиссий, что также является крупным преимуществом программы.

- Высокий кредитный лимит. Если человек работает и имеет хоть какой-либо доход, то ему без проблем активируют крупный лимит. В случае хорошей зарплаты лимит может доходить до 1 миллиона рублей .

- Быстрое оформление. Чтобы получить кредитку, нужно обратиться в любое отделение с паспортом — в случае одобрения заявки карточка будет сделана и выдана на руки в течение 1-2 дней, что очень удобно.

Сравнение условий и тарифов по дебетовым картам

Нельзя однозначно ответить на вопрос о том, какая карта лучше — Тинькофф или Альфа-Банк. У обоих предложений есть как свои преимущества, так и недостатки.

В идеале предполагается, что человек рассмотрит оба предложения, а выберет он то, какое более выгодно для него в данной ситуации.

Дебетовая карта Тинькофф-Банка

| Название | Стоимость обслуживания | Cash Back | Валюта | Комиссия |

|---|---|---|---|---|

| Tinkoff Black | 99 рублей; если у человека есть крупный вклад (50 тысяч рублей и более), то обслуживание осуществляется бесплатно | Зависит от размера и типа покупки; средний размер Cash Back - 6% (но не более 30%) | Рубли, евро, доллары | Если размер операции (съем наличных, безналичная покупка и так далее) составляет менее 3.000 рублей, то удерживается комиссия в размере 90 рублей. В случае операций на сумму более 3.000 рублей комиссия не начисляется |

Дебетовая карта Альфа-Банка

| Название | Стоимость обслуживания | Cash Back | Валюта | Комиссия |

|---|---|---|---|---|

| Альфа-карта | Обслуживание полностью бесплатно | Зависит от размера и типа покупки; средний размер Cash Back - 2-4% (но не более 7%) | Только рубли | Отсутствует для всех операций |

Сравнение дистанционных каналов обслуживания клиентов

И Тинькофф-банк, и Альфа-банк занимаются дистанционным обслуживанием своих клиентов.

Давайте рассмотрим основные особенности такого обслуживания:

- В Тинькофф-банке обслуживание осуществляется с помощью личного кабинета. С помощью официального сайта можно осуществлять огромное количество операций — оплата платежей, получение кредиток, оформление депозитов и кредитов, управление лимитами и блокировка счетов, оформление выписок, заключение соглашений и так далее.

- У Альфа-банка также есть интернет-поддержка на сайте «Альфа-клик». С помощью этого сайта можно также выполнять множество операций — оплата счетов, контроль денежных счетов и формирование выписок, подача заявок и так далее. Наряду с этим подписание всех соглашений осуществляется только в оффлайн-режиме, а с помощью интернет-сайта вы можете лишь подать заявку.

В среднем техподдержка у Тинькофф-банка намного лучше, чем у Альфа-банка. Связано это с тем, что у организации «Тинькофф» отсутствуют физические офисы, а все обслуживание осуществляется в дистанционном режиме, что вынуждает сотрудников банка тратить много денег на качественное обслуживание интернет-сайта.

Подводя итоги

Подводя итоги можно сказать, что как у Альфа-банка, так и у Тинькофф-банка есть как свои плюсы, так и минусы.

Тинькофф-банк хорош тем, что все обслуживание осуществляется удаленно , а карта доставляется по почте, однако условия по кредитам у этой организации не самые удачные.

У Альфа-банка обратная ситуация — дистанционное обслуживание у этой организации достаточно плохое, зато кредитные условия порадуют всех потенциальных клиентов.

Отзывы клиентов

В завершение давайте рассмотрим отзывы простых людей.

Игорь, г. Москва: «У меня есть небольшой бизнес, поэтому у меня нет свободного времени на посещение банков. Если мне понадобится кредит — я обращусь в Тинькофф-банк. Он удобен тем, что одобряет почти все заявки, а все оформление осуществляется в онлайн-режиме без необходимости посещения отделения банка».

Алексей, г. Ростов-на-Дону: «Я взял кредит в размере 40.000 рублей в Альфа-Банке. Мне все понравилось — у меня был достаточно крупный Cash Back, в течение первых 100 дней действовал льготный период, все операции осуществлялись без комиссии и так далее. Единственной трудностью было посещение банка — я считаю, что пора бы уже научиться оформлять кредит исключительно в онлайн-режиме».

Автор статей, специалист банковского дела, окончила Московский Институт Банковского Дела (МИБД). Более двух лет опыта работы в банковской структуре.

Автор статьи

Читайте также: